Организационная структура банка как важная составляющая успешного достижения целей менеджмента

Сущность и содержание системы управления проявляются в ее функциях, а форма — в ее организационной структуре. Организационная структура банка является важной составляющей успешного достижения целей менеджмента. Очень часто недостатки в организационных структурах приводили даже достаточно мощные банки к кризисным ситуациям. Поэтому выбор организационной структуры, наилучшим образом соответствующей внутренним и внешним факторам, определяющим деятельность банка, является стратегической целью менеджмента, основой диверсификации банковского обслуживания.

Банки в рыночных условиях специализируются на оказании различных видов услуг, ставят перед собой различные цели, и, следовательно, их организационные структуры могут варьироваться в широких пределах. Каждый из видов организационных структур имеет свои преимущества и недостатки, которые должны учитываться в процессе выбора оптимальной структуры, соответствующей конкретным рыночным условиям. Организационная структура банка призвана обеспечить рациональную работу банковских служащих, успешное осуществление всех функций управления, максимальное удовлетворение потребностей клиентов и, в конечном счете, достижение целей, стоящих перед банковским менеджментом [1; 13]. Выполнение функций управления возможно при использовании различных организационных форм, типов, структур. Важно, чтобы они наилучшим образом соответствовали содержанию и методам выполнения работ и способствовали их эффективности.

Организационная структура — это состав (специализация), взаимосвязь и соподчиненность самостоятельных управленческих подразделений и отдельных должностей [2-4].

Ha построение организационной структуры оказывает влияние ряд факторов, различных по своей природе и виду воздействия на структуру. Для построения структуры управления очень важно знание факторов, ее формирующих.

Можно выделить факторы: непосредственно влияющие на структуру управления и косвенно; определяющие структуру и определяемые ею; связанные с объектом и субъектом управления; «внешние» по отношению к структуре управления и «внутренние».

В качестве непосредственно воздействующих на структуру факторов выступают компоненты самого механизма управления — цели, принципы, методы.

Требования рынка и цели управления оказывают прямое влияние на организационную структуру. Значение целевого подхода при формировании структур управления постоянно возрастает.

Основными факторами, воздействующими на структуру, являются функции управления, их состав, содержание и объем. Развитие функций управления объясняет и обусловливает развитие структуры управления.

Наряду с факторами, действующими на структуру непосредственно, следует выделить факторы, влияющие на структуру более опосредственно. К этой группе относятся кадры, техника, технология управления, организация труда. Они, хотя и оказывают влияние на структуру, но в целом сами определяются ею. Так, кадры управления влияют на структуру в плане ее уточнения, корректировки, некоторого перераспределения функций между подразделениями структуры и отдельными работниками. Но это все-таки факторы корректирующие, так как в основном именно структура управления определяет состав должностей и требования к качествам работников.

Важнейшим фактором, влияющим на формирование организационной структуры, является норма управляемости. От нее зависит как численность сотрудников в подразделении, так и число подразделений аппарата.

Таким образом, при формировании структуры управления приходится одновременно учитывать много факторов: цели и систему функций, объем работ и норму управляемости, воздействие личности работника, и применяемых средств техники управления. При взаимодействии такого числа факторов важно выделить главный, ведущий. Он практически зависит от особенностей ситуации, общей обстановки и т.д. Формирование реальной структуры — это искусство управления.

Важно отметить то, что организационные структуры банков различаются, прежде всего, по принципу бюрократии, т.е. организации документооборота, информационных потоков. Разделение труда между банковскими подразделениями призвано обеспечить налаженную работу всех управленческих звеньев, четкое распределение функций, строгую регламентацию деятельности каждого работника и подбор кадров в соответствии с их компетентностью.

Требования, предъявляемые к оргструктуре

При разработке организационных структур (оргструктур) нужно ориентироваться на следующие основные требования [5; 117-118]:

- Направленность на достижение целей. Поскольку цели являются главной характеристикой каждого банка (любой организации), структура управления должна способствовать их достижению. Это обеспечивается с помощью установления прав и необходимой полноты ответственности каждого управленческого звена за достижение поставленных перед ним задач, сбалансированности задач звеньев одного уровня управления по отношению к целям вышестоящего уровня, рационального разделения и кооперации труда между звеньями и уровнями управления и их взаимодействия.

- Перспективность выражается в том, что в управляющей системе не должны решаться только вопросы оперативного характера; необходима работа над определением стратегии, связанной с будущим развитием управления. С этой целью в организационной структуре необходимо предусмотреть блок перспективного, стратегического управления, отделив его от блока оперативного и текущего управления.

- Способность к развитию. Необходимость развития оргструктуры объясняется изменением внешних условий, появляющимися диспропорциями в системе управления. В этих условиях организационная структура должна быть достаточно эластичной, способной к восприятию корректирующих воздействий. На практике это может достигаться с помощью создания временных целевых групп (подразделений), службы развития и т.п.

- Согласование интересов. В силу глубокого разделения труда, приведшего к обеспечению подразделений, появляется множественность и противоречивость интересов участников процесса управления. В этой связи в организационной структуре должен присутствовать механизм, позволяющий примирить противоречия, установить разумные компромиссы. Этого можно достичь введением в структуру юридической и социологической служб соответствующего специалиста, организацией советов трудового коллектива.

- Индивидуализация. Разработка и осуществление мер по совершенствованию оргструктуры должны вытекать из ее особенностей. В связи с этим всякого рода типовые рекомендации могут быть использованы лишь как ориентировочные данные.

- Экономичность. Организационная структура должна способствовать наиболее рациональному осуществлению процессов управления, повышению производительности труда управленческих работников при выполнении ими необходимых функций. Экономичность может достигаться с помощью различных мероприятий, в том числе созданием подразделений, в функции которого входило бы проведение анализа действующей оргструктуры, функционального и иерархического разделения труда, организации процессов управления и т.п.

Однолинейная, многолинейная и линейно-штабная структуры управления банком

В банковской практике стран с развитой рыночной экономикой принята трехступенчатая классификация субъектов управления в зависимости от объема их распорядительных полномочий [6; 26, 27].

Высшее руководство (дирекция) — в его компетенцию входит принятие основополагающих решений по поводу целевых установок и экономической политики банка, подбор и расстановка кадров, руководство нижестоящими управленческими подразделениями.

Среднее руководство (руководители отделов) осуществляет управление отдельными сферами банковской деятельности, регулирование процесса работы, руководство подчиненными служащими, подготовку принятия решений для дирекции.

Низшее руководство (руководители групп) распределяет задания и контролирует работу отдельных групп.

Систему управления коммерческим банком можно рассматривать с двух точек зрения. С одной стороны (с точки зрения субординации), она представляет собой систему передачи распоряжений от вышестоящих инстанций к нижестоящим. От ее построения зависит временной шаг между принятием решения на верхнем уровне иерархии и его исполнением на нижнем. С другой стороны (с точки зрения координации), система банковского управления выступает как система разделения полномочий между инстанциями. Она определяет внутренний конфликтный потенциал банка, связанный с возможным пересечением сфер компетенции различных субъектов управления.

Скорость движения информации и уровень конфликтного потенциала зависят, в первую очередь, от того, какая будет избрана структура управления. Здесь существуют три основные альтернативы: однолинейная, многолинейная и линейно-штабная структуры.

Однолинейная (или просто линейная) структура управления теоретически разрабатывалась А.Файолем. Она основывается на принципе единоначалия. Смысл ее заключается в том, что каждая нижестоящая инстанция может получать распоряжения только от одной вышестоящей, и наоборот, каждая вышестоящая инстанция может отдавать распоряжения не всем нижестоящим, а только одной или некоторым из них.

Многолинейная (штабная) структура управления восходит к Ф.У.Тейлору и основывается на принципе прямого пути. Ее сущность заключается в том, что на верхних уровнях происходит разделение управленческих функций между несколькими инстанциями, выступающими в качестве специализированных штабов. Примером таких инстанций могут быть несколько заместителей директора банка, каждый из которых имеет свою сферу компетенции, снижая тем самым нагрузку директора. Отличительной особенностью штабов в данной структуре управления является то, что они обладают правом отдавать распоряжения напрямую любым нижестоящим инстанциям. В результате каждое нижестоящее подразделение получает распоряжения не от одной, а от многих вышестоящих инстанций, перед которыми и несет ответственность за их выполнение.

Преимущества многолинейной структуры заключаются в ее более высокой гибкости по сравнению с однолинейной, в сокращении времени движения информации по инстанциям, использовании выгод специализации управленческого труда. Недостатки вытекают из возможного пересечения сфер компетенции штабов, нескоординированности их распоряжений, вследствие чего могут возникать конфликтные ситуации. Как и в предыдущем случае, рассматриваемая структура управления пригодна только для сравнительно небольших банков.

Линейно-штабная структура управления представляет собой попытку соединить достоинства обеих рассматриваемых структур и одновременно преодолеть их недостатки. Она предполагает создание инстанций двух видов: линейных инстанций, обладающих правом отдавать распоряжения, и специализированных штабов, которые могут лишь принимать распоряжения от вышестоящих линейных инстанций, но сами правом их отдачи не обладают. Таким образом, эти штабы существенно отличаются от штабов в многолинейной структуре управления: здесь они выступают только как консультативный орган, оказывающий помощь линейным инстанциям в подготовке принятия решений. Примерами штабов такого рода могут быть кадровый, юридический отделы, отдел маркетинга и др. (рис. 1).

Линейно-штабная структура управления банком в настоящее время наиболее часто применима на практике. Ее преимущества — четкое разграничение полномочий (как в однолинейной структуре) и использование специализации управленческого труда (как в многолинейной). Недостаток же заключается в том, что процессы подготовки решения и его принятия строго разделены. А поскольку штабы не могут непосредственно повлиять на принятие решения линейной инстанцией, это может приводить к снижению их мотивации и ответственности за выдвигаемые предложения. В связи с этим, помимо рассмотренного варианта линейно-штабной структуры, на практике используется также модифицированная линейно-штабная структура, при которой, наряду со штабными отделами без права отдачи распоряжений, создаются штабы, обладающие ограниченным правом отдачи распоряжений (ревизионный, юридический отделы и др.).

Использование банками дивизиональной организационной структуры

В Российской Федерации специфика банковской деятельности определяет использование банками двух основных типов структур:

а) современный филиальный банк использует дивизиональную организационную структуру;

б) филиалы крупных банков и бесфилиальные банки организованы, в свою очередь, линейнофункциональным образом.

При линейно-функциональной организационной структуре вся деятельность банка подразделяется между службами, осуществляющими строго регламентированные функции, выполнение которых ведет к достижению целей менеджмента. Функциональная структура приемлема при обслуживании крупных корпораций.

Дивизиональная организационная структура предполагает деление банковской деятельности в соответствии с видами предлагаемой банковской продукции, группами потребителей или по региональным признакам.

Линейно-функциональная структура строится по принципу, когда на каждую из функций — линейную или штабную — формируется система служб, пронизывающая сверху донизу весь банк; в дивизиональной структуре эти службы устанавливаются на уровне производственных отделений.

Иначе говоря, дивизиональная организация предполагает разделение банка на ряд крупных дивизионов или прибыльных центров (profit centers) в соответствии либо с группами оказываемых услуг, либо с группами обслуживаемых клиентов. Их особенностью является то, что на дивизионных менеджеров, наряду с широкими полномочиями по планированию и принятию решений, налагается также полная ответственность за прибыльность подчиненных им дивизионов. Тем самым банк практически расчленяется на ряд относительно самостоятельных частичных банков (рис. 2).

Необходимо отметить, что наряду с частичными банками сохраняются и некоторые функциональные отделы, которые выполняют роль консультантов дирекции и оказывают поддержку дивизионам на этапе подготовки решений. Само высшее руководство осуществляет только контрольные функции, вмешиваясь в деятельность дивизионов лишь в исключительных случаях.

Сравнение линейно-функциональной и дивизиональной оргструктур

Достоинства и недостатки линейно-функциональной и дивизиональной организационных структур в целях наглядности можно свести в таблицу.

3.1. ОРГАНИЗАЦИОННАЯ СТРУКТУРА КОММЕРЧЕСКОГО БАНКА

Создание коммерческого банка и других кредитных учреждений на паевых и акционерных началах осуществляется с целью аккумуляции временно свободных денежных средств предприятий, организаций и учреждений и их рационального использования на нужды развития отрасли, народного хозяйства, группы предприятий или региона.

Рациональная организация деятельности банка требует разработки эффективной системы управления, регулирующей действия учредителей банка, его руководящих органов и специалистов.

В настоящее время перечень учредителей весьма широк. Среди них – министерства, ведомства, другие органы государственного управления, банки, объединения, предприятия, организации и учреждения. Учредителями, акционерами банка становятся на добровольных началах. Общее руководство деятельностью коммерческого банка осуществляют Собрания пайщиков, акционеров и Советы банков, которые избираются из их представителей. Управляют текущей деятельностью Правления, образуемые Советами банков. Уставами банков обычно предусматривается, что члены Правления не могут быть одновременно членами Совета. Собрание, Совет и Правление банка должны руководствоваться законодательством РФ, действующими экономическими нормативами и правилами совершения денежно-расчетных операций.

Собрания проводятся как очередные, так и внеочередные. Очередные созываются ежегодно не позднее, чем через месяц после составления баланса банка за отчетный год. Внеочередные собрания могут созываться по требованию учредителей, Совета банка, Ревизионной комиссии или акционеров, которые владеют не менее 1/4 общего количества акций. Извещения о предстоящем собрании и повестка дня, а также другие материалы, связанные с собранием, направляются акционерам не позднее, чем за две недели до его созыва.

На собрании имеют право присутствовать все акционеры. Каждая акция дает право одного голоса. Владелец акций может передоверить право голоса другому владельцу акций по доверенности. Собрание правомочно решить вынесенные на рассмотрение вопросы, если в нем участвуют представители акционеров, имеющих не менее 2/3 голосов. Все решения принимаются большинством голосов. По вопросам изменения Устава банка, размера уставного фонда, распределения прибыли, прекращения деятельности банка, решение принимается 2/3 голосов присутствующих на собрании представителей акционеров.

Собрание акционеров имеет следующие права:

• принимает решение о расширении числа участников или их выход из банка;

• избирает Совет банка, Ревизионную комиссию и определяет срок их полномочий;

• принимает решение о размере и изменении уставного фонда;

• определяет размер паевого взноса;

• утверждает Устав банка, Положения о Совете, Правлении банка, Ревизионной комиссии и вносит в них изменения;

• рассматривает и утверждает годовой баланс банка, отчет о прибылях и убытках за истекший операционный год, заключение и отчет Ревизионной комиссии;

• распределяет прибыль банка, решает другие определяющие вопросы деятельности банка.

В Совет банка, как правило, входят его учредители. Их число может быть самым разнообразным, от одного-двух до нескольких десятков. Однако есть и частные банки, где учредителями выступают отдельные частные лица. Преимущественной формой собственности на банки в мировой банковской практике является акционерная, при которой как учредителями, так и акционерами становятся физические и юридические лица разных форм собственности.

Совет банка назначает и освобождает от занимаемой должности Председателя и членов Правления банка; вносит предложения собранию пайщиков, акционеров об увеличении или уменьшении уставного фонда, изменении и дополнении Устава банка и по другим вопросам, подлежащим рассмотрению собранием; определяет основные условия предоставления кредитов; решает вопрос об открытии филиалов и представительств банка и наделении их правами; определяет структуру и численность работников банка, его филиалов и представительств, утверждает экономические нормативы по труду и размеры расходов на содержание и развитие банка; контролирует работу Правления; утверждает годовой отчет банка; может принимать участие в решении стратегических вопросов банковской деятельности.

Совет банка созывается его Председателем не реже одного раза в квартал. Внеочередные заседания Совета проводятся по предложению не менее 1/3 его членов или Ревизионной комиссией. Решения Совета принимаются большинством голосов и являются правомочными, если в его заседании участвуют не менее 2/3 членов Совета. В случае равенства голосов голос Председателя Совета банка является решающим.

Правление банка отвечает за общее руководство банка, обеспечивает выполнение решений собрания пайщиков, акционеров и Совета банка; утверждает положения о структурных подразделениях, филиалах и представительствах банка; решает вопросы подбора, подготовки и использования кадров; рассматривает и решает другие вопросы деятельности банка в соответствии со своим Положением. Правление банка правомочно решать все вынесенные на его рассмотрение вопросы, если в заседаниях участвуют не менее 2/3 членов Правления. Решения принимаются большинством голосов. При равенстве голосов голос Председателя Правления является решающим. При несогласии с принятым решением члены Правления имеют право сообщить свое мнение Совету банка.

В состав Правления входят высшие руководители банка: Председатель (Президент, Управляющий) банка, его заместители, руководители важнейших подразделений банка. Правление банка состоит из сотрудников, нанимаемых владельцами банка для организации работы, в него могут входить также лица, владеющие полностью либо частично данным кредитным учреждением.

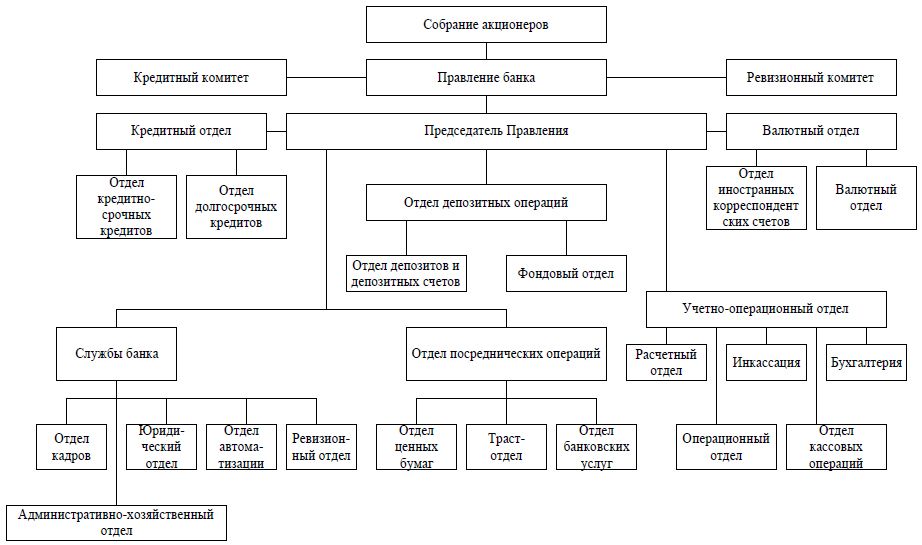

Организационная структура банка включает функциональные подразделения и службы банка, каждая из которых имеет определенные права и обязанности. Организационную структуру банка формируют с учетом классификации банковских операций по их функциональному назначению (рис. 1). Приведенная схема не является эталоном, однако она дает представление о том, как должен быть организован банк с позиции его структуры. Каждый конкретный банк исходя из своей концепции развития, стоящих перед ним текущих задач и возможностей, строит схему управления, руководствуясь своими собственными интересами.

Читайте также

90. Организационная структура Центрального банка России: центральный аппарат, территориальные Главные управления, РКЦ

90. Организационная структура Центрального банка России: центральный аппарат, территориальные Главные управления, РКЦ Центральный банк Российской Федерации представляет собой единую централизованную систему с вертикальной структурой управления. В систему

98. Функции коммерческого банка

98. Функции коммерческого банка Основными функциями коммерческих банков являются:1) привлечение временно свободных денежных средств;2) предоставление ссуд;3) осуществление денежных расчетов и платежей в хозяйстве;4) выпуск кредитных средств

104. Эмиссионные операции коммерческого банка

104. Эмиссионные операции коммерческого банка Эмиссионные операции – операции по выпуску и размещение коммерческим банком собственных ценных бумаг. Если банк организуется в форме открытого акционерного общества, то его собственный уставной капитал состоит из

5. ПОСРЕДНИЧЕСКИЕ ОПЕРАЦИИ КОММЕРЧЕСКОГО БАНКА

5. ПОСРЕДНИЧЕСКИЕ ОПЕРАЦИИ КОММЕРЧЕСКОГО БАНКА В числе наиболее известных операций российские банки, помимо традиционного предоставления займов и вкладов, предлагают, так называемые, посреднические операции – лизинговые, трастовые, факторинговые операции,

28. Организационная структура коммерческого банка

28. Организационная структура коммерческого банка Организационная структура коммерческого банка определяется прежде всего его организационно-правовой формой собственности, что, безусловно, находит свое отражение в уставе банка. В уставе содержатся положения об

29. Управленческая структура коммерческого банка

29. Управленческая структура коммерческого банка Управленческая структура банка включает функциональные подразделения и службы, число которых определяется экономическим содержанием и объемом выполняемых банком операций, которые отражены в Лицензии на осуществление

17. Сущность и функции коммерческого банка

17. Сущность и функции коммерческого банка Банк – это институт кредитно-банковской системы, организующий движение ссудного капитала с целью получения прибыли.Банк выполняет следующие функции:• Аккумуляция и мобилизация денежного капитала. С помощью этой функции

23. Организационная структура коммерческого банка

23. Организационная структура коммерческого банка Организационная структура коммерческого банка определяется прежде всего его организационно-правовой формой собственности, что, безусловно, находит свое отражение в уставе банка. В уставе содержатся положения об

24. Управленческая структура коммерческого банка

24. Управленческая структура коммерческого банка Управленческая структура банка включает функциональные подразделения и службы, число которых определяется экономическим содержанием и объемом выполняемых банком операций, которые отражены в Лицензии на осуществление

Тема 18. Организационная структура коммерческого банка, роль и функции отдельных подразделений

Тема 18. Организационная структура коммерческого банка, роль и функции отдельных подразделений Коммерческие банки – кредитные организации негосударственного характера, осуществляющие на предпринимательской основе банковские операции по обслуживанию юридических и

Организационная структура Банка России

Организационная структура Банка России В настоящее время Банк России представляет собой единую централизованную систему с вертикальной структурой управления. Структура Банка России включает Национальный банковский совет, председателя Банка России, совет директоров,

Схема баланса коммерческого банка.

Схема баланса коммерческого банка. Активы: кассовая наличность и приравненные к ней средства; предоставленные ссуды; финансовые инвестиции; прочие активы. Пассив:обязательства коммерческого банка; привлеченные средства клиентов банка; кредиты, полученные от ЦБ;

Ресурсы коммерческого банка

Ресурсы коммерческого банка Все ресурсы коммерческого банка подразделяются на собственные и привлеченные. 3 группы привлеченных коммерческим банком средств: а) средства клиентов банка; б) кредиты от ЦБ; в) средства кредитных организаций.Банковский вклад (депозит)–

2.2. Организационная структура

2.2. Организационная структура 2.2.1. Вариативность уровней автономности залоговой службы Место залоговой службы в организационной структуре банка многовариативно. Мне удалось поработать как в составе самостоятельных залоговых служб, то есть замкнутых на топ-менеджмент

ОРГАНИЗАЦИОННАЯ СТРУКТУРА

ОРГАНИЗАЦИОННАЯ СТРУКТУРА Каждый из представителей различных школ, по существу, объяснял факторы, влияющие на организационную структуру. Рассмотрим их

Организационная структура

Организационная структура Основная черта организационной структуры компании состоит в том, что не существует ее идеального варианта. Какой бы ни была организационная структура, вам потребуется оптимизировать коммуникации между отдельными подразделениями за счет

Коммерческий банк: что это такое

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru Открыть профиль

Кредитная организация функционирует с целью извлечения прибыли. Аббревиатура АКБ указывает на то, что банк является коммерческим. Что означает «коммерческий банк», и существуют ли некоммерческие кредитные организации, — расскажет сервис Brobank.ru.

- Подробное толкование термина

- Организационная структура коммерческих банков

- Какие услуги оказывают коммерческие банки

- Из чего складывается прибыль коммерческого банка

- Какие банки считаются некоммерческими

- Регулирование деятельности коммерческих банков

Подробное толкование термина

Коммерческий банк — кредитная организация, деятельность которой направлена на систематическое извлечение прибыли (дохода). Термин «коммерция» возник от лат. commercium — торговля. То есть, такая организация может что-то продавать, оказывать услуги, заниматься посреднической деятельностью.

Кредитные организации изначально являются коммерческими, так как кредитование по своей природе предполагает получение дохода с процентов. Помимо этого, банки занимаются привлечением вкладов, проведением расчетно-кассовых операций, выпуском банковских карт, операциями на рынке ценных бумаг.

Все указанные направления имеют коммерческую составляющую. Любой продукт или услуга банка создается для получения с клиентов платы. Коммерческие банки, как правило, одновременно работают с физическими и юридическими лицами.

В данном случае можно с уверенностью говорить о том, что коммерческий банк — частная кредитная организация, функционирующих по типу бизнес-предприятия. Главная цель любого бизнеса — систематический доход и увеличение оборотов.

Организационная структура коммерческих банков

В кредитной организации главным органом, отвечающим за ряд практических вопросов, является собрание акционеров. В его задачи входит: утверждение устава, формирование годового отчета, выбор Совета директоров, назначение Президента.

Президент банка руководит Советом директоров (или Правлением). В свою очередь, Совет директоров отвечает за формирование высших органов управления кредитной организации.

- Президент.

- Совет директоров.

- Администрация — секретариат, юридический отдел, кадровая служба, хозяйственные подразделения, служба безопасности.

- Коммерческий блок — кредитование, валютные операции, депозиты, инвестирование, облигации и ценные бумаги.

- Финансовый блок — бухгалтерия, аудит, внутрибанковские операции, касса, ревизии.

- Техническая поддержка — информационная безопасность, IT.

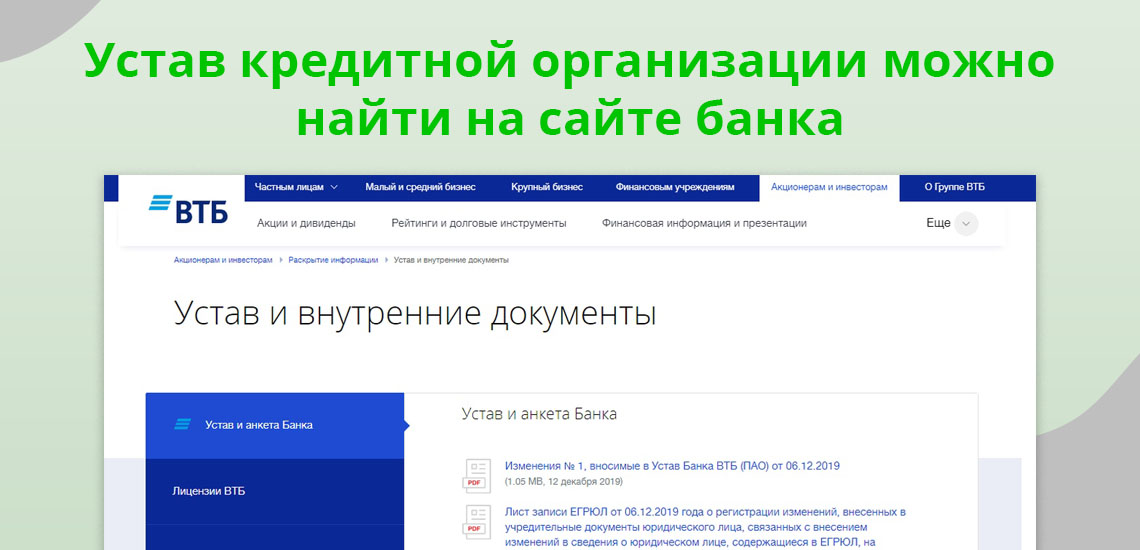

Это примерная структура условного банка. Наиболее полная и подробная информация указывается в уставе кредитной организации. Эта информация признается общедоступной, поэтому банки выкладывают действующие уставы на своих официальных сайтах.

Какие услуги оказывают коммерческие банки

- Кредитные продукты.

- Банковские карты — дебетовые и кредитные.

- Ипотека. . .

- Инкассация.

- Вклады и депозиты.

- Инвестиционные программы.

- Премиальное обслуживание.

Чем больше банк, тем длиннее его линейка продуктов и предложений для потенциальных клиентов. В крупных кредитных организациях только банковских карт может насчитываться более одного десятка.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5% |

| Срок кредита | До 10 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | 19-75 лет |

| Решение | За 15 минут |

Из чего складывается прибыль коммерческого банка

Совокупный доход кредитной организации — маржа. Если рассуждать более доступными категориями, то маржа — это разница между процентными ставками по вкладам и потребительским кредитам. Ставка по кредитам традиционно выше, и именно это дает возможность банку стабильно зарабатывать.

- Рефинансирование кредитов — погашение действующих кредитов с целью заключения с клиентами кредитных соглашений.

- Операции на рынке ценных бумаг и на Forex.

- Платные услуги физическим и юридическим лицам.

- Выдача банковских гарантий.

- Инвестиционная деятельность — вложение денежной массы в различного рода проекты.

- Обслуживание банковских карт.

- Штрафы, неустойка, пеня — за неисполнение кредитных обязательств.

Все указанные направления преследуют основную цель кредитной организации. Основной показатель, прямо определяющий размер маржи — количество действующих клиентов. Больше клиентов — выше прибыль банка.

Какие банки считаются некоммерческими

Некоммерческий банк — взаимоисключающие термины. На рынке действует небанковские кредитные организации (Яндекс.Деньги, Элплат и другие), которые, исходя из наименования, не являются банками. Эти организации отличаются от банков тем, что имеют право проводить ограниченное количество операций. При этом их деятельность лицензируется ЦБ РФ.

В Российской Федерации действует только один некоммерческий банк — Центральный Банк. Выполняя функции главного регулятора, ЦБ РФ не преследует цель получения прибыли. Банк России не выдает кредиты физическим лицам и организациям, не выпускает банковские карты, не действует на рынке недвижимости. Поэтому он и признается некоммерческим.

Банк России является монополистом в сегменте денежно-кредитной политики России. Прибыль (маржа) от деятельности имеется, но все финансовые потоки, проходящие через ЦБ РФ, поступают в бюджет Российской Федерации.

При этом так называемые государственные банки изначально являются коммерческими. Сбербанк, Россельхозбанк, Газпромбанк, ВТБ, Промсвязьбанк, и ряд других на возмездной основе предлагают клиентам продукты и услуги. Прибыль или ее часть, получаемая в результате такой деятельности, поступает в бюджет государства. В этих банках государство реализует свои цели и проекты.

Регулирование деятельности коммерческих банков

Единственным уполномоченным органом и главным регулятором в банковском секторе является Центральный Банк Российской Федерации. Именно ЦБ РФ уполномочен выдавать банкам лицензии, а также аннулировать (отзывать) право на ведение банковской деятельности.

ЦБ РФ признается гарантом прозрачности российского банковского сегмента. Главный регулятор разрабатывает правила и нормативы, вносит предложения о принятии тех или иных законов, совместно с Правительством РФ реализует целевые программы государства.

Источник https://articlekz.com/article/5584

Источник https://econ.wikireading.ru/634

Источник https://brobank.ru/kommercheskij-bank/