Ипотека — 2022: все ставки и условия

Собрали ответы на самые частые вопросы об ипотеке в РК: какие виды ипотек есть; под какие проценты выдают банки; сколько нужно зарабатывать, чтобы взять ипотеку; как накопить на первоначальный взнос и др.

Всё об ипотеке в Казахстане

Ипотеку в РК выдают порядка десяти коммерческих банков второго уровня и один с госучастием — «Отбасы банк». Ставки вознаграждения (ГЭСВ) начинаются от 17.5 %.

Банки РК предлагают много видов и способов получения ипотек:

— для зарплатных клиентов — с чуть меньшей ставкой вознаграждения;

— напрямую от застройщиков на определённые ЖК;

— по программе «7-20-25»;

— рыночные, для всех;

— как со стандартным оформлением, так и онлайн-кредитование.

Список банков, выдающих ипотеку

— Народный банк Казахстана,

— Банк ЦентрКредит,

— Bank RBK,

— Freedom Bank,

— Нурбанк,

— Altyn Bank,

— ForteBank

— Банк Китая в Казахстане,

— Шинхан Банк Казахстан,

— «Отбасы банк».

Сколько нужно зарабатывать, чтобы взять рыночную ипотеку?

Общая сумма платежей по всем кредитам не должна превышать 50 % дохода.

Если платёж по ипотеке составляет 200 тысяч, нужно зарабатывать не менее 400 тысяч.

Документы для оформления ипотеки в Казахстане

Минимальный список:

— удостоверение личности/паспорт;

— справка о доходах и пенсионных отчислениях за последние 6 мес.;

— отчёт об оценке, документы на приобретаемое имущество.

Каждый банк запрашивает дополнительные документы.

Что такое исламская ипотека

Это кредит без вознаграждения банка, но с фиксированной наценкой.

Как работает:

— банк покупает жильё по заявке клиента и перепродаёт ему с наценкой;

— платежи одинаковые на весь срок займа;

— итоговая стоимость фиксированная до конца выплат.

Исламская ипотека действует в Алматы, Нур-Султане, Шымкенте, Туркестане. Доступна вне зависимости от вероисповедания.

В настоящее время исламские банки не выдают ипотеку, но возобновление ожидается.

До какого возраста выдают ипотеку в РК

Как правило, до наступления пенсионного возраста — 63 года. Реже — до 68 лет на момент завершения кредита.

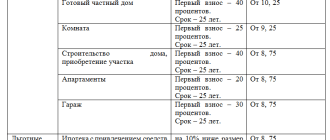

Какие ставки, платежи, переплата по ипотечным кредитам сейчас?

Банк

Первон. взнос, %

Ставка (ГЭСВ, %)

Срок, лет

Жильё за 20 млн:

платёж,

переплата

Жильё за 30 млн:

платёж, переплата

Народный банк Казахстана

Банк Китая в Казахстане

Шинхан Банк Казахстан

Платежи и переплаты рассчитаны на максимальный срок кредитования при минимальном первоначальном взносе. Данные получены при обзвоне call-центров, через кредитные калькуляторы и в пресс-службах банков. Окончательный расчёт ГЭСВ и платежей производится в момент получения займа в отделениях банков.

Ежемесячные платежи в БВУ РК рассчитывают по аннуитетному способу (выплаты равными долями), но банк обязан предложить и дифференцированные выплаты. Да, сначала они будут гораздо выше, чем в аннуитете, но при дифференцированном способе вы с самого начала выплат в равной степени погашаете и основной долг по кредиту и вознаграждение банка. При аннуитетном способе первые годы выплачивается только вознаграждение банка, а основной долг почти не уменьшается.

Чем отличается ипотека в «Отбасы банке»

«Отбасы банк» — банк с госучастием (бывш. Жилстройсбербанк). Выдаёт ипотеку по более низким ставкам (3.5–8 % годовых), но при условии 3-летних накоплений на депозите.

Депозит желательно пополнять ежемесячно, если хотите получить более низкую ставку. Минимальная сумма пополнений — 7.5 тыс. тенге, максимальная не ограничена. Регулярность пополнений повлияет на срок кредита и ставку вознаграждения.

Схема кредитования в «Отбасы»:

- Первый вариант — открываете депозит и ежемесячно пополняете его. Цель — накопить 50 % от стоимости жилья. На это даётся минимум три года, больший срок приветствуется. Если будете копить регулярно, то можете рассчитывать на выдачу жилищного кредита под 3.5–5 % годовых. Вознаграждение начисляется только на сумму займа.

- Второй вариант — приходите в банк, уже имея 50 % от стоимости жилья, и сразу берёте промежуточный кредит под 8-8.5 %. Банк начисляет вознаграждение на всю стоимость жилья, а не на сумму кредита. Через несколько лет заём переводят на жилищный, снижают ставку, пересчитывают платежи по ставке 3.5–5 %.

Условия

Ставка,%

Тариф

Жильё за 20 млн:

платёж, переплата

Жильё за 30 млн:

платёж, переплата

3 года, 6 мес.

по 260 тыс.

Переплата – 921 тыс.

Или

6 лет по 161 тыс.

Переплата – 1.6 млн

3 года, 8 мес.

по 374 тыс.

Переплата – 1.5 млн.

Или

6 лет по 242 тыс.

Переплата – 2.4 млн

28 мес. по 148 тыс.

+ 80 мес. по 146 тыс.

Переплата – 5.2 млн

28 мес. по 222 тыс.

+ 80 мес. по 220 тыс.

Переплата – 7.7 млн

28 мес. по 142 тыс.

+ 84 мес. по 140 тыс.

Переплата – 5.8 млн

28 мес. по 212 тыс.

+ 84 мес. по 211 тыс.,

Переплата – 8.6 млн

28 мес. по 144 тыс.

+ 82 мес. по 143 тыс.

Переплата – 5.4 млн

28 мес. по 216 тыс.

+ 82 мес. по 215 тыс.

Переплата – 8.1 млн

Расчёты получены при личном обращении журналиста в банк. Сумма кредита, которую может выдать «Отбасы банк», зависит от наличия других займов.

Плюсы:

— В «Отбасы банке» ставка вознаграждения по кредиту не превышает 8 %, но в этом случае начисляется на стоимость жилья.

— Ежегодно банк начисляет на сумму накоплений 2 % вознаграждения, а государство — 20%-ю премию. Премия начисляется не на всю сумму накоплений, а на размер, меньший или равный 200 МРП. Например, в 2022 году 1 МРП равен 3 180 тенге. Значит, размер премируемых накоплений составит 636 тыс. тенге. В январе-феврале 2023-го на них начислят премию 127.2 тыс. тенге.

— Банк выдаёт как рыночную ипотеку на покупку квартиры на первичном/вторичном рынке, дома, так и кредитует по государственным жилищным программам с наиболее низкими ставками. Однако эти программы рассчитаны на определённые категории людей.

Минус — обесценивание тенге во время накопления. Как следствие, копить, возможно, придётся гораздо дольше трёх лет. Однако есть вариант — копить на депозите в БВУ и затем отправлять деньги в «Отбасы».

О том, как это делать, читайте здесь — Как накопить на квартиру с нуля

Ипотека для военных

Действует в РК несколько лет. Называется «Әскери баспана». Совместная программа государства и «Отбасы банка». Участвовать могут только получатели жилищных выплат: сотрудники КНБ, МВД, Нацгвардии, Минобороны, Службы госохраны и внешней разведки «Сырбар», военной прокуратуры.

Условия:

— ставка — 8 % с последующим понижением до 3.5 %;

— первоначальный взнос — от 15 %;

— срок кредитования — до 25 лет;

— максимальная сумма займа — 50 млн тг.

Жильё можно купить на первичном и вторичном рынке, в любом городе РК. В сумму можно включить затраты на ремонт первички.

Требования к участникам:

— быть признанным нуждающимся в жилье (статус присваивает жилищная комиссия по месту службы);

— не иметь собственного жилья за последние пять лет;

— иметь жилищные выплаты;

— иметь спецсчёт в «Отбасы банке», на который зачисляют жилищные выплаты;

— накопить на депозите 10–15 % от стоимости жилья.

Приём заявок запланирован на август.

Ипотека для нерезидентов

В РК любые кредиты, не только ипотеку, но и потребительские, можно получить только при наличии вида на жительство в стране.

Можно ли взять ипотеку без первоначального взноса

Нет. Для любой ипотеки, даже по госпрограммам, нужен первоначальный взнос — минимум 10 % или накопления на депозите в «Отбасы банке».

В коммерческих банках средний первоначальный взнос составляет 30 %.

Дают ли ипотеку на первичное жильё

Да, и очень много. У банков есть специальные программы с застройщиками.

У застройщика должна быть гарантия от Казахстанской жилищной компании (КЖК) или разрешение на привлечение денег дольщиков от акимата. Обязательно оформление договора долевого участия.

Особенности ипотеки на вторичное жильё

При покупке вторички важен год постройки дома, как правило, не ранее 1965 года постройки. От материала и года постройки зависит размер первоначального взноса. Чем старше постройка, тем больше взнос.

Также учитывают наличие перепланировки. Если она не узаконена, кредит не одобрят.

Как купить частный дом в ипотеку

К частным домам, кроме года постройки и перепланировки, предъявляют требования по участку:

— целевое назначение должно быть только ИЖС или ЛПХ;

— к участку должны быть подведены инженерные сети и коммуникации.

На дачи ипотеку не дают.

Как долго оформляется ипотека

Срок рассмотрения заявки в обычном БВУ — от трёх рабочих дней. Онлайн-кредитование — сутки и меньше.

Какие комиссии берут банки за выдачу ипотеки

Большинство банков РК взимают следующие комиссии:

— за рассмотрение заявки — от 5 000 тенге;

— за организацию займа — 1-2 % от суммы кредита.

Некоторые БВУ не берут их.

— Все комиссии должны учитываться при расчёте ГЭСВ.

— Разовая комиссия за рассмотрение кредитной заявки не входит в договор займа и оплачивается отдельно.

— Если банк предлагает ещё какие-то комиссии, от такого займа следует отказаться и обратиться в АРРФР.

— Обязательны оценка и страхование недвижимости — по закону выбрать компанию заёмщик может самостоятельно.

— Страхование жизни и трудоспособности, а также юридической чистоты сделки — по желанию заёмщика.

Какой залог берёт банк и нужен ли допзалог

Как правило, банки принимают в качестве залога по ипотеке приобретаемое жильё. К нему предъявляют очень много требований: важен год постройки, состояние дома, наличие перепланировок в самой недвижимости. Если переделки не узаконены, ипотеку на покупку такого жилья не дадут.

Дополнительный залог нужен, если покупается квартира на первичном рынке или для снижения ставки кредитования.

Как получить льготную ипотеку от государства

Сейчас в РК действует порядка 10 государственных жилищных программ. По ним можно как дёшево арендовать жильё, так и купить по льготным ипотекам.

Это:

— «Бакытты отбасы» под 2 % годовых;

— «Шанырак» — 5 %;

— «Нурлы жер» — 5 %;

— «7-20-25» — 7 %;

— «Алматы жастары», «Елорда жастары» — 5 %;

— ипотека для военнослужащих «Әскери баспана» — 6–8 %.

Основные условия для участия в этих программах:

1. У вас и членов вашей семьи не должно быть недвижимости в собственности.

2. Вы должны встать в очередь на жильё в акимат.

3. Для входа в каждую программу нужно иметь определённый доход.

В чём особенность программы «7-20-25»

Это льготная ипотека для всех граждан РК, не имеющих собственного жилья и прошедших платёжеспособность в банках.

Условия:

— ставка — 7 % годовых;

— 20 % — первоначальный взнос;

— 25 лет — срок кредитования.

Можно купить только новое, но принятое в эксплуатацию жильё на первичном рынке.

Есть ценовой лимит на квартиры: от 15 млн тг в регионах до 25 млн тг в Нур-Султане, Алматы, Актау, Атырау, Шымкенте.

Требования стали проблемой программы. На первичном рынке почти нет готового жилья с актом ввода, особенно в крупных городах. Практически всё раскупают на этапе строительства.

Застройщики часто продают строящееся жильё по договорам бронирования, что является большим риском для покупателей. То есть квартиры продают во время строительства, с покупателей берут предоплату, однако если застройщик не сможет достроить дом, то деньги покупателю могут не вернуть.

Программа будет действовать до исчерпания выделенных на неё средств — 1 трлн тенге. Использовано чуть больше половины. По состоянию на 30 июня этого года выдано 46 867 займов на сумму 600.3 млрд тенге.

Банки-операторы:

— Банк ЦентрКредит,

— Народный банк Казахстана,

— Евразийский банк,

— Freedom Bank,

— Bank RBK,

— Forte Bank,

— Altyn bank.

Какая ипотека выгоднее

Та, у которой меньше переплата. Чтобы понять это, нужно сравнить переплаты в разных банках. Для этого обратитесь в отделения за предварительными расчётами.

Переплата по ипотеке

Это выплаты банку сверх кредита, то есть его вознаграждение. Обычно в банках говорят размер переплат, но можно посчитать и самостоятельно: суммируйте все платежи, первоначальный взнос и отнимите из этой суммы размер кредита. Чем выше переплата, тем дороже кредит.

Как правило, переплата превышает размер самого кредита в несколько раза.

На её размер напрямую влияет размер первоначального взноса и срок кредита. Чем он больше, тем больше переплата, и наоборот.

Финансисты советуют брать ипотеку на 10–15 лет и при любой возможности вносить досрочные выплаты.

Ипотека в Казахстане: что нужно знать заемщику

Ипотека — единственная возможность для миллионов казахстанцев жить в собственной квартире, поэтому спрос на этот вид банковских услуг будет всегда. Условия выдачи ипотечного кредита в казахстанских банках разные, но есть некоторые нюансы, о которых необходимо знать каждому заемщику.

В какой валюте брать ипотеку?

Казахстанские банки самостоятельно выбирают валюту выдачи ипотечных займов. Таким образом, некоторые БВУ кредитуют население только в долларах США, единичные банки выдают ипотечные займы только в тенге, остальные — кредитуют как в тенге, так и в долларах США. Есть предложения и в евро.

Почему важно обращать внимание на валюту кредитования? Привязка к валюте предполагает ежемесячные платежи именно в той валюте, в которой вы взяли кредит. Это правило касается также первоначального взноса, а в некоторых случаях — и оплаты комиссий. Хотя часть банков допускает возможность смены валюты через определенный срок (чаще всего — год после выдачи кредита).

Актуальные условия выдачи ипотеки на июль 2016 года можно узнать здесь.

— Существует универсальное правило: если у вас долларовые доходы, то вы можете брать ипотеку в долларах, если тенговые, то ищите кредит в тенге, — говорит директор агентства по недвижимости «Столичное» Жани Турысов. — Но я бы рекомендовал не смотреть на авторитет банка, а искать те банки, которые дают ипотеку в тенге.

Специалист советует обязательно обращать внимание на тот факт, будет ли в вашем кредитном договоре привязка к курсовым колебаниям. Ведь в этом случае при резком скачке курса банк может инициировать пересмотр условий договора либо автоматически изменить график и размер ежемесячных платежей. Если же курсовой привязки не будет, то вы будете погашать кредит по тем условиям, по которым брали его, на протяжении всех лет.

Комиссии банков за выдачу кредита

В разных банках встречаются разные комиссии. Чаще всего можно встретить следующие виды: за рассмотрение заявки, оформление займа и его выдачу.

Большинство банков требуют деньги на рассмотрение заявки в твердой сумме: от 2 до 10 тысяч тенге. В то же время есть банки, которые вообще не берут комиссию за рассмотрение заявки.

Вторая часто встречающаяся комиссия — за оформление и выдачу кредита — ее размер колеблется от 0,5 до 2,25% от суммы займа. Однако часть банков снижает размеры комиссий либо вообще их отменяет для участников зарплатных проектов.

Также в банках можно встретить комиссии за зачисление денег на счет, за предоставление займа, за оформление кредитной документации, за обналичивание, за изменение техусловий.

Кроме того, банки в обязательном порядке настаивают на комплексном страховании заемщика от несчастного случая и предмета залога; страховании риска утраты права собственности, либо ежегодном страховании имущества как предмета залога.

Как посчитать переплату по ипотеке?

Кредитуясь в банке, вы заведомо должны быть готовы к тому, что вы переплачиваете за жилье, притом немалую сумму.

— Если у вас есть сумма в 50 и выше процентов от стоимости квартиры, то в любом случае не отдавайте банку все, — советует Жани Турысов. — Сделайте минимальный первоначальный взнос, который требуется. Это делается, для того чтобы на оставшиеся деньги купить доллары, и как только произойдет девальвация, перевести эти деньги в тенге и сделать частично-досрочное погашение кредита.

В любом случае при эффективной годовой ставке в 15-16% и кредите, взятом на 10-15 лет, вы переплатите от полутора до двух стоимостей своей квартиры. Поэтому если вы планируете платить исключительно по графику без частично-досрочного погашения займа, квартира действительно обойдется недешево. С другой стороны, уже через несколько лет, если правильно выбрать квартиру, вы будете платить за нее меньше, чем если бы платили за арендное жилье. Этот фактор, пожалуй, один из самых важных в решении «брать — не брать».

Ипотека: банки предлагают дифференцированный и аннуитетный виды платежей

Существуют два вида погашения кредита: аннуитетный и дифференцированный. В первом случае необходимо на протяжении всего срока выплаты кредита ежемесячно вносить равные суммы. Однако в первые годы большую часть этих денег составят проценты, которые со временем будут уменьшаться, уступая в процентном соотношении основному долгу.

В случае если вы платите ипотеку равными долями, то с годами размер ежемесячного платежа будет уменьшаться.

В то же время при дифференцированном способе погашения размер выплачиваемых процентов будет уменьшаться значительно быстрее, чем в случае с аннуитетом.

— Выплачивая аннуитетом, нужно параллельно откладывать сбережения каждый месяц, чтобы можно было периодически хотя бы минимальные суммы выделять на частично-досрочное гашение, — говорит Жани Турысов. — При этом мы рекомендуем сроки всегда оставлять старыми, уменьшая ежемесячный платеж. При регулярном гашении кредита это даст вам возможность с каждым разом откладывать все больше средств и погашать основной долг перед банком быстрее. Нужно работать над своей суммой — она каждый месяц должна становиться меньше и меньше.

И не забывайте, что за просрочку платежей банк может применить к вам штрафные санкции, то есть начислить пеню.

Как платить за ипотеку меньше?

1. Досрочное погашение

Еще один момент — частично досрочное погашение. Эта возможность, особенно в первые годы, когда проценты по кредиту максимальны, позволяет быстро и эффективно сокращать не только итоговую сумму переплаты, но и срок кредитования. Правда, многие банки ставят мораторий на частично-досрочное погашение в первый год после выдачи займа, либо взимают штрафные санкции за досрочно оплачиваемую сумму. Есть и те, кто таких ограничений не ставит.

2. Рефинансирование ипотеки

Немногие банки выделяют рефинансирование займов как отдельную программу кредитования. Но здесь необходимо учитывать, что ряд БВУ перестали выдавать ипотечные займы в тенге и вам придется переходить на иностранную валюту. Хотя условия займа зачастую остаются те же. Это касается ставок, сроков, комиссий, возможности досрочного погашения.

Фишка рефинансирования в том, что вы получаете возможность растянуть сроки оплаты либо, по возможности, уменьшить сумму ежемесячного платежа. Но самое важное — уменьшение ставки вознаграждения.

— Нужно ходить по банкам, и пусть они предоставляют новые графики платежей и рассказывают об условиях. Здесь нужно в каждом отдельном случае взвешивать выгоду: время и деньги. Ведь оформление рефинансирования тоже требует затрат и создает некоторые неудобства, — считает директор агентства по недвижимости Жани Турысов.

Подробнее о том, как можно уменьшить ежемесячные взносы, можно прочитать здесь.

Ипотека без подтверждения дохода

Займы без подтверждения доходов готовы выдавать не все банки. Это и понятно — слишком высок риск обзавестись проблемным кредитом. Поэтому если и выдают, то условия кредитования чаще всего намного жестче, чем при обычной выдаче ипотечного займа. Банки либо стараются взять больший первоначальный взнос — не менее 50% от оценочной стоимости квартиры, либо повышают ставку вознаграждения.

Однако эксперты не советуют сегодня пользоваться этим инструментом, рекомендуя делать минимальный первоначальный взнос и копить на частично-досрочное погашение.

Идеальный заёмщик

Чтобы наверняка получить ипотечный кредит, нужно знать, что у каждого банка свои требования к заемщикам. Они касаются возраста и доходов клиентов. Если говорить об ипотеке, то здесь ряд требований расширен, поскольку кредит долгосрочный, а значит, риски банка возрастают.

Идеальным клиентом для банка в этом смысле будет гражданин Казахстана в возрасте от 21 до 48 лет. Максимальный возраст зависит от срока, на который вы хотите оформить ипотеку: банки требуют вернуть кредит до выхода на пенсию. И чем вы моложе, тем больше шансов привлечь в созаемщики родителей, которые также не должны достигнуть к моменту полного погашения займа пенсионного возраста. Молодой человек должен работать на одном месте не менее полугода, а лучше дольше и получать не менее 100-150 тысяч тенге на руки. Помимо этого, в вашу пользу будет говорить идеальная кредитная история — кредиты, выплаченные без просрочек.

Информационная служба kn.kz

Нужна ипотека в Караганде? Условия программ Жилстройсбербанка, Сбербанка, Банка ЦентрКредит в Центре ипотечного консультирования.

Ипотека в Отбасы Банке на декабрь 2022 года

Оформите ипотеку в Отбасы Банке, проверенную нашими специалистами. На 21.12.2022 вам доступно 6 вариантов со ставкой от 5% в год. Увеличьте шансы на получение — заполните заявку с бесплатной проверкой кредитного рейтинга.

Найдено предложений: 6

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Эффективная процентная ставка по продукту

Период кредитования по финансовому продукту

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Эффективная процентная ставка по продукту

Период кредитования по финансовому продукту

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Эффективная процентная ставка по продукту

Воспользуйтесь нашей системой подбора ипотечных кредитов с бесплатной проверкой кредитного рейтинга!

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Эффективная процентная ставка по продукту

Период кредитования по финансовому продукту

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Эффективная процентная ставка по продукту

Период кредитования по финансовому продукту

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Эффективная процентная ставка по продукту

Период кредитования по финансовому продукту

Рассчитайте платежи по ипотеке

Ваш идеальный ипотечный кредит от Отбасы Банка в Казахстане с бесплатной проверкой кредитного рейтинга, всего в несколько кликов.

Процентные ставки по ипотеке Отбасы Банка в регионах Казахстана

Онлайн заявка на ипотеку

Другие ипотечные предложения

Как оформить ипотеку

После проверки кредитного рейтинга вы сможете отправить свою заявку на ипотеку в подходящие компании.

Ипотека — предложение банка, дающее возможность приобрести новое жилье, получить деньги для жилищного строительства или ремонта. Есть программы, в рамках которых оформляется доступное жилье для отдельных категорий граждан. Есть несколько видов займа, отличающиеся суммой первоначального взноса, ставкой вознаграждения и требованиями.

На депозит, открываемый в банке, раз в год начисляется государственная премия в размере 20%, рассчитанная на сумму не более 200 МРП. Есть семейный пакет, позволяющий объединять депозиты. Вкладчики имеют возможность копить деньги не только для себя, но и для детей.

Что такое ипотека, чем она отличается от потребительского кредита?

Ипотека оформляется на покупку или ремонт недвижимости для улучшения жилищных условий, то есть является целевым кредитом. Ее можно оформить не только на покупку, но и для индивидуального жилищного строительства. В качестве залога выступает купленная или имеющаяся недвижимость, имущественные права или деньги. А потребительский кредит выдается на любые нужды, может быть залоговым или беззалоговым. В отличие от ипотеки, потребительский кредит выдается на меньшую сумму.

Оформляя ипотеку, клиент банка несет дополнительные расходы на страхование. Есть обязательная страховка, защищающая интересы банка и добровольная, помогающая избежать риски для клиента. Если говорить о выгоде потребительских займов, они удобны при нехватке небольшой суммы на покупку жилья. Если заемщик может погасить задолженность за короткий срок, потребительский кредит может оказаться более удобным при низкой ставке.

Как оформить ипотеку в Отбасы Банке?

Этапы оформления ипотеки на покупку, для жилищного строительства или ремонт зависят от выбранной программы. Основной процесс заключается в открытии депозита и накоплении определенной суммы для первоначального взноса. При достижении нужной отметки вкладчик подает заявку на ипотеку. Важно достичь необходимого уровня оценочного показателя (ОП), который показывает финансовую дисциплину вкладчика. Он формируется в процессе пополнения счета, когда вы ежемесячно вносите определенную сумму, указанную в договоре. Условия следующие:

«Баспана» – срок накоплений от трех лет, ОП – от 16 баллов;

«Жас отбасы» – выдается супругам при условии, что они оба открыли новый депозит и копили деньги минимум один год. ОП – от 5 баллов;

«Детский депозит» – открывают родители или сам ребенок, если ему уже есть 14 лет. Оформление депозита возможно с любого возраста;

«Арнау» – открывается на срок от 10 лет. Дает возможность получить кредит без высокого дохода. ОП – 48 баллов, при накоплении 50% можно оформить займ по ставке от 2%, если ребенку исполнилось 18 лет.

Клиенты Отбасы Банка могут получить промежуточный (ГЭСВ от 7,4%) и жилищный заем (ГЭСВ от 3,6%) по программам «Нурлы жер» и «Свой дом». Выдача предварительного займа с отсрочкой платежа по основному долгу происходит в рамках государственных программ и программы «Свой дом».

Жилищный заем

Можно получить заем на сумму до 100 000 000 тенге под залог имущества или гарантии, если сумма займа до 3 000 000 тенге. Процентная ставка по займу от 3,5 до 5%, ГЭСВ от 3,6%. Срок кредитования от 6 месяцев до 25 лет. По этой программе можно приобрести квартиру, дом, сделать ремонт или получить деньги для жилищного строительства. Как оформляется жилищный заем:

Накопление денег на протяжении трех лет.

Достижение 50% от нужной суммы.

Достижение 16 уровня оценочного показателя.

Если условия перевыполнены, процентная ставка по займу снижается.

Промежуточный заем

Отличается тем, что не требует накоплений на протяжении трех лет, доступен при наличии 50% от нужной суммы с отсрочкой платежа по основному долгу. Поэтому процесс оформления следующий:

Внесение 50% от стоимости жилья, можно вносить частями или всю сумму сразу.

Сначала применяется процентная ставка от 7 до 8,5%, после чего снижается до 5%. ГЭСВ от 7,4%. Можно получить заем на сумму до 90 000 000 тенге, срок кредитования от полугода до 25 лет.

Предварительный заем

Доступен только для государственных программ и программы «Свой дом». Это льготный вид займа, который оформляется при наличии 20% от нужной суммы, ставка – 5%. Вознаграждение банка, начисляемое на депозит, составляет 2%. Процедура получения предварительного займа:

Выбор недвижимости на портале Баспана.

Подача заявки на участие в пуле.

Накопление или внесение на депозит от 20% от стоимости жилья.

При получении предварительного займа на жилье часть денег будет направлена на погашение процентов, а часть на накопление 50%. Как только будет накоплено 50%, последующая часть денег направляется на погашение платежа по основному долгу.

Основные требования для оформления ипотеки

Клиенты банка имеют возможность получить кредит в рамках условий выбранной программы. Основными требованиями к заемщику являются:

возраст от 18 до 65 лет;

стаж работы от полугода;

Подтверждение дохода для оформления ипотеки является обязательным условием. В качестве залога принимаются накопления на депозите, приобретенная или имеющаяся недвижимость либо имущественное право.

На что можно оформить ипотеку в Отбасы банке?

Клиенты ЖССБ оформляют ипотеку на разные цели:

на покупку новой квартиры или дома;

на покупку вторичной недвижимости;

для жилищного строительства;

Для всех указанных целей доступны промежуточный и жилищный займы.

Нужна ли страховка при ипотеке?

Клиенты банка обязательно должны оформить страховку той недвижимости, которая является залогом. Вы страхуете ее от риска утраты при наступлении случаев, предусмотренных условиями страхования. Обязательным является титульное страхование от потери права собственности. Страхование осуществляется в банке или клиент самостоятельно выбирает страховую компанию. Сотрудники банка не могут настаивать на конкретной компании.

Какие льготные программы кредитования есть в Отбасы Банке?

Банк предлагает клиентам доступные программы, в рамках которых можно оформить ипотеку по сниженной ставке.

Нұрлы Жер

Программа, доступная до 2025 года и дающая возможность приобрести недвижимость по ставке до 5% (ГЭСВ от 5,2%). Основной конкурс рассчитан на людей, стоящих в очереди акимата, после чего рассматриваются остальные вкладчики банка. Первоначальный взнос от стоимости жилья составляет 20%, есть возможность выбрать квартиру с чистовой отделкой на этапе жилищного строительства на портале Баспана .

Цена квадратного метра от 160 тыс. тенге до 240 тыс. тенге и зависит от города, в котором планируется совершение покупки. В эту цену не заложена стоимость инженерных сетей. Помимо покупки квартир, можно строить дома с ценой за квадратный метр до 120 тыс. тенге.

Шаңырақ 5-10-20

Это пилотная программа, предназначенная для казахстанцев, стоящих в очереди с 1986 года. Процентная ставка – 5%, а предельный срок – 20 лет. Для оформления ипотеки предусмотрен первоначальный взнос от 10%. Принимать участие в проекте могут семьи, где доход на каждого человека за последние 6 мес. не превышает прожиточный минимум в 3,7 раза в месяц. На размер предельной суммы влияет регион проживания и составляет от 12 000 000 до 18 000 000 тенге.

Военный продукт (Әскери баспана)

Участие принимают военнослужащие, получающие жилищные выплаты. Процентная ставка от 3,5% до 8% и зависит от накопленной суммы. Максимальный срок составляет 25 лет. Требуется открытие специального вклада, который отличается упрощенным анализом платежеспособности. После накопления 50% ставка снижается и составляет максимум 5% годовых.

Бақытты Отбасы

Ипотека подходит для семей с несколькими детьми, при отсутствии одного из родителей или для семей, воспитывающих ребенка с ограниченными возможностями. Ставка от 2%, нужно внести от 10% от стоимости жилья. Максимальный срок займа зависит от города проживания и может составить от 10 до 18 лет. По этой программе доступны новые квартиры, недвижимость на вторичном рынке и частные дома. Одним из условий является доход в семье, не превышающий прожиточного минимума в 3,1 раза за последние 6 мес. на каждого человека. Можно привлечь до двух созаемщиков. Для участия в программе нужно встать в очередь в акимат.

Свой дом

Ставка от 3,5% до 7%, есть возможность снижения до 5%. Максимальная сумма составляет 90 000 000 тенге. Преимуществом являются цены на жилье ниже рыночных. Прописка по месту приобретаемого жилья не нужна. Условием для участия являются накопления от 500 тыс. тенге, программа доступна для всех вкладчиков. Для оформления ипотеки нужно внести сумму от 20%. Максимальный срок составляет 25 лет.

Женская ипотека Ұмай

Выдается с первоначальным взносом от 15% на срок до 25 лет со ставкой от 13,5% (ГЭСВ от 14,5%). Она снижается до 3,5%, когда накопленная сумма достигает 50%. Доход в семье не должен быть выше 640 000 тенге. Можно привлечь до двух созаемщиков.

Последствия просрочки

Нарушение сроков договора может обернуться потерей залогового имущества, арестом счетов, судом. Если это произошло в случае потери работы или по другим причинам, лучше сразу сообщить в банк, чтобы узнать о способах решения этой проблемы. Банк может на время приостановить начисление процентов. Но важно предусмотреть риски самостоятельно, и, по возможности, оформить страхование жизни и трудоспособности.

Преимущества и недостатки ипотеки

К преимуществам ипотеки в Казахстане можно отнести возможность купить квартиру или построить дом с минимальными накоплениями, потому что расходы на покупку и ремонт жилья сложно покрыть самостоятельно без заемных средств, параллельно арендуя квартиру. Это требует больших усилий и времени. А оформляя ипотеку на покупку недвижимости, можно сразу поселиться в собственной квартире примерно за те же деньги, что стоит аренда. Это удобно, особенно при доступности льготных программ. Есть и дополнительные преимущества:

в процессе накопления есть возможность раз в год получать премию государства в размере 20%. Однако эта ставка начисляется на сумму накоплений, не превышающих 200 МРП. Она доступна только для граждан РК;

в рамках семейного пакета вкладчики могут объединить накопления, тем самым получая премию по каждому депозиту;

есть программы жилищного строительства, в рамках которых можно купить доступное жилье;

управление пенсионными накоплениями для улучшения жилищных условий.

К минусам ипотеки в Казахстане относится сложность долгосрочного планирования. Ипотеку можно оформить на 25 лет на сумму до 100 000 000 тенге, но спрогнозировать ситуацию даже на следующий год получается не всегда. Есть риски, которые требуют внимания. Например, утрата трудоспособности, потеря работы, различные болезни. Обязательное страхование предусматривает риски, связанные с утратой недвижимости после пожара, стихийного бедствия или другого несчастного случая. Но страхование жизни, трудоспособности лежит на ответственности самого заемщика. А это дополнительные расходы, которые хоть и обеспечивают спокойствие, но усложняют процесс погашения займа.

Поэтому к вопросу оформления ипотеки стоит подойти ответственно, взвешивая все плюсы и минусы этого решения.

Источник https://krisha.kz/content/articles/2022/ipoteka-2022-usloviya-stavki-platezhi

Источник https://www.kn.kz/helpful/view/id/322/

Источник https://finanso.com/kz-ru/ipoteka/hcsbk/