Ипотека в валюте: понятие, преимущества и недостатки, самые выгодные предложения по валютной ипотеке

Ипотека в валюте — довольно редкое явление в нашей стране. Большинство людей предпочитают брать кредиты в рублях, а многие даже не слышали такого понятия, как валютная ипотека. О том, что такое ипотека в валюте, выгодно ли ее брать, каковы ее преимущества и недостатки, а также в каких банках ее можно оформить, пойдет речь в статье.

Валютная ипотека: что это такое

Валютная ипотека представляет собой целевой кредит на покупку жилья, выданный в иностранной валюте. Получить такой займ можно в валюте любой страны, начиная от долларов и евро, заканчивая менее популярными денежными единицами, такими, как фунты, йены, франки и другие.

В целом валютная ипотека практически не отличается от рублевой. Требования банков к желающим оформить эти два вида жилищного кредита одинаковые, также как и пакет документов, которые необходимо предоставить для одобрения заявки. Единственная разница между валютной и рублевой ипотекой состоит в валюте, в которой вносятся ежемесячные платежи. В первом случае — это рубли, во втором — денежные единицы другой страны. В переводе на наши деньги размер ежемесячных платежей и суммы долга по валютной ипотеке нестабильны и постоянно меняются в зависимости от курса валюты.

Основные преимущества и недостатки валютной ипотеки

Валютная ипотека имеет свои преимущества и недостатки. К плюсам ипотеки в валюте можно отнести:

- Низкие процентные ставки. В связи с повышенным риском для заемщика банки предлагают взять ипотеку в валюте на 3-5% годовых меньше, чем в рублях;

- Шанс оказаться “в выигрыше”. Если курс рубля по отношению к валюте, в которой выплачивается ипотека, станет выгоднее, размер ежемесячного платежа в рублевом эквиваленте уменьшится;

- Возможность взять ипотеку на длительный срок. Максимальный срок, на который возможно оформить жилищный кредит в валюте, больше, чем для рублевой ипотеки.

Недостатки валютной ипотеки следующие:

- Вероятность понести значительные убытки в случае “обвала” рубля;

- В рублевом эквиваленте ежемесячный платеж не фиксирован;

- Постоянное напряжение заемщика в ожидании изменения курса рубля.

Резкий скачок доллара в 2014-2015 году поставил валютных заемщиков в тяжелое финансовое положение. После этого популярность валютной ипотеки в России резко упала. Однако при стабильной финансовой обстановке в стране плюсы ипотеки в валюте перевешивают минусы.

Выгодно ли сегодня брать валютный кредит

По мнению большинства экспертов, экономическая ситуация в стране сейчас нестабильна. Курс доллара по отношению к рублю в последние годы удерживается на отметке около 65 рублей за доллар, но периодически поднимается. Не исключено резкое падение рубля в ближайшее время. Ипотека в валюте на данный момент представляет большой риск и невыгодна для желающих сэкономить на процентной ставке.

Ипотека в валюте подходит тем, кто получает доход в этой же валюте и не зависит от скачков курса рубля. Для таких граждан рост доллара ( или любой другой валюты) будет даже выгоден, ведь платеж по ипотеке вносится фиксированной суммой.

В каких банках можно оформить ипотеку в валюте

После резкого обвала рубля в 2015 году крупнейшие банки страны свернули ипотечные программы в валюте. В результате скачка доллара и евро тысячи ипотечных заемщиков оказались неспособны рассчитываться по своим обязательствам. Это привело к убыточности банков, которые вовремя не получали платежи по кредитам.

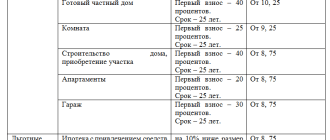

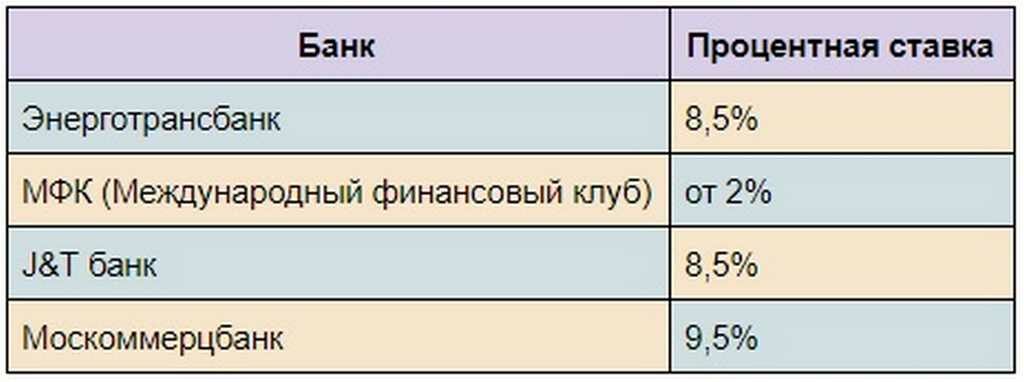

На сегодняшний день ипотеку в валюте можно оформить лишь в нескольких банках. Среди них:

Действующим владельцам валютной ипотеки многие банки предлагали рефинансировать их кредиты и перевести в рублевые. Кроме того, государство запустило программу помощи ипотечным заемщикам от АИЖК, в ходе которой должникам списали до 30% суммы кредита. К концу 2018 года программы помощи ипотечным заемщикам завершились.

На сегодняшний день ипотека в валюте невыгодна для большинства граждан нашей страны. Для кредитных учреждение предоставление ипотеки в валюте также довольно рискованно. Именно поэтому популярность ее в последние годы резко упала. При условии укрепления рубля и стабилизации экономического положения валютная ипотека может вновь занять свою нишу на рынке кредитных услуг.

Валютная ипотека

Некоторые банки предлагают оформить ипотеку не только в рублях, но и иностранной валюте. Какие риски несет валютная ипотека и выгодно ли это – отвечаем в нашей статье.

Что такое валютная ипотека?

Принципиально валютная ипотека не отличается от обычного рублевого ипотечного кредита. Разница между этими форматами кредитования состоит в том, что по обычному ипотечному кредиту банк выдает деньги на покупку недвижимости в рублях, а в случае валютной ипотеки – в иностранной валюте, например, долларах или евро.

Ключевой особенностью такого кредита является то, что регулярные ипотечные платежи напрямую зависят от курса валют. Заемщик обязан закрывать обязательства перед банком в той валюте, в которой оформил кредит, поэтому при уменьшении курса иностранной валюты выплаты становятся меньше, а при увеличении – больше.

Валютная ипотека была популярна в 2000-х годах. В этот период многие банки предлагали своим клиентам привлекательные условия валютной ипотеки, процентные ставки по которой зачастую были меньше, чем по рублевым ипотечным продуктам. Однако в дальнейшем заемщики столкнулись с обесцениванием рубля и увеличением своих долгов.

Плюсы и минусы ипотеки в валюте

Чаще всего ипотечный кредит рассчитан на долгий срок. Поэтому заемщику, планирующему оформление валютной ипотеки, всегда стоит учитывать возможные риски, связанные с колебанием курсов, которые вполне вероятны на горизонте 10-15 лет, пока выплачивается кредит.

Во время кризиса 2014-2016 годов курс доллара и евро вырос в два раза. Наименьшие потери понесли заемщики, получавшие зарплату в валюте, или те, кто при оформлении кредита использовали дифференцированный график платежей, который снижался с каждым платежом. Долги остальных граждан выросли в разы.

Граждане брали валютную ипотеку из-за более выгодных условий банков. Как правило, ставка по валютной ипотеке была на порядок ниже, а иностранная валюта – стабильнее.

Насколько распространена валютная ипотека?

Сейчас из-за валютных рисков банки выдают валютную ипотеку крайне редко. По оценке Банка России, на начало 2022 года непогашенными оставались около 2 тыс. ипотечных кредитов в иностранной валюте. Задолженность по ним составляла 16,64 млрд рублей (0,14% портфеля жилищных кредитов). В основном это кредиты, выданные до 2014 года.

Могут ли валютные заемщики воспользоваться кредитные и ипотечные каникулами?

С марта 2022 года все заемщики (в том числе валютные), оказавшиеся в сложной жизненной ситуации, могут оформить кредитные каникулы на 6 месяцев, в течении которых можно приостановить ежемесячные выплаты.

При этом размер ипотечного кредита (на дату выдачи) не должен превышать 3 млн рублей (4 млн рублей – для Московской области, Санкт-Петербурга и регионов, входящих в Дальневосточный федеральный округ, 6 млн рублей – для Москвы), а доход заемщика за месяц до даты обращения в банк должен снизиться более чем на 30% по сравнению со средним доходом за предыдущий год. Обратиться в банк можно до 30 сентября 2022 года.

Условия ипотечных каникул отличаются от кредитных. Помимо заемщиков, у которых на 30% снизился доход, поддержку могут получить потерявшие работу, содержащие иждивенцев, временно нетрудоспособные, получившие инвалидность граждане. Отсрочить платежи можно на 6 месяцев при условии, что сумма кредита не должна превышать 15 млн рублей.

Возможна ли конвертация валютной ипотеки?

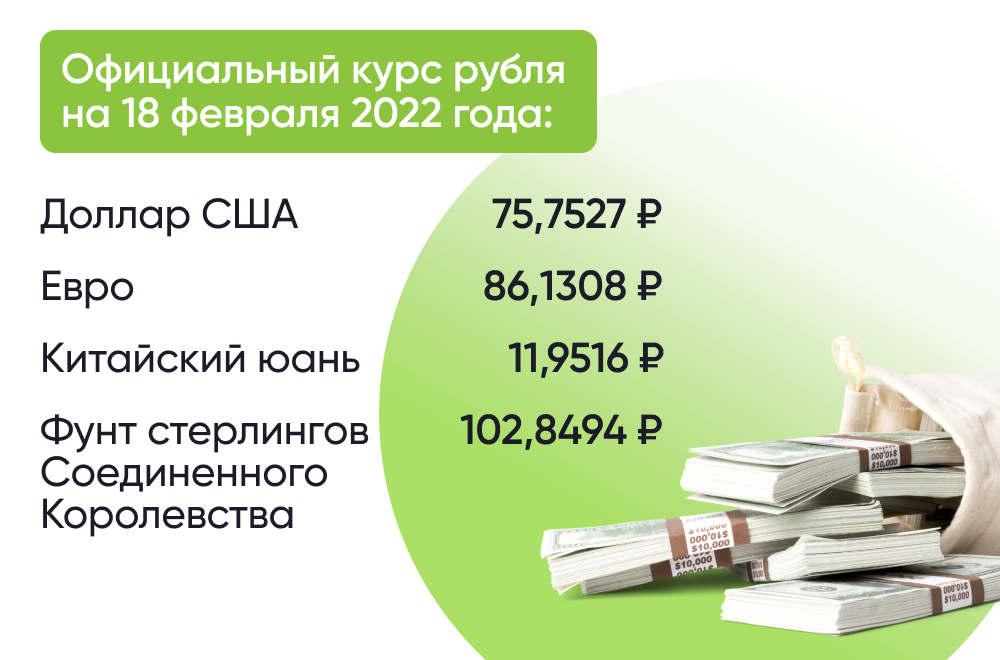

В марте 2022 года Центральный банк дал рекомендации банкам проводить конвертацию валютной ипотеки, заключенной до 22 февраля 2022 года, в рубли по официальному курсу на 18 февраля 2022 года.

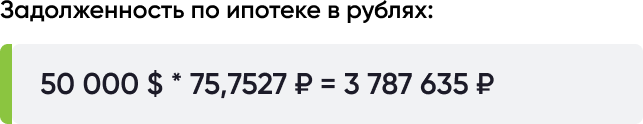

Например, если вы выплачиваете валютную ипотеку и ваша задолженность составляет 50 тыс. долларов, то банк пересчитает ипотеку в рубли. Задолженность будет равна 3 787 635 рублей.

В первую очередь обратиться в банки-кредиторы могут заемщики, по кредитам которых соблюдаются следующие условия:

- Остаток задолженности по договору на 1 февраля 2022 года не превышал 150 тысяч долларов США или эквивалентную сумму в иной валюте;

- Кредит был выдан до 22 февраля 2022 года для покупки жилого помещения, это жилье — единственное в собственности заемщика в России;

- Просроченная задолженность на момент обращения заемщика не превышает 120 дней.

Можно ли рефинансировать валютную ипотеку?

Для выплаты валютной ипотеки можно воспользоваться рефинансированием. Для этого в другом банке привлекается кредит на сумму погашения долга, но с более выгодными условиями. За его счет погашается старая ипотека, а затем заемщик уже начинает покрывать новый долг с более лояльными условиями.

Как работает реструктуризация валютной ипотеки?

Банки не заинтересованы в банкротстве клиента. Как правило, кредитные организации предоставляют возможность заемщикам реструктуризировать долг. Реструктуризация означает изменение условий погашения кредита. По договоренности с банком можно:

- Увеличить срок кредита и снизить ежемесячный платеж;

- Отсрочить выплаты по основному долгу и платить только проценты;

- Изменить график погашения займа.

Для того, чтобы реструктуризировать заем, необходимо обратиться напрямую в банк, в котором оформлена ипотека, и предоставить документы, которые подтверждают ухудшение материального положения. При этом стоит помнить, что реструктуризация крайне негативно сказывается на кредитной истории. Использование данного метода имеет смысл, если исчерпаны все другие возможности для урегулирования задолженности.

Кредиты в долларах

Если вы намерены оформить кредит в долларах или иной валюте, предложение придется поискать. На сегодня все крупные российские банки выдают ссуды только в рублях. Но варианты действий есть, вы все равно можете найти подходящую программу.

| Макс. сумма | 299 999 Р |

| Ставка | От 9,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | 20-85 лет |

| Решение | 2 мин. |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 4,5% |

| Срок кредита | До 7 лет |

| Мин. сумма | 10 000 руб. |

| Возраст | От 18 лет |

| Решение | 1 мин. |

| Макс. сумма | 7 000 000 Р |

| Ставка | От 4,4% |

| Срок кредита | До 7 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 23-75 лет |

| Решение | От 2 минут |

| Макс. сумма | 7 500 000 Р |

| Ставка | От 4,5% |

| Срок кредита | 1-5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | 2 мин. |

Можно снизить ставку

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | 1-7 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | 21-65 лет |

| Решение | 5 минут |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 4,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 25-70 лет |

| Решение | За 1 мин. |

| Макс. сумма | 7 000 000 Р |

| Ставка | От 4,4% |

| Срок кредита | До 7 лет |

| Мин. сумма | 300 000 руб. |

| Возраст | 20-70 лет |

| Решение | От 10 минут |

| Макс. сумма | 2 000 000 Р |

| Ставка | От 7,9% |

| Срок кредита | До 3 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 18 лет |

| Решение | 2 минуты |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | До 7 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | 21-65 лет |

| Решение | За 5 минут |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 9,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 200 000 руб. |

| Возраст | 20-85 лет |

| Решение | От 2 мин. |

| Макс. сумма | 1 550 000 Р |

| Ставка | От 6,1% |

| Срок кредита | До 5 лет |

| Мин. сумма | 51 000 руб. |

| Возраст | 23-69 лет |

| Решение | От 5 минут |

| Макс. сумма | 1 500 000 Р |

| Ставка | От 6% |

| Срок кредита | 1-5 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 20-70 лет |

| Решение | 1 минута |

| Макс. сумма | 15 000 000 Р |

| Ставка | От 7,9% |

| Срок кредита | До 15 лет |

| Мин. сумма | 200 000 руб. |

| Возраст | 18-70 лет |

| Решение | Через 1 мин. |

Новости о кредитах

Отзывы о кредитах

Добрый день. Возможно ли взять кредит на обучении по переподготовке. Вуз не государственный, но диплом госрбразца с аккредитацией. И если взнос за обучение уже уплачен, как тогда быть?

Не вздумайте оформлять переплатите бешенные проценты кредитный рейтинг не увеличится а на 4 этапе 100т предлагают под 33%.

Оформила заявку. а на следующий день дочка серьезно сломала ногу на лонгборде. А у меня параллельно кредит, прям горит!! В общем я на разрыве была. Очень понравилось то что в банке максимально лояльно к этому подошли, поняли мое положение и критичность. Показать полностью

Сумма небольшая, 500 тысяч. Но нужна была срочно. Поэтому и выбрал этот банк, что работают быстро, и проценты нормальные. Вся процедура заняла несколько дней, я просто оставил заявку на сайте. Мне ее одобрили примерно через час, а на следующий день приехали лю. Показать полностью

Какие банки выдают кредиты в долларах, какие альтернативные варианты валютного кредитования существуют. На Бробанк.ру — все особенности сделки и инструкции по оформлению ссуды.

Банки отказываются работать с валютой

Раньше банки активно выдавали кредиты в валюте, процветала валютная ипотека, потребительские ссуды в евро и долларах. Но с момента кризиса 2014 года, когда курсы валют дали кардинальный скачок, банки пересмотрели свою политику. К слову, в тот момент серьезно пострадали валютные заемщики. Суммы уже оформленных кредитов выросли в несколько раз.

Крупные российские банки стали постепенно убирать из продуктовой линейки долларовые кредиты. Более того, они стали предлагать действующим валютным заемщикам рефинансирование с целью смены валюты ссуды. В итоге из сотен банков на сегодня только единицы дают возможность оформить кредит в долларах или евро.

И валютные вклады тоже постепенно исчезают из продуктовых линеек банков. Они просто не выгодны банкирам. Да и спрос на такие депозиты катится вниз.

Где можно взять кредит в долларах

Кредиты в долларах в России — большая редкость. Если вы начнете поиски банка в интернете, то быстро придет к выводу, что информация устарела, что указанный банк выдает только рублевые ссуды.

Специально для вас мы проверили информацию из разных источников, изучили указанные предложения и определили, реально ли по ним можно получить кредит наличными в валюте.

Сразу начнем с того, что все именитые банки РФ кредиты в долларах США не выдают. Их нет в Сбере, ВТБ, Альфа-Банке, Райффайзенбанке, Газпромбанке и всех других топовых банках страны.

Какие банки можно рассмотреть:

- , который работает в Москве и Туле. Указывает, что выдает кредиты на сумму до 300000 рублей или эквивалент в евро или долларах. Ставка — 25% годовых. , который работает в Самаре, Тольятти и Октябрьске. Тоже говорит о том, что может выдать кредит в долларах, но только безналичным способом. , работает только в Москве. Здесь можно взять в кредит от 10 000 долларов, предельная сумма — 6 млн долларов. . Выдает ссуды на сумму до 20 миллионов рублей или эквивалент в евро и долларах.

Как видно, предложений крайне мало. Кроме того, некоторые — совсем не те, за кого себя выдают. Под потребительским кредитом в валюте многие понимают, что получают деньги в тех же долларах, что в долларах будет вестись график, будет установлена соответствующая валюте процентная ставка, которая может быть плавающей и привязанной к курсу.

На деле же банки часто маскируют обычный рублевый кредит под долларовый. Оформление идет в рублях, график составляется в рублях, а деньги после заключения договора заемщик получает в долларах — банк просто проводит конвертацию по своему курсу.

Из всех указанных выше предложений только ЦентроКредит прописывает индивидуальные условия для кредита в долларах, процент по которому находится в рамках 3-22% годовых на усмотрение банка.

Оформление кредита с конвертацией

Если вы хотите взять долларовый кредит, рассмотрите альтернативный вариант — оформление рублевого кредита с последующей конвертацией. Да, это не совсем удобно, если ваш основной доход поступает в долларах — для внесения платежей придется делать обмен, нести некоторые потери на конвертации. Но в текущих реалиях это более актуально, чем чистая долларовая ссуда — чаще всего ее не найти.

Как это выглядит пошагово:

- Выбираете любой банк, выдающий потребительские кредиты.

- Подаете заявку, получаете решение. Если условия устраивают, заключаете кредитный договор.

- Банк зачисляет деньги на открытый для вас счет, привязывает к нему бесплатную дебетовую карту.

- Открываете в этом же банке долларовый счет и путем обмена валюты переводите туда кредитные средства.

- В итоге деньги у вас будут именно в долларах, но кредит в дальнейшем обслуживается в рублях.

Этот же валютный счет вы сможете использовать для конвертации ежемесячных платежей: вносите на него доллары, делаете обмен с переводом на рублевый счет. После вносите с него ежемесячный платеж (часто списывается банком автоматически).

Какой банк выбрать

Вам нужен банк, в котором можно вести счета в разных валютах, открывать их бесплатно. В целом, это любой крупный российский банк. Все они предлагают открытие рублевых и валютных счетов, все предлагают свой курс конвертации и моментальный обмен через банкинг.

Где взять доллары под проценты через конвертацию, выгодные предложения:

- . Многим будет удобен этот вариант. Банк выдает кредиты без посещения офиса, привозит карточку с деньгами на дом заемщику. Карта бесплатная и мультивалютная, можно тут же открыть долларовый счет и сделать перевод. Сумма — до 2 млн рублей, ставка — от 8,9%. Справки не нужны; . Предлагает одни из лучших условий кредитования на рынке. При оформлении до 1000000 рублей можно обойтись без справок. Ставки — от 5,5%. К кредиту привязывается Умная карта, которая работает по всему миру; . Выдает до 7,5 млн рублей, до 250000 можно оформить без справок. Озвучивает решение за 1 минут, после привозит карту с деньгами на дом к клиенту; . Выдает до 5 млн рублей под ставку от 5,5%. К кредиту привязывается дебетовая Опенкарт, которая может быть мультивалютной; . В этом банке можно получить до 3000000 рублей, при сумме до 600000 можно обойтись без справок. Ставка — от 5,99%.

Обратите внимание, что точная ставка определяется только по итогу рассмотрения. Если заемщик отказывается от страхования жизни, все банки повышают процент.

Порядок оформления кредита наличными в долларах

Вы можете выбрать предложение любого банка с этой страницы. Все они выдают рублевые кредиты, которые после можно конвертировать в доллары, открыв для этого отдельный счет. И все они принимают заявки онлайн, делая процесс оформления более удобным.

- Изучите предложения, выберете банк. Если нужна большая сумма, потребуется справка о доходах.

- Заполните онлайн-заявку на получение ссуды и ждите ответ. Предварительное решение обычно озвучивают за пару минут.

- Если пришло одобрение, вы идете в отделение банка, несете все необходимые документы. После банк 1-3 дня анализирует документацию и выносит решение.

- Банк сообщает сумму выдачи, указывает точную процентную ставку. Если все устраивает, заключается кредитный договор.

- Заемщику выдается бесплатная дебетовая карта с зачисленными деньгами. Через банкинг можно сразу открыть долларовый счет и выполнить перевод средств с конвертацией.

Таким образом вы получаете кредит в долларах, но обслуживаться он будет в рублях. Для внесения ежемесячных платежей на привязанный к ссуде счет вам нужно класть именно рубли. К сожалению, в текущих реалиях это практически единственная возможность взять кредит в долларах США.

Частые вопросы

Нет, Сбербанк оперирует только рублевыми ссудами. Как вариант, можете воспользоваться кредитом с конвертацией: взять в Сбере ссуду в рублях, а после получения перевести деньги в доллары.

Если вы не найдете именно долларового предложения, оформляйте кредит в рублях, а после обменивайте их на доллары. Если вам нужно 20000 долларов, сумма кредита составит около 1,5 млн рублей. Если нужно взять в кредит 10000 долларов, тогда берите 750-800 тысяч рублей и после обменивайте их.

На сайте Центрального Банка РФ размещается информация о средневзвешенных ставках по кредитам в стране. При кредите в долларах проценты в среднем составляют 3,14% годовых. Но по статистике практически не выдаются.

Ситуация с валютными ссудами на Украине похожа на российскую. На рынке практически нет банков, где можно взять кредит в долларах.

Это приличная сумма, в рублевом выражении примерно 3,7 млн рублей. Многие крупные банки РФ выдают такие суммы, но они доступны только клиентам с высоким уровнем платежеспособности или тем, кто предоставит залог недвижимости.

Ирина Русанова Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Источник https://starlife-tv.ru/ipoteka-v-valjute-ponyatie-preimushhestva-i-nedostatki-samye-vygodnye-predlozheniya-po-valjutnoj-ipoteke/

Источник https://xn--h1alcedd.xn--d1aqf.xn--p1ai/instructions/valyutnaya-ipoteka/

Источник https://brobank.ru/kredity-v-dollarah/