Что такое кредитное плечо и как с ним торговать на бирже

Торгуя с кредитным плечом, можно получить больше прибыли, чем вкладывая только собственные деньги. Но и потерять можно гораздо больше. Разбираемся, что такое кредитное плечо, какие оно несет риски и стоит ли инвестировать на заемные средства.

Кредитное плечо может использоваться для финансирования чего угодно: от покупки дома до торговли на бирже. Так, предприятия берут займы для развития бизнеса, а семьи используют кредитное плечо — в виде ипотечного кредита — для приобретения жилья. Инвесторы же применяют кредитное плечо для повышения прибыли от сделок с ценными бумагами.

Кредитное плечо: что это такое

Любой частный инвестор торгует на бирже через брокера, который заключает для него сделки. Брокеры предоставляют разные услуги, одна из которых — кредитное плечо.

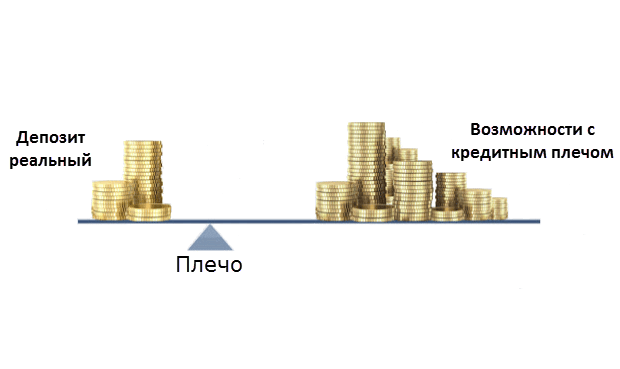

Кредитное плечо — это займ, который брокер дает инвестору для совершения сделки на более крупную сумму, чем собственный капитал инвестора на счете. Займ выдается под залог приобретаемых или ранее приобретенных инвестором активов. Соотношение собственных средств инвестора к заемным называется плечом.

Разберемся на примере. Допустим, вы хотите купить акции, которые, по вашему мнению, будут расти. На вашем счете есть 100 тыс. руб., но вы хотите купить акций на 200 тыс. руб. Недостающие 100 тыс. руб. вы можете взять взаймы у брокера, а ваши собственные средства на период открытой сделки будут находиться в залоге.

Таким образом, торговля с плечом — это использование заемного капитала для покупки актива, который может увеличить прибыль. Допустим, вы хотите купить квартиру и берете в банке ипотечный кредит. Одалживая деньги в банке, вы по сути используете кредитное плечо для покупки актива, в данном случае квартиры. Со временем стоимость квартиры может вырасти и ее можно будет продать дороже.

При этом до погашения кредита квартира находится в залоге у банка. Если что-то идет не так, банк может продать залог и получить обратно свои деньги.

Преимущества и недостатки кредитного плеча

Инвесторы используют кредитное плечо, то есть берут деньги взаймы, чтобы на дополнительные средства купить больше активов и получить большую прибыль. Так, если акции из приведенного выше примера подорожают на 10%, пакет можно будет продать уже за 220 тыс. рублей. Брокер заберет обратно свои 100 тыс. руб. и вознаграждение, а для инвестора прибыль от сделки составит 20 000 руб. — вдвое больше, чем если бы он купил акции только на собственные 100 тыс. руб.

Но есть и обратная сторона медали — убыток по сделке вычитается из собственных средств инвестора. Если акции не вырастут, а наоборот, потеряют 10% в цене, брокер все равно заберет свои 100 тыс. руб., но инвестор получит двойной убыток — 20 тыс. руб. на свои вложенные 100 тыс. руб. Если бы он приобретал акции только на собственные деньги, потери составили бы 10 000 руб. При этом на рынке случаются и более сильные колебания: 20%, 30%, 50% по каждому инструменту и выше. Если акции из примера упадут вдвое, инвестор потеряет все свои сбережения.

Таким образом, торговля с плечом позволяет увеличить прибыль. Минус этой стратегии в том, что если затраты на финансирование превысят доход от актива или актив упадет в цене, убыток тоже кратно умножится.

Бесплатно ли использование кредитного плеча

Кредитное плечо — платная брокерская услуга. Ставки кредитования у каждого брокера свои, обычно они растут и падают соответственно динамике ключевой ставки ЦБ. Сейчас ставки кредитования находятся в пределах 13–20% годовых, это порядка 0,04–0,05% в день (точные цифры можно посмотреть в тарифах конкретного брокера).

Сделки, открытые и закрытые внутри одного дня, как правило, бесплатны, даже если они совершаются с плечом. А вот если покупка и продажа приходятся на разные дни, брокер берет ежедневную комиссию за пользование кредитным плечом. Если открывать позиции надолго, кредитная ставка может свести к нулю всю прибыль. Именно поэтому сделки с плечом обычно заключают на короткий срок.

Кроме того, с каждой покупки или продажи брокеры берут фиксированную комиссию. Как правило, это 0,03–0,05% от суммы сделки.

Как торговать с кредитным плечом

Есть два варианта торговли с плечом. Сделки, в ходе которых инвестор ставит на рост актива, традиционно называются длинными, или лонг. Есть также обратный вариант — короткие сделки, или шорт. В этом случае инвестор продает на рынке актив с тем, чтобы со временем выкупить обратно. Если цена актива падает, инвестор забирает разницу себе. И точно так же здесь можно в несколько раз увеличить свой заработок за счет полученного от брокера плеча.

Разберем оба способа.

- Вы покупаете акции с плечом в надежде, что они будут расти, и спустя какое-то время продаете эти акции. После завершения сделки вы рассчитываетесь с брокером и фиксируете прибыль или убыток.

- Вы предполагаете, что акции какой-либо компании будут дешеветь, и хотите заработать на падении котировок (это вариант не для новичков). Для этого акции этой компании надо продать, но их у вас нет. Поэтому вы под залог имеющихся активов берете эти акции взаймы у брокера, продаете их по текущему курсу, а после падения снова покупаете их, но уже дешевле. Разница между стоимостью покупки и продажи и составит прибыль.

Сам процесс использования кредитного плеча довольно простой и не требует согласований и заключения дополнительных договоров. Большинство брокеров предлагают услугу маржинального кредитования в рамках стандартного договора на брокерское обслуживание. Вам даже не нужно самостоятельно рассчитывать размер залога и кредитного плеча — в торговом терминале брокера можно увидеть, сколько именно ценных бумаг можно купить и на какую сумму с учетом кредита.

При этом необязательно использовать максимально доступное кредитное плечо, особенно при отсутствии опыта биржевой торговли. Опытные инвесторы советуют новичкам реально оценивать свои возможности и брать небольшие займы, чтобы не потерять весь капитал.

Что такое маржинальная торговля на бирже, и как она работает

Любой, кто интересуется сферой биржевых инвестиций встречал упоминания понятия маржинальная торговля. Но что это такое, и для чего нужен этот инструмент? Разбираем в нашем новом материале.

Примечание: любая инвестиционная деятельность на бирже связана с определенным риском, и при торговле можно потерять средства – это нужно учитывать. Мы не призываем использовать возможность маржинальной торговли, а рассказываем об этом инструменте. Кроме того, для осуществления инвестиций вам понадобится брокерский счет, открыть его можно онлайн. Вы можете изучить торговый софт и потренироваться в совершении операций с помощью тестового доступа с виртуальными деньгами.

Когда используется маржинальное кредитование

Начать инвестировать на бирже сегодня очень легко – брокерский счет открывается онлайн, для покупки многих акций, производных инструментов или валюты не нужно значительных сумм денег. Но и получить значительную прибыль при минимальных вложениях трудно.

Если вы купите за тысячу рублей одну акцию, которая затем вырастет в цене на 50%, вы получите 500 рублей дохода. В процентном соотношении все это выглядит неплохо, но в реальности денег будет совсем немного.

Для обхода этой ситуации с небольшим объемом начальных активов используется так называемое маржинальное кредитование. Его суть в том, что инвестор получает от брокера, по сути, кредит на совершение инвестиций. При этом клиент должен оставить залог для обеспечения кредита – это могут быть акции, валюта и другие активы.

В итоге трейдеры могут совершать операции с акциями, валютой, производных инструментов (фьючерсы и т.п.), физически не обладая ими или не внося на счет полную сумму нужных для покупки денег.

Как это работает

Основное понятие при маржинальной торговле – это кредитное плечо, то есть соотношение собственных средств к заемным.

Как это работает проще показать на примере:.

Представьте, что вы купили 10 бумаг компании Лукойл на свои деньги. Гипотетические расчеты по сделке могут выглядеть так:

- 1 октября 2019 г. Покупка 10 акций Лукойл по цене 5 390 рублей.

- Сумма сделки — 53 900 руб.

- 6 октября 2019 г. Продажа 10 акций Лукойл по цене 5 500 рублей сумма сделки — 55 000 руб.

- Ваш финансовый результат — прибыль в 1 100 рублей

- 1 октября 2019 г. Покупка 50 бумаг Лукойл по цене 5 390 рублей. Сумма сделки — 269 500 руб.

- 6 октября 2019 г. Продажа 50 бумаг Лукойл по цене 5 500 рублей. Сумма сделки — 275 000 руб.

С этой прибыли нужно заплатить брокеру за предоставление кредитного плеча. Кредитом вы пользовались пять дней по ставке 13% годовых – эту часть нужно будет вычесть из итоговой суммы.

Итог: вы заработали больше пяти тысяч рублей. Вместо 1,1 тыс. руб.

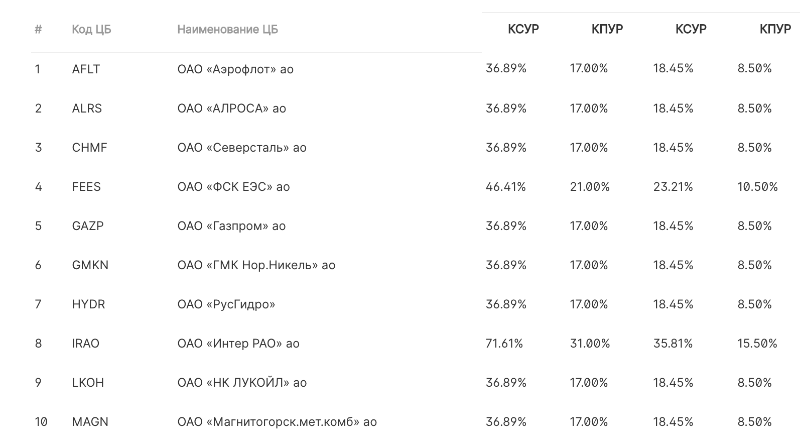

Брокерские компании самостоятельно определяют правила маржинального кредитования клиентов. В ITI Capital по умолчанию возможность торговли с плечом доступна всем клиентам, у которых на счету есть деньги или ценные бумаги из списка ликвидных ценных бумаг.

Топ-10 списка ликвидных ценных бумаг на конец сентября 2019 г.

За использование заемных средств при совершении операций «внутри дня» плата не взимается, она берется при переносе позиций между двумя торговыми сессиями в разные дни.

На величину и ставку по маржинальным займам влияет целый набор риск-параметров – они меняются и рассчитываются на основе текущей рыночной ситуации, волатильности и т.п. Один из важных факторов из этого набора – уровень риска клиента. Клиенты делятся по этому показателю на несколько групп:

- КСУР – клиент со стандартным уровнем риска;

- КПУР – клиент с повышенным уровнем риска;

- КОУР – клиент с особым уровнем риска.

Логика довольно проста – чем больше ресурсов можно взять в долг у брокера, тем больше будет заработок в случае удачного развития событий на рынке.

Если что-то пошло не так: маржин-колл

Понятно, что инвестиции с привлечением заемных средств – это само по себе довольно рискованное занятие. Поэтому необходимо понимать, и что происходит в случае неудачного развития событий на рынке.

В том случае если цена акций или другого инструмента, купленного с привлечением маржинального займа, идет не в том направлении, что ожидал инвестор, или при падении стоимости других инструментов из его портфеля, баланс счета может снижаться слишком сильно. Тогда брокер отправляет клиенту так называемый маржин-колл.

Маржин-колл — это предупреждение со стороны брокера о том, что средств клиента больше не хватает на то, чтобы открывать новые позиции и обеспечивать текущие. При получении такого оповещения, инвестор должен дополнительно внести средства на счет, чтобы восстановить возможность обеспечения своих сделок.

Если клиент уверен, что в скором времени рыночная ситуация изменится, то какое-то время он может игнорировать маржин-колл. Однако в том случае, если этого не произойдет, и активы продолжат терять в стоимости, брокер автоматически закроет позиции – то есть продаст акции, валюту и т.п. по текущей рыночной цене. Это позволит брокеру полностью вернуть выданный инвестору займ.

Оптимизация маржинальной торговли

При использовании маржинального кредитования трейдеры сталкиваются с различными ограничениями. Одно из основных – разделение ресурсов по разным рынкам. К примеру, на Московской бирже есть фондовый, срочный, валютный рынки. И для использования маржинальных займов раньше инвестору нужно было иметь ресурсы для обеспечения сделок на каждом из этих рынков – это физически не очень удобно, плюс увеличивает затраты на обеспечение позиций.

В нашей торговой системе под названием MATRIx клиентам доступен сервис единой денежной позиции (ЕДП). Благодаря ему ограничения разных рынков можно обойти. В рамках сервиса ЕДП инвесторы получают общий счет, который объединяет:

- Фондовый рынок Московской биржи (все инструменты, торгуемые в режиме Т+2)

- Срочный рынок Московской биржи (фьючерсы, опционы)

- Валютный рынок и рынок драгоценных металлов Московской биржи (беспоставочный режим)

- Рынок иностранных ценных бумаг Санкт-Петербургской биржи

Это открывает инвесторам возможности использования общего риск-менеджмента (функция доступна в торговом терминале SMARTx), построения сложных арбитражных стратегий, наконец, суммы гарантийного обеспечения операций оказываются ниже, чем при жестком разделении брокерских счетов по разным рынкам, доступное плечо также повышается.

Как правильно вести маржинальную торговлю: 4 простых совета

Маржинальное кредитование при торговле на бирже помогает увеличивать доходность инвестиций. При этом неважно, падает рынок или растет – инвестор получает возможность для совершения более масштабных операций и сделок, чем смог бы осуществить только с привлечением собственных средств. Соответственно, и заработать можно больше.

При использовании этого инструмента есть и риски, которые нужно учитывать. Для избежания ситуации маржин-колла и принудительного закрытия позиций достаточно соблюдать несколько простых правил:

Что такое кредитное плечо, на каких условиях предоставляется, чем опасно

Что такое финансовый леверидж (финансовый рычаг, кредитное плечо), суть понятия в трейдинге простыми словами с примерами, опасностью на практике и возможными преимуществами.

Понятие кредитного плеча в трейдинге – ликбез новичкам простыми словами о сложном

Финансовый леверидж – это услуга брокера, по предоставлению займа денежных средств или активов.

Займ целевой – денежные средства предоставляются для покупки ликвидных акций, облигаций или валюты. В качестве залога выступают денежные средства на балансе клиента.

Торговля с использованием кредитного плеча называется маржинальное кредитование. Залог для получения займа от брокера – маржа.

Кредитное плечо на бирже позволяет открыть сделки на сумму, превышающую баланс торгового счета в 5, 100, 500, и более раз. Когда трейдер считает, что вероятность успешного исхода сделки высокая, он задействует кредитное плечо и получает большую прибыль.

Кр.плечо в цифрах

Без применения финансового рычага (от англ «leverage») для достижения такого результата потребовалось бы больше времени и сил.

Как рассчитать кредитно плечо – примеры расчета, калькулятор

Покажем на примере что такое кредитное плечо простыми словами.

Допустим у трейдера баланс счета составляет 1000$. Он покупает на весь капитал акции «Газпрома» (кредитное плечо 1 1) по 5$ акцию, средств хватает на 200 акций. Но внезапно выходит положительная новость по Северному потоку и трейдер делает прогноз о быстром росте акций.

Собственных средств на покупку большего числа акций нет, но брокер предоставляет кредитное плечо 1 к 5 и трейдер покупает акций еще на 4000$. При этом на балансе находится 1000 акций «Газпрома», собственные средства трейдера 1000$ блокированы, эти средства брокер взял в залог (маржа).

Расчет финансового рычага

Трейдер купил 1000 акций (а не 200, если бы плеча не использовал) и в случае верного прогноза прибыль увеличится в 5 раз. При росте цены на 5%, баланс счета увеличится на 25%. После совершения обратной сделки – продажи акций, брокер получит обратно предоставленные взаймы деньги, а прибыль достанется трейдеру.

В случае ошибочного прогноза убытки нарастают с такой же скоростью, но чаще ограничиваются суммой на торговом счете.

Брокер закроет сделку в принудительном порядке, вернет свои деньги, а на балансе клиента останется сумма – финансовый результат между ценой открытия сделки и ликвидации позиции. В нашем примере при движении цены против прогноза на 10% (сумма средств на счете на 50% меньше чем требуется) брокер пришлет уведомление («Margin Call»).

Как работает маржин колл

Трейдер может либо сократить позицию (частично или полностью) либо добавить денег на счет для обеспечения маржинальных требований. В противном случае при падении котировок еще на 5% (сумма средств на счете составляет 25% от залога) брокер закроет позицию принудительно. У трейдера останется 250$.

Пример применения калькулятора для расчет кредитного плеча Binance по ссылке на официальном сайте по ссылке https://www.binance.com/ru/support/faq/360036498511:

Как работает кредитное плечо на Бинанс – калькулятор расчета риска и ликвидации на Binance Futures:

Кредитное плечо для трейдера и инвестора

Трейдер – это физическое или юридическое лицо, совершающее сделки на бирже, отслеживая на закономерности рынка и рассчитывая краткосрочную перспективу.

Инвестор – это физическое (или юридическое) лицо, покупает на бирже активы с целью получения прибыли в виде процентов или за счет увеличения курсовой стоимости. Инвестор оценивает фундаментальные показатели компании, ситуацию в стране и в мире и вкладывает средства, рассчитывая получить прибыль в долгосрочной перспективе.

Однако главным отличием между трейдером и инвестором в том, что трейдер четко понимает, на каком уровне цены позиция будет закрыта с убытком. Инвестор готов годами терпеть убытки, если фундаментальная ситуация остается благоприятной. Опытный трейдер может держать риски на одном уровне независимо от используемого плеча, успешные же сделки будут намного прибыльней.

Инвестор не может контролировать риск при торговле с плечом, сделки носят долгосрочный характер и плата за предоставление займа не окупается.

Стоит ли использовать кредитное плечо в трейдинге – риски, опасность и преимущества рычага:

Риски и преимущества

Кредитное плечо – это инструмент. Любой инструмент в руках опытного мастера способен создавать шедевры, а у новичка только причинять боль и разочарование.

Кредитное плечо дает следующие возможности:

- совершать сделки на суммы, во много раз превышающие торговый депозит;

- увеличить депозит во много раз за короткий срок;

- открыть сделки с прогнозом на понижение котировок, в этом случае трейдер берет взаймы не денежные средства, а активы. Полученные акции продаются по рыночной цене, а затем при благоприятном стечении обстоятельств покупаются по сниженной цене. Акции возвращаются брокеру, а трейдер получает прибыль;

- совершить сделки безотлагательно, не дожидаясь пока будет обработан перевод между торговыми площадками.

Финансовый Леверидж 1 к 10

- при плохом риск-менеджменте потеря капитала в короткий срок;

- в некоторых случаях (при торговле деривативами через лицензированного брокера РФ); потеря суммы, превышающая депозит в несколько раз.

- правила работы с кредитным плечом;

- не использовать плечо без опыта, сбора статистики торговли. Убедитесь, что торговая стратегия прибыльна;

- внимательно читайте договор с брокером. Не торгуйте волатильными активами c плечом (например, газ, нефть, крипто валюты) у брокеров, не имеющих страхового депозита на случай форс-мажорных обстоятельств и перекладывающих убытки на плечи клиента;

- четко определите правила выхода из сделки при неблагоприятной ситуации.

Кредитное плечо опасно последствиями для трейдера – полной потерей капитала в случае неудачной торговли

Особенности кредитного плеча на разных площадках – на Форекс, фондовом рынке, на бинансе

Фондовый рынок

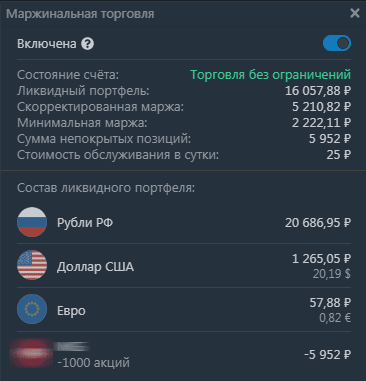

При торговле акциями на российском фондовом рынке большинство брокеров предоставляют услугу маржинальной торговли.

БКС и Финам предоставляют маржинальное кредитование автоматически всем клиентам (в рамках нормативов ФСФР). С текущего года на инвесторов, не получивших статус квалифицированного инвестора имеются ограничения в размере кредитного плеча и выборе ценных бумаг.

В Тинькофф инвестиции по умолчанию услуга маржинального кредитования отключена, для использования необходимо включить опцию в настройках. Брокер сбербанк не предоставляет кредитное плечо выше 1 к 1 пока активы клиента составляют менее 500 тыс рублей.

Брокер позволяет совершать сделки не со всеми акциями и облигациями, а только с наиболее ликвидными. Посмотреть этот перечень можно в личном кабинета в разделе «Список маржинальных бумаг»/«Перечень ликвидных ЦБ» и т.п.

Активы, не входящие в этот список брокер не позволяет купить с использованием кредитного плеча. Совершить по ним непокрытую продажу также не получится. Размер кредитного плеча зависит от группы риска, в которой вас отнес брокер, а также от дисконта по конкретной бумаге.

Например, для акций «Газпрома» дисконт для покупки (сделка лонг) 10%, для продажи (сделка шорт) 25%. Это означает что при депозите 100 тыс руб можно приобрести акций на сумму 100 000/0,1= 1 000 000 руб, или продать на сумму 100000/0,25=400000 руб.

При открытии и закрытии маржинальной сделки в течение одного торгового дня брокер предоставляет денежные средства бесплатно. При переносе позиции каждые сутки будет взиматься плата (в среду в тройном размере за выходные). Плата за предоставление кредитного плеча у каждого брокера отличается, но составляет порядка 15-20% годовых.

При удержании сделки в диапазоне до недели и получения кратной прибыли плата кажется несущественной. Ситуация меняется, когда приходится удерживать убыточную маржинальную позицию долгий срок.

При депозите 200000 руб и открытой маржинальной позиции на 1000000 руб только плата за предоставление кредитного плеча составит 80000 руб. А это почти половина депозита. Кроме того если акции не стоят на месте, а движутся противоположно прогнозу это приведет к разорению инвестора.

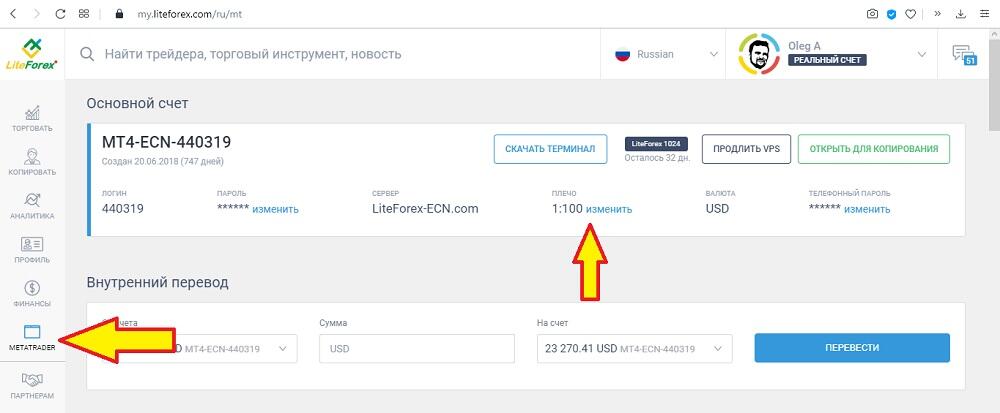

Форекс

На рынке форекс 1 стандартный лот эквивалентен 100 000 единиц валюты. Большинство форекс трейдеров не располагают такой суммой, поэтому дилинговые центры предлагают дробные контракты от 0.01 стандартного лота (эквивалент 1000 ед валюты) и предоставляют кредитное плечо. По законадальству РФ форекс брокеры с лицензией ЦБ не вправе предоставлять кредитное плечо выше 1 к 50. Максимальное плечо альфа форекс 1 к 40.

Кредитное плечо на Форекс

Форекс брокеры, работающие на территории РФ без лицензии ЦБ предлагают на валюту кредитное плечо 1 к 200, 1 к 500 и даже 1 к 2000. Клиент вправе выбрать необходимое плечо самостоятельно.

Новичку бывает тяжело определится какое плечо выбрать. Следует отталкиваться не от плеча, а от потенциального убытка в сделке. Вне зависимости от размера плеча, риск на сделку величина постоянная, зависящая от размера депозита и торговой стратегии.

Рекомендуют не превышать порог 2-3% риска на одну сделку. Максимально возможен риск до 10%, при торговой системе с высоким процентом положительных сделок. Калькулятор форекс поможет рассчитать уровень потерь в каждой конкретной сделке.

Новичкам рекомендуется стартовать еще с меньшего риска – 0.5-1%. Если депозит всего 100$ это кажется смешной суммой. Риск на сделку не должен превышать 1$.

Плечо следует выбрать максимальное, из тех что предоставляет брокер. В противном случае не будет хватать средств для открытия минимального лота. Но четко контролировать риски и работать минимальным лотом до тех пор пока депозит не увеличится.

Не стоит гнаться на первом этапе за большими прибылями. Избегать поначалу волатильных активов.

Сначала стоит собрать статистику. удостоверится в прибыльности торгового подхода. На мелких суммах убедится в порядочности брокера. В сети о многих форекс брокерах можно встретить и негативные отзывы, с обвинениями в мошенничестве. Чаще всего оказывается, что клиент нарушил риски и винит в своих неудачах брокера.

Для контрактов CFD на Форекс по умолчанию установлено кредитное плечо 1 к 100. Изменить этот параметр нельзя. Остается регулировать риск самостоятельно. Четко ограничивать уровень потерь в каждой сделке и не открывать позиции больше, чем позволяет депозит.

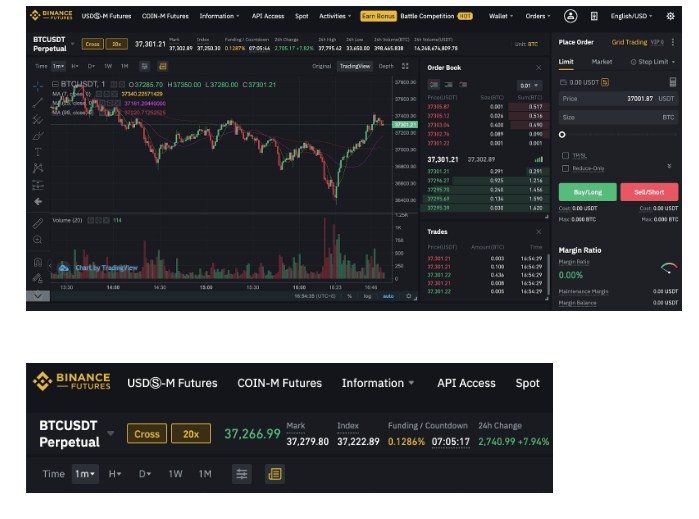

Как работает кредитное плечо на Бинанс

Из за высокой волатильности криптоактивов маржинальная торговля сопряжена с большими рисками по сравнению с фондовым или валютным рынком.

Перед началом торговли фьючерсами, или на криптовалюты, система предложит пройти тест.

Доступа к торгам не будет, пока система не удостоверится, что клиент полностью понимает механизм кредитного плеча Бинанс. Правильные ответы подсвечиваются зеленым. Через несколько попыток даже полный новичок заучит основы.

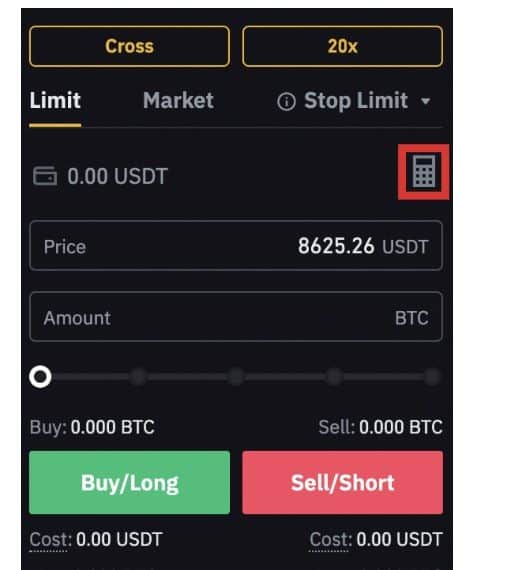

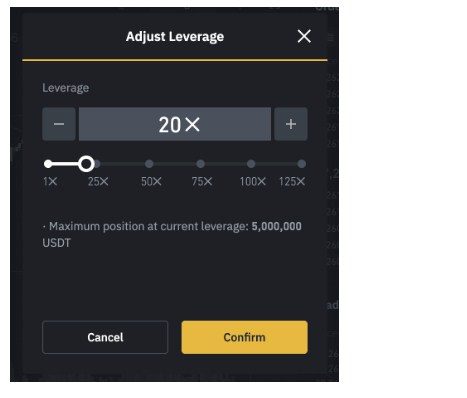

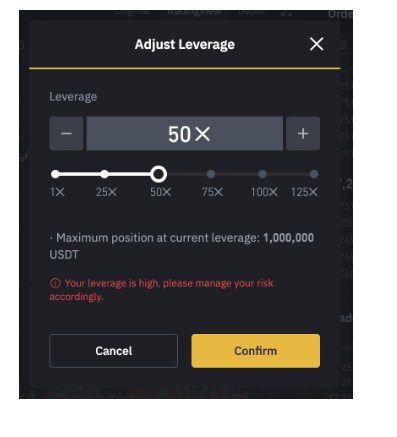

По умолчанию Бинанс предоставляет для торговли фьючерсами плечо 20.

Кредитное плечо 20

Его можно изменить самостоятельно для каждой новой сделки. Для новичков, зарегистрировавших аккаунт меньше 60 дней назад это максимальное плечо.

Как настроить кредитное плечо на Бинансе

Далее Бинанс увеличит максимальный размер кредитного плеча, его размер зависит от токена и от номинальной стоимости позиции. Чем больше размер открываемой позиции, тем ниже предоставляется кредитное плечо.

Так на биткоин при размере до 50 BTC предоставляется максимальное кредитное плечо 1 к 125, на токены с номинальным размером позиции до 50 000 USDT 1 к 50.

Кредитное плечо 1 к 50

На Бинанс Фьючерс представлено 2 режима расчета маржи

Изолированная маржа

При выборе режима изолированной маржи средства блокируются и расчет средств происходит для каждой монеты отдельно. Это помогает в случае если в портфеле завелась “паршивая овца”.

Ликвидация происходит только по одной позиции, а не приводит к ликвидации всех позиций.

Кросс-маржа

Режим кросс-маржи подходит опытным трейдерам, формирующих портфель на основе корреляций. Маржа делится на все позиции. Так прибыльные позиции поддерживают убыточные. При резком обвале или взлете одной позиции наступает ликвидация всего фьючерсного счета.

Рекомендуется закрывать сделки не дожидаясь ликвидации, используя стоп приказы. Уровень стоп приказа не всегда получается точно рассчитывать. Финансовый рынок изобилует манипуляциями, при которым цена направляется к вероятному массовому скоплению стоп приказов и разворачивается.

Спустя некоторое время на растущем рынке может возникнуть иллюзия, что стоп приказы не стоит ставить. Ведь котировки все равно пойдут вверх. Вместо закрытия убыточной сделки надо добавить еще средств на поддержание маржинальных требований.

Определенное время такой подход будет прибыльным. Произойдет событие, когда станет понятно, что это не манипуляция, а настоящий медвежий рынок, слишком поздно. Убытки достигли критической величины и их не компенсировать.

Источник https://www.banki.ru/news/daytheme/?id=10972549

Источник https://habr.com/ru/company/iticapital/blog/469289/

Источник https://articles.opexflow.com/trading-training/kreditnoe-plecho.htm