Как анализировать акции для покупки

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru Открыть профиль

Купить акцию может любой желающий, если у него открыт брокерский счет и есть на нем деньги. Но не всякий актив принесет прибыль. Чтобы вложить деньги и получить выгоду без оценки бизнеса не обойтись. Как правильно анализировать акции для покупки в инвестиционный портфель, и на какие показатели обратить внимание, расскажет эксперт сервиса подбора финансовых услуг Бробанк.ру.

- Что такое акции

- Зачем выпускают акции

- Как зарабатывают на акциях

- Как оценить привлекательность бизнеса

- Макроанализ компании

- Зачем следить за новостями

- На что еще обратить внимание при анализе акции

- Ликвидность

- Дивиденды

- Дивидендные показатели

- Акция роста или дивидендная акция

- Капитализация компании

- Показатели оцененности, финансового здоровья и эффективности компании

- Показатели прогнозов

- Дополнительные расходы при сделках с акциями

- Резюме

Что такое акции

Акция – это ценная бумага, которая дает владельцу право на участие в бизнесе, то есть на управление и получение части прибыли. Приобретая акцию, каждый инвестор становится реальным собственником небольшой части компании.

Акции могут быть обыкновенными и привилегированными. Первый тип часто называют «обычка», а второй – «префы». Обычных акций выпускают от 75% до 100%, «префов» редко бывает больше 25%.

На биржах обыкновенные акции маркируются ао, а привилегированные – ап. Их главное отличие в возможности участвовать в управлении компанией и начислении дивидендов. Владельцы простых акций всегда участвуют в собрании акционеров, а привилегированных только при выполнении определенных условий. Однако при банкротстве первыми получать возмещение те инвесторы, которые владеют «префами», а только после них все остальные.

Владельцам привилегированных акций компания регулярно платят дивиденды, а вот собственникам обычных – не всегда. Поэтому итоговая доходность «префов» выше. Но ликвидность более высокая у обыкновенных акций, то есть их можно гораздо быстрее купить и продать на фондовой бирже.

Зачем выпускают акции

При создании или преобразовании компании в акционерное общество, она выпускает акции. Большинство акций открытых акционерных обществ попадает на фондовую биржу, где их могут купить частные инвесторы.

Если бизнес нуждается в дополнительном финансировании, руководство компании может взять кредит или выпустить облигации – долговые расписки. При покупке облигации инвестор не становится владельцем доли бизнеса, он только дает деньги взаймы, за что компания платит ему проценты в виде купонного дохода.

Как зарабатывают на акциях

- Купить акции компаний, которые регулярно платят дивиденды

- Купить акции и дождаться пока они подорожают, а после этого продать.

- через голосовое поручение брокеру;

- специальный торговый терминал; .

Не всегда акции приносят прибыль. Нередки ситуации, когда инвестор покупает ценную бумагу, а цена падает, и если он продает актив дешевле, то несет убытки. Чтобы этого избежать, необходим анализ перспектив бизнеса, в который планируете вложить деньги.

Как оценить привлекательность бизнеса

Трейдеры, инвесторы и аналитики руководствуются большим количеством параметров при выборе компании для инвестирования, но в первую очередь изучают финансовые показатели.

- сколько компания зарабатывает;

- какой у нее потенциал роста;

- какие риски могут возникнуть при вложении капитала в этот бизнес.

Без специальных знаний такие выводы сделать сложно. Поэтому начинающие инвесторы чаще руководствуются рекомендациями опытных аналитиков, которые специализируются на определенной области и следят за динамикой развития отдельных компаний.

Известные брокеры размещают в своем мобильном приложении и на официальном сайте результаты исследований, где оценивают потенциал роста при помощи разных мультипликаторов.

Макроанализ компании

- здравоохранение;

- информационные технологии;

- финансы;

- коммуникации;

- промышленность;

- электроэнергетика и ЖКХ;

- нефтегазовая отрасль;

- товары первой необходимости;

- товары второй необходимости;

- недвижимость;

- сырьевая отрасль.

У большинства компаний принадлежность к отрасли понятна из описания деятельности. Если самостоятельно разобраться не получилось, помогут специализированные скринеры, например, такие как Finance Yahoo или Google Finance.

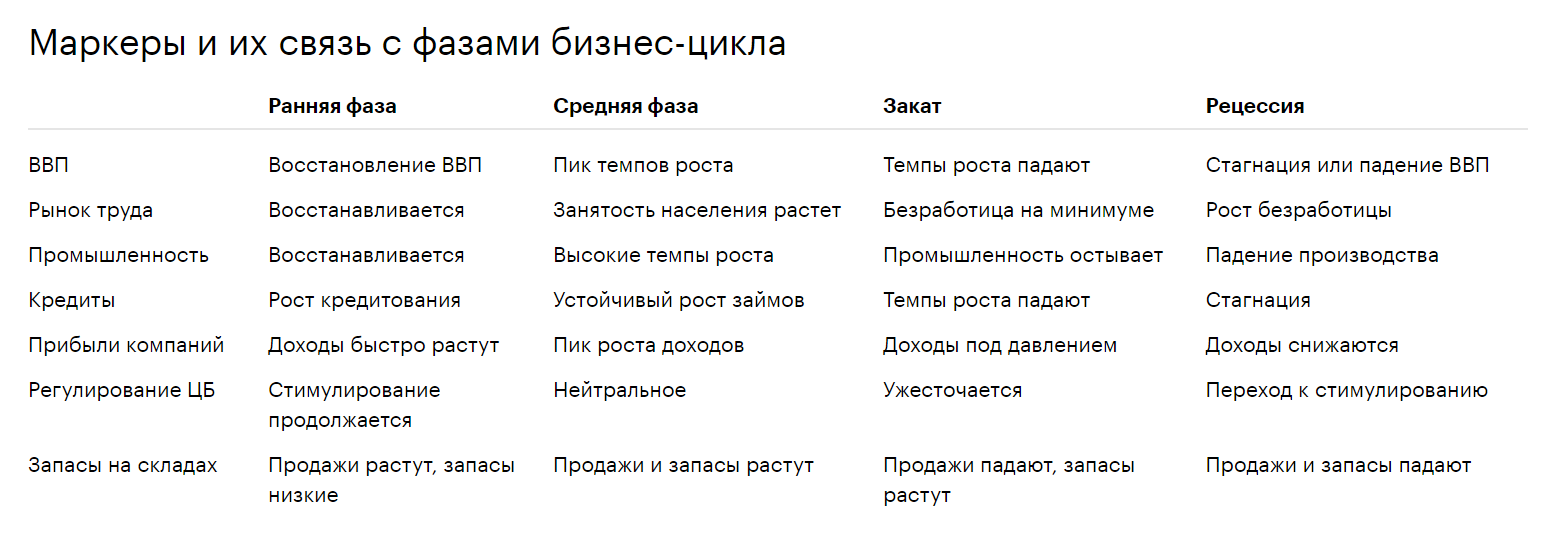

У каждого сектора своя цикличность, чувствительность к инфляционным процессам и ключевой ставке Центробанка. Цикличный бизнес сильнее зависит от роста и замедления экономики. Нецикличный – показывает более высокую стабильность в периоды спада.

- динамике ВВП;

- текущему уровню безработицы;

- значению индекса деловой активности: если меньше 50, рынок падает, больше 50 – растет;

- спросу на кредитование;

- повышению или понижению ключевых ставок и, как следствие, ужесточению или смягчению кредитной политики Центробанков;

- объемам продаж и запасов на складах в производственном секторе.

Анализ этих факторов поможет выяснить, на какой стадии находится экономика:

РАННЯЯ → СРЕДНЯЯ → ЗАКАТ → РЕЦЕССИЯ

Если акции куплены на долгосрочное хранение, зависимость портфеля от бизнес-циклов ослабевает. Ценную бумагу можно взять на любой стадии, главное учесть фундаментальные показатели здоровья бизнеса и его технологичность.

При инвестировании на длительный срок, обязательно оцените, сможет ли компания оставаться конкурентоспособной и через 10-15 лет.

При формировании сбалансированного портфеля обратите внимание, что вес акции из разных областей бизнеса зависит от стратегии и риск-профиля инвестора.

Зачем следить за новостями

Фондовый рынок подвижен. На спрос и предложение акций влияет множество факторов, в том числе и информационный фон вокруг компании или отрасли экономики. Любая новость о компании или ее руководстве может стать толчком, как для резкого взлета котировок, так и их обвала цен на акции. В этой ситуации важно понимать, что делать с активом – продолжать держать, продавать или докупать.

Если четкого понимания положения компании нет, можно стать жертвой новостного ажиотажа и потерять деньги. Опытные инвесторы с наработанным навыком анализа и оценки акций, наоборот, только выигрывают в таких обстоятельствах. Они покупают ценные бумаги успешных компаний в момент падения котировок и потом получают прирост стоимости, когда информационный шум спадает и бизнес выравнивается.

Новости о компаниях брокеры выкладывают на своих официальных сайтах и в мобильных приложениях.

На что еще обратить внимание при анализе акции

- ликвидности;

- дивидендам;

- типу акций;

- капитализации компании;

- показателям оцененности, финансового здоровья и эффективности;

- прогнозным показателям известных аналитических агентств.

Такой анализ должна пройти каждая ценная бумага, которая будет куплена в портфель. Если времени на это нет, можно вложить деньги в ПИФы или ETF-фонды, а также передать в управление квалифицированным инвесторам.

Ликвидность

- сколько времени уйдет на продажу актива;

- какие возникнут дополнительные затраты при проведении сделки купли-продажи.

Чем ликвиднее акция, тем меньше времени и затрат при сделке.

К высоколиквидным активам относятся акции «голубых фишек» – компаний, которые давно работают на рынке и своевременно предоставляют полную финансовую отчетность. В их число входят Сбербанк, Роснефть, Газпром, Татнефть, Северсталь и другие крупные компании. Ежедневный объем торгов по каждой из них составляет миллионы рублей, поэтому сложностей с покупкой или продажей акции не возникнет.

На фондовой бирже обращаются и акции менее крупных компаний, которые относятся ко «второму эшелону». Они менее популярны, чем активы «голубых фишек», но сделки все равно проходят ежедневно. Акции «третьего эшелона» наименее ликвидны и по ним сделки могут проходить всего раз в день или еще реже. Продать и купить такие активы сложнее.

- объем ежедневных торгов;

- спрэд – разницу между стоимостью покупки и продажи акции.

Если объем торгов большой, а спрэд маленький, значит бумага высоколиквидная. Также выяснить ликвидность можно по показателю free float. Чем ниже этот показатель, тем реже по выбранному активу проходят сделки, значит у него низкая ликвидность.

Дивиденды

Дивиденды – это выплаты акционерам, которые компания выплачивает из полученной прибыли. Платить или нет дивиденды всем держателям акций, решает собрание акционеров. Очень часто молодые или развивающиеся компании принимают решение вложить полученную прибыль в развитие, модернизацию или расширение бизнеса. Тогда выплат не будет.

Если хозяйственная деятельность принесла убыток, также можно не рассчитывать на дивиденды. В таких ситуациях выплаты будут, только если компания примет решение начислить акционерам дивиденды из прибыли прошлых лет. Поэтому при покупке активов в портфель обращайте внимание на те компании, которые регулярно выплачивают дивиденды и получают прибыль, несмотря на экономическую нестабильность или локдауны.

Дивидендные показатели

- Просмотрите историю дивидендных выплат и индекс DSI. Платили ли раньше, начисляют ли сейчас и есть ли перспективы улучшения дивидендной политики. Если DSI близок к 1, компания выплачивает дивиденды не менее 7 лет подряд. Если 0,3 до 0,6 – выплаты нерегулярны. На фондовом рынке США «дивидендные аристократы» делятся с инвесторами прибылью по 25 лет и более.

- Изучите дивидендную политику. Ее публикуют на официальном сайте компании. Отыщите информацию, как часто делают выплаты и при каких условиях дивиденды не начисляют. Определите, какую долю прибыли направляют на выплаты акционерам – показатель payout. Если он близок к 100% – это опасный признак. Обычно payout держат в диапазоне 20%-50% за некоторым исключением.

- Проверьте график выплат. Совет директоров определяет дату закрытия реестра акционеров – срок отсечки. Если в этот день акция в собственности, инвестор получит дивиденды. Даже если продать актив после закрытия реестра, доход зачислят на брокерский счет в течение 25 дней с даты отсечки.

- Учтите режим торгов. График проведения сделок на фондом рынке РФ идет в режиме Т+2. Если хотите стать владельцем акций и получить не ней дивидендный доход, проведите сделку за 2 дня до даты отсечки. Например, дата фиксации реестра акционеров 15.07.2021 года, значит, приобрести акцию надо до 13.07.2021 года. Учитывают только рабочие дни, поэтому если сделка пройдет в пятницу, актив перейдет новому владельцу во вторник. Не учитывают и праздничные дни.

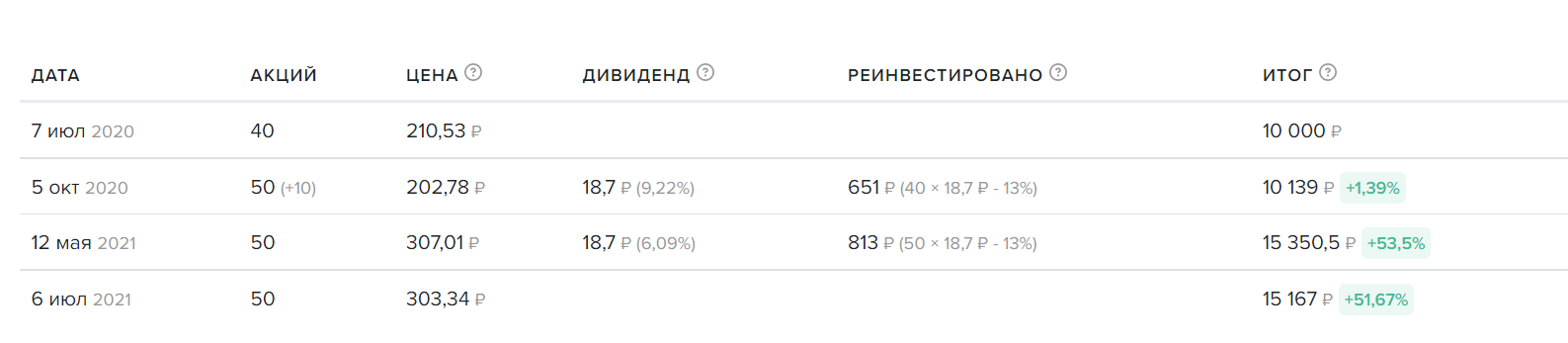

- Посчитайте дивидендную доходность. Поделите размер дивидендной выплаты на цену акции и умножьте на 100%. К примеру, с 6 июля 2020 до 07 июля 2021 года вложено в акции Сбербанка 10 000 рублей. Компания в течение этого срока выплатила дважды по 18,7 рублей, которые были реинвестированы. Дивидендная доходность составила 51,67%, а стоимость актива увеличилась до 15 167 рублей.

Долгосрочные инвесторы ориентируются на компании, которые регулярно выплачивают дивиденды. Некоторые эти деньги выводят, а другие реинвестируют, чтобы повысить доходность портфеля.

Акция роста или дивидендная акция

Анализ растущих и дивидендных акций отличается. Котировки растущих акций более волатильны, то есть их цена сильнее меняется в короткие сроки. Чаще всего такие характеристики у ценных бумаг в высокотехнологичных областях. Например, это акции Amazon, Яндекса или Tesla. Они не платят акционерам дивиденды, а направляют прибыль на новые исследования и разработки с целью завоевать большую долю рынка, чем у конкурентов.

При оценке акций роста инвестор надеется на более высокую прибыль, поэтому готов потратить на покупку больше, чем указывают данные фундаментального анализа. Показатель P/E – цена к прибыли у таких ценных бумаг выше среднерыночного. Ряд компаний при исследованиях бизнеса вообще могут показывать убыток, но спрос на их акции все равно продолжает расти под действием новостного ажиотажа и ожиданий инвесторов. Яркий пример – Tesla.

Дивидендные акции более предсказуемы. Чаще всего долей прибыли с инвесторами делятся крупные компании и концерны, которые давно известны на рынке. У них мало возможностей для роста, но поводов для сильных просадок не так много, особенно для отраслей, которые менее зависимы от цикличности бизнес-процессов. К таким компаниям, к примеру, относятся МТС, Ростелеком, Verizon, Coca-Cola.

Капитализация компании

Рыночная капитализация бизнеса считается как стоимость одной акции умноженная на их количество, которое обращается на бирже. Чаще всего умеренные и консервативные инвесторы вкладывают в «голубые фишки», которые относятся к компаниям с крупной капитализацией.

Небольшую долю в 1-2% портфеля можно отдать под акции второго и третьего эшелона, даже самым осторожным инвесторам. Компании с малой капитализацией способны показывать более высокую доходность на краткосрочных промежутках. Однако некоторые стартапы становятся успешными проектами и в долгосрочной перспективе. Неопытным инвесторам будет сложно их отыскать, но со временем такие умения придут.

Показатели оцененности, финансового здоровья и эффективности компании

| Показатель | Какой уровень должен насторожить | Краткое описание |

| Р/Е отношение стоимости акции к чистой прибыли. Оптимальное значение немного выше среднерыночного в сфере | Отрицательный или очень низкий | Бизнес убыточен, лучше не вкладывать |

| Очень высокий, по сравнению со средним по рынку | Акция переоценена или с ней связаны завышенные ожидания инвесторов | |

| Р/В отношение стоимости компании к ее балансу. Оптимальное значение 1 | Отрицательный | Долги компании больше, чем размер активов, лучше не вкладывать |

| Намного выше 1 | Компания переоценена. За исключением, к примеру, высокотехнологичных компаний, у которых нет масштабной инфраструктуры, поэтому такое значение допустимо | |

| Debt/Eq отношение размера займов к собственному капиталу. Оптимальное значение от 0,3 до 1, но с учетом специфики бизнеса | Повышенный Debt/Eq | Политика агрессивная, что может повлиять на финансовую устойчивость, так как долги окажутся бизнесу не по силам |

| Низкий Debt/Eq | Слишком осторожная политика компании, которая упускает возможности развития за счет заемного капитала | |

| Quick Ratio коэффициент срочной ликвидности, показывает, как быстро компания может закрыть краткосрочные обязательства за счет текущих быстрореализуемых запасов. Оптимальное значение около 1 | Ниже 1 | У компании риск потери платежеспособности |

| Current Ratio как предыдущий показатель, но с учетом труднореализуемых активов. Оптимальный показатель чуть больше или равно 2 | Меньше 1 | Возможны проблемы с исполнением текущих обязательств |

| Больше 3 | Неэффективное использование оборотных средств или излишне краткосрочное финансирование | |

| Net Margin отношение чистой прибыли к выручке. Его также называют чистая рентабельность или чистая маржинальность. Чем выше, тем лучше | Ниже среднего по отрасли | У компании неэффективный менеджмент и плохие перспективы |

| Return on Equity рентабельность собственного капитала. Чем выше, тем лучше | Низкий показатель до 10-15% | Лучше отказаться от таких активов, заменить их на менее рискованные, но с такой же доходностью. Например, на облигации |

Показатели прогнозов

- PEG – отношение P/E к прогнозируемому росту прибыли, у растущего бизнеса они меньше 1;

- Forward P/E – ожидание роста прибыли, если предрекают компании рост, прогнозируемое значение будет ниже текущего Р/Е;

- EPS – чистая прибыль на акцию, отрицательное значение показывает работу компании в убыток или дополнительную эмиссию акций, рост параметра возможен при увеличении прибыли или обратном выкупе активов.

Не все сервисы публикуют такие показатели, но если задаться целью их можно найти, к примеру, на сайте Simply Wall St. Пример отбора акций для покупки в портфель с помощью фундаментального анализа приведен в отдельной статье сервиса Бробанк.

Дополнительные расходы при сделках с акциями

Доход с акций облагается налогом в большинстве случаев по ставке 13%. При этом доход от дивидендов – неизбежен, а от покупки-продажи акций можно уменьшить или вовсе не заплатить.

Более подробно о том, какие налоговые льготы доступны инвестору и как на этом сэкономить, читайте в отдельном материале Бробанка.

- комиссии брокера;

- комиссия депозитария;

- плата за вывод средств или пополнение брокерского счета;

Не у всех брокеров встречаются все перечисленные комиссии, поэтому до открытия брокерского счета выясните тарифы на обслуживание и дополнительные услуги.

Разбор: что такое фундаментальный анализ

Фундаментальный анализ (FA) — это метод измерения внутренней стоимости ценной бумаги путем изучения взаимосвязанных экономических и финансовых факторов. При фундаментальном анализе изучается все, что может повлиять на стоимость ценных бумаг: макроэкономические факторы (состояние экономики и состояние конкретной отрасли бизнеса) микроэкономические факторы (эффективность управления компанией).

Конечная цель инвестора в том, чтобы узнать стоимость, которую он сможет сравнить с текущей стоимостью ценной бумаги. Так инвестор увидит, является ли ценная бумага недооцененной или переоцененной. Впоследствии он принимает решение о ее покупке/продаже.

Данный метод противоположен техническому анализу. В техническом анализе прогнозируется вектор цен, исходя из исторических рыночных данных (цена и объем). Недавно портал Investopedia опубликовал интересную статью о том, что такое фундаментальный анализ и как его применять. Мы подготовили для вас адаптированную версию данного материала.

На чем основан фундаментальный анализ

Главная цель фундаментального анализа — определить, правильно ли ценная бумага оценивается на рынке. Фундаментальный анализ проводится, учитывая макро и микро факторы. Так выявляются ценные бумаги, которые были неправильно (несправедливо) оценены на рынке.

Чтобы понять справедливую рыночную стоимость акций, аналитики изучают общее состояние экономики, а затем и конкретную отрасль. Только после этого они переходят к показателям конкретных компаний.

Фундаментальный анализ использует данные для оценки стоимости акций или других ценных бумаг. Например, инвестор может провести фундаментальный анализ стоимости облигаций, рассмотрев экономические факторы: процентные ставки и общее состояние экономики, а затем изучить информацию об эмитенте облигаций (например, о возможных изменениях его кредитного рейтинга).

Для изучения акций в фундаментальном анализе учитываются:

- доходы;

- прибыль;

- потенциальный рост;

- собственный капитал;

- нормы прибыли.

Чаще всего, фундаментальный анализ используется для акций. Но он полезен и для других финансовых инструментов: от облигаций до деривативов.

Инвестирование и фундаментальный анализ

Если внутренняя стоимость акции выше текущей рыночной цены, акция считается недооцененной. Ее рекомендуется покупать. Если внутренняя стоимость акции ниже рыночной цены, она считается переоцененной. Ее рекомендуется продавать.

Инвесторы могут играть на повышение (покупка с ожиданием, что акции вырастут в цене у сильных компаний) и на понижение (продажа акций, которые упадут в цене с ожиданием выкупа их по более низкой цене у слабых компаний).

Данный метод противопоставляется техническому анализу, который прогнозирует направление цен посредством анализа исторических рыночных данных (цена и объем).

Количественный и качественный фундаментальный анализ

Данные фундаментального анализа могут охватывать все, что связано с экономическим благополучием компании. Сюда могут относиться выручка, прибыль, а также доля компании на рынке и качество управления.

Фундаментальные факторы делятся на две категории: количественные и качественные. Финансовое значение данных терминов не сильно отличается от их стандартных определений.

- Количественные основы являются жесткими числами. Это измеримые показатели бизнеса. Самый большой источник количественных данных — финансовая отчетность. В ней можно точно узнать о доходе, прибыли, активах и о многом другом.

- Качественные основы включают компетенцию руководителей компании, узнаваемость бренда, запатентованные технологии.

Качественные характеристики

При анализе компании всегда учитывается четыре основных показателя:

- Бизнес-модель: чем конкретно занимается компания? Пример: бизнес-модель компании основана на продаже курицы быстрого приготовления. Зарабатывает ли компания деньги именно на этом? Или основная часть дохода все же идет с роялти и франшиз?

- Конкурентоспособность: долгосрочный успех компании означает способность поддерживать и сохранять конкурентное преимущество. В этом случае акционеры компании могут получить приличные дивиденды в течение десятилетий.

- Менеджмент – важный критерий инвестирования. Даже самая лучшая бизнес-модель обречена, если руководители компании не смогут должным образом выполнить план. Розничным инвесторам сложно по-настоящему оценить менеджеров при личной встрече. Но всегда можно взглянуть на корпоративный сайт и проверить резюме высшего руководства и членов совета директоров. Насколько хорошо они справлялись с предыдущими задачами?

- Корпоративное управление – это политика организации; отношения и ответственность между руководством, директорами и заинтересованными сторонами. Политика определяется в уставе компании и ее внутренних актах, а также в корпоративном законодательстве и подзаконных актах. Инвесторы предпочитают иметь дела с компанией, которая управляется этично, справедливо, прозрачно и эффективно. Если такого нет — вероятно, руководство компании этого не хочет.

- Отраслевая принадлежность компании: клиентская база, доля рынка, общепромышленный рост, конкуренция, регулирование и бизнес-циклы. Изучение отрасли компании, даст инвестору более глубокое понимание о ее финансовом здоровье.

Количественные основы для анализа

Финансовая отчетность — это документ, в котором компания раскрывает информацию о своих финансовых результатах. Приверженцы фундаментального анализа используют количественную информацию из финансовой отчетности для принятия инвестиционных решений. Наиболее важные финансовые отчеты: отчет о прибыли и убытках, балансовый отчет, отчет о движении денежных средств.

Балансовый отчет

Балансовый отчет представляет собой отчет об активах, пассивах и собственном капитале компании на определенный момент времени. Балансовый отчет называется тем фактом, что финансовая структура предприятия сбалансирована следующим образом::

Активы — это ресурсы, которыми компания владеет или которые контролирует в данный момент времени: наличные деньги, инвентарь, машины и здания. С другой стороны уравнения — общая стоимость финансирования для владения данными активами. Финансирование осуществляется из пассивов или из собственного капитала. Пассивы — это долг компании, собственный капитал — это общая стоимость всех активов, которые владельцы внесли в бизнес, включая нераспределенную прибыль (прибыль, полученную в предыдущие годы).

Отчет о движении денежных средств

Отчет о движении денежных средств — это отчет о движении денежных средств предприятия за определенный период времени. Как правило, отчет о движении денежных средств строится на следующих показателях:

Денежные средства от инвестирования (CFI): денежные средства, используемые для инвестирования в активы, а также доходы от продажи оборудования или долгосрочных активов.

Денежные средства от финансирования( CFF): денежные средства, уплаченные или полученные в результате эмиссии и заимствования средств.

Операционный денежный поток (OCF): денежные средства, полученные от ежедневных деловых операций.

Заключение

Основная задача фундаментального анализа определить, отражает ли цена на фондовом рынке реальную (справедливую) стоимость акций.

Предположим, акции компании торговались на уровне $20. После фундаментального анализа инвестор определил, что акция на самом деле стоит $25.

В этом и заключается суть фундаментального анализа. Сосредоточившись на конкретном бизнесе, инвестор может оценить внутреннюю стоимость фирмы и найти возможности покупки со скидкой. Инвестиции окупятся, когда рынок догонит фундаментальные показатели. К слову, самым известным и успешным фундаментальным аналитиком является Уоррен Баффет, по прозвищу «Оракул из Омахи».

Искусство оценки. Как правильно выбирать акции для инвестиций

Акция ВТБ стоит около 5 копеек, акция «Норникеля» — около 11 000 рублей. Казалось бы, ответ на вопрос о том, какая бумага дешевле, очевиден. Однако в действительности цена акции — это просто цифра, которая сама по себе ничего не значит.

Количество акций может быть как очень маленьким, так и крайне большим. Если стоимость одной бумаги в сотни раз меньше другой — это скорее говорит о том, что у одного из эмитентов количество акций значительно больше, чем у другого.

Например, у ВТБ больше пятикопеечных акций, чем у «Норникеля» бумаг за 11 000 рублей. Акции «Норникеля» стоят дорого, потому что их мало. Бумаги ВТБ стоят дешево, потому что их много. Таким образом, нужно сравнивать не цены на акции, а стоимость всего бизнеса.

1. Узнайте стоимость компании

По-другому стоимость компании называется рыночной капитализацией. Допустим, вы выбираете между банком ВТБ и «Норникелем». Чтобы узнать, как фондовый рынок оценивает публичную компанию, умножьте стоимость ее акции на их общее количество. По итогам этих нехитрых вычислений вы увидите, что компания «Норникель» стоит примерно в два раза дороже ВТБ:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

То, что стоимость акций варьируется от копейки до десятков тысяч рублей, является спецификой российского рынка. Так сложилось исторически. В США акции в основном торгуются по цене в диапазоне от $1 до 100.

Если стоимость акции американской компании чрезмерно растет — бумаги делятся, чтобы цена оставалась в границах этого коридора. В этой связи в США разница между ценами акций не столь значительна, как в России.

Следует помнить, что капитализация компании на бирже — это мнение инвесторов о том, сколько она должна стоить. Решения о покупке ее акций могут приниматься по разному: кому-то нравится бренд, кто-то пытается оценить качество бизнеса. Для тех, кто выбирает последний вариант, самый быстрый и верный способ оценить качество — узнать, насколько прибылен бизнес компании.

2. Сравните цену и качество

Акция публичной компании — это доля в бизнесе. Чтобы понять, сколько она должна стоить, нужно оценить, как скоро вложения в конкретного эмитента окупятся. С одной стороны, компания может вернуть инвестору деньги только одним способом: поделиться прибылью, то есть, заплатить дивиденды.

С другой стороны, помимо выплаты дивидендов, компания может направить свою прибыль на развитие бизнеса. Тогда финансовые показатели эмитента могут улучшиться, и его акции подорожают. В любом случае вы или сразу вернете часть денег, или ваша доля подорожает.

Чтобы оценить стоимость акции, сравните ее цену с прибылью компании:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

Если вы разом купите все акции ВТБ по нынешней цене и его годовая прибыль не изменится — значит вам понадобится примерно 13 годовых прибылей, чтобы вложение окупилось. Или, другими словами, 13 лет. Если на таких же условиях купить «Норникель» — он окупится примерно через 10 лет. Выходит, по соотношению цена/прибыль акция «Норникеля» за 11 000 рублей выгоднее, чем акция ВТБ за 5 копеек.

Формулы для такой оценки акций называются мультипликаторами. Это производные показатели, которые отражают соотношение между финансовыми результатами компании (прибыль, выручка, долги, капитал) и ее капитализацией.

Мультипликатор капитализация/прибыль (P/E, price/earnings) показывает, через сколько лет инвестиция окупится, если цена акции и прибыль компании останутся на том же уровне.

Хотя прибыль у бизнеса постоянно меняется, P/E является базой для расчета. Сравним «Газпром» и Netflix:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

Если в следующем году прибыль «Газпрома» вырастет в два раза, P/E снизится до 1,55 и, если цена акции и прибыль сохранятся на том же уровне, вложения в эту компанию окупятся в два раза быстрее. Если же прибыль Netflix вырастет в два раз – инвестиции в этот сервис все равно окупятся только через 228 лет.

Есть еще один полезный мультипликатор — прибыль/капитализация (E/P, earnings/price). Он показывает, сколько процентов вы потенциально можете заработать за год на дивидендах и изменении стоимости акции, если цена акции и прибыль компании останутся на том же уровне.

Чтобы посчитать E/P, разделите годовую прибыль на капитализацию и умножьте результат на 100, чтобы получить процент:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

Какой метод расчета вы бы ни выбрали, помните, что это просто теоретический прогноз. В такой модели предполагается, что цена акции зависит только от прибыли и не учитывается влияние внешнеэкономических факторов, новостного фона и общественного мнения.

Сами по себе мультипликаторы P/E и E/P показывают только то, дешево или дорого стоит компания. Они ничего не говорят о том, эффективен ли бизнес.

3. Инвестируйте в бизнес, а не в формулы

Бизнес бывает разным. Например, нефть и газ — это консервативные отрасли, которые уже прошли стадию быстрого развития и сейчас относительно стабильны. IT и медиабизнес — наоборот, инновационные сектора рынка, где неизвестная компания за несколько лет может выбиться в лидеры.

Низкий P/E, как у «Газпрома», показывает, что стоимость акций компании вряд ли упадет ниже, – вероятнее, она вырастет. Однако это не означает, что вложения в эту компанию являются хорошей инвестиционной идей. Это значит лишь то, что она дешево стоит. С другой стороны, если Netflix в следующие 10 лет будет ежегодно удваивать прибыль, как он делал до сих пор – не важно, что у него высокий P/E. Инвестиции в эту компанию окупятся гораздо быстрее.

Вот несколько советов, как оценивать качество бизнеса:

Разбирайтесь в бизнесе. Узнайте, на чем компания зарабатывает, чем владеет, какова ее долговая нагрузка.

Смотрите динамику. Прибыль, которую компания получает на основном бизнесе, называется операционной. Например, «Газпром» зарабатывает большую часть денег, продавая газ. Допустим, он продаст крупную часть бизнеса и получит разовый доход, благодаря чему его годовая прибыль вырастет в два раза. Второй раз продать уже не получится, а значит в следующем году прибыль будет меньше. Чтобы правильно оценить доходы, посмотрите динамику прибыли компании за последние несколько лет. Данные можно найти в бесплатных финансовых сервисах, например Google Finance, Yahoo Finance, Investing.com и Tezis.

Принимайте решения сами. Акции долго могут быть недооцененными или переоцененными. В целом рынок может долго ошибаться, но когда вы формируете портфель ценных бумаг, вам все равно нужно от чего-то оттолкнуться. Что-то должно стать фундаментом. Показатель P/E является хорошей базой. Он не предскажет, сколько вы заработаете за год, будет ли у компании прибыль или убытки, но вы будете понимать, на что способен ваш портфель.

Источник https://brobank.ru/kak-analizirovat-akcii-dlya-pokupki/

Источник https://habr.com/ru/company/iticapital/blog/491284/

Источник https://www.forbes.ru/finansy-i-investicii/353007-iskusstvo-ocenki-kak-pravilno-vybirat-akcii-dlya-investiciy