Где купить и продать актив: все о финансовых рынках

Когда люди начали обмениваться товарами, появился первый рынок. Когда начали делать наценку — появилась первая прибыль, а вместе с ней и первый финансовый рынок. Разбираемся, как устроены мировые рынки

Что такое финансовый рынок

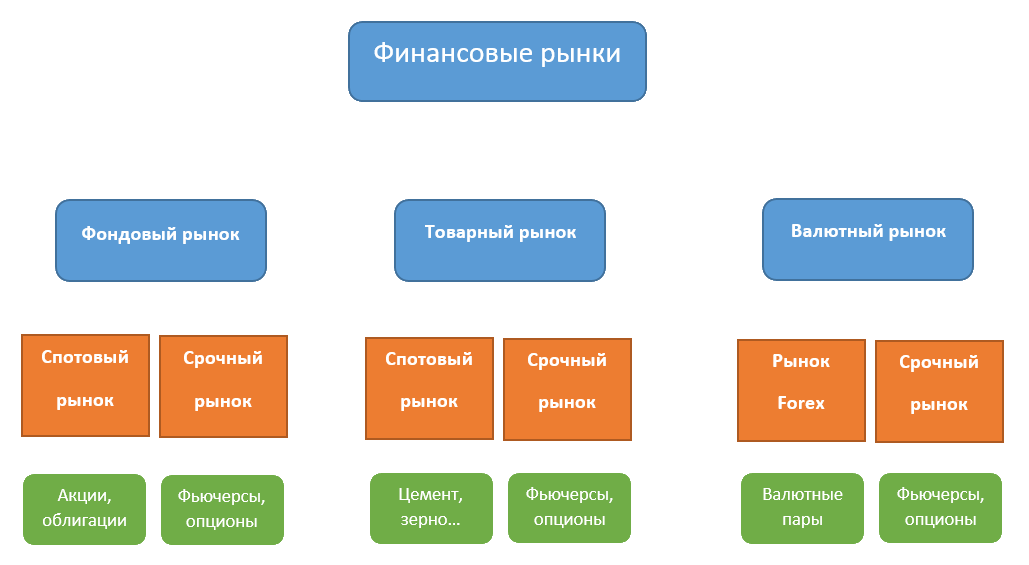

Финансовый рынок — это экосистема, в которой происходит обмен ценностей на деньги и наоборот. У большинства на слуху лишь фондовый рынок, где происходит купля-продажа ценных бумаг . Однако фондовый рынок лишь часть большой системы, которая включает и другие рынки. Все их объединяет одно — на них происходит обмен капиталами с соблюдением установленных государством норм или международных законов.

Урегулированная таким образом среда позволяет участникам эффективно обмениваться активами с целью приумножения своих капиталов. В роли основных участников могут выступать частные инвесторы, трейдеры, брокеры, юридические лица, крупные корпорации, отдельные министерства и регионы, а также целые государства. Любой, кто хочет создать, продать или купить актив, становится игроком на финансовом рынке. В качестве активов могут выступать ценные бумаги, валюта и деривативы.

При этом обмен капиталами может происходить как внутри одной страны, так и выходить за ее пределы. Поэтому различают национальный и международный финансовые рынки. Если национальный регулируются законодательством и надзорными органами конкретной страны, то при сделках между странами на помощь приходят международные правила.

Структура финансовых рынков

Финансовый рынок состоит чаще всего из нескольких составляющих, но их влияние и вес на экономику в каждой стране различается. США и Германия являются двумя полярными примерами национальных финансовых рынков. Американский называется market-based financial system, то есть финансовая система, которая базируется на рынке ценных бумаг. А немецкая финансовая система базируется на банках — bank-based financial system. В первом случае центральное место в экосистеме занимает фондовая биржа , через ценные бумаги происходит передача капитала, управление рисками, через этот рынок осуществляется корпоративный контроль. В банко-центричной системе этот функционал берут на себя банки.

Для организации работы любых финансовых рынков необходима подходящая инфраструктура. Это:

- площадки. Например, биржи или онлайн-терминалы;

- организации, через которые проходит расчет. Например, клиринговые системы;

- органы, которые регистрируют и учитывают все сделки, — депозитарии.

Виды финансовых рынков

Четко выраженной системы, в которой фиксировались бы все составляющие финансового рынка, нет. Но во многих странах есть одинаковые виды рынков, которые сообщаются между собой. Таким образом, получается переплетенная глобальная экосистема, в которой участники могут перемещать свои капиталы между странами и активами. Выделяют рынки по разным параметрам, но чаще либо по типу актива, либо по организации процессов.

Денежные рынки

Одна из самых простых операций в финансовой системе, которая знакома каждому с детства, — это передача денег в долг. На этом строятся денежные рынки. Правда, у них есть важное ограничение — это срок займа. На денежных рынках заключаются краткосрочные сделки. Обычно это банковские потребкредиты, кредитные карты, микрозаймы, краткосрочные долговые ценные бумаги, такие как облигации , сделки РЕПО.

Участниками таких рынков являются:

- кредиторы. То есть те, кто располагает капиталами, которые дают в долг под процент;

- заемщики. Те, кто берет деньги, пользуется ими и возвращает с процентами;

- посредники. Все, кто помогает заключать непосредственно сделки.

В нормальных условиях на денежных рынках все участники оказываются в плюсе. Кредиторы получают процент от займа, заемщики — капитал, который могут вложить в другие сделки, а посредники работают за комиссию от сделок.

Рынки капиталов

Они охватывают сделки с длинными сроками. Из названия понятно, что такие рынки функционируют с целью создания капитала — большой постепенной устойчивой прибыли. Для этой цели используются такие инструменты, как дивидендные акции, долгосрочные облигации, такие длинные кредиты, как ипотечные, деривативы, ноты и закладные.

Фондовые рынки

Любой знает, где покупать и продавать акции: на бирже. Но это далеко не единственная возможность. Биржа — всего лишь одна из площадок, хоть и самая крупная. Акции, облигации и производные бумаги могут продаваться также через брокеров или напрямую. Это называется внебиржевыми рынками.

Для продажи ценную бумагу необходимо выпустить, это делают эмитенты , в роли которых могут выступать как отдельные компании, так и целые регионы. Необходимо это для того, чтобы привлечь в структуру сторонний капитал. При первичном размещении бумаги торгуются отдельно, а потом переходят на вторичное, где становятся доступны всем инвесторам.

Биржи являются наиболее регулируемыми площадками для торговли ценными бумаги. Их контролируют надзорные органы, и сами биржи серьезно следят за качеством активов и надежностью эмитентов. Внебиржевой рынок регулируется не так строго.

Типичными участниками фондового рынка являются:

- инвесторы;

- трейдеры;

- маркет-мейкеры;

- брокеры.

Рынок деривативов

Еще его нередко называют срочным рынком. На нем торгуют производными финансовыми инструментами — разного рода контрактами на поставку товара. Важно, что у этих договоров всегда есть четкий срок исполнения больше двух дней — отсюда и название. Среди бумаг, которые торгуются на таких рынках:

- фьючерсы;

- форварды;

- свопы;

- опционы.

Внебиржевые рынки

В торговле ценными бумагами выделяют также внебиржевые рынки, которые по функционалу мало чем отличаются от биржевых, однако регулируются не так активно и содержат больше рисков. На такие рынки выносят ценные бумаги, обладающие низкой степенью надежности.

Фактически это просто определение для сделок, у которых нет физической официальной площадки. Их не фиксируют депозитарии, не сопровождают брокеры. Например, третий и четвертый уровни листинга ценных бумаг являются внебиржевыми. Такие бумаги стоит покупать на свой страх и риск, биржа не может гарантировать их безопасность. Есть деривативы, которые торгуются только вне бирж, — это, например, форвардные контракты.

Форекс

Название — сокращение от Foreign Exchange, то есть обмен иностранных валют. По сути, это все площадки, где происходит покупка и продажа денежных знаков. За счет того что деньгами пользуются практически все экономически активные жители Земли, а многие их них так или иначе обменивают одну валюту на другую, Форекс — крупнейший финансовый рынок, которые не имеет центральной площадки. Сделки могут заключаться напрямую между участниками, на специализированных платформах, в рамках биржи или в банках.

Ключевыми игроками Форекса являются:

- центральные банки стран, они выпускают свои денежные знаки, следят за тем, как валюта себя ведет на внешнем и внутреннем рынках, и могут даже пытаться корректировать ее курс;

- однако основное движение валют проходит через банки, здесь заключается наибольшее количество сделок;

- есть также национальные валютные биржи, которые регулируют курсы валют для частных лиц на национальном уровне;

- как и на других биржах, на валютной брокеры выступают посредниками в сделках;

- фонды, компании и частные лица вносят свой вклад в циркуляцию валют.

Сделки на валютных рынках разделяют условно на споты (купил и сразу получил) и срочные (купил, а получил к заранее оговоренному сроку).

Товарный рынок

Обычно на таких рынках торгуются физические товары: продукты (в том числе сельскохозяйственные, например зерно, чай, пшеница, соль), ресурсы (такие как нефть, газ, уголь) и металлы (например, золото). Как и с ценными бумагами и валютой, сделки могут заключаться в формате спот, то есть с поставкой сразу, но чаще с отложенной поставкой на срочном рынке.

Страховой рынок

На страховом рынке заключаются своего рода контракты с отложенной поставкой. Но есть нюансы. В качестве актива здесь выступает возможная премия, поставка которой может не состояться, если условия ее выплаты не будут выполнены. А вот оплата контракта должна производиться в любом случае.

Основными участниками этого рынка являются страховые компании и их клиенты, которыми могут выступать не только частные лица. Страхуемым предметом может быть что угодно — от человеческой жизни до точности исполнения того или иного договора. Несмотря на то что централизованной площадки для этого рынка нет, его работа серьезно регулируется официальными органами стран.

Криптовалютный рынок

Если национальные валюты выпускают только официальные органы страны, то криптовалюту по идее может создать любой, кто обладает достаточными мощностями. Расплачиваться этой валютой также можно не везде. Поэтому пока криптовалютный рынок — довольно закрытый и высоко рискованный. Тем не менее заключаемые на нем сделки эквивалентны форексным. Площадок (бирж) для купли-продажи криптовалют много, крупнейшие из них хорошо регулируются, а те, что поменьше, могут оказаться очень рискованными.

Преимущества финансовых рынков

Развитие финансовых рынков потребовало много лет, оно сопровождалось созданием специализированных финансовых институтов и подходящей инфраструктуры. Сейчас нельзя сказать, что текущее состояние финансовых рынков является окончательным. Ежегодно система финансовых отношений между участниками меняется. В чем преимущества таких финансовых взаимоотношений:

- понятная и единая для всех участников система. Сформированные и отрегулированные отношения позволяют избежать хаоса при обмене активами и «говорить на одном языке»;

- возможность увеличивать свои капиталы. Кроме самых банальных сделок по приобретению необходимого актива, сейчас можно приобретать и зарабатывать, продавать и тоже зарабатывать. И вариативность подобных сделок очень высокая;

- централизованные площадки, которые предоставляют удобный инструментарий. Можно не развозить мешки с зерном по потенциальным покупателям, а создать на срочном рынке контракт на поставку и продать зерно по нужной цене;

- безопасность. Официальные рынки, особенно с биржевыми площадками, очень хорошо регулируются, что снижает риски от неисполнения сделок.

Планируете свои расходы и накопления? Пройдите опрос РБК на тему денег и инвестиций

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

Как устроен фондовый рынок: полный гид для начинающего инвестора

В 2021 году оборот инвестиций составил больше 1 квадриллиона рублей на российском фондовом рынке. Что это за рынок и каковы его особенности, кто и с кем проводит сделки, почему эти сделки безопасны — в статье.

Фондовый рынок — это место, на котором покупают и продают ценные бумаги: акции, облигации и паи биржевых фондов. Поэтому его еще называют рынком ценных бумаг.

Что такое фондовый рынок

По задачам он похож на любой другой рынок — сводит вместе покупателей и продавцов и обеспечивает им безопасную сделку по рыночной цене. Эта цена формируется в результате спроса и предложения. Если бумага подорожала, значит, спрос на нее превысил предложение участников торгов. Если подешевела, значит, желающих ее продать больше, чем желающих купить.

Для фондового рынка характерна чуткость — бумаги практически мгновенно реагируют на новости. Например, в начале апреля 2022 года стало известно, что Илон Маск стал крупнейшим акционером Twitter. После этой новости стоимость акций компании резко выросла.

4 марта акций Twitter выросли на 28% за торговый день. Источник данных: приложение Газпромбанк Инвестиции

Кто есть кто на фондовом рынке

Большая часть операции фондового рынка происходят на фондовой бирже. Именно на ней лежат функции организатора необходимой инфраструктуры для торгов: биржа разрабатывает правила и следит за безопасностью сделок.

В торгах с ценными бумагами участвуют покупатели, продавцы и профессиональные участники рынка.

Чтобы попасть на биржу, инвестору нужен посредник. Таким посредником выступает брокер, именно он передает бирже все поручения инвестора о покупке или продаже бумаги. Поэтому инвестор сначала выбирает брокера — проверяет наличие лицензии, финансовую информацию и изучает отзывы. Потом подписывает с брокером договор, открывает у него счет и пополняет его деньгами. Эти деньги будут списываться при покупке бумаг и удержании комиссии брокера.

Кроме передачи поручений на биржу, в некоторых случаях брокер рассчитывает и удерживает налог на прибыль с операций, обычно он составляет 13%. Подробнее о налогообложении на фондовом рынке — в статье Как платить налоги на доходы от инвестиций и экономить.

Как ведут себя инвесторы на рынке

Инвестор покупает и продает бумаги с помощью брокера в рабочие часы биржи. Обычно сделки происходят в приложении брокера за считаные минуты, но за видимой частью скрывается сложный и хорошо отлаженный процесс:

- Инвестор принимает решение о покупке или продаже через приложение брокера.

- Брокер передает заявку инвестора в электронную систему биржи.

- Система сверяет параметры сделки у покупателя и продавца.

- Делается клиринг: биржа все проверяет и оформляет сделку.

- Происходит сделка: покупатель забирает бумаги, а продавец — деньги.

- В депозитарии появляется запись о сделке, которая подтверждает право собственности инвестора.

Регистратор вносит бумагу и владельца в реестр, который чаще всего используется при заключении внебиржевых сделок. А для инвестора работает депозитарий, который хранит и учитывает активы по каждому клиенту. Сколько бумаг есть у инвестора, какие он проводил сделки — вся информация собрана в депозитарии.

Любая операция на бирже строго фиксируется, поэтому инвестор всегда знает, сколько у него бумаг и в каком количестве.

Компании-эмитенты проходят сложные проверки и процедуры, чтобы выпустить свои ценные бумаги на рынок. Этот процесс называется листингом, и биржа тщательно следит, чтобы эмитент и его бумаги соответствовали всем требованиям. Подробнее об этом процессе можно узнать из статьи Как биржа оценивает надежность ценных бумаг.

Самые популярные активы и их доходность

Активы отличаются друг от друга по своей сути, рискам и доходности.

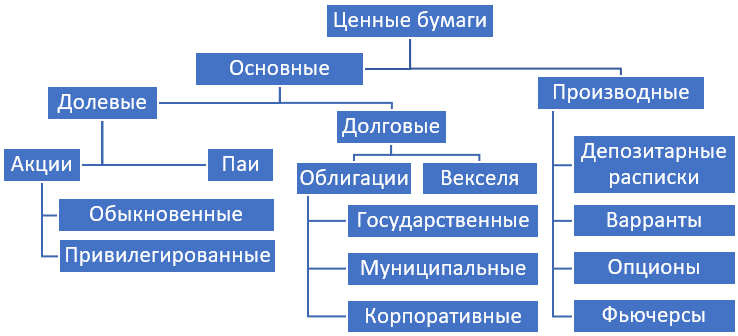

Акции — ценные бумаги, подтверждающие долю инвестора в уставном капитале компании. Покупая акции, он становится владельцем небольшой части бизнеса. На акциях можно заработать, покупая дешевле, а продавая дороже; а еще некоторые эмитенты платят дивиденды. Подробно об этом активе — в статье Что такое акции и как они появляются. Акции считаются высокорисковым активом, но могут принести более высокую доходность, нежели облигации.

Облигации — это своего рода долговые расписки. Покупая облигацию, инвестор как бы дает свои деньги в долг эмитенту. Через установленный заранее срок эмитент возвращает долг, а до срока погашения выплачивает проценты по облигациям — купоны. Этот актив считается надежнее акций, может регулярно приносить фиксированную доходность. Что такое облигации и как рассчитать их доходность — в статье Как инвестировать в облигации.

Паи биржевых фондов — это ценная бумага, подтверждающая долю инвестора в праве собственности на имущество, составляющее паевый инвестиционный фонд. В состав фонда может входить различное имущество, в том числе готовые портфели, иногда состоящие из десятков ценных бумаг разных компаний. В этом случае инвестор получает возможность инвестировать сразу во все бумаги, входящие в состав фонда. О том, как работают фонды, — в статье Что такое инвестиционные фонды.

В каталоге сервиса Газпромбанк Инвестиции нужную бумагу можно найти по названию самой бумаги или эмитента, тикеру или ISIN — международному идентификационному коду. Источник данных: приложение Газпромбанк Инвестиции

Как считать доходность активов

Чтобы оценить эффективность своих вложений, инвестор оценивает доходность — сколько ему принес каждый вложенный рубль. Она рассчитывается по формуле:

Доходность инвестиций = 100% х (Стоимость бумаг в конце периода + Сумма полученных дивидендов или процентов – Стоимость бумаг в начале периода – Комиссии – Налоги) / Стоимость бумаг в начале периода

Допустим, инвестиции составили 100 000 рублей. Через год стоимость портфеля выросла до 110 000 рублей, а еще инвестор получил 5000 рублей дивидендов. Комиссия брокеру составила 500 рублей, а налоги на дивиденды и прибыль — 13%.

Сначала рассчитаем прибыль: (110 000 + 5000 – 100 000 – 500) х (100% — 13%) = 12 615 рублей. Доходность инвестиций составит: 100% х 12615 / 100 000 = 12,6%.

Инвестируя в ценные бумаги, важно помнить о рисках: доходность большинства инструментов может превышать проценты по депозитам, но никто ее не гарантирует. Кроме того, инвестиции на фондовом рынке не страхуются государством.

Кто следит за фондовым рынком: регулятор и законы

За всеми сделками на фондовом рынке наблюдает государственный регулятор. Он защищает интересы инвесторов и контролирует, чтобы участники торгов соблюдали правила — соответствовали всем требованиям законодательства, работали на основании лицензий и регулярно публиковали свою отчетность для инвесторов. Также регулятор расследует нарушения, штрафует и лишает лицензии недобросовестных участников рынка.

В России таким регулятором выступает Банк России, на его сайте можно найти все нормативные документы.

Основной закон фондового рынка — Федеральный закон № 39-ФЗ от 22.04.1996 «О рынке ценных бумаг». В нем описаны права, обязанности и требования к участникам рынка, ответственность за нарушения. Также здесь подробно расписаны правила выпуска и торговли ценными бумагами, принципы прозрачности и открытости деятельности эмитентов.

Функционирование фондового рынка регламентируется и другими законами:

- регулирует взаимоотношения между профессиональными участниками торгов и ответственность за достоверность данных компаний-эмитентов: отчетности, исках, судебных процессах. Еще закон рассказывает, что делать инвестору, если организация предоставила недостоверные данные. описывает правила лицензирования и проведения торгов. дает детальное описание этим терминам и описывает наказания за подобные действия.

Кроме перечисленных законов есть и другие законодательные акты. Все они направлены на то, чтобы рынок ценных бумаг работал по правилам, а инвестор был максимально защищен от мошенничества.

Как оценивают фондовый рынок

Фондовый рынок оценивают по динамике его индекса. У каждой биржи есть свой индекс, в России это индексы Московской биржи: МОЕХ и РТС. Индекс Мосбиржи формируется на основе 50 акций наиболее значимых компаний из разных секторов экономики. По состоянию на 25.02.2022 индекс включает в себя акции более 40 компаний. РТС по структуре повторяет индекс Мосбиржи, но номинирован в долларах США.

График индекса Московской биржи за пять лет. По нему можно оценить, в какие периоды российский фондовый рынок рос, а в какие падал. Источник данных: ru.tradingview.com

Подробнее о главных индексах в России в статьях — Индекс Мосбиржи: какие акции в него входят и для чего он нужен и Что такое индекс РТС и что он значит для инвестора.

Кратко

- На фондовом рынке инвестор может купить или продать ценные бумаги, а эмитент — выпустить их и привлечь инвестиции.

- Действия всех участников торгов регламентированы законодательством и контролируются биржей и регулятором.

- Преимущества инвестиций в фондовый рынок — низкий порог входа, простота совершения сделок и безопасность.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

- Регистрация

- Вход

- Блог

- Справка

- Соглашение

- О компании

- Раскрытие информации

- Контактная информация

- Продукты партнёров

- Получателям финансовых услуг

- Информация депозитария

- Карта сайта

- Подписка «Огонь»

- Демосчет

- Безопасность

- Куда вложить

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России 08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при условии использования предоставленной информации для принятия инвестиционных решений. Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте. Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на сайт брокера за сведениями об изменениях, произведенных в регламенте брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

Валютный и фондовый рынок: в чем разница?

История валютного рынка берет свое начало с отмены золотого стандарта. 15 августа 1971 года президент США Ричард Никсон объявил решение об отмене свободной конвертируемости доллара в золото, отказавшись таким образом в одностороннем порядке и от выполнения Бреттон-Вудских соглашений (согласно которым доллар обеспечивался золотом по стабильному курсу, а все остальные валюты были жестко привязаны к доллару).

На смену пришла Ямайская валютная система, которая сводилась к плавающему курсу золота и колебаниям курсов валют относительно друг друга. Т.е. теперь курс обмена валют перестал быть устойчивым и начал определяться исходя из спроса и предложения — что и привело к созданию валютного рынка (рынка форекс). В 2010 году ежедневный оборот рынка форекс составлял около 4 трлн. долларов — а к 2020 году ожидается увеличение этого показателя до 10 трлн. По возрастанию капитала иерархия форекс-рынка может быть представлена так:

На первом уровне представлены крупнейшие банки мира (UBS, Barclays Capital, Deutsche Bank, Citigroup и т.д.), торгующие друг с другом напрямую либо через системы электронной торговли, крупнейшие из которых EBS и Reuters. Такая торговля называется межбанковским рынком – по сути это и есть форекс. Одновременно крупные банки могут служить поставщиками ликвидности (денег) для нижестоящих участников.

Чем большее число поставщиков ликвидности имеет брокер, тем лучше для его трейдеров, поскольку их заявки могут быть выполнены по лучшей цене. Нижестоящие участники это: хедж-фонды, банки, коммерческие корпорации и форекс-брокеры. Так как для соответствия объемам межбанковского рынка они вынуждены брать кредит и иметь свой процент заработка, их котировки как правило идут с большей наценкой, чем при прямой торговле крупнейших банков между собой.

Наконец, внизу лестницы располагаются обычные трейдеры, котировки которым достаются еще с некоторой наценкой (спредом). В теории каждый участник ступени берет свою наценку за предоставление кредита нижестоящему звену и все сделки попадают на межбанковский рынок. На практике сделки очень часто остаются внутри форекс-брокера (т.е. не выводятся на рынок), который в этом случае получает прибыль от убытка трейдера. Подробнее читайте здесь. Особенно это касается форекс-брокеров с регистрацией в офшорах, в том числе российских.

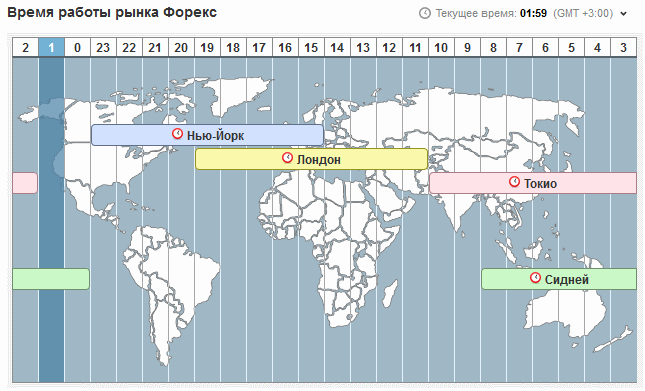

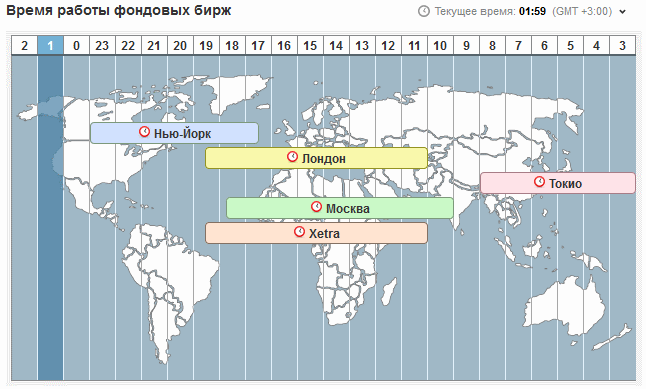

Сессии валютного рынка

На валютном рынке есть четыре сессии (тихоокеанская, азиатская, европейская, американская) — накладываясь друг на друга, они обеспечивают непрерывную работу валютного рынка с понедельника по пятницу. На выходных мировой валютный рынок отдыхает и котировки валютных пар не меняются. Но так как политические и экономические события в мире продолжают происходить, то открытие рынков в понедельник может сопровождаться «гэпом» — т.е. скачком котировки относительно последнего значения. Этот скачок отражает произошедшие на выходных события, реакцию рынка на них.

В чем основное различие между форекс и фондовом рынком? В централизации торговли . Если вы торгуете на Нью-Йоркской фондовой бирже, то она центральная организация, которая устанавливает цены. У разных брокеров с доступом на эту биржу вы не будете видеть разницы в цене ценных бумаг.

На валютном же рынке не существует как физической биржи , так и общей цены для конкретной валюты, поскольку разные финансовые структуры получают кредиты на своих условиях – это означает, что котировки у различных валютных дилеров могут отличаться одна от другой.

К примеру, сегодня многие брокеры уже имеют ECN-счета от 2000 долларов, которые декларируют прямое попадание на межбанковский рынок со стаканом цен, что обеспечивает исполнение заявок трейдеров по оптимальной цене (причем трейдер даже может установить собственную цену). Вот так выглядит валютный рынок с учетом многих участников:

Итого : изначально рынок форекс это торговля крупнейших банков различными валютами, что не имеет никакого отношения к инвестициям или даже заработку на колебаниях валют. В вид казино рынок форекс превратили брокеры, предоставившие своим клиентам помимо доступа на рынок кредитные плечи, короткие позиции и систему мани-менеджмента — которые фактически способствует постепенному сливу ваших денег в карман брокера.

Затем появились системы копирования сделок, которые дали возможность инвестировать в торговлю других трейдеров — однако при постоянной смене лидеров такое «инвестирование» как правило заканчивается для инвесторов убытками. В гарантированном выигрыше снова оказывались только брокеры и системы автокопирования.

В России с конца 2000-х это направление получило развитие в виде ПАММ-счетов, что при отсутствии регуляции на рынке быстро привело к возникновению финансовых пирамид. К примеру, одной из глобальной авантюр под легендой форекс-торговли стала компания ММСИС, работавшая в 2013-14 году с выплатами около 10% в месяц — в ее рекламе приняли участие многие известные ведущие и актеры, например Ярмольник.

Фондовый рынок: как он работает

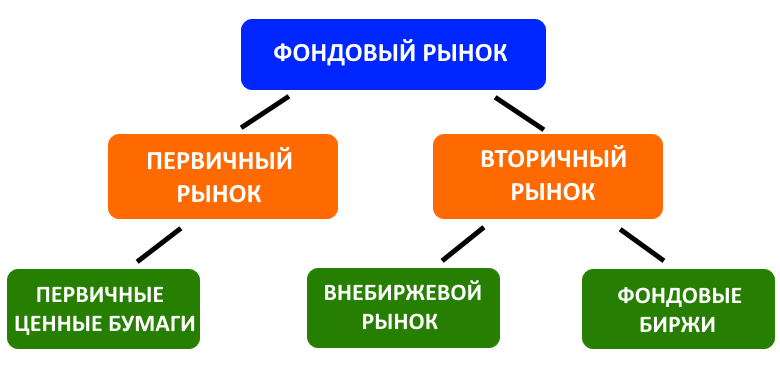

В свою очередь, фондовый рынок (рынок ценных бумаг) на макроуровне делится на первичный и вторичный . Первичный фондовый рынок во многом определяет эффективность экономики страны и производит размещение впервые выпущенных ценных бумаг. Такие бумаги обычно приобретаются крупными индивидуальными и институциональными (инвестиционные фонды, страховые организации и др.) инвесторами.

Сам процесс первичного размещения называется IPO ( Initial Public Offering ) и проводится банками-андеррайтерами: например, одно из самых крупных IPO в 2010 году провёл китайский банк Agricultural Bank of China, который привлёк 22,1 млрд. долларов США. 24 мая 2011 года состоялось IPO российской интернет-компании «Яндекс», в ходе первой торговой сессии на американской бирже Nasdaq её акции прибавили в цене 55,4 %.

Во вторичный фондовый рынок входят внебиржевой рынок и фондовые биржи. Фондовая биржа — это организатор торговли на рынке ценных бумаг. Доступ на нее возможен только с помощью фондового брокера , сервера которого транслируют заявки клиентов на сервера биржи. Основные функции фондовой биржи:

- Предоставление места и инфраструктуры

- Роль центрального контрагента

- Гарантия сделок

- Законная передача прав собственности

- Выявление рыночной цены

- Разработка норм и правил торговли

В отличие от первичного, вторичный рынок используется с разными целями. Тут уже более заметно действие спекулянтов, которые покупают ценные бумаги по низкой цене, а затем стараются продать их по более высокой.

Причем как и на валютном рынке, у многих фондовых брокеров бумаги возможно «шортить», т.е. зарабатывать на понижении без реального владения активом. Однако эта возможность обычно есть только для самых главных бумаг, а плечо гораздо ниже, чем на форекс (обычно не более 1:4). На внебиржевом рынке ценных бумаг сделки совершаются напрямую, без посредничества биржи — например, так может происходить покупка акций малых предприятий, не имеющих листинг на Московской бирже.

В мире существует множество фондовых бирж: Нью-йоркская, Франкфуртская, Лондонская, Московская… доступ к ним, как говорилось выше, предоставляется с помощью лицензированных по местному законодательству фондовых брокеров. Известная цена актива и минимум посредников делает этот рынок гораздо более прозрачным и защищенным для его участников.

Как правило, на каждой бирже обращаются активы преимущественно своей страны — хотя, например, на площадке Санкт-Петербурга представлено несколько десятков американских акций и расчеты ведутся в долларах. При этом брокеры могут предоставлять доступ не только на свои, но и на зарубежные биржы — так, Interactive Brokers позволяет покупать и продавать акции на более, чем двадцати мировых площадках.

Отличительной особенностью фондового рынка является наличие депозитария для хранения ценных бумаг — в случае банкротства брокера могут пострадать только денежные средства на счетах клиентов, тогда как активы по запросу должны быть просто переведены в другой депозитарий.

Роль фондовых брокеров могут выполнять и относительно крупные банки — ввиду большого числа банковских банкротств последних лет в России некоторым участникам фондового рынка уже приходилось сталкиваться с необходимостью перевода своих активов в другой депозитарий.

Фондовые биржи открыты в разное время по рабочим дням в течение 6-9 часов. При открытии биржи возможны сильные гепы на акции — по причинам, рассмотренным выше в валютном разделе.

P.S. Кроме того, по сроку исполнения договора можно выделить так называемый спот рынок (spot market), на котором все операции выполняются по текущим ценам (с исполнением обязательств в реальном времени при наличном расчете с разницей не более чем в 2-3 дня) и срочный рынок (forward market), где сделка также заключается в реальном времени, но исполняется спустя определенное время по курсу, установленному в момент заключения сделки. Такое разделение есть как на фондовой, так и на товарной и валютной секции биржи.

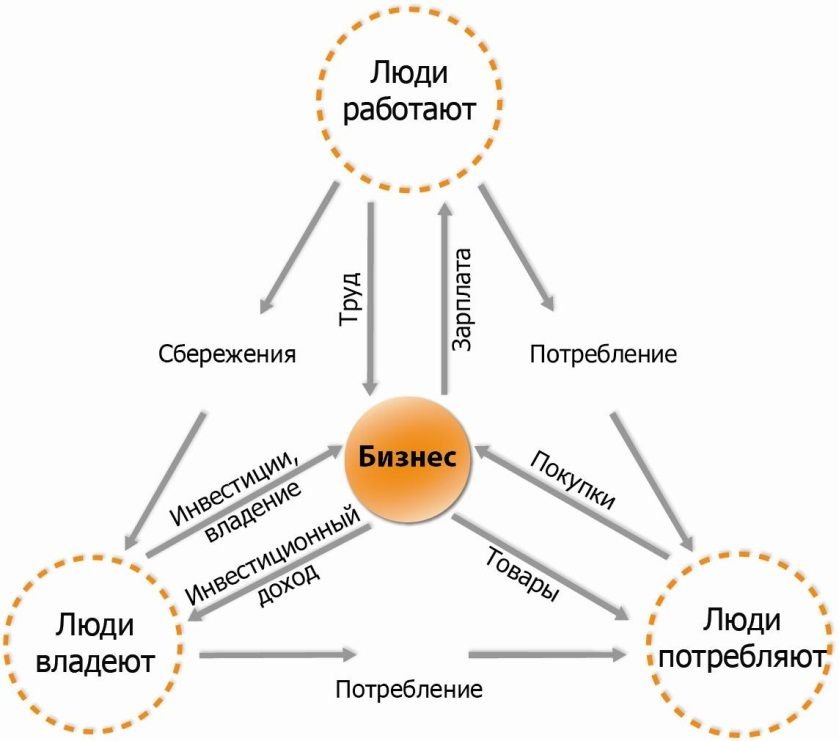

Фундаментальное различие рынков для инвестора

Итак, можно констатировать, что хотя оба рынка (валютный и фондовый) изначально не были созданы для спекулянтов, желание людей сделать быстрые деньги привело к тому, что спекулятивная торговля на сегодня весьма распространена в мире. Между тем не следует забывать о том, что валютный и фондовый рынок имеют совершенно разную природу, разное регулирование и разное предназначение для инвестора.

Если на валютный рынок последнему лучше всего смотреть именно как на способ обмена валюты, то фондовый рынок по своей природе предназначен сделать богаче как владельцев самих эмитентов ценных бумаг, так и инвесторов, которые доверили им свои капиталы. Итак, первое назначение фондового рынка:

Возможность инвестора владеть бизнесом с помощью акций

Примечательным фактом является то, что в России менее 1% (!) населения вкладывает свои сбережения в фондовый рынок (например, через паевые фонды). По большей части на российском рынке присутствуют именно спекулянты, пытающиеся сыграть на колебаниях, а не люди, стремящиеся владеть бизнесом. В США 80% (!) населения вовлечено в инвестирование на фондовом рынке: напрямую, через паевые фонды или пенсионные программы. Не в последнюю очередь именно этот факт (кроме разницы в уровне зарплат, что также берет корни от эффективности устройства бизнеса в стране) влияет на богатство западных пенсионеров.

Тогда как в Америке около 80% акций принадлежат миноритарным акционерам, в России ситуация ровно обратная — те же 80% находятся в собственности крупнейших корпораций страны с госучастием. Можно сказать, что именно такая поддержка населения бизнеса своей страны делает Америку сильным и устойчивым государством; ведь

если люди не хотят владеть бизнесом, который работает в их стране, экономика такой страны никогда не будет сильной

Возможность для бизнеса получать деньги на развитие

Второе назначение фондового рынка, выгодное как собственникам бизнеса, так и инвесторам. Первые получают приток денег, вторые — прибыль с работы компании; система акций позволяет участвовать в самых крупных мировых компаниях скромными суммами, причем для их покупки даже не нужно выходить из дома, имея выход в интернет. Российские инвесторы имеют возможности приобретать иностранные активы как через некоторых российских, так и зарубежных брокеров — по крайней мере на сегодня никаких ограничений в этом направлении нет (хотя налоги нужно платить).

Естественный отбор лучших компаний

Все страны имеют так называемые фондовые индексы, куда включены их лучшие компании. К примеру, в России такой индекс называется ММВБ и содержит около 50 российских компаний в разных долях; в Америке наиболее известен S&P500, где собраны 500 лучших компаний США. Есть и локальные бенчмарки — например, очень известен американский индекс высокотехнологичных компаний Nasdaq. Индексы регулярно пересматриваются. Следовательно, вкладывая в подобные индексы, инвестор получает дополнительное снижение риска — хотя даже глобальная диверсификация не спасает от периодических просадок, особенно в период мирового кризиса.

Источник https://quote.rbc.ru/news/article/6295fd5f9a794735345b1327

Источник https://gazprombank.investments/blog/education/stock-market-guide/

Источник https://investprofit.info/valyutny-i-fondovy-rnok/