Как привлечь инвестиции от венчурных фондов

Пару месяцев назад прошла конференция для молодых предпринимателей Rusbase Young. Я выступал там с лекцией и предложил освежить основы венчурного бизнеса. Презентация вызвала большой интерес, поэтому я решил оформить ее тезисы в статью, чтобы к ней можно было при случае вернуться.

Материал может быть полезен тем, кто только начинает свой путь в венчурном бизнесе. Если вы уже развиваете свой проект, то можете немного выдохнуть и задать себе еще раз базовые вопросы, чтобы понять, что вы на верном пути.

Венчурная история или нет

Это первый вопрос, который нужно себе задать. Его можно задать в любой момент запуска или работы над бизнесом. На этапе идеи он вам позволит продумать план с нуля, а на этапе работающего бизнеса — основные стратегические задачи и KPI.

Венчурный бизнес или стартап отличаются от любого частного бизнеса тем, что фокусируются на росте. Задача стартапа кратно расти по ключевым показателям максимально возможный промежуток времени. О прибыльности забывают только частично — ваша юнит-экономика все же должна расти (улучшаться) со временем, а вы должны выходить в прибыль. Однако в малом бизнесе срок выхода на прибыль должен быть минимальным, потому что он должен почти сразу окупить инвестиции.

В этом и есть ключевое отличие. Отсюда вытекает определение венчурных инвестиций.

RB.RU организует встречу проекта Founders’ Mondays для начинающих и опытных предпринимателей. Дважды в месяц по понедельникам.

Венчурные инвестиции — это высокорискованные вложения в капитал (в различной форме) частных компаний, ориентированных на быстрый рост бизнеса.

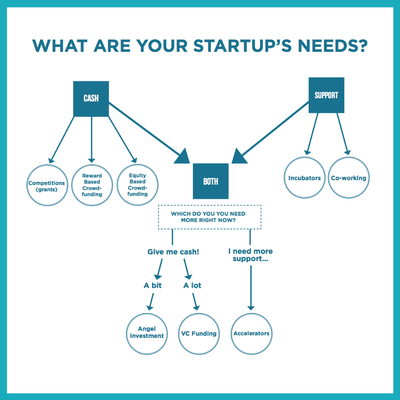

Какие ресурсы вам нужны

Именно ресурсы, а не сколько денег. Потому что это первичный вопрос. Если вам нужны только деньги, то проще взять кредит в банке или устроить краудфандинговую кампанию.

Если вам не нужны деньги, а только поддержка и экспертиза, то вы можете подключаться к программам развития стартапов, инкубаторам, сообществам, где делятся экспертизой.

Если вам нужно и то и другое, вы можете выбирать инвестиции от фондов и ангелов или акселерационные программы, в зависимости от того, что вам больше нужно (Деньги? Много или мало? Или больше помощь нужна?).

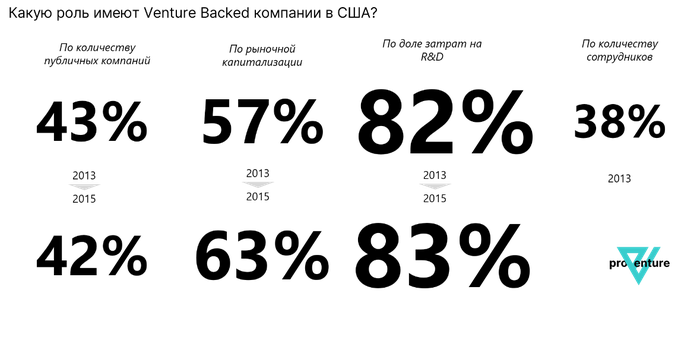

Роль венчурных компаний

Технологические компании имеют огромную роль в бизнесе. Достаточно сказать, что доля технологических компаний в общей капитализации фондового рынка в США достигает 35%. Это больше, чем любой другой сектор.

На рисунке выше вы видите основные данные (немного устаревшие, но структурно не потерявшие актуальность) по влиянию компаний, привлекавших венчурные инвестиции, на экономику США.

Впечатляет? Определенно. Но потенциал еще есть.

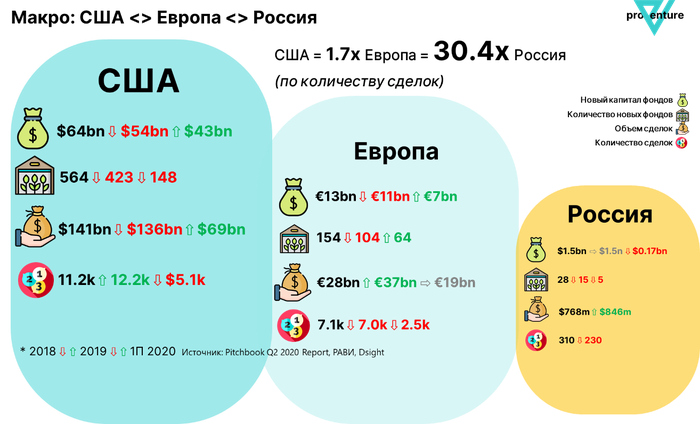

Матчасть — объем инвестиционного рынка

Вторая базовая область для предварительного изучения — рынок инвестиций. Сколько привлекают инвестиций в разных регионах мира. Полезно смотреть еще на Азию в целом и Китай в частности, но базовыми репрезентативными рынками для нас все равно являются США, Европа и Россия.

В России объем венчурных инвестиций и количество сделок в разы меньше, чем в Европе и США. США — это основной рынок, где больше всего ликвидности. И это один из самых значительных факторов, почему стартапы стремятся туда.

Достаточно сказать, что в России открывается от силы пара десятков фондов в год, а об их активной работе можно мало что сказать. В США столько же фондов открывается в месяц. А капитал, привлеченный в фонды за год, равен одному раунду в крупный глобальный проект.

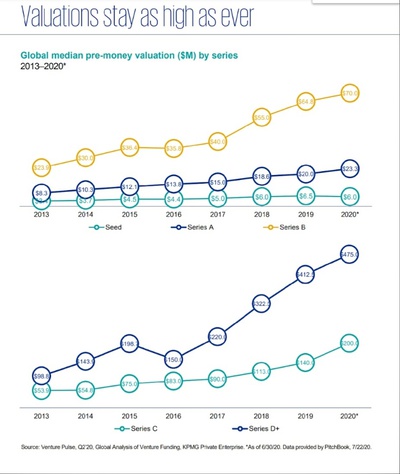

Оценки компании на разных раундах

Следующий вопрос, который вы себе задаете, это оценка. Какую оценку я могу получить?

Глобально на ранней стадии pre-money оценки (до инвестиций в капитал со стороны венчурных инвесторов) в среднем достигают $6 млн. На рынке США такие оценки могут быть и $8-10 млн, а иногда и $12-15 млн. В процессе роста бизнеса оценка растет.

На что делает ставку фонд

Венчурные фонды, как правило, стараются заработать три раза на капитал или получить доходность более 30% годовых. Поэтому если вы оцениваете рентабельность инвестиций в свой проект меньше, то инвестору вы вряд ли понравитесь. На ранней стадии ожидаемая доходность от одной конкретной инвестиции должна быть еще выше — не менее 5-10 раз на вложенный капитал, поскольку риски таких инвестиций гораздо выше, а значит, выше и смертность стартапов.

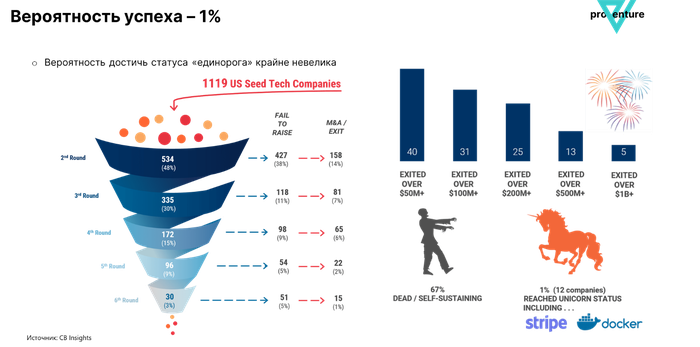

Что это такое? Можно посмотреть на данные CB Insights. По их выборке вероятность достичь статуса единорога составляет только 1%. Это игра с очень большим риском.

Сколько денег инвестирует венчурный инвестор

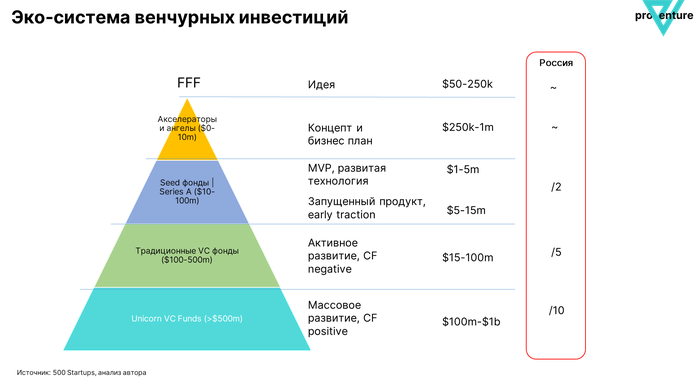

Чтобы ответить на этот вопрос, нужно понять, какова эко-система венчурных инвестиций. В начале пути у вас есть самый редкий и ценный ресурс, который обозначается аббревиатурой FFF, а расшифровывается как family, friends and … fools. Да, именно так: «семья, друзья и глупцы». Это именно те люди, которые поверят в вас на стадии идеи. Поверят слепо.

Как правило, на стадии идеи проекты привлекают от $50 до $250 тыс. инвестиций, согласно 500 Startups. Далее чеки растут вплоть до нескольких сотен миллионов долларов на поздних стадиях, однако в России венчурный рынок гораздо более узкий и нужно делить глобальную среднюю на несколько раз, чтобы получить адекватный запрос на инвестиции для локального бизнеса.

Хорошо, я хочу инвестиции от топовых фондов, кто же они

Единого рейтинга не существует. Вы можете найти рейтинги самых активных фондов по количеству сделок в стране или регионе за конкретный год, можете найти рейтинг венчурных капиталистов (людей) от CB Insights или Forbes (Midas List), но это не будет всеобъемлющим источником.

Как правило, к ведущим венчурным фондам относят Andreessen Horowitz (a16z), Benchmark, Index Ventures, Sequoia Capital, Bessemer Venture Partners, Founders Fund, GGV Capital, Insight Ventures.

Обращу ваше внимание, что среди топовых фондов есть только один представитель Европы. Это английский Index Ventures.

Конечно, в этот список можно включить десяток-другой венчурных фондов и он от этого не то чтобы потеряет в весе. Но у этих, пожалуй, самая увесистая репутация.

Про все фонды вы можете прочитать на Crunchbase, Pitchbook и Dealroom.

Например, вот ссылки на профиль Index Ventures:

Или ссылки на наш профиль Fort Ross Ventures:

А что же акселераторы

Да, про них мы говорим едва ли не больше, чем про фонды, потому что их роль чрезвычайно важна. Акселераторы помогают огромному количеству проектов с решениями проблем запуска и первого роста, нахождения product-market-fit и работе на глобальных рынках.

Рейтингов лучших акселераторов больше, их редко ранжируют по количеству сделок или другому количественному показателю. Обычно это про качество.

Среди топовых акселераторов можно выделить Y Combinator, Techstars, 500 Startups, Startupbootcamp, Plug and Play, Alchemist, SOSV, Entrepreneur First, Startup Wise Guys, Seedcamp.

В список можем включить больше европейских игроков. Великобританию представляют Entrepreneur First и Seedcamp, а Startup Wise Guys — Эстонию.

Это все про развитые страны. Но не могу не упомянуть, что если вы развиваете проект на развивающихся рынках (СНГ, Восточная Европа, Латинская Америка, Юго-восточная Азия или Африка), то вы можете пообщаться с Seedstars. Это один из самых активных акселераторов, который работает в разрезе развивающихся экономик.

А что в России

Ландшафт участников российского инвестиционного рынка разнообразен, но не столь богат на имена.

На рынке работают независимые private equity фонды, венчурные фонды, семейные офисы, финансовые группы и фонды с государственным участием.

Делать рейтинг фондов я не возьмусь, но порекомендую обратиться к рейтингам Российской ассоциации венчурного инвестирования, аналитического сервиса Preqveca и рейтингу активности фондов от Российской Венчурной Компании.

Среди ключевых российских акселераторов можно выделить двух игроков — это (1) совместный акселератор от 500 Startups и «Сбера» и (2) ФРИИ. ФРИИ — старейший игрок и имеет самый большой опыт в акселерации локальных команд, а Сбербанк получил в партнеры одного из топовых глобальных игроков, серьезно зарядив ценностью свою программу.

На рынке существует много более узконаправленных акселераторов, которые могут быть полезны стартапам в определенной нише. Например, если у вас финтех-проект, то вам стоит поговорить с FinTech Lab, а если HRTech, то с HR&ED Tech Accelerator.

Что нужно знать при общении с инвестором

На этот вопрос ответить сложно, я советую вам как минимум почитать статьи о том, как вести переговоры. Например, можно начать с материала «7 шагов перед общением с инвестором».

О чем нужно думать дополнительно, если вы молоды:

- В своем инвестиционном тезисе опирайтесь на данные. Это может быть рынок, мировой опыт, паттерны в смежных отраслях. Это независимые данные, которые позволят вам провалидировать гипотезу.

- Логика против опыта. Все просто — у вас недостаточно опыта из-за возраста, но главное — не поступать успешно, а поступать логично и правильно. Постарайтесь воззвать к здравому смыслу, который компенсирует отсутствие опыта.

- Вы можете компенсировать недостаток вашего опыта за счет привлечения менторов, адвайзеров или независимых членов совета директоров в свой проект. Не нужно привлекать ради фото в презентации, но часто опытный наставник может во многом помочь.

- Простой совет при общении с инвесторами — начинать общение лучше с теми, кто ниже в вашем виш-листе, с кем не так сильно хотите иметь дело. Базовые вопросы и атмосфера примерно одинаковая, но зато у вас получится отработать процесс и избежать дрожи в коленках.

- Стратегия холодных писем работает, если они хорошо написаны. Читайте у Алексея Менна на Facebook.

- Ищите теплые интро / контакты. Это самый лучший способ. Вы можете начать с того, чтобы посмотреть, кто с вашим потенциальным инвестором в коннектах в Facebook или Linkedin, и попросить представить.

Как выглядит инвестиционный процесс

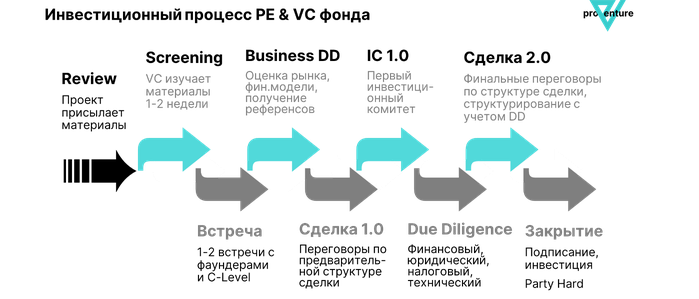

Как правило, это очень важно понимать. Даже если вы привлекли инвестиции от бизнес-ангелов или небольших фондов, то когда наступает время поднятия институционального синдицированного раунда, ожидания по срокам закрытия сделок разбиваются о непонимание процессов, проходящих в фондах.

В фондах есть четкие (хотя и гибкие) процедуры одобрения сделок. Без таких процедур там царил бы хаос и принимать инвестиционные решения взвешенно было бы невозможно.

Как правило, фонд тратит от нескольких дней до пары недель только на изучение ваших материалов. На практике бодрые и поддерживаемые всеми сделки закрываются в среднем за 3-4 месяца.

Бывают исключения? Да, конечно. Но надо понимать, что в большинстве фондов существует инвестиционный комитет, в котором есть управляющие партнеры фондов и, как правило, независимые члены инвестиционного комитета. Собрать их всех в одно время — то еще упражнение, поэтому комитеты проводятся не так часто. А их нужно, скорее всего, два-три, чтобы сделку одобрить и закрыть. Вот и считайте.

Что еще нужно знать о процессах в фондах

- В фонде инвестиционная команда может составлять до 10 человек. Очень важно найти правильный выход на команду. Это необязательно «самый главный» партнер. В команде может быть главный скаут или человек, который покрывает именно ваш сектор. Найдите его.

- У фонда нет KPI сделать сделку, ему важно сделать хорошую сделку. Но упустить хорошую сделку — лучше, чем сделать плохую, поэтому, как правило, фонд в любом случае не торопится и не ориентируется на эффект FOMO.

- Чем позже стадия развития проекта, тем больше делается упор на финансовые показатели. Будьте готовы рассказать про ваш финансовый план и про вашу юнит-экономику. Чем раньше вы про это станете задумываться, тем лучше. На ранних стадиях это способ показать адекватность ваших суждений и логики. Это критически важно, если нет исторической информации.

- У фондов, как правило, есть специализация. Если отрасль для фонда новая и непривычная, то процесс будет долгим, а добавленная стоимость от такого акционера — ниже.

- Встаньте на радар у фонда — спросите советы в точке 0, чтобы в точке 1 обсудить инвестиции. У вас нет рассылки для потенциальных инвесторов? Сделайте!

- Не скрывайте со-инвесторов. Для фонда сделать синдикат и разделить риски лучше, чем сделать сделку одному.

- Уточняйте, есть ли dry powder у фонда (свободные средства). Если нет, то для вас это репетиция или игра вдолгую, потому что процесс фандрайзинга у фонда может затянуться. Поднимать фонды гораздо сложнее, чем привлекать инвестиции в стартап.

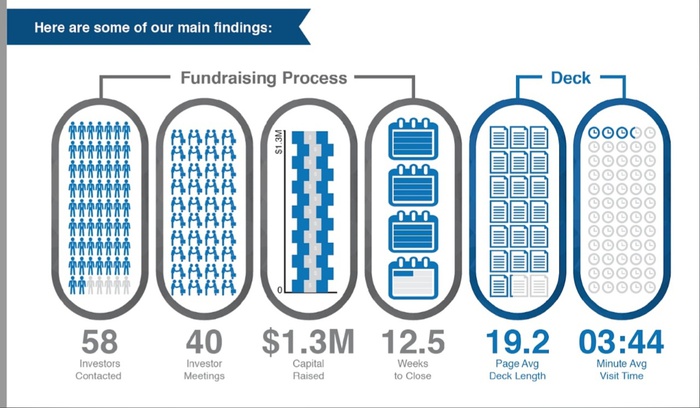

По данным DocSend, успешные стартапы на ранней стадии в среднем в процессе привлечения раунда:

- контактируют с 58 инвесторами;

- проводят с ними 40 встреч;

- все это в течение 12.5 недель (чуть больше трех месяцев);

- чтобы показать презентацию на 19 слайдов;

- потратить 3:44 минуты времени инвестора на просмотр презентации;

- привлечь $1.3 млн инвестиций.

Что необходимо показать инвестору

Как правило, в список базовых материалов, которые вам нужно иметь под рукой, включают:

- тизер или одностраничник — краткая информация по проекту для проверки первичного интереса;

- презентация — можете сделать более короткую презентацию (elevator pitch, который можно показать на ходу или, дословно, «в лифте») и инвестиционный меморандум, раскрывающий все составляющие инвестиционного предложения;

- финансовая модель — это прогноз бизнеса на 3-5 лет;

- описание технологического стека — иногда это не требуется, но наличие технического описания явно добавит вам положительных очков;

- CCC — Clients, customers, contracts. Вы должны иметь возможность связать инвестора с вашими клиентами, пользователями, доказать наличие контрактов.

Качество инвестиционных материалов очень важно! Задумайтесь, если вы не можете сделать качественную презентацию, которая заинтересует инвестора, то почему вы сможете сделать качественные маркетинговые материалы, которые заинтересуют вашего клиента или залипательное и удобное мобильное приложение?

Типичная структура презентации

Инвесторы привыкли смотреть на типовые презентации. Это не проблема для стартапов, выделиться можно в чем-то другом. Просто в течение чуть более трех минут удобнее бегать взглядом по привычной структуре.

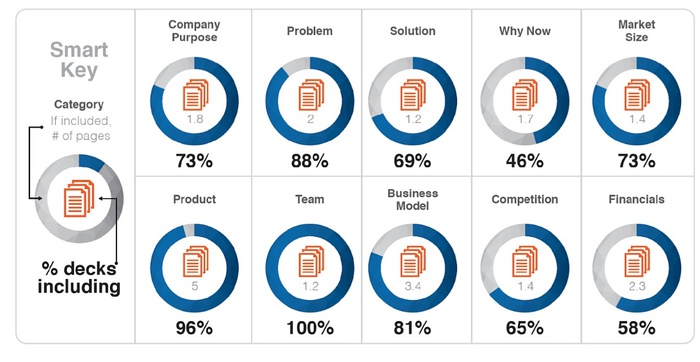

Docsend на основе анализа презентаций выделяет 10 секций:

- цель работы компании;

- проблема;

- решение;

- почему сейчас?;

- рынок;

- продукт;

- команда;

- бизнес-модель;

- конкурентное окружение;

- финансовая информация.

К этому списку можно добавить ряд дополнительных слайдов, которые могут обогатить презентацию:

- стратегия и план развития;

- дорожная карта развития и разработки;

- use of funds;

- инвесторы / партнеры;

- equity Story — как инвестор сможет выйти из проекта, можно расписать потенциал IPO или стратегической продажи.

Шаблон для презентации по структуре можно также посмотреть в материалах Y Combinator — у них есть шаблон для презентации стартапа (Скачать).

C материалов Y Combinator можно начать обучение.

- Startup School — бесплатная школа для фаундеров стартапов, в рамках которой фаундеры проходят обучение с трекерами и менторами акселератора. Must have для тех, кто только начинает свой бизнес;

- Startup School for Future Founders — если вы только думаете о том, чтобы начать;

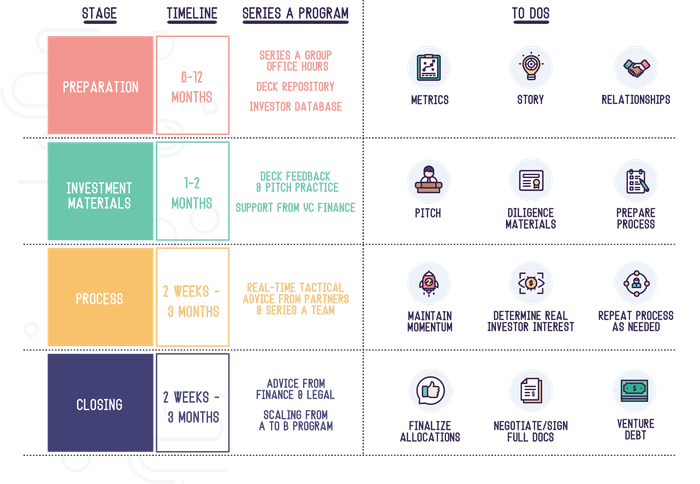

- YC Series A Guide — руководство для стартапа по привлечению раунда А. Не беспокойтесь, большинство рекомендаций работает и для других стадий, в том числе и для посевной стадии.

Например, можно посмотреть на график процесса привлечения раунда А. Если коротко, то нужно закладывать порядка 12 месяцев на подготовку и от одного до шести месяцев на поднятие раунда. Где-то посредине этого находятся те три месяца, которые подсвечивает Docsend в своем исследовании.

Как готовиться к питчингу

Вам могут задать множество вопросов. Каких? Вот Google Doc со списком 320 вопросов, которые вам могут задать на презентации вашего стартапа. Автор пересмотрел множество презентаций и выделил неповторяющиеся вопросы.

Где найти списки инвесторов

Когда вы начинаете, вы мало кого знаете. Это нормально. Так с чего начать?

- Я советую начать с рейтинга венчурных фондов (и ангелов) от РВК. Любой фонд или ангел, который совершил хотя бы одну публичную сделку, даже если деталей по сделке не было известно, вошли в рейтинг. Сделайте список и проверяйте инвесторов на соответствие вашему фокусу и ищите на них выходы.

- Далее нужно обязательно проверить сайты РАВИ и Preqveca. Последний доступен по подписке, но она не сильно бьет по карману (подумайте, может быть, стоит купить доступ к Crunchbase).

- Читайте венчурную прессу: Rusbase, VC.ru, Forbes и другие издания про инвестиции и технологии. Отмечайте себе инвесторов, фолловьте их в Facebook.

- Читайте иностранную венчурную прессу: Techcrunch, VentureBeat, Sifted, tech.eu и другие. Делайте то же самое, но только в Linkedin или Twitter.

- Пара лайфхаков: более широкий список ангелов можно найти в рейтинге РВК и в старых рейтингах РБК (публиковались на Firrma). Вот, например, такой рейтинг был в 2016 году.

Что еще можно почитать

Я стараюсь агрегировать информацию, полезную для венчурных проектов, фаундеров и в принципе для тех, кто вовлечен в технологический бизнес. В моем Telegram-канале я стараюсь вести несколько рубрик, которые вам могут помочь в развитии своего стартапа. Заходите на канал и вбивайте хэштеги #полезное, #howtovc, #edu.

На этом все, спасибо за то, что дочитали до конца! Успехов в запуске и развитии своего проекта!

Фото на обложке: Shutterstock/MEE KO DONG

Изображения в тексте предоставлены автором

Правила привлечения венчурных инвестиций в стартапы

Инвестиции в молодые компании (стартапы), для которых характерно присутствие высокого уровня риска, и, соответственно, потенциальной прибыли, называют венчурными. При этом для получения финансирования проект должен уже иметь готовый продукт и обладать минимальной долей рынка. В большинстве случаев венчурные инвестиции в стартапы затрагивают сферу инновационных технологий, как наиболее перспективную в вопросах доходности. Они имеют четкую целевую направленность и передаются компании для выполнения оговоренных контрактом задач.

Необходимые показатели для получения инвестиций стартапом

В мировой практике компания имеет возможность привлечь инвесторов, если темп ее развития обеспечивает стабильный рост. Наибольший интерес представляет инвестирование в стартапы находящиеся на уровне самоокупаемости и более. Но есть и другие показатели:

- Для компании направления B2B критерием успешности считается заключение ряда контрактов на интеграцию продвигаемого продукта.

- Для сферы маркетинга, медиа и клиентских интернет-сервисов привлечение реальных пользователей должно составлять не менее 6% в неделю.

- Если бизнес-идея затрагивает выпуск конкретной продукции (hardware стартапы), обязательным условием будет наличие действующего прототипа и положительная оценка у потребителя, например, на сервисах краудфандинга.

- Если интенсивность развития компании характеризуется стабильным приростом более 10%, это является маркером успешности и предложения о финансировании будут активно поступать со стороны самих инвесторов.

Для отечественных стартапов критерии оценки привлекательности для инвестора, помимо интенсивного роста, включают в себя наличие сформированной основной команды проекта (dream team). Сюда входят:

- Предприниматель или управляющий, обладающий опытом и пониманием отраслевого рынка.

- Разработчик (программист), имеющий уникальные навыки и минимум пять лет опыта работы в крупной компании.

- Команда должна обеспечивать создание базы продукта и его представление на рынке. Остальные члены команды (маркетологи, дизайнеры, бухгалтеры, юристы) не столь важны для инвесторов, поскольку легко заменяемы без ущерба для проекта.

Проблемы, снижающие вероятность привлечения инвестиций:

- Отсутствие патента на продукцию или прав интеллектуальной собственности.

- Работа членов команды стартапа над другими проектами.

- Личностные разногласия членов команды.

- Сложность масштабирования проекта.

- Малая доля владения компанией у ее основателей.

Посевные и ангельские инвестиции

Во что любят вкладывать деньги бизнес-ангелы

При удовлетворении оговоренных условий проект легко получает свои первые посевные инвестиции. Они также относятся к венчурным, но еще ими не являются в полном масштабе. Это предварительное вложение, ориентированное на запуск инновационного продукта и расширение его влияния на рынке. Посевное финансирование – самое рискованное вложение, но обеспечивающее (при успешном ходе событий) наиболее высокий доход в сравнении с инвестициями на дальнейших этапах.

Начальные инвестиции проще всего получить от бизнес-ангела. Так называют частных инвесторов стартапа, предоставляющих помощь на самых ранних этапах в виде финансирования и экспертной поддержки. Инвестирование ангелами зачастую реализуется при помощи краудинвестинговых платформ (акционерный краудфандинг) для поиска инвесторов и стартапов (AngelList, Venture Angels, Runa Capital, Mangrove Capital Partners, StartupPoint, StartTrack).

Бизнес-ангелы, не имея большого венчурного капитала, могут привлекать друг друга в инвестиционные клубы на правах со-инвестора. Стартовая сумма взносов в клуб для частного лица в среднем равна 1000$ в год, а для компаний от 3000$ ежегодно. При этом потенциальная прибыль от инвестиций выражается в процентной доле дохода стартапа (роялти).

Как найти инвестора для проекта

С практической стороны венчурные инвесторы могут дать намного больше молодому проекту, нежели дополнительные финансовые средства на развитие. Грамотное взаимодействие на профессиональном уровне позволит команде проекта:

- Установить новые полезные деловые контакты.

- Проработать стратегию развития на основе предыдущего опыта инвестора.

- Пересмотреть и оценить продукт с позиции финансовой привлекательности.

Выбирая стартап идеи, инвесторы проводят тщательный анализ компании и сектора рынка, в котором она находится. Являясь экспертами в определенных областях, они намеренно отдают предпочтение смежным сферам. И опытный управляющий учитывает это при выборе кандидата для сотрудничества.

Основные направления для поиска инвестиций

- Использование личных связей. Недостатки – длительный и трудоемкий процесс, если вы лично не знакомы с заинтересованными и готовыми для вложений профессионалами. Преимущество – более высокий уровень доверия инвестора.

- Вступление в бизнес-инкубаторы (бизнес-акселераторы) – организации поддерживающие молодые проекты за определенный процент от дальнейшей прибыли или долю компании. Они предоставляют стартапам помещения для работы, информационную поддержку, услуги бухгалтера и юриста, а также помогают привлекать инвестиции.

- Участие в конкурсах стартапов. Возможность прямого общения с большим количеством потенциальных инвесторов. Презентация проекта на региональном, внутригосударственном и международном уровнях. Получение полезного опыта и финансирования за счет грантов, денежных премий.

Проблемы стартапов при работе с инвестором

- Понимая риск, инвестор может оставить проект в период кризиса или способствовать его продаже крупной компании, не считаясь с интересами команды. Гарантией для компании на положительный исход будет правильное распределение долей в условиях расторжения контракта или продажи проекта.

- Инвесторы могут иметь скрытые намерения обесценить ваш стартап с целью его последующего выкупа или привлечения ценных членов команды для работы в других проектах.

- При работе со стартапом венчурная компания формирует корпоративные правила управления и работы, которые необходимо выполнять. Для творческого проекта это может стать источником конфликтов.

Как найти стартап для инвестирования

Инвестор одновременно работает с несколькими проектами. Он изначально понимает, что стартап может стать убыточным. По статистике из десяти компаний, успешной становится только одна. А потому ожидаемая прибыльность инвестиции в стартапы должна составлять минимум в десять раз больше ее начального объема. Профессиональные инвесторы не ждут, когда перспективный стартап сам обратится к ним с предложениями. Они исследуют рынок, работая во всех направлениях, наиболее приоритетным из которых является вступление в венчурные фонды.

В задачи фонда входит построение стратегии развития компании, подбор узкопрофильных специалистов и юридическая поддержка проекта. Их сущность заключается в формировании коллективного инвестиционного портфеля для вложений в большое количество проектов. От ангелов бизнеса, фонды отличаются тем, что используют собственный капитал и привлекают к инвестированию средства частных и юридических лиц. Преимуществом является способность ведения рискованной деятельности на законодательном уровне, включая кредитование компаний. Они также могут привлекать друг друга к со-инвестированию.

Помимо этого, инвесторами осуществляется отслеживание финалистов премий и конкурсов на звание лучшего стартапа. Они принимают участие в конференциях, семинарах и презентациях новых проектов. Проводят мониторинг краудфандинговых платформ, интернет баз стартапов и тематических блогов.

Проблемы инвесторов со стартапами:

- Необходимо терпение и четкое понимание перспективности идеи. Проект может стать прибыльным в течение года или только через десять лет, что невозможно предсказать.

- Увлеченность команды идеей стартапа в ущерб ее прибыльности провоцирует возникновение конфликтных ситуаций.

Какие документы стартап предоставляет инвестору

Для получения инвестиции в стартап проекты, компании необходимо представить свою бизнес-идею документально. На первом этапе переговоров подается следующий список документов:

- Тизер. Краткое рекламное резюме проекта, в котором описана его сущность, проведена оценка конкурентной среды и целевой аудитории, сделаны прогнозы на ближайшие годы. Отправляется инвестору для первоначального ознакомления.

- Презентация. Более подробное описание стартапа. Подается при положительном ответе инвестора на тизер.

- Меморандум. Доказательство эффективности стратегии и обоснование положений, приведенных в презентации. Является обязательным к ней приложением.

- Описание финансовой модели. Документ представляющий схему формирования прибыли, распределения расходов и движения денежного потока. Оформляется в виде таблиц и диаграмм.

- Условия договора инвестирования. Пояснение целевого назначения инвестируемых средств, их объем, схема распределения на выполнение оговоренного перечня задач. Приводятся условия, на которых участники смогут расторгнуть договор.

- Договор о сотрудничестве, подписание которого передает инвестору долю в компании. Он может быть предварительным, поскольку условия могут корректироваться в ходе дальнейших переговоров.

С позиции мировой экономики венчурные инвестиции являются закономерным этапом эволюции бизнес сферы, который обусловлен интенсивным развитием информационных технологий и выступает как наиболее перспективный механизм взаимодействия между инвесторами и стартап проектами.

Женщина-предприниматель, специалист по продажам. Всегда интересуюсь новыми направлениями и возможностями в бизнесе и интернет-предпринимательстве.

Венчурные инвестиции

Венчурные инвестиции – это вложения в бизнес на ранних стадиях развития компании, когда еще невозможно узнать, удастся ли организаторам запустить проект и вывести его на чистую прибыль.

Главное отличие от традиционной модели инвестирования – в рисках. Слово «venture» в переводе с английского означает «рискованное предприятие». Соответственно, венчурное инвестирование – это вложение, которое делает ставку на рискованный проект ради перспективы сверхвысокого дохода. Если бизнес-авантюра окажется успешной, инвестор может рассчитывать на прибыль в сотни и даже тысячи процентов. Если же запуск провалится или проект заглохнет на ранних стадиях, вкладчик потеряет все.

Особенности венчурного инвестирования

Успешный венчурный инвестор – это вкладчик, который следит за текущими событиями, тщательно проверяет и фильтрует источники информации, умеет самостоятельно оценивать перспективы и вовремя признавать поражение. Венчурные инвестиции дают максимальную отдачу, когда компании-донору удается занять существенную часть рынка.

По этой причине особое внимание вкладчиков привлекают модные, технологичные, инновационные коммерческие продукты. Стартапы, которые способны предложить миру что-то новое, начинают без конкурентов, поэтому растут намного быстрее. Задача инвестора – выбрать достаточно сильные проекты, которые смогут реализовать свой потенциал.

Риски

По статистике, из 10 стартапов всего 2-3 проекта оправдают вложения – а значит, бесполезно ставить все деньги на один проект в надежде, что он непременно превратится в «инвестиционного единорога» (так называют компании стоимостью от миллиарда долларов США). В 3-4 случаях из 10 компания банкротится, и вкладчик теряет вообще все деньги. Многие проекты возвращают часть инвестиций, но никогда не дорастают до уровня, на котором вкладчик мог бы зафиксировать хотя бы нулевую прибыль.

Вот ключевые риски, которые могут помешать успеху нового предприятия.

| Риск | Процент (от всех провалившихся проектов) | Комментарий |

| Не попали в тренд / не та ниша | 34% | Как среагирует рынок на новый продукт или услугу, как быстро подключатся конкуренты, удастся ли превратить перспективную инновацию в новую нишу? На эти вопросы можно ответить только после запуска проекта. На фазе раннего инвестирования вкладчики должны пользоваться интуицией и знанием рынка, чтобы разглядеть потенциал. |

| Неэффективный менеджмент | 22% | Даже лучший в мире продукт не получится изготовить и продавать без сильной команды управленцев. В США венчурное инвестирование включает обязательное изучение портфолио топ-менеджмента: какие проекты были реализованы, какие – заброшены, с чем связаны прошлые неудачи. |

| Не отработала команда | 18% | Планы на инновации были слишком оптимистичными, специалистам не хватило опыта или талантов, а итог один: отсутствие новшества, которое можно представить рынку, или недостаточное качество новинки. |

| Перебои с финансированием | 16% | От экономических препятствий не застрахован никто. В первую очередь, это локальные и международные кризисы, рецессии, экологические катастрофы, дефолт. Виновных искать бессмысленно, это просто невезение. |

| Технологические затруднения | 6% | В большинстве случаев истекают из излишнего оптимизма на ранних стадиях формирования проекта, но могут быть спровоцированы и внешними обстоятельствами. Хороший пример – разрыв логических цепочек поставки полупроводников из Китая: большие игроки в конце концов получили свои партии, тогда как многие стартапы не смогли пережить кризис и прогорели. |

| Проблемы с законодательством, логистикой, операционными цепочками и т.д. | 2% | Законодательные ограничения и операционные сложности – это предсказуемые препятствия, и важно, чтобы управление уже на ранних этапах демонстрировало способность их преодолевать. Если у топ-менеджмента есть опыт управления крупными проектами, вероятность провала по этим причинам минимальна, что и отражается в статистике. |

Для инвестора главный риск – это отсутствие четкой стратегии выхода из стартапа, то есть сформулированных сроков и перспектив для продажи доли в компании и фиксирования прибыли.

Статистика

Около 75% стартапов обречено на поражение, но лишь 20% от всех бизнес-начинаний потерпят крах уже в первый год. Из оставшихся проектов около половины потерпят неудачу в течение 5 лет, и 70% «долгожителей» закончат свое существование в течение 10 лет с момента прихода на рынок.

Разовые инвестиции в предприятия, ориентированные на развитие по венчурной модели, обречены на поражение. С другой стороны, вкладчики с высокой вовлеченностью, которые одновременно вкладываются в десятки компаний, фиксируют объемы прибыли, недоступные консервативным инвесторам. Модель успешного венчурного инвестирования выглядит так:

- одна треть проектов полностью проваливается — все вложения по этим спартапам теряются;

- одна треть закрепляется на рынке, но не оправдывает ожиданий — вложения возвращаются частично;

- одна треть полностью окупает потери и приносит прибыль.

Максимальную прибыль можно получить, если в последнюю треть попадет хотя бы одно предприятие-«единорог», но чтобы этого добиться, нужно отслеживать тренды и регулярно делать вклады. По этой причине венчурные инвестиции в большей степени интересны фондам, чем частным лицам.

Объемы инвестиций

Порог вхождения в венчурное инвестирование довольно высокий. Только для того, чтобы иметь шансы на получение прибыли, рекомендуется стартовать с капиталом, эквивалентным 10-20 тысячам долларов США. Это неплохая стартовая точка для участия в финансировании молодого бизнеса через фонды и краудфандинговые платформы.

Средний «бизнес-ангел», то есть инвестор, который помогает проектам финансами на ранних этапах развития, выделяет на венчурные инвестиции от 50-10 тысяч долларов США. Однако если такая сумма для вас великовата, не стоит стремиться ее достигнуть за первые годы. Из-за высокого риска венчурных инвестиций аналитики рекомендуют уделять им порядка 5-10% от общего объема портфеля.

Основные принципы

Венчурное инвестирование требует огромной вовлеченности и способности быстро распознать потенциал проектов. Маркеры, на которые стоит обратить внимание:

- Сильная разработка или идея. В идеале проект должен не только вернуть деньги, но и принести на рынок нечто принципиально новое. У таких начинаний больше шансов дорасти до уровня «единорогов».

- Прозрачность бизнеса. Открытый рынок работает благодаря существующим правилам и стандартам, которых вынуждены придерживаться все участники; однако на ранних этапах финансирования предприятия не обязаны предоставлять такой же уровень прозрачности. Если компания готова реалистично представить свои сильные и слабые стороны, показывает реальные расчеты и следует им, это хороший знак.

- Отклик на мировой общественный запрос или решение давно известной общественной проблемы. Классическая модель венчурного капитала построена на стремительном росте стартапов. Компании должны иметь возможности для быстрого развития: рост в 10 и более раз за 10 лет считается нормой. Наибольший потенциал быстрого роста имеют компании, которые решают проблемы мирового масштаба, например, упрощают логистические цепочки или предлагают принципиально новый способ электронной коммуникации. С другой стороны, решение сугубо локальной проблемы вызовет большой резонанс в обществе, но не сможет дать сопоставимую прибыль. Это не значит, что на такие проекты вообще не стоит выделять деньги: они просто не вписываются в венчурную модель инвестирования.

- Минимизация негативных эффектов уже на этапе проектирования. Большинство гениальных идей годами не получают воплощения, потому что их авторы не могут заставить плюсы перевесить минусы. Хороший пример – электрические автомобили. Их главная «боль» – это батареи: критики считают, что массовые переход на электромобили может спровоцировать экологическую катастрофу. Если проект посвящен электромобилям, этот известный негативный аспект должен быть в нем отражен, и для потенциальных проблем должны быть предложены решения.

- Перспективы выхода. Проект должен включать четкие планы на выход для инвесторов и меры для сокращения убытков при неудаче (реструктуризация, рефинансирование, продажа компании).

Начинающие венчурные инвесторы имеют больше шансов увеличить капитал, если вкладываются в бизнес совместно с опытными бизнес-ангелами. Такие вложения обойдутся немного дороже, так как включают фондовые комиссии, однако в случае успеха сделка окупит себя с лихвой.

Преимущества и недостатки

Достоинства венчурного инвестирования – такие же, как и у других рискованных инвестиционных методов. В первую очередь, это огромная прибыль, которая несопоставима с приростом от консервативных вложений в акции и ценные бумаги.

В случае с венчурными проектами добавляется моральное удовлетворение. Вы не просто играете на рынке для получения прибыли — вы влияете на будущее мира вместе с другими бизнес-ангелами, которые поверили в новый проект. Когда ваш золотой «единорог» станет именем нарицательным для нового ряда продуктов и услуг, вы сможете вспомнить, что помогали ему еще на ранних этапах, а если нужно – вписать в портфолио.

Слабая сторона венчурных инвестиций – это обратная сторона повышенной прибыли: высокие риски. Завышенный риск требует от вкладчика повышенной внимательности к проектам и предпринимательского чутья, а также ставит высокую планку стартового капитала. Чтобы рассчитывать на прибыль, вкладываться придется в десятки проектов одновременно; у начинающих частных инвесторов таких денег просто нет.

Еще один сложный момент – психологическое давление. Трейдеры знакомы с нервным напряжением, связанным с неожиданным подъемом или падением котировок. В случае с венчурными инвестициями эмоциональная нагрузка возрастает многократно, ведь даже проект с отличными перспективами развития может рухнуть в любой момент.

Стадии инвестирования

Первая стадия – посевная, когда у инициативной группы есть идея, но нет продукта или услуги, чтобы их продавать. На этой стадии проводится разработка идеи вместе с исследованием рыночного спроса, технологий и экономических перспектив. Компания может привлекать инвестиции уже на этом этапе, но их доля минимальна: слишком мало конкретики, реальные перспективы неясны.

Следующая стадия – стартап. Команда создала раннюю версию продукта и перешла в фазу активных тестов. Проект начинает привлекать больше средств, которые немедленно пускаются на разработку, глубокое изучение рынка, привлечение сильного менеджмента.

Дальше – ранняя стадия. Продукт делает первые шаги на рынке, вкладчики видят первые результаты и оценивают перспективы. На этой фазе продолжается активное привлечение капитала, однако минимальный порог входа поднимается, поэтому частникам сложнее войти без объединения в сообщества или соинвестирования. Основной объем инвестиций уходит на повышение производственных объемов и рекламу.

Если на старте проект не прогорел, начинается стадия экспансии. Продукт известен потребителю, хорошо расходится, бизнес-модель оказалась успешной. Проект продолжает привлекать внешние источники финансирования: они критичны для успешного захвата рынка.

Поздняя стадия – последняя стадия перед трансформацией в публичную компанию, IPO. Когда трансформация завершается, вкладчики могут выйти из проекта и зафиксировать прибыль. Кроме того, относительно успешным вариантом развития на поздней стадии считается поглощение. У инвесторов остается шанс выйти и даже получить прибыль, если предложение от крупной корпорации оказалось очень привлекательным. Иногда поздняя стадия завершается продажей по внебиржевой сделке, и тогда прибыль зависит от внутренних договоренностей.

Венчурные фонды

Одними из участников рынка венчурного капитала являются венчурные фонды. Это компании с коллективным капиталом, инвестирующие под руководством управляющего. Обычно фонды присоединяются к финансированию молодого проекта уже на этапе развития существующего бизнеса.

В отличие от бизнес-ангелов, которых можно увлечь идеей, грамотной презентацией перспектив, венчурные фонды осуществляют финансирование на основе уже реализуемой бизнес-модели и показателей бухгалтерской, налоговой и статистической отчетности компании. Они вкладываются на т.н. стадиях early growth и late stage growth. До сотрудничества с фондом «дотягивают» только те стартапы, которые уже действуют и приносят прибыль. Наиболее успешные из них поддерживаются венчурными фондами вплоть до выхода на IPO.

Несмотря на жесткий отбор компаний для инвестиций, подавляющая часть сделок венчурных фондов, как и у частных инвесторов, оказывается убыточными. Прибыль фонда формируется за счет немногих успешных проектов. Успех базируется на количественной, географической и секторальной диверсификации инвестиций.

Сколько можно заработать

Доходность венчурных инвестиций на горизонте 25 лет составляет около 14%. Для сравнения: рост индекса S&P 500 в такой же перспективе — 9,83%. При этом на более коротких временных интервалах (5-10 лет) доходность венчурного капитала превышает 50%.

На практике венчурные фонды ожидают возврата не менее 25-35% при вложениях на 7-10 лет. Для частных инвесторов доходность может варьироваться в зависимости от реализуемой стратегии, размера капитала и других факторов. Общая рекомендация экспертов при финансировании венчуров: вы должны зарабатывать на них не менее 20–25% годовых, иначе премия за риск не оправдывает себя. Существуют куда менее рискованные инструменты, приносящие 10–15% в год. Например, те же акции публичных компаний.

Частный инвестор должен понимать, что самостоятельный поиск компаний для удачного финансирования на ранней стадии крайне сложен. Компании на более поздней стадии развития найти проще, но профит от них уже не столь высок, как удачные ранние вливания. Стоит ли рисковать ради 5%, которые можно заработать сверх купли-продажи обычных акций, решать только самому инвестору.

Для венчурного неофита оптимальным вариантом будет покупка долей в паевых фондах, специализирующихся на инновациях. Несколько подобных российских ПИФов показывают очень неплохую доходность. Например, фонд «Открытие — Лидеры инноваций» показал 135,27% за три года, «Система Капитал — Высокие технологии» — 93,4%, «XXII век — БрокерКредитСервис» — 49,59%.

Венчурные инвестиции в США и России

США — мировой лидер венчурного инвестирования. Российская венчурная инвестиционная модель во многом копирует ее, однако имеет и собственные черты.

Глобальное отличие российской венчурной системы состоит в масштабном доминировании в ней государства. Оно выступает и основным инвестором по большинству проектов, и главным инициатором изменений, стимулирования отрасли. Подавляющая часть проектов, связанных с инновациями, развивается в формате структур «Сколково», «РОСНАНО» и «РВК». В США более сбалансированная система, в которой превалирует частный капитал и присутствует множество разных механизмов венчурного финансирования. В Штатах создана более развитая и удобная для частных инвесторов инфраструктура инвестирования в молодые проекты.

В США при регистрации венчурных фондов применяется форма limitedpartnership (LP), дающая определенные гарантии безопасности участникам. В РФ же подавляющее большинство фондов существует как ЗПИФ, а более соответствующая американской модели форма инвестиционного товарищества пока еще дорабатывается и совершенствуется.

В России не так много институциональных инвесторов, помимо госструктур, поэтому существующие венчурные фонды куда мельче американских. В Штатах крупными игроками, например, являются пенсионные фонды, любящие вкладываться в венчурные проекты.

России еще предстоит пройти долгий путь развития венчурной инфраструктуры и популяризации отрасли.

Как стать венчурным инвестором

Существует несколько способов входа в венчурные инвестиции. Выбирайте наиболее удобный подход или комбинируйте несколько методов:

- Участвуйте в краудфандинге или краудинвестициях. Главный российские площадки – Boomstarter, StartTrack и Planeta. Минимальные суммы инвестиций на таких платформах остаются «подъемными» даже для вкладчиков с небольшим капиталом.

- Инвестируйте через общий фонд или клуб бизнес-ангелов. Такие сообщества помогают искать интересные проекты, обеспечивают доступ к бизнес-планам и маркетинговому анализу проектов.

- Станьте «ангелом»-частником. Вложитесь в родственников или знакомых с перспективными проектами, а если обладаете достаточными финансами, подумайте о проведении конкурса. Индивидуальные бизнес-ангелы нередко участвуют в управлении проектом, помогают советами, облегчают выход на рынок; очень часто это успешные предприниматели, которые ищут способы вложить средства.

- Станьте участником инвестиционного клуба. За фиксированную комиссию и членские взносы вы получите доступ к перспективным проектам, включая стартапы, которые не ищут финансирование за пределами клубов.

- Заключите договор о совместном инвестировании. В этом случае вы получите фиксированную часть от доли, которая будет принадлежать основному инвестору после запуска проекта.

Если вы обладаете значительными финансами, то можете вложиться в венчурный фонд. Порог входа в такие инвестиционные фонды довольно высокий (около миллиона долларов США), однако риски ниже за счет диверсифицированного портфеля, собранного специалистами – штатными стратегами и аналитиками.

Истории успешных венчурных инвестиций

Пример успешного американского венчурного фонда — Benchmark. Он с самого начала участвовал в таких известных проектах как Uber и eBay, и эти вложения обернулись баснословными прибылями.

В России тоже есть удачный пример фонда — Almaz Capital. Он принимал участие в развитии «Яндекса», и впоследствии продажа акций русского IT-гиганта принесла ему около 1000% дохода.

Немало примеров и среди частных инвесторов в венчуры. Так, Майк Марккула стал бизнес-ангелом для Apple Computer, купив акции компании на 91 тысячу долларов. На тот момент его доля составила треть от всего акционерного капитала. Спустя годы стоимость его доли достигла 154 миллионов долларов, т.е. увеличилась в 1692 раза.

100 тысяч долларов вложил в акции небольшого интернет-магазина Amazon.com Томас Альберг. Впоследствии они выросли в 260 раз, и его доля увеличилась до 26 миллионов долларов.

Кевин Лич инвестировал 50 тысяч евро в биотех ML Laboratories и получил увеличение вложений в 1420 раз, до — до 71 миллиона евро.

Источник https://rb.ru/opinion/Venture-tips/

Источник https://ardma.net/predprinimatelstvo/startapy/329-pravila-privlecheniya-venchurnykh-investitsij-v-startapy/

Источник https://beststocks.ru/journal/venchurnye-investicii/