Можно ли получить ипотеку без поручителей

Многим россиянам ипотека без справок и поручителей кажется более привлекательным решением, чем необходимость собирать документы или уговаривать друзей, родственников взять на себя ответственность за их ипотеку. Однако подобный договор не лишен подводных камней, о которых лучше узнать до его подписания.

Можно ли взять ипотеку без поручителей

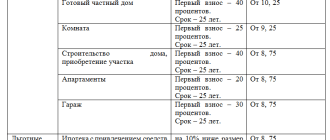

В период кризиса банки стремятся повысить свою конкурентоспособность, предлагая заемщикам разнообразные программы, повышая привлекательность существующих предложений. Взять ипотеку без поручителей можно при достаточном уровне подтвержденного дохода. Однако процентная ставка в таком случае увеличится, а срок кредитования и его сумма уменьшится. Кроме того, существенно возрастет объем первоначального взноса.

Перед заключением такого соглашения стоит разобраться, кому выгодно отсутствие поручителей: банку или заемщику. Предоставляя поручителей по ипотечному договору, заемщик снижает риски финансовой организации, поскольку поручитель — это тот человек, который возьмет на себя финансовые обязательства заемщика, если его материальное положение резко ухудшится.

При этом выиграет не только банк, которому будут своевременно выплачивать ежемесячные платежи, но и заемщик. В случае возникновения материальных трудностей ему не придется объясняться с представителями финансовой организации, выплачивать начисленные штрафы и пени.

Какие банки выдают ипотеку без поручителей

Предлагая такой вариант жилищного кредитования, как ипотека без поручителей, банки подразумевают, что супруг или супруга их клиента в обязательном порядке становится созаемщиком. При этом его возраст или уровень доходов особого значения не имеет.

Ипотека без поручителей невозможна только в исключительных случаях:

- если банк счел обеспечение по кредиту недостаточным;

- если заемщик очень молод;

- если у заемщика небольшой стаж работы;

- если ссуду выдает не солидный банк, а небольшая кредитная организация.

Таким образом, кредит на жилье без поручителей можно взять в любом крупном банке, в том числе, ВТБ 24, Сбербанке, Россельхозбанке, Альфа-банке, Газпромбанке, прочих.

Особенности ипотеки без поручителей в Сбербанке

Сегодня вы можете оформить ипотеку без поручителей в Сбербанке на готовое или строящееся жилье. Если вы оформите кредит до конца 2015 года, то можете рассчитывать на акционную процентную ставку 13,45% годовых. В этом случае, представлять документы, подтверждающие занятость и доходы нужно только тем, заемщикам, которые не являются держателями зарплатных карт банка.

Срок ипотеки стандартный — до 30 лет. Чтобы обойтись без поручителей, до момента регистрации права собственности на кредитуемое жилье, предоставьте Сбербанку другую недвижимость, владельцем которой вы являетесь, и которая сможет послужить обеспечением полученных средств. В противном случае придется заручиться поддержкой друзей, знакомых.

Если эксперт банка решит, что стоимость приобретаемой недвижимости ниже, чем договорная, то вы получите 85% от размера оценки. Кроме того, не забудьте о страховке. Если вы отказываетесь от поручителей, то будете должны застраховать не только ипотечное имущество, но и собственную жизнь.

Как правильно оформить ипотеку без поручителей: советы специалистов

Получить положительное решение по ипотеке без поручителей не очень просто. Выбрав этот вариант для приобретения жилья, будьте готовы к следующим особенностям процедуры:

Как получить ипотеку по двум документам

Когда потенциальный заемщик не может подтвердить доходы стандартной справкой и копией трудовой книжки, у него есть возможность получить ипотеку по двум документам. Жилищный кредит при таких условиях банки предоставляют как на новостройки, так и на вторичку. Как правило, ипотеку по двум документам выдают по более высокой процентной ставке и с бóльшим первоначальным взносом.

Вместе с экспертами рассказываем, как и на каких условиях можно получить ипотеку по двум документам.

Cодержание:

Документы

Оба необходимых документа, прилагаемых к заявке, подтверждают личность клиента:

- первый — паспорт гражданина России;

- второй — дополнительное подтверждение личности (обычно — СНИЛС).

В некоторых банках вместо СНИЛС можно предоставить водительское удостоверение, удостоверение личности военнослужащего или сотрудника федеральных органов власти, военный билет или загранпаспорт. Иногда требуются дополнительные документы.

«Помимо двух документов, во всех случаях заемщик заполняет анкету, в которой указывает свой доход, свои данные, данные организации, в которой трудится, и т. д., и банк проверяет отчисления в Налоговую службу, данные о заемщике в бюро кредитных историй, информацию в Сети (в том числе и в соцсетях), некоторые банки звонят работодателю для уточнения информации о месте работы и доходе заемщика», — рассказала глава юридического бюро «Сделки с недвижимостью» Альфия Митрошина.

Условия

Для ипотеки без подтверждения дохода в банках нередко действует более высокая ставка — по данным компании Frank RG, в среднем она выше на 0,5 п.п. В Сбербанке общая процентная ставка жилищного кредита по двум документам увеличивается в среднем на 0,6 п.п. В Альфа-банке и ВТБ ставка не повышается. Однако все зависит от программы, по который заемщик берет кредит.

Также при ипотеке по двум документам зачастую увеличивается сумма первоначального взноса. В ВТБ для любого варианта ипотеки сумма первоначального взноса сейчас составляет не менее 20% от стоимости недвижимости. В Сбербанке и Альфа-банке процент первоначального взноса при ипотеке без подтверждения дохода также не изменяется.

В ряде случаев действуют особые условия по сумме кредита. Например, в ВТБ максимальная сумма сокращается в два раза — с 60 млн до 30 млн руб. В Альфа-банке и Сбербанке сумма кредита не отличается в зависимости от того, какой вариант ипотеки выбрать.

«Как правило, банки, предоставляющие ипотеку по двум документам, не принимают в качестве первоначального взноса материнский капитал, но при этом погасить часть долга по ипотечному кредиту после оформления залога можно смело, так как ограничений по этому пункту у кредитных организаций обычно нет», — рассказала Митрошина.

Требования к заемщику

Требования к заемщику также обычно более серьезные в сравнении с получением ипотеки с подтверждением дохода. В Сбербанке ипотека иностранцам не предоставляется в принципе, поэтому действуют другие дополнительные требования — заемщик на момент возврата кредита по договору должен быть не старше 65 лет, тогда как при ипотеке по общим правилам — не старше 75 лет.

Отличаются также требования к стажу работы. Так, в Сбербанке требуемый стаж увеличивается в два раза — с трех месяцев до шести. При этом добавляется необходимость работы не менее одного года за последние пять лет. В ВТБ нет требований по трудоустройству и стажу, тогда как по общим правилам требуется место работы на территории России или (только для граждан РФ) в филиалах транснациональных компаний за рубежом. В Альфа-банке особые требования к заемщикам при оформлении ипотеки по двум документам отсутствуют, перечислил юрист КА «Юков и партнеры» Илья Бахилин.

Преимущества и недостатки

Главным недостатком ипотеки по двум документам является то, что процентная ставка в большинстве банков будет выше, а сумма первоначального взноса существенно больше, чем при стандартных условиях, говорит председатель коллегии адвокатов «Сулим и партнеры» Ольга Сулим. Она отметила, что в некоторых банках возможно уменьшение максимальной суммы и срока, на который вы можете получить кредит, соответственно, увеличивается сумма ежемесячного платежа.

Также шансы получить отказ по ипотеке по документам выше, чем обычно, рассказал Илья Бахилин. Особенно это касается заемщиков, у которых есть даже небольшие проблемы с качеством кредитной истории. «Если заемщик не может подтвердить свои доходы, значение качества его кредитной истории возрастает. В первые месяцы 2021 года доля отказов по всем заявкам на предоставление ипотеки растет. Прежде всего, это следствие реализации программы льготной ипотеки, а также общего снижения ставки по рынку, приведшее к росту популярности жилищного кредитования, а значит, и увеличению общего количества заявок на ипотеку», — подтвердил директор по маркетингу Национального бюро кредитных историй Алексей Волков.

При этом в последние месяцы на ипотечные кредиты стали претендовать заемщики не очень высокого кредитного качества со сравнительно низким значением персонального кредитного рейтинга. Банки сохраняют низкий аппетит к риску и не склонны одобрять заявки граждан с низким персональным кредитным рейтингом, что, в свою очередь, снижает и общий уровень одобрения ипотеки, резюмировал Волков.

Основным преимуществом ипотеки без подтверждения дохода является экономия времени, уточнила Ольга Сулим. Она подчеркнула, что заемщикам не нужно тратить время на сбор объемного пакета бумаг, заявки при таких условиях чаще всего банки подтверждают быстрее. «Ипотека по двум документам выгодна, если у вас на руках уже есть половина стоимости квартиры, — тогда ставка и сроки не станут проблемой. К тому же такие условия спасают тех, чей офис находится за границей, или неофициально трудоустроенных граждан», — рассказала юрист.

Банки

Какой же все-таки будет процентная ставка и условия — нужно узнавать у конкретного банка, так как данные разнятся и зависят от личной ситуации каждого заемщика. В 2021 году ипотеку по двум документам можно получить, например, в следующих кредитных организациях:

- Сбербанк;

- ВТБ;

- Альфа-банк;

- банк «Дом.РФ»;

- банк «Открытие»;

- банк «Уралсиб»;

- Россельхозбанк;

- Металлинвестбанк.

Рассмотрим условия и программы в некоторых из них:

Сбербанк

- Максимальная сумма кредита для объектов Москвы и Санкт-Петербурга — 15 млн руб., для остальных городов — 8 млн руб.

- Минимальная сумма кредита — от 300 тыс. руб.

- Минимальный первоначальный взнос — 30% (при покупке залогового объекта — 50%).

- Срок кредита — до 30 лет.

- Кредит предоставляется по месту регистрации заемщика или недвижимости.

- Возраст созаемщиков, которые не подтверждают доход, должен быть от 21 до 65 лет на дату погашения кредита.

- Из документов потребуется предоставить паспорт гражданина РФ, а также один из нижеперечисленных документов: водительское удостоверение, СНИЛС, удостоверение личности военнослужащего, удостоверение личности сотрудника федеральных органов власти, военный билет или загранпаспорт.

- Минимальная сумма кредита — 500 тыс. руб.

- Максимальная сумма сумма кредита — 30 млн руб.

- Минимальный первоначальный взнос — 20%.

- При первоначальном взносе более 50% от стоимости квартиры ставка по кредиту снижается до минимального значения 7,4% годовых.

- Предложение позволяет оформить ипотеку в рамках программы «Больше метров — ниже ставка» на готовый объект, квартиру на первичном или вторичном рынке недвижимости площадью от 100 кв. м по ставке от 7,6%. Кроме того, воспользоваться программой могут и заемщики, получающие ипотеку в рамках госсубсидирования: ставка по программе «Ипотека с господдержкой 2020» — 6,1%, для семей с детьми — 5%, по программе «Дальневосточная ипотека» — 1%.

- Для получения ипотеки по двум документам в ВТБ необходимо предоставить паспорт гражданина РФ, а также на выбор — СНИЛС (свидетельство о пенсионном страховании) или ИНН (индивидуальный номер налогоплательщика) для лиц, которые в соответствии с законодательством РФ не обязаны иметь СНИЛС (например, военнослужащие).

Банк «Дом.РФ»

- Минимальная сумма кредита — 500 тыс. руб.

- Максимальная сумма кредита — 50 млн руб.

- Минимальный первоначальный взнос — 35%.

- Возраст заемщика — от 21 до 65 лет.

- Кредит по двум документам в рамках программы «Семейная ипотека» можно получить по ставке от 4,7%, по льготной ипотеке на новостройки — от 5,7%, по программе «Сельская ипотека» — от 2,3%, рефинансировать взятую в другом банке ипотеку — от 7,2%, оформить кредит на покупку готового жилья — от 7,3%. Использование материнского капитала без подтверждения дохода не предусмотрено.

- Для получения ипотеки необходимо предоставить паспорт и второй удостоверяющий личность документ, например СНИЛС, водительское удостоверение, загранпаспорт или военный билет.

Альфа-банк

- Минимальная сумма кредита — 600 тыс. руб.

- Максимальная сумма кредита — 50 млн руб.

- Минимальный первоначальный взнос — от 10%.

- Срок кредитования — до 30 лет.

- Процентная ставка зависит от суммы кредита.

- При использовании программы по двум документам банк повышает базовую ставку по программе на 0,5%.

- Помимо паспорта и еще одного документа на выбор, в «Альфа-банке» для мужчин призывного возраста необходимо предоставить военный билет.

Металлинвестбанк

- Максимальная сумма в Москве — 25 млн руб.

- Максимальная сумма в регионах — 12 млн руб.

- Минимальный первоначальный взнос — от 10%.

- Процентная ставка — от 8,1%.

- При минимальном первоначальном взносе процентная ставка по кредиту увеличивается на 1%.

- При первоначальном взносе от 30% процентная ставка не увеличивается.

- Максимальный срок кредитования — до 30 лет.

Как повысить шансы

Банки, прежде чем выдать ипотечный кредит, ищут все слабые места заемщика. «Поводом для отказа может стать наличие просрочек за последние десять лет. Проверяются даже социальные сети — вдруг на вашей странице есть сомнительные репосты (о возможных махинациях с финансами или о том, как обмануть банк)», — рассказала юрист Ольга Сулим. По ее словам, чтобы повысить шансы на одобрение:

- Первым делом убедитесь, что вы подходите по возрасту (есть 21 год).

- Расплатитесь по всем имеющимся долгам и штрафам.

- Просмотрите свои социальные сети, чтобы не было никакой подозрительной информации.

- Накопите необходимый первоначальный взнос.

- Внимательно заполните все документы (правильно написанные Ф. И. О., контактный телефон и так далее).

- Не сообщайте недостоверные и ложные сведения.

- Не стоит подавать заявку только в один банк, рассматривайте сразу несколько — это сэкономит время и силы.

- Привлеките созаемщика с хорошим официальным доходом.

- Используйте для залога имеющееся имущество, например автомобиль.

- Подтвердите дополнительные источники заработка — пособия, дивиденды, доход от сдачи недвижимости.

«Перед подачей заявки стоит внимательно ознакомиться со своей кредитной историей, чтобы целенаправленно поработать над повышением персонального кредитного рейтинга. Затем надо собрать как можно больше косвенных документов, подтверждающих доходы и расходы, это могут быть справки о движении средств на банковских счетах, крупных депозитах. Важно и наличие собственности, которая может послужить дополнительным обеспечением (недвижимость или автомобиль). Также имеет смысл подчистить от нежелательного контента страницы в социальных сетях — некоторые банки обращают на них внимание перед принятием решения», — посоветовал глава НБКИ.

Ипотека без поручителей и созаемщиков – условия оформления

Многих людей интересует ипотека без поручителей и созаемщиков. Еще недавно подобный тип кредитования считался невозможным, так как кредитно-финансовым учреждениям требовались дополнительные гарантии полного возврата заемных средств. Сегодня банки стремятся всеми способами привлечь клиентов, поэтому стала возможна ипотека без поручителей и созаемщиков. Перед оформлением рекомендуется внимательно ознакомиться с основными условиями предоставления подобного типа ипотечного кредитования.

Условия, при которых не потребуются созаемщик и поручитель

Поручительство является одним из основных способов гарантий для банков. В случае возможных проблем кредитно-финансовая организация может потребовать выполнения обязательств с поручителя, поэтому далеко не каждый человек согласится быть участником подобной сделки. При этом поручитель не имеет никаких прав на недвижимое имущество (Гражданский кодекс РФ, ст. 365 (скачать)). В свою очередь созаемщик является полноправным участником сделки, имеет право на недвижимость или долю квартиры, дома. Учитывая все моменты, многие заемщики хотят взять ипотеку без поручителей и созаемщиков.

Главным условием для получения такого займа является достаточный уровень доходов для выполнения обязательств по кредиту. Также стоит учитывать, что у потенциального заемщика должна быть положительная кредитная история и постоянное место трудоустройства. Пока ипотека без поручителей и созаемщиков представлена только в ряде банковских учреждений. Помимо достаточного уровня финансового положения, необходимо учитывать, что каждый банк предъявляет определенные требования к заемщику. К этим моментам относятся следующие аспекты:

- наличие гражданства Российской Федерации;

- соответствии возрастным ограничениям;

- определенный стаж работы.

Если по одному из пунктов будет не соответствие, то банк может предложить воспользоваться поручительством.

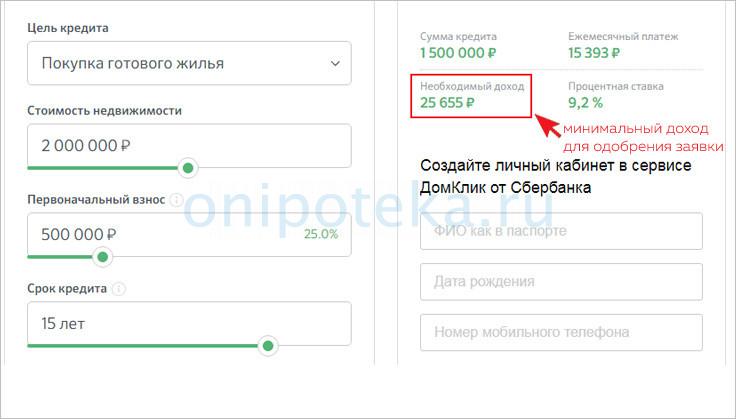

Как оценить достаточность дохода

Итак, ипотека без поручителей и созаемщиков предполагает определенный уровень доходов потенциального клиента. Поэтому перед оформлением человеку рекомендуется заранее ознакомиться с ключевыми моментами. Для этого можно использовать кредитный калькулятор. Например, ипотека без поручителей и созаемщиков в Сбербанке (скачать общие условия) предусматривает подобную возможность на официальном сайте.

Для получения предварительной информации заемщику потребуется заполнить следующие поля:

- цели получения заемных средств;

- регион предоставления кредита;

- стоимость объекта недвижимости;

- сумма первоначального взноса;

- сроки кредитования;

- указание наличие зарплатной карты Сбербанка;

- желание выполнить страхование жизни;

- дополнительные скидки от застройщика.

Заполнив вышеперечисленные поля, потенциальный заемщик сможет примерно оценить свои возможности. После заполнения этих сведений система обычно предоставляет следующую информацию по кредиту:

- уточняется сумма кредита;

- размер ежемесячного платежа;

- необходимый доход для выполнения обязательств по ипотечному кредиту;

- процентная ставка.

После этого можно сразу подать заявку на рассмотрение кредита.

Учитывайте, что данные могут быть изменены после тщательного изучения кредитной истории и других моментов, касательно клиента.

Подобные условия предполагает ипотека без поручителей и созаемщиков в ВТБ (скачать общие правила в pdf). На сайте банка также можно воспользоваться кредитным калькулятором, который поможет определиться с выбором.

Преимущества единоличной ипотеки

Единоличная ипотека является очень привлекательной программой. Основным преимуществом является то, что заемщик является единственным собственником объекта недвижимости, что значительно упрощает владение в дальнейшем. Но нужно учитывать, что к таким заемщикам банки могут предъявлять повышенные требования, так как отсутствуют дополнительные гарантии возврата заемных средств.

Ипотека без поручителей и созаемщиков – это мечта многих людей. Если вы решили воспользоваться подобной программой кредитования, то необходимо ответственно и внимательно оценить свое материальное положение и возможности. Постарайтесь заранее взвесить все плюсы и минусы такого решения. В целом единоличная ипотека имеет множество преимуществ, которые иногда крайне важны для определенных людей.

Источник https://cbkg.ru/articles/mozhno_li_poluchit_ipoteku_bez_poruchitelejj.html

Источник https://realty.rbc.ru/news/6093c4419a794721648e087a

Источник https://onipoteka.ru/ipoteka-onlajn/ipoteka-bez-poruchiteley-i-sozaemschikov-usloviya-oformleniya.html