Сложности и пути повышения точности оценки инвестиционных проектов

В условиях снижения инвестиционных возможностей бизнеса важен точный анализ эффективности инвестиций. Чтобы уменьшить инвестиционные риски, обусловленных большим числом допущений, используется комплекс показателей инвестиционного анализа, каждый из которых имеет свои плюсы и минусы. В статье рассмотрим проблемы и способы повышения качества оценки инвестиционных проектов, а также алгоритм проведения инвестиционного анализа на примере.

Общий подход к оценке эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Она зависит от совокупности следующих факторов:

• способность инвестиционного проекта приносит доходы, т. е. положительные денежные потоки в будущем в течение всего срока функционирования проекта;

• размер единовременных и будущих расходов, требующихся для реализации проекта;

• размер и соотношение собственных и заемных источников финансирования проекта;

• стоимость собственного и заемного капитала;

• фактор времени (учитывается разная стоимость будущих денежных потоков).

При прогнозном анализе этих факторов могут возникнуть сложности:

• инвестиционные расходы могут осуществляться как единовременно, так и на протяжении длительного периода времени;

• помимо капитальных затрат могут быть необходимы финансовые расходы на пополнение оборотных средств для реализации проекта;

• расчет результатов реализации инвестиционного проекта проводится в пределах прогнозного периода, в то время как срок полного функционирования проекта в большинстве случаев превышает время прогнозного периода;

• длительный период инвестиционного проекта приводит к росту неопределенности при оценке всех аспектов инвестиций, т. е. к росту инвестиционного риска.

Поэтому для оценки эффективности инвестиционного проекта используется система показателей, так или иначе отражающих соотношение полученных результатов и понесенных затрат в зависимости от интересов всех участников инвестиционного проекта или конкретного участника в отдельности.

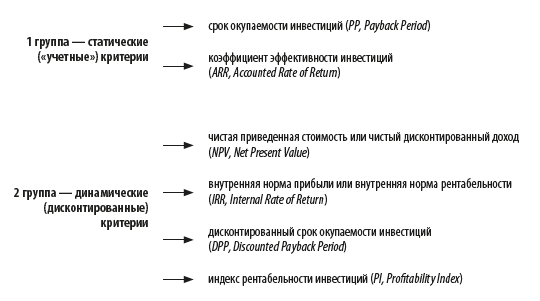

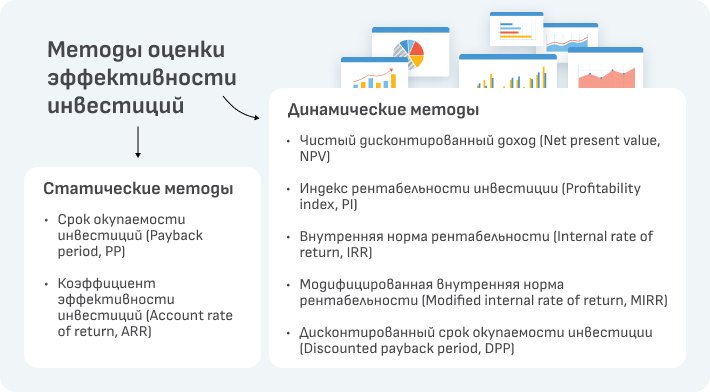

Итак, комплексный инвестиционный анализ предполагает расчет и последующую оценку следующих показателей:

Рассмотрим подробно методику расчета данных показателей, а также сложности и проблемы их практического использования.

Срок окупаемости инвестиций (PP, Payback period)

Срок окупаемости инвестиций — это период времени с момента начала реализации инвестпроекта до момента, когда доходы от инвестиций становятся равными первоначальным инвестиционным затратам, понесенным в виде капитальных вложений, и инвестиционным расходам на пополнение оборотных средств. Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный инвестированный капитал.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций:

• если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением общих инвестиционных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

• если доходы распределены неравномерно, а в большинстве случаев так оно и есть, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрыты кумулятивным чистым доходом, т. е. доходом, рассчитанным нарастающим итогом.

Общая формула расчета показателя срока окупаемости инвестиций:

где n — число временных периодов (календарных лет, месяцев);

Рn — кумулятивный чистый доход от реализации инвестпроекта;

IC — инвестированный капитал.

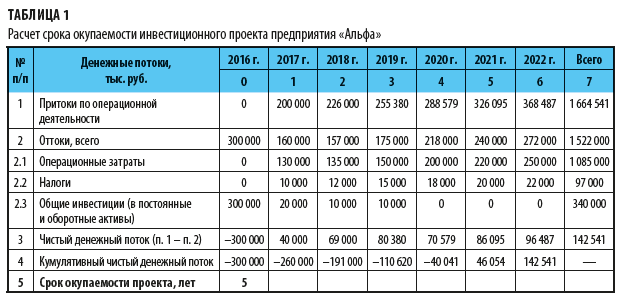

Рассмотрим пример расчета срока окупаемости инвестиций предприятия «Альфа». Данные о денежных потоках и определенный срок окупаемости проекта представлены в табл. 1.

Период первоначальных инвестиционных затрат, в котором еще нет притоков от операционной деятельности, принимается за нулевой.

Показатель чистого денежного потока (№ 3) определяется как разность между притоками по операционной деятельности (№ 1) и всеми оттоками (№ 2) по каждому периоду в отдельности. Показатель кумулятивного чистого денежного потока представляет собой сумму всех чистых денежных потоков, рассчитанных нарастающим итогом за весь период проекта.

Таким образом, срок окупаемости инвестиций наступает в тот момент, когда кумулятивный чистый денежный поток становится положительным. В рассмотренном примере он равен 5 годам.

Как видим, показатель срока окупаемости инвестиций очень прост в расчете и понимании. Однако он имеет ряд недостатков, которые необходимо учитывать при проведении инвестиционного анализа.

Ключевой недостаток этого показателя заключается в том, что он не учитывает разность стоимости денежных средств во времени, т. е. не делает различия между инвестиционными проектами с одинаковым общим размером положительных денежных потоков (доходов), но с разным распределением их по времени.

Еще один важный недостаток этого показателя — он не учитывает фактор влияния доходов, полученных в периоды после срока окупаемости, на общую эффективность инвестиций.

В связи с этим показатель срока окупаемости инвестиций дает лишь первичную (общую) оценку инвестиционного проекта и не может служить основой для принятия инвестиционных решений.

Коэффициент эффективности инвестиций (ARR, Accounted Rate of Return)

Коэффициент эффективности инвестиций показывает общую рентабельность проекта и используется для предварительной оценки привлекательности инвестиций.

У этого показателя есть две особенности:

• во-первых, как и срок окупаемости инвестиций (РР), он не предполагает расчет дисконтированных денежных потоков;

• во-вторых, за показатель чистых положительных потоков принимается бухгалтерская прибыль (за вычетом фискальных платежей), которая применяется в среднегодовом исчислении.

Рассчитывается показатель эффективности инвестиции (ARR) так: среднегодовая чистая прибыль за весь период инвестиционного проекта сопоставляется со средней величиной инвестиционных затрат. Далее возможны два варианта расчета:

1) если предполагается, что по истечении срока реализации инвестпроекта все капитальные вложения будут списаны, то средняя величина инвестиционных затрат рассчитывается как среднее арифметическое первоначальных и итоговых инвестиций;

2) если проект предполагает наличие остаточной (ликвидационной) стоимости активов, то ее стоимость исключается из величины итоговых инвестиций. В этом случае показатель эффективности инвестиции (ARR, %) рассчитывается по формуле:

где Pav — среднегодовая чистая прибыль, рассчитанная за весь срок инвестпроекта;

IC0 — первоначальная величина инвестированного капитала;

ICn — общая величина инвестированного капитала;

RV — остаточная (ликвидационная) стоимость инвестпроекта.

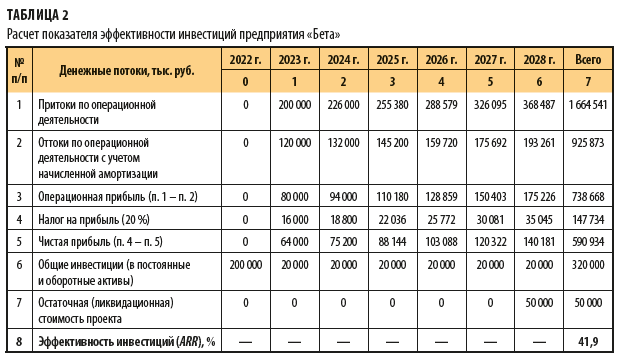

Рассмотрим на примере порядок расчета показателя эффективности инвестиций (ARR).

Данные о денежных потоках, инвестированном капитале, остаточной (ликвидационной) стоимости инвестпроекта и рассчитанном показателе ARR представлены в табл. 2.

Используя данные табл. 2 и формулу 2, рассчитаем показатель эффективности инвестиций (ARR):

1) сначала рассчитаем среднегодовую чистую прибыль весь срок инвестпроекта (Pav):

(64 000 тыс. руб. + 75 200 тыс. руб. + 88 144 тыс. руб. + 103 088 тыс. руб. + 120 322 тыс. руб. + 140 181 тыс. руб.) / 6 лет = 98 489 тыс. руб.;

2) далее рассчитаем показатель эффективности инвестиций (ARR):

98 489 тыс. руб. / (1/2 × (200 000 тыс. руб. + (320 000 тыс. руб. – 50 000 тыс. руб.))) × 100 % = 41,9 %.

Показатель эффективности инвестиций (ARR) используется, как правило, для оценки привлекательности инвестпроекта — он сравнивается с показателями рентабельности инвестированного и (или) собственного капитала.

А. В. Миляев,

ведущий аналитик, канд. экон. наук

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2022.

Эффективность инвестиций с учетом фактора времени

Главный недостаток простых методов оценки эффективности проектов заключается в игнорировании факта неравноценности одинаковых сумм поступлений или платежей, относящихся к разным периодам времени. Учет этого фактора имеет большое значение для объективной оценки проектов, связанных с долгосрочным вложением капитала. Проблема эффективности вложения капитала заключается в определении того, насколько будущие поступления оправдывают сегодняшние затраты.

Методы оценки финансово-экономической эффективности инвестиционного проекта с учетом фактора времени предполагают приведение расходов и доходов, разнесенных во времени, к базовому моменту времени, например к дате начала реализации проекта. Процедура приведения разновременных денежных потоков к базовому периоду называется дисконтированием, а получаемая оценка — дисконтированной стоимостью денежного потока. Расчет коэффициентов приведения производится на основании ставки или нормы дисконта Е. Смысл этого показателя заключается в оценке снижения стоимости денежных ресурсов с течением времени. В общем случае норма дисконта изменяется по годам расчетного периода. Соответственно значения коэффициентов пересчета стоимости всегда должны быть меньше единицы.

Важную роль в получении объективной оценки экономической эффективности инвестиционного проекта играет установление нормы дисконта в соответствии с правилами инвестиционного анализа. Величина нормы дисконтирования определяется двумя факторами: ценой капитала и способом учета инфляции. Норма дисконта устанавливается в зависимости от того, какова экономическая природа используемого капитала и соответственно его цена. В качестве приближенного значения ставки дисконтирования могут быть использованы существующие усредненные процентные ставки по долгосрочным ставкам рефинансирования, устанавливаемые Центральным Банком РФ. Если оценка экономической эффективности инвестиционного проекта проводится исходя из реальных условий финансирования, то учитывается фактическая цена капитала. Цена собственного капитала принимается равной рентабельности альтернативных проектов или величине инфляции, заемного капитала — банковскому проценту, акционерного — величине дивидендов.

При использовании методов оценки финансово-экономической эффективности инвестиционного проекта с учетом фактора времени определяются следующие показатели: чистый дисконтированный доход, дисконтированный срок окупаемости, внутренняя норма доходности, индекс доходности. Рассмотрим их более подробно.

Чистый дисконтированный доход

Чистый дисконтированный доход (ЧДД) используется для сопоставления инвестиционных затрат и будущих поступлений, приведенных в эквивалентные условия, и определения положительного и отрицательного сальдо (баланса).

После определения приведенной стоимости поступлений и отчислений денежных средств ЧДД определяется как разность между указанными двумя величинами. Полученный результат может быть как положительным, так и отрицательным в зависимости от того, каким оказался баланс между денежными поступлениями и отчислениями.

Этот метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента r, устанавливаемого аналитиком (инвестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал.

Допустим, делается прогноз, что инвестиция (IC) будет генерировать в течение n лет, годовые доходы в размере P1, P2, . Рn. Общая накопленная величина дисконтированных доходов (PV) и чистый приведенный эффект (NPV) соответственно рассчитываются по формулам:

(1.1)

Оценка эффективности проекта с учетом фактора времени;

Оценка эффективности проекта на этапе реализации продукта

Оценка проекта на стадии реализации продукта может проводиться как с учетом, так и без учета фактора времени.

Исходными данными для экономического анализа, как отмечалось, являются:

· продолжительность проекта Т;

· капитальные и текущие затраты;

· показатели доходов предприятия.

При учете влияния времени доходы и затраты, разнесенные по годам осуществления проекта, приводятся к одному, начальному, моменту времени. Такой процесс называется дисконтированием. Величина денежных поступлений или затрат для каждого года t умножается на коэффициент дисконтирования αt, который определяется из выражения:

Здесь Ен — норма дисконтирования (нормативный коэффициент эффективности капитальных вложений, соответствующий годовой норме доходности капитала, принятой инвестором в качестве приемлемой для него величины).

Значение Ен в общем случае зависит от конкретных экономических условий, средней банковской процентной ставки по стране, нормы доходности в данной отрасли, степени риска проекта, инфляции, средневзвешенной стоимости капитала фирмы и длительности рассматриваемого проекта. При реализации программных продуктов следует учитывать повышенную скорость морального износа, так при сроке полезного использования продукта в три года, минимальная величина Ен будет составлять 33,3 процента.

Для оценки эффективности проекта обычно используются такие показатели, как величина чистого дисконтированного дохода (ЧДД), индекс доходности (ИД), внутренняя норма доходности (ВНД).

Чистый дисконтированный доход представляющий разницу стоимостной оценки результатов и затрат за определенный промежуток времени, приведенных к начальному моменту. Для одноразовых капитальных вложений величина ЧДД рассчитывается по формуле:

ЧДД = – К + , (37)

где К – начальные капитальные вложения нулевого, расчетного, года (t = 0);

Qt – результат (объем чистой выручки) t-го года,

Иt – текущие издержки t-го года (без учета амортизации).

После замены Qt – Иt на Пt + At, где Пt и At – чистая прибыль и амортизационные отчисления t-го года, формула для ЧДД принимает вид:

Начальные капитальные вложения К включают затраты на разработку Сразр и прочие дополнительные капитальные вложения Кпроч на приобретение технических и программных средств, используемых на этапе производства (тиражирования) разработанного продукта:

Стоимость технических и программных средств в Кпроч находится с учетом коэффициента их использования по данному продукту.

Размер годовой чистой прибыли устанавливается исходя из величины налога на прибыль:

где Нп – величина налоговой ставки на прибыль.

Объектами начисления амортизации при расчете Аг являются все составляющие, входящие в капитальные вложения К. Как и в рассмотренных ранее случаях, используется линейный метод начисления.

Изменение Пt и Аt во времени определяется в зависимости от инфляции, расчет по годам делается исходя из их значений для начального года (t = 0).

При расчете Пt и Аt можно положить, что инфляция по годам постоянна, а изменение всех стоимостных показателей (стоимости продукции и, следовательно, выручки и прибыли, а также текущих затрат и амортизации) по годам соответствует среднегодовому темпу инфляции k ср инф., который, при равномерном росте инфляции и прогнозируемом годовом темпе инфляции в размере kинф, составит:

Тогда значения Пt и Аt по годам проекта определятся как:

Расчет ЧДД для принятых величин Ен, k ср инф и длительности проекта Т удобно свести в таблицу 11.

Таблица 11 — Расчет чистого дисконтированного дохода

Учет фактора времени при оценке эффективности инвестиций

Прежде чем вложить средства инвестор должен понимать насколько эффективны будут такие инвестиции. Учет фактора времени при оценке эффективности инвестиций позволяет дать наиболее точный ответ на этот вопрос и определить наиболее приближенные к реальности показатели, даже несмотря на тот факт, что они носят прогнозный характер.

Следует отметить в первую очередь, тот факт, что фактически оценку необходимо давать не самой инвестиции как таковой, а полностью инвестиционному проекту. Это можно объяснить, учитывая следующую точку зрения таким образом: более целесообразно оценивать в комплексе конкретные мероприятия, способы и методы, направленные на достижение главной задачи – получение прибыли, нежели просто анализировать отдельно конкретное направление инвестирования.

Как пример, предположим инвестор принял решение вложить капитал в покупку ценных бумаг, простой расчет показателей эффективности и рентабельности которых не даст полной картины целесообразности такого вложения. Следует оценить все направления, а именно приобретя бумаги, что инвестору необходимо с ними делать дальше для получения максимального дохода: продать, когда цена на них возрастет, включить их в общий портфель или просто получать дивидендные выплаты по ним.

Цели анализа и оценки инвестиций

Исходя из этого, какие же цели ставятся при проведении такой оценке проектов? Цели могут быть разные, но главный принцип, который закладывается в каждую из них это ответ на вопрос: «Какой эффект от них получит инвестор?».

Ниже на фото приведены некоторые варианты возможных целей проектов.

Политические и экономические факторы анализа

Если с такими целями, как: увеличение объемов, снижение затрат и рисков производства все более или менее понятно, то что подразумевается под социальным или политико-экономическим эффектом.

Попробуем разобраться. Проекты целью которых является получение политико-экономического эффекта от их реализации имеют место быть в основном при освоении и выходе на новые рынки сбыта для решения задач больше с политической подоплекой.

Как пример, выход России на международный рынок требовал модернизации систему бухгалтерского учета, т. е. приведение ее к требованиям международных стандартов отчетности. Политической целью в этом примере является переход к международным стандартам, а экономической – выход на новые рынки и получение прибыли.

Социальный и экологический аспекты в оценке проектов

При оценке проекта также нельзя исключать социальный фактор. Так как, современные тенденции рынка таковы, что для частного инвестирования больше характерна цель получение прибыли, то достижение социального эффекта является целью больше государственных проектов и программ.

Но это вовсе не является доказательством того, что тема: «Социальный фактор оценка эффективности инвестиций» неинтересна и не полезна для частного инвестора. Многие крупные компании при реализации своих проектов учитывают такие социальные составляющие, как: повышение квалификации сотрудников своего предприятия, строительство баз отдыха, спортивных комплексов для них и даже детских садов для детей сотрудников.

Несмотря на то что на рисунке не выделена такая цель, как охрана окружающей среды и безопасность выпускаемой продукции она является довольно актуальной на современном этапе развития инвестиционной деятельности и экономики страны в целом.

Не секрет, что в развитых странах остро стоит вопрос охраны окружающей среды и природы, поэтому крупные предприятия при запуске инвестиционного проекта, например, выпуск нового вида продукции, должны обязательно учитывать этот вопрос при инвестировании. Учитывать экологические факторы оценке инвестиций только помогает при расчете и определении общей эффективности всего проекта.

Показатели анализа эффективности инвестиций с учетом временного фактора

Рассмотрев кратко основные цели, которые могут преследоваться при инвестировании и реализации проектов перейдем к более важной составляющей этого вопроса – фактору времени в экономической оценке.

Если выше упомянутые цели показали какой эффект может ожидать инвестор после реализации проекта, то проведение экономической оценки – это расчет показателей, которые помогут инвестору сформировать представление о сохранении покупательской ценности вложенных в проект средств и обеспечении желаемого темпа их прироста в перспективе. Поэтому факторы экономической оценки инвестиционных проектов необходимо анализировать с учетом именно временного параметра.

Кратко, в чем же заключается принцип оценки проекта с использованием фактора времени:

- учет изменений параметров проекта и его экономического окружения во времени;

- учет разрывов во времени, которые возможны при реализации. Как пример, лаг во времени между выпуском продукции и ее реализацией;

- учет не равноценности по времени затрат и результатов.

Для оценки эффективности проектов на практике могут применяться две группы показателей: простые и сложные. Так как показатели первой группы не учитывают временной фактор, то сразу перейдем к более детальному рассмотрению второй.

Расчет сложных или иначе динамических показателей – это один из методов, который применяется для глубокого анализа инвестиций.

Главный принцип этого метода: приведение всех финансовых показателей проекта к «реальному» или «сегодняшнему» уровню цен с применением при этом такого понятия, как дисконтирование. Ниже на рисунке представлены основные показатели и формулы их расчета, которые применяются для определения эффективности того или иного проекта.

Краткие выводы об эффективности проекта

Какие выводы можно сделать о целесообразности и эффективности проведения инвестиций на основании полученных данных:

Оценка инвестиционных проектов: методы, критерии и риски

Для чего нужна оценка эффективности инвестиционного проекта и какие методы существуют для ее проведения? В реальной ситуации проблема инвестирования в тот или иной проект может быть весьма непростой. Исследования зарубежной практики принятия инвестиционных решений показывают, что в большинстве западных компаний применяют несколько методов инвестиционной оценки, и при этом нередко используют их не как немедленное руководство к действию, а как информацию для размышления.

Задачи оценки эффективности инвестиционного проекта

В понятие эффективности инвестиционного проекта обычно вкладывают степень его соответствия целям и интересам участников инвестирования. Для того чтобы определить эту степень и используется оценка, при этом проект может быть оценен сразу по двум показателям:

- его эффективность в целом — общественная (социально-экономическая) и коммерческая (финансовая);

- эффективность участия в проекте — оценка проводится для определения реализуемости проекта и заинтересованности в этом всех участников.

Сама оценка проекта базируется на нескольких основополагающих принципах:

- Рассмотрение и анализ проекта на всех этапах жизненного цикла — от предынвестиционного этапа до завершения проекта.

- Обоснованность прогнозов финансовых потоков для всего расчетного периода.

- Сопоставимость условий сравнения разных проектов для выбора оптимального решения.

- Максимальность и положительность эффекта от реализации проекта.

- Учет временного фактора.

- Учет будущих финансовых затрат и поступлений.

- Учет наиболее существенных последствий от реализации проекта.

- Учет интересов всех участников проекта.

- Оценка влияния инфляции.

- Оценка влияния рисков реализации.

Целью оценки инвестиционных проектов является исчерпывающий ответ на три основных вопроса:

- какова рентабельность инвестиции;

- каковы сроки окупаемости проекта;

- каковы риски проекта.

Грамотно проведенная инвестиционная оценка проекта позволяет:

- оценить реальную потребность в инвестировании и наличие необходимых для этого условий;

- выбрать оптимальные инвестиционные решения;

- выявить факторы, способные оказать влияние на фактические итоги инвестирования и скорректировать их действие;

- оценить приемлемые параметры риска и доходности;

- разработать мероприятия по постинвестиционному мониторингу.

К сведению

Для оценки инвестиционной привлекательности проектов, претендующих на получение господдержки, разработана Методика расчета показателей и применения критериев эффективности региональных инвестиционных проектов, утвержденная приказом Минрегиона РФ от 30 октября 2009 года № 493.

Оценка инвестиционной привлекательности проекта необходима компании в следующих случаях:

- При поиске инвесторов.

- При выборе наиболее эффективных условий кредитования или инвестирования.

- При выборе условий страхования рисков.

Чаще всего наиболее заинтересованным в проведении инвестиционной оценки лицом является сам инвестор.

Выбор одного конкретного инвестиционного проекта в некоторых случаях может себя не окупить. Нередко возникают ситуации, в которых решение о выборе должно приниматься в условиях, когда на рассмотрении имеется несколько проектов. В этом случае оценка применяется:

- для определения эффективности независимых инвестиционных проектов, когда решение о принятии или отклонении одного не влияет на решение о принятии другого;

- для определения эффективности альтернативных или взаимоисключающих друг друга проектов (сравнительная эффективность), когда принятие одного из них автоматически исключает принятие другого.

Существуют методы, которые позволяют делать выводы, расчеты и разработки не только по возможным сценариям развития одного проекта, но и выбирать оптимальный их набор из множества вероятных проектов.

Этапы процедуры

Оценка эффективности инвестиционного проекта состоит из нескольких этапов:

Определение целей и назначения инвестиционного проекта

В общем случае цель инвестиционного проекта заключается в определении общих инвестиционных и производственных издержек, определении привлекательности проекта с точки зрения инвесторов, выявлении финансовой состоятельности компании, оценке риска инвестиций и обосновании целесообразности участия в проекте инвесторов и партнеров.

Анализ издержек

Этот этап состоит из двух групп мероприятий, направленных на анализ как инвестиционных издержек, так и издержек производства, включая их расчет и составление смет, распределение финансирования по стадиям проекта и сравнительный анализ рентабельности.

Оценка эффективности инвестиций

В первой части этапа проводится расчет показателей эффективности проекта в целом, а во второй — анализ эффективности участия в проекте, включающий определение состава участников и выбор схемы финансирования проекта. Первая часть оценки может отражать социальные последствия реализации проекта, а также его финансовые последствия для федерального и регионального бюджетов, в том случае, если они задействованы.

Формирование стратегии финансирования

Подразделяется на несколько подэтапов, включая выявление источников финансирования, состава потенциальных инвесторов, условий их привлечения, обоснование выбора схемы инвестирования, выявление последствий его реализации, расчет сводного потока денег для финансирования всех затрат по проекту.

Результаты оценки инвестиционного проекта отражаются в бизнес-плане.

Показатели оценки эффективности инвестиционного проекта и методы их расчета

Оценка эффективности инвестиций дается в форме заключения на основе анализа показателей эффективности. На практике существует несколько методов оценки привлекательности инвестиционных проектов, а значит, и несколько основных показателей, представляющих собой некий набор индикаторов. В этот набор входят показатели финансовой и экономической оценки эффективности инвестиций, показатели оценки их социальной эффективности, показатели оценки инвестиционного потенциала компании и система оценки рисков. Каждый метод в основе имеет один и тот же принцип — в результате реализации проекта компания должна получить прибыль, при этом различные показатели дают возможность охарактеризовать инвестиционный проект со всех сторон и отвечают интересам различных групп лиц, участвующих в инвестиции.

На практике обычно применяется две группы методов оценки, с помощью которых и определяются перечисленные показатели.

Статические методы оценки

Другое их название — простые или традиционные. В их основе лежит «Типовая методика определения экономической эффективности капитальных вложений», разработанная еще в советское время. Она не потеряла своей актуальности и сегодня, поскольку методы очень просты в исполнении и при этом дают возможность получить наглядную картину эффективности инвестиции, особенно на первом этапе оценочных работ.

Срок окупаемости инвестиций (Payback period, PP).

Это период, за который вновь построенное или модернизированное предприятие способно возместить вложенные в него инвестиции за счет прибыли, получаемой от его хозяйственной деятельности, или то время, которое необходимо, чтобы доходы от эксплуатации стали равны первоначальным инвестициям.

Экономический смыл показателя заключается в определении срока, за который инвестор сможет вернуть вложенный капитал. Срок окупаемости рассчитывается, по формуле, при этом необходимо знание таких показателей, как величина первоначальных инвестиций и ежегодные или ежемесячные поступления, являющиеся результатом реализации проекта.

При расчетах по этому методу оперируют только статическими данными и недисконтированными суммами без учета инфляции, налоговой нагрузки, амортизационных отчислений.

Коэффициент эффективности инвестиций (Account rate of return, ARR).

В планово-централизованной экономике по всем отраслям промышленности были утверждены нормативные коэффициенты капитальных вложений. В условиях рынка за него обычно принимают процентную ставку за долгосрочный банковский кредит. Инвестор, вкладывая свои деньги, рассчитывает получить прибыль на один рубль инвестиций не меньше, чем составляет такая процентная ставка.

Рассчитать ARR можно несколькими способами:

- путем деления среднегодовой прибыли на среднюю величину инвестиций (в процентах);

- путем деления среднегодовой прибыли на среднюю величину инвестиций с учетом остаточной или ликвидационной их стоимости.

Статические методы инвестиционной оценки не лишены и недостатков. Главный из них в том, что они не учитывают фактор времени, а для расчетов берутся несопоставимые величины — сумма инвестиции в текущей стоимости и прибыль в будущей стоимости. Это существенно искажает результаты расчетов, завышая сроки окупаемости и занижая коэффициент эффективности.

Динамические методы

Эта группа методов отличается сложностью и необходимостью учитывать большое количество разных аспектов. Обычно их используют для оценки инвестиционных проектов большой длительности, требующих дополнительных вложений по ходу их реализации.

При использовании динамических методов важной составляющей является поиск ставок дисконтирования, которые позволяют привести доходы и расходы к значениям, приближенным к реальным. Дисконтирование — это процесс пересчета будущей стоимости денежного потока в текущую. При выборе ставки дисконтирования нужно учитывать инфляцию, стоимость всех источников средств для инвестиций и возможные показатели рисков.

Чистый дисконтированный доход (Net present value, NPV).

Этот показатель отражает непосредственное увеличение капитала компании, поэтому для акционеров он является наиболее значимым. Положительное значение NPV является критерием принятия инвестиционного проекта. В том случае, если необходимо сделать выбор из нескольких проектов, предпочтение отдается проекту с большей величиной NPV. Величина чистого дисконтированного дохода рассчитывается как разность дисконтированных денежных потоков расходов и доходов, производимых в процессе реализации проекта за расчетный период. Для расчета необходимо знать величину первоначальных инвестиций, денежный поток от реализации инвестиций в определенный момент времени, шаг расчета (месяц, квартал, год) и ставку дисконтирования.

Отрицательное значение NPV говорит о нецелесообразности принятия решения об инвестировании.

Индекс рентабельности инвестиции (Profitability index, PI).

Под этим показателем понимают отношение текущей стоимости денежного притока к чистой текущей стоимости денежного оттока с учетом первоначальных инвестиций. В расчетной формуле используются такие значения, как инвестиции предприятий, денежный поток предприятия в момент времени, ставка дисконтирования и сальдо накопленного потока.

Если при расчете значение PI больше единицы, то проект следует принять, если меньше — отвергнуть. Критерий имеет значение при выборе проекта из нескольких с одинаковыми показателями NPV, но с разными объемами требуемых вложений.

Внутренняя норма рентабельности (Internal rate of return, IRR),

или внутренняя норма прибыли инвестиций — это значение ставки дисконтирования, при котором NPV проекта равен нулю. Расчет этого коэффициента необходим для того, чтобы определить максимально допустимый уровень расходов по проекту. Например, если проект финансируется за счет кредита от коммерческого банка, то IRR показывает верхнюю границу уровня банковской процентной ставки, превышение которой делает инвестиционный проект убыточным.

Модифицированная внутренняя норма рентабельности (Modified internal rate of return, MIRR)

позволяет устранить недостаток внутренней нормы рентабельности, который может возникнуть в случае неоднократного оттока денежных средств, например, при долгосрочном строительстве объекта недвижимости. Реинвестирование в этом случае проводится по безрисковой ставке, величина которой может быть определена на основе анализа рынка.

Дисконтированный срок окупаемости инвестиции (Discounted payback period, DPP)

не имеет недостатков статического метода расчета срока окупаемости, поскольку учитывает стоимость денег во времени. В случае дисконтирования срок окупаемости увеличивается и проект, приемлемый по критерию PP, может быть неприемлемым по DPP. Определение периода окупаемости носит вспомогательный характер относительно внутренней формы рентабельности или чистой текущей стоимости.

На практике нередко случается, что из-за отсутствия достаточного опыта внутренние специалисты теряются в выборе методик и программного обеспечения для расчета эффективности инвестиционного проекта, неправильно выбирают набор показателей, приоритеты и сами объекты оценки. В результате выводы не всегда учитывают интересы всех участников проекта и порой субъективны. В некоторых случаях для объективной картины может потребоваться дополнительный расчет аналогичных показателей с привлечением независимых экспертов.

Где можно заказать услугу оценки инвестиционного проекта

В ситуациях, когда предприятие теряет позиции на рынке, а прибыль сокращается, происходят изменения в составе акционеров, предстоит приватизация и прочие судьбоносные события, необходимо найти возможности для реализации потенциала фирмы. Кроме того, высшему руководству компании следует сформулировать новые идеи, благодаря которым она сможет не только продолжить устойчивое развитие, но и конкурировать с другими участниками рынка. Обычно за всем этим стоит или этому сопутствует реализация инвестиционных проектов, которые требуют объективной и беспристрастной оценки активов.

Мы обратились для короткого интервью к Денису Предеину, руководителю практики «Управленческий консалтинг» аудиторско-консалтинговой компании КСК групп:

«В основе наших услуг лежит стратегическое консультирование и профессиональная оценка готового бизнеса из любой сферы деятельности, включая банковскую, страховую или инвестиционную, а также оценка эффективности управленческих стратегий. Поскольку очевидно — невозможно успешно руководить компанией без понимания ее рыночной стоимости, как и невозможно снизить риски и достичь целей без реалистичной оценки своих текущих и потенциальных возможностей и четкого понимания того, какие возможности предоставляет рынок в настоящее время и в будущем.

КСК групп готова предоставить заказчикам развернутую информацию, основанную на глубоком анализе, но также мы оказываем услугу экспресс-оценки бизнеса, которая поможет в сжатые сроки принять обоснованное решение по какому-либо направлению хозяйственной деятельности. Сделки по купле-продаже или аренде движимого и недвижимого имущества, вопросы залогового кредитования, страхования, разрешения имущественных споров, налогообложения — всех их предваряет оценка. Сложнее обстоит дело с недвижимым имуществом, рыночная стоимость которого непрерывно изменяется, и нематериальными активами, такими как интеллектуальная собственность. Здесь при оценке необходимо принимать в расчет технологические и эксплуатационные параметры, ценовые прогнозы, конъюнктуру рынка, маркетинговую и экономическую информацию, используя комплексный подход. Авторские права, ноу-хау, научно-исследовательские работы (НИР), научно-исследовательские и опытно-конструкторские разработки (НИОКР), патенты и лицензии, товарные знаки (бренды), деловую репутацию (гудвилл). Они могут составлять существенную долю активов предприятия, иногда — даже системообразующую. Их оценка весьма специфична и требует от оценщика особых навыков. То же можно сказать про оценку доходности и текущей стоимости ценных бумаг…

Методики оценки некоторых активов достаточно сложны, и далеко не все специалисты могут грамотно применить их на практике. В консалтинговых компаниях технологии оценки отработаны долгими годами практики и подкреплены большим личным опытом оценщиков. Именно опыт и играет основную роль в сфере оценки инвестиционных проектов. Так, специалисты КСК групп, одной из крупнейших консалтинговых компаний Москвы, работают в этой области уже более 20 лет. В активе нашей компании более 300 проектов по оценке инвестиций в разных областях бизнеса. КСК группa предлагает свою помощь не только инвесторам, но и тем, кто хочет повысить инвестиционную привлекательность своей компании. Наша новая услуга «Привлечение финансирования» — это оценка инвестиционной привлекательности бизнеса, включающая его комплексный анализ на текущем этапе развития и определение реальных возможностей получения инвестиций.

Чаще всего объективную стратегию инвестиционного развития компании может предложить только независимый консультант, который не имеет личной заинтересованности в деятельности фирмы, и таким консультантом можем стать мы».

Источник https://www.profiz.ru/se/4_2022/ocenka_investicij/

Источник https://invest-4you.ru/investitsii/effektivnost-investitsij-s-uchetom-faktora-vremeni/

Источник https://www.kp.ru/guide/otsenka-investitsionnykh-proektov.html