Банки теряют лизинг

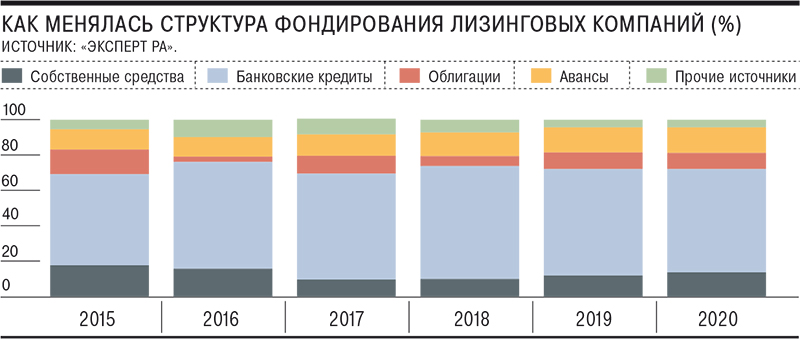

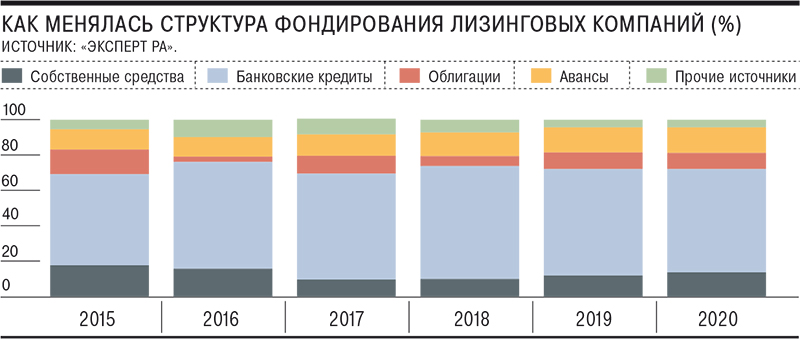

Доля фондирования лизинговых компаний за счет банковских кредитов по итогам 2020 года достигла минимума за пять лет. Помимо коронакризиса, сократившего интерес банков к рисковым операциям, повлияли и другие факторы. В частности, компании, не связанные с банковскими группами, увеличили долю собственных средств и авансов, а также стали чаще выбирать облигации для привлечения финансирования.

Фото: Дмитрий Лебедев, Коммерсантъ / купить фото

Фото: Дмитрий Лебедев, Коммерсантъ / купить фото

Доля фондирования лизинговых компаний через банковские кредиты в 2020 году сократилась до минимального значения за пять лет и составила 58,4% от привлеченных средств, свидетельствуют данные «Эксперт РА». Обзор агентства основан на анкетировании 131 лизингодателя, на которых приходится 96% рынка. С 2018 года доля банковского кредитования сократилась на 5,5 п. п., рост показали другие источники финансирования. Значительнее всего увеличилась доля фондирования за счет капитала самих компаний (за два года выросла на 3,8 п. п., до 13,7%), размещение облигаций (рост на 3,5 п. п., до 9,1%) и авансовых платежей от лизингополучателей (рост на 1,1 п. п., до 14%).

По прогнозам «Эксперт РА» и НРА, в 2021 году рынок лизинга ждет восстановление после прошлогоднего падения, когда новый бизнес сократился на 6% (см. “Ъ” от 15 февраля). «Эксперт РА» в базовом сценарии прогнозирует прирост нового бизнеса по итогам года на 10–15%, примерно до 1,6 трлн руб. а НРА — «минимум на 20%», до 1,8 трлн руб.

Рост привлечения за счет авансов и собственных средств был связан с кризисной ситуацией, сложившейся в экономике из-за распространения коронавирусной инфекции. «Возросшие риски на рынке лизинга в 2020 году могли привести к увеличению размеров авансов лизинговым компаниям, что сказалось на увеличении их доли в структуре фондирования»,— поясняет младший директор «Эксперт РА» Зоя Советкина. Частичное закрытие или сокращение банками лимитов кредитования лизингодателей в первом полугодии прошлого года, по ее словам, привели к росту доли в структуре средств собственного капитала.

Сохранилась и тенденция к отказу от банковских кредитов со стороны лизинговых компаний, не входящих в банковские группы. «Банковский процессинг на лизинговом направлении сильно устарел, кроме того, сохраняются очень высокие текущие операционные издержки на обслуживание финансирования»,— поясняет гендиректор «МСБ-Лизинга» Роман Трубачев. «Банковское кредитование — технически сложный процесс, накладывающий на компании множество ограничений»,— соглашается финдиректор «Интерлизинга» (входит в группу банка «Уралсиб») Евгений Кочуров.

По его словам, банки зачастую выдают кредитные транши под каждую лизинговую сделку, требуя предоставлять всевозможную информацию о лизингополучателях, и сами анализируют их надежность, зачастую отказывая после этого в предоставлении средств. Одновременно при заключении кредитных договоров на них накладываются многочисленные ковенанты.

«Количество небольших и региональных банков-кредиторов становится все меньше, что затрудняет получение банковского финансирования малым по размеру лизинговым компаниям»,— также указывает госпожа Советкина.

Кроме того, на фоне роста интереса частных инвесторов к фондовому рынку и снижению процентных ставок, лизинговые компании чаще стали привлекать облигационное финансирование (см. “Ъ” от 24 июля 2020 года). «Зачастую привлечь средства напрямую от частных или институциональных инвесторов, выпустив облигации, стало дешевле, чем получить кредит»,— отмечает господин Кочуров. Роман Трубачев говорит, что фондирование за счет бондов «не сильно дороже», чем банковское. «А вот отсутствие многочисленных ограничений и простой процессинг позволяют лизинговым компаниям в полной мере реализовывать свои идеи в формировании актуальных и удобных продуктов для бизнеса»,— подчеркивает он.

Как у лизинговых компаний на конец третьего квартала 2020 года около 20% всех активов оказались проблемными

И «Эксперт РА», и НРА ожидают увеличения фондирования компаний за счет облигационных выпусков. Зоя Советкина добавляет, что на развитии заимствований на долговом рынке положительно скажется переход лизингодателей на новый стандарт ФСБУ 25, который повышает «прозрачность отчетности лизинговых компаний для внешних пользователей и потенциальных инвесторов». По оценке старшего аналитика НРА Марии Сулимы, при условии стабилизации экономической ситуации потенциально доля облигационного фондирования лизинговых компаний может вырасти на 3 п. п. за счет доли банков.

Лизинг с изъятием

Контекст

В 2020 году по сравнению с 2019 годом объем имущества, изъятого лизинговыми компаниями у лизингополучателей, увеличился на 9,4% и составил в среднем около 5% портфеля на конец года, оценили в «Эксперт РА». При этом, по данным рейтингового агентства, доля имущества, реализованного на вторичном рынке, выросла на 24 процентных пункта, до 53%, тогда как доля переданного новым клиентам изъятого имущества сократилась в два раза и составила по итогам 2020 года около 20%. Рост объема изъятого имущества в компаниях объясняют эффектом коронакризиса. «Несмотря на в целом лояльную политику лизинговых компаний в отношении реструктуризаций и отсрочек, не все (клиенты.— “Ъ” ) смогли сохранить свой бизнес и технику»,— говорит гендиректор «МСБ-Лизинга» Роман Трубачев. По его словам, для ряда лизингополучателей карантинные ограничения оказались «фатальными». Однако, как отмечает руководитель «Регион Лизинга» Рустем Мухаммедов, «не все лизинговые компании были готовы идти на реструктуризацию условий договоров». Изменения структуры изъятого имущества связаны с дефицитом нового имущества, указывает руководитель направления аналитики группы компаний «Альфа-Лизинг» Андрей Петров. «В 2020 году клиенты были готовы купить новую технику, но, не находя ее в продаже, покупали ее на вторичном рынке»,— отмечает он.

Лизинг или кредит: что выгоднее для предприятия

Банковское кредитование входит в число традиционных и популярных способов финансирования бизнеса. Лизинг — альтернативный способ финансирования. В статье расскажем, что такое лизинг и кредит, и чем они отличаются. Вы поймете, когда лучше выбрать кредит, а когда — лизинг.

Из этой статьи вы узнаете

Что нужно знать о банковском кредите

Предприятия берут у банков кредиты, чтобы удовлетворить потребность в финансовых ресурсах. Суть кредитования можно описать так: банк передает компании деньги на определенный договором срок, а компания платит банку за использование денег.

Договор устанавливает размер оплаты, которая выражается процентной ставкой по кредиту.

Какие предприятия могут взять банковский кредит

Банки кредитуют предприятия, которые работают в рамках закона и соответствуют требованиям банкиров к заемщикам. На получение кредита могут претендовать компании с любой формой регистрации: публичные и непубличные акционерные общества, общества с ограниченной ответственностью. Индивидуальные предприниматели тоже могут получить кредит в банке.

Какие требования предъявляют к клиентам банкиры

Банки оценивают надежность заемщиков. Чтобы получить кредит, компания должна соответствовать формальным требованиям:

- срок работы;

- величина капитала или уставного фонда;

- положительные финансовые результаты;

- подтверждение финансовой отчетности независимыми аудиторами;

- наличие обеспечения;

- положительная кредитная история.

Формальные требования к заемщикам у банкиров разные. Поэтому если вам отказали в одном финансовом учреждении, можно обратиться в другое.

Иногда банкиры оценивают неформальные риски. Например, кредитор может оценивать общую ситуацию в экономике и отрасли, репутацию компании и ее акционеров и так далее.

На какие цели можно взять кредит

Предприятие может получить кредит на:

- пополнение оборотных средств, например, на закупку партии товаров;

- покупку нового оборудования;

- покупку недвижимости;

- покупку автомобилей;

- совершение платежей, если не хватает средств. Такие кредиты называются овердрафтом;

- выплату других кредитов. Это рефинансирование или перекредитование.

Как заемщик платит банку за кредит

Обычно договор кредитования предусматривает возврат кредита равными суммами. Такой вид платежа называется аннуитетным. Периодический платеж состоит из двух частей:

- плата в счет погашения основной суммы долга;

- плата за использование кредитных средств — проценты по договору.

Также встречается возврат кредита дифференцированными платежами. В этом случае заемщик платит основную сумму долга равными платежами в течение всего срока действия договора, а платежи за использование заемных средств уменьшаются после каждого периода выплат. Такой вид платежей применяется при долгосрочном кредитовании, например, для расчетов по коммерческой ипотеке.

Пример дифференцированного платежа: предприятие берет в банке кредит на сумму 120 тыс. рублей на 3 месяца по ставке 12% годовых. Основная сумма долга будет возвращена равными платежами по 40 тыс. рублей в месяц. Процентные платежи составят:

- 1 200 рублей в первый месяц (1% от 120 000 рублей);

- 800 рублей во второй месяц (1% от 80 000 рублей);

- 400 рублей в третий месяц (1% от 40 000 рублей).

Таким образом, дифференцированные платежи по кредиту составят 41 200 рублей, 40 800 рублей и 40 400 рублей. Если бы платежи были аннуитетными, предприятие платило бы ежемесячно 40 802,65 рубля.

Разница между аннуитетными и дифференцированными платежами в том, что в первом случае сначала погашаются проценты, потом основной долг, а при дифференцированном платеже кредит гасится разными долями, то есть быстрее. Заемщику выгоднее дифференцированные платежи, потому что в этом случае за использование кредита он платит меньше.

Предприятие может взять кредит практически на любые цели. Для этого оно должно подтвердить платежеспособность, договориться с банком об условиях кредитования и своевременно возвращать взятые в долг деньги.

Какие дополнительные обязательства берет на себя заемщик

Договор между банком и предприятием предусматривает обеспечение. Залогом может быть любое имущество, которое можно продать. Распространена практика, когда залогом считается имущество, приобретенное на заемные средства. Например, если банк выдает коммерческую ипотеку, объект недвижимости остается в залоге до полного расчета по договору.

Практикуется страхование залогового имущества. Выгодоприобретателем по договору страхования выступает банк. Это защищает кредитора от ущерба, связанного с уничтожением имущества. Например, если заемщик берет кредит на покупку автомобиля, но перестает платить по кредиту, банк получает залог, то есть автомобиль. Если машина попадает в ДТП и теряет залоговую стоимость, убытки банка компенсирует страховая компания.

Кредитор может предусмотреть использование заемщиком дополнительных продуктов. Например, банки часто требуют от юридических лиц-заемщиков одновременно с оформлением кредита открывать расчетные счета.

Информация из первых рук: представитель Банка SIAB рассказала о кредитовании предприятий

Представитель Банка SIAB отвечает на распространенные вопросы о кредитовании предприятий.

1. Какие кредитные продукты Банк предлагает бизнесу?

Банк предлагает бизнесу кредиты в форме невозобновляемой или возобновляемой кредитной линии, единовременный кредит, кредиты в форме «овердрафт» с траншевым погашением и с периодом непрерывной задолженности. Банк также активно работает с Фондом содействия кредитованию малого и среднего бизнеса и Агентством кредитного обеспечения Ленинградской области. Клиенты могут получить кредиты под поручительства Фондов.

Кроме того, Банк предлагает банковские гарантии и аккредитивы.

От редакции:

Кредитная линия — вид кредита, позволяющий заемщику брать средства по мере надобности в пределах установленного лимита. Возобновляемая кредитная линия автоматически возобновляется после погашения задолженности.

Невозобновляемая кредитная линия или рамочная линия предназначена для финансирования какого-то контракта или строительства, когда денежные средства осваиваются постепенно. Предоставление средств осуществляется частями (траншами) по графику, предусмотренному в договоре.

Возобновляемая кредитная линия (револьверная линия) подразумевает пользование средствами и возможность погашения в течение срока действия договора с повторным взятием траншей.

Вексельное кредитование — разновидность возобновляемой кредитной линии, где заемщик получает кредитные средства по меньшей ставке и использует их для приобретения векселей Банка SIAB, чтобы рассчитываться ими с поставщиками.

Единовременный кредит — перечисление кредитных средств одним платежом в течение нескольких дней с момента подписания договора.

Овердрафт — привязка лимита кредитования к расчетному счету предприятия, который позволяет исполнять платежные документы при недостатке средств на расчетном счете. Предназначен исключительно для финансирования текущей деятельности.

2. Есть ли специальные кредитные предложения для компаний разного масштаба? Например, кредиты для малого бизнеса, кредиты для крупных компаний?

Основные клиенты Банка — предприятия малого и среднего бизнеса. Самые популярные продукты — услуги по обеспечению расчетов и кредитованию. Банк активно работает с Фондом содействия кредитованию малого и среднего бизнеса и Агентством поддержки малого и среднего предпринимательства, что позволяет клиентам получать кредиты в необходимом для бизнеса объеме при нехватке собственного имущественного обеспечения.

Сотрудничество с Фондами — это оптимальное решение и для предпринимателей, и для банков. Ликвидное залоговое обеспечение всегда актуально для малого бизнеса. С одной стороны, потребность заемщиков в финансовых ресурсах растет быстрее, чем объем их собственных активов. С другой — регулятор ужесточает работу по кредитам под залог товарно-материальных ценностей, недвижимости и оборудования. В этих условиях поручительство Фонда является лучшим обеспечением. Поэтому и спрос на подобные займы неизменно растет из года в год. На сегодня порядка 30% нашего кредитного портфеля обеспечено поручительством Фонда содействия кредитованию малого и среднего бизнеса. И мы ожидаем, что эта цифра будет расти, тем более что наш лимит был увеличен до 600 млн рублей.

3. Кому (какому предприятию) Банк точно откажет, не выдаст кредит?

Банк выдает кредит по результатам комплексного анализа и оценки факторов. Среди наиболее значимых факторов:

- финансовое положение заемщика;

- наличие у заемщика реальных источников погашения кредита;

- наличие обеспечения;

- наличие положительной кредитной истории.

Есть несколько категорий клиентов, которые не могут получить кредит:

- клиенты с признаками фиктивной деятельности;

- предприятия, с отрицательной величиной чистых активов;

- предприятия, деятельность которых убыточна при отсутствии обоснованного плана по выходу на безубыточную деятельность.

Кроме того, есть отрасли, запрещенные для кредитования в банке. К примеру, игорный бизнес, производство оружия и торговля им, производство табака и алкогольной продукции.

4. Если бизнесу нужно приобрести основные средства, какой способ финансирования самый выгодный, с вашей точки зрения?

Все зависит от вида приобретаемого имущества, его стоимости и финансовых возможностей компании. В каждом конкретном случае надо считать отдельно.

5. Как вы считаете, есть ли выгодные альтернативы банковскому кредиту для предприятий?

В полной мере таких альтернатив нет.

6. Какие дополнительные выгоды или удобства предоставляет Банк предприятиям? Например, если заемщик пользуется дополнительными продуктами Банка, это удобно?

Банк SIAB — универсальный банк. Мы оказываем весь спектр банковских услуг предприятиям и частным лицам в Санкт-Петербурге и Ленинградской области. В работе с корпоративными клиентами придерживаемся удобных решений с упором на оперативность — открытие счета за один день, зачисление и списание средств каждый час.

От редакции: заемщику удобно и обычно выгодно пользоваться банковскими продуктами кредитора. Пакетные решения всегда стоят дешевле.

Банковский кредит — удобный способ финансирования бизнеса. Этот финансовый продукт позволяет заемщику немедленно стать собственником имущества. Предприятие возвращает банку основную сумму долга и проценты в течение оговоренного срока. Банкиры строго оценивают платежеспособность и репутацию заемщика. Также банк требует от клиента выполнить дополнительные условия.

Что нужно знать о лизинге

Суть лизинга можно описать так: лизинговая компания покупает имущество, а затем сдает его в аренду предприятию. Пока действует договор лизинга, собственником имущества остается лизинговая компания, а распоряжается им предприятие.

В течение срока действия договора лизинга стоимость имущества амортизируется (уменьшается). Пока действует договор, предприятие платит лизинговой компании за использование имущества. В момент окончания действия договора предприятие платит лизинговой компании остаточную стоимость имущества и становится его владельцем.

Обычно по договору лизинга предприятия приобретают транспортные средства, спецтехнику и оборудование. Например, это могут быть грузовые автомобили или пассажирские автобусы, строительная техника или производственное оборудование.

Есть два типа лизинга:

- финансовый — предполагает выкуп имущества после окончания действия договора;

- оперативный — после окончания действия договора лизинговая компания остается собственником имущества.

По договору финансового лизинга платежи выше. Если заключен договор оперативного лизинга, лизингополучатель платит меньше.

Какие предприятия могут получить лизинг

Лизинговые компании сотрудничают со всеми предприятиями, которые работают легально. Лизингодатели предъявляют менее жесткие требования к лизингополучателям по сравнению с банками. Фактическим собственником имущества остается лизинговая компания. Это значительно уменьшает риски финансовой организации.

Как лизингополучатель платит лизинговой компании

Есть две основные схемы оплаты услуг лизинга: равными платежами и с уменьшением ежемесячного платежа.

При оплате равными платежами лизингодатель не учитывает уменьшение стоимости имущества в течение срока действия договора. Когда договор прекращает действовать, стоимость имущества уменьшается до символической величины. Лизингополучатель имеет право выкупить имущество по остаточной стоимости.

При оплате с уменьшением платежа лизингополучатель учитывает снижение стоимости имущества. Однако после завершения действия договора лизингополучатель имеет право выкупить имущество на менее выгодных условиях по сравнению с оплатой равными частями.

Лизингополучателю выгоднее платить равными платежами, если он хочет получить имущество в собственность после завершения действия договора лизинга. Если лизингополучателю не нужно оформлять собственность на имущество, выгоднее заключать договор с уменьшением платежей на максимальный срок.

Какие дополнительные обязательства берет на себя лизингополучатель

Имущество в лизинге должно быть застраховано. Страховку оплачивает лизинговая компания из платежей клиента по договору лизинга. Лизингодатель выступает страхователем, а договор страхования оформляется одновременно с договором лизинга.

Лизингополучатель обязуется соблюдать условия эксплуатации имущества в лизинге. Например, если предприятие берет автомобиль в лизинг для перевозки руководителя, оно не имеет права использовать эту машину в качестве такси. Если предприятие берет в лизинг строительную технику, она должна эксплуатироваться согласно отраслевым нормам безопасности.

Лизинг позволяет предприятию взять в долгосрочную аренду имущество, а затем выкупить его на выгодных условиях. Лизинговые компании предъявляют к лизингополучателям более мягкие требования по сравнению с банками, так как собственником имущества до конца действия договора остается лизингодатель.

Информация из первых рук: представитель лизинговой компании «Роделен» рассказал о лизинге

1. Объясните пожалуйста суть лизинга в двух словах. Что это за продукт и зачем он нужен?

Лизинг — это долгосрочная аренда с правом выкупа. Лизинговая компания приобретает у выбранного лизингополучателем поставщика предмет лизинга и отдает его лизингополучателю во временное пользование за плату. В течение всего срока договора предмет лизинга остается в собственности лизингодателя. После выполнения финансовых обязательств лизингополучателя перед лизингодателем по договору собственником предмета лизинга становится лизингополучатель. Лизинг — наиболее эффективный инструмент для развития компании, у него есть преимущества перед другими инструментами финансирования:

- лизинг позволяет использовать механизм ускоренной амортизации с коэффициентом до 3, что помогает экономить на налоге на прибыль (пример см. в расчетах);

- лизинговые платежи полностью относятся на затраты (себестоимость), что также позволяет экономить на налоге на прибыль;

- НДС в составе лизинговых платежей возмещается лизингополучателю на ОСНО;

- существенно уменьшается налог на имущество (на 60 — 70%), так как предмет лизинга не находится в собственности у лизингополучателя;

- к концу договора лизинга полностью завершается амортизация имущества.

2. Чем лизинг отличается от кредита в банке?

При лизинге собственником предмета лизинга является лизинговая компания, а пользователь (лизингополучатель) является арендатором. Право собственности к лизингополучателю переходит только после исполнения всех обязательств по договору лизинга. При покупке техники в кредит, собственником сразу становится пользователь.

Также существует еще ряд немаловажных отличий лизинга от кредита:

- лизингополучатель возмещает НДС со всей стоимости договора лизинга в размере текущей ставки, установленной законодательством. Возмещение может происходить ежеквартально;

- в лизинг можно приобрести большее количество объектов, чем при оформлении кредита;

- до момента выкупа оборудования в собственность лизингополучатель освобождается от оплаты имущественного налога. Налог можно включить в стоимость договора лизинга, чего нельзя сделать при кредите;

- после окончания договора лизинга и перехода права собственности на имущество, лизингополучатель ставит себе на баланс полностью самортизированное имущество. В случае покупки имущества в кредит оно сразу ставится на баланс и амортизируется согласно налоговому законодательству;

- срок рассмотрения заявки на лизинг меньше, чем срок рассмотрения заявки по кредиту;

- при нахождении имущества на балансе лизингополучателя может быть использован коэффициент ускоренной амортизации до 3. При кредите такой возможности нет;

- лизинговые платежи относятся на затраты в полном объеме, при кредите это сделать невозможно;

- лизинговая компания может помочь выбрать поставщика и имущество по техническим характеристикам, предоставленным клиентом. В кредите это невозможно.

3. Есть ли ситуации, в которых лизинг выгоднее кредита? Как вы объясняете клиентам, что им лучше оформить договор лизинга, а не брать кредит?

Если речь идет о развитии компании, об оптимизации налогообложения, об улучшении балансовых показателей и об инвестировании в будущее компании, то польза лизинга бесспорна и очевидна.

Лизинг может быть неэффективным или невозможным для клиента в следующих случаях:

- необходим именно денежный кредит для расчетов или для пополнения оборотных средств. Но даже при таком варианте можно рассмотреть один из видов лизинга — возвратный. В этом случае продавцом и лизингополучателем будем выступать одно и то же лицо, и, как следствие, компания получит деньги, которые может потратить на свои нужды;

- покупаемое имущество должно находиться в собственности клиента. Лизинг подразумевает оформление права собственности на лизингодателя до выплаты всех лизинговых платежей.

4. Что проще сделать предприятию: получить кредит или оформить договор лизинга? Речь о формальных требованиях к клиенту.

Оформить договор лизинга проще, чем получить кредит. При оформлении договора лизинга собственником имущества остается лизинговая компания, что минимизирует риски лизингодателя и позволяет принять решение по сделке быстрее. В случае с кредитом требуется либо дополнительное обеспечение по сделке, либо проводится более глубокий анализ клиента. И то и другое требует дополнительного времени.

5. В каких случаях вы откажете клиенту в оформлении договора? Лизинговая компания проверяет платежеспособность клиента?

Лизинговая компания заинтересована в развитии, в том числе в наращивании клиентской базы, улучшении финансовых показателей, и все это невозможно без устойчивого финансового состояния самой лизинговой компании, которое напрямую зависит от качества клиентского портфеля и способности лизингополучателей своевременно исполнять свои обязательства по оплате лизинговых платежей. Именно по этой причине лизинговая компания проводит всесторонний анализ клиента, тщательно взвешивает все риски по конкретной сделке. Если нет уверенности в платежеспособности клиента, лизинговая компания может отказать в оформлении договора лизинга.

Что выгоднее: лизинг или кредит

В этом разделе сравним кредит и лизинг и оценим выгоды этих продуктов по ключевым критериям.

Цели финансирования

Банковский кредит — более гибкий финансовый продукт. Банки кредитуют предприятия практически на любые цели: от пополнения оборотных средств до финансирования торговых операций, от покупки основных средств до погашения других кредитов.

Лизинг подходит для долгосрочной аренды имущества с возможным выкупом. Обычно в лизинг берут транспортные средства: автомобили, автобусы, самолеты, катера. Также в лизинг можно взять спецтехнику и оборудование, например, экскаваторы, сельскохозяйственные комбайны, производственные линии. По схеме возвратного лизинга можно получить деньги.

Требования к заемщику или лизингополучателю

Банки тщательно оценивают платежеспособность и репутацию заемщиков, так как по условиям договора передают клиентам деньги. Купленное за эти деньги имущество становится собственностью заемщика.

Лизинговые компании рискуют меньше, так как до конца действия договора остаются собственниками имущества. Лизингодатели формально оценивают платежеспособность лизингополучателей, но на практике отказывают клиентам редко.

Первый взнос

Банки выдают кредиты на покупку транспортных средств и оборудования с условием внесения первого взноса в размере 10 — 20% от стоимости имущества. Предприятия могут получить кредиты без первого взноса, но это скорее исключение из правил.

Лизинговые компании обеспечивают более гибкие условия финансирования. Лизингополучатель может оформить договор без первого взноса.

Дополнительные расходы

Речь о разовых комиссиях за оформление кредита или договора лизинга, а также страховании имущества. Здесь банки и лизинговые компании предоставляют практически одинаковые условия финансирования.

Формально клиенты банков страхуют имущество самостоятельно, а клиенты лизинговых компаний делегируют оформление страховки лизингодателям. На самом деле цена услуг страховой компании закладывается в платежи по договору лизинга, поэтому преимуществ по этому критерию у лизинга нет. Заемщики и лизингополучатели сами оплачивают комиссию за оформление договора.

Залог

Оформление кредита на покупку имущества в банках предполагает, что залогом выступает само имущество. Если клиент оформляет кредит на другие цели, например, на финансирование торговых операций, банки требуют залог. Заемщик может обеспечить кредит имуществом, например, оборудованием или недвижимостью.

Оформление договора лизинга не требует залога, так как лизингополучатель не получает имущество в собственность.

Финансовые условия

Представьте ситуацию: предприятие покупает оборудование стоимостью 1 млн рублей. Директор решает, какой вариант выгоднее: оформление кредита или договора лизинга. В случае использования лизинга или кредита свободные средства предприятие размещает на банковском депозите. В таблице показаны расчеты для двух вариантов покупки.

Срок кредитования равен сроку договора лизинга.

| Источник финансирования | Финансовый лизинг | Банковский кредит |

| Предмет финансирования | оборудование | оборудование |

| Стоимость предмета финансирования | 1 000 000 | 1 000 000 |

| Срок амортизации имущества | 120 | 120 |

| Срок договора, месяцев | 40 | |

| Аванс, % от первоначальной стоимости | 25% | 25% |

| Аванс, руб. | 250 000 | 250 000 |

| Ставка кредита, % годовых | 16% | 16% |

| Лизинговая комиссия, % от стоимости имущества | 4% | |

| Ставка процента, % годовых | 10% | 10% |

| Срок равен сроку лизингового договора | ||

| Источник финансирования | Финансовый лизинг | Банковский кредит |

| Аванс | — 250 000 | — 250 000 |

| Лизинговые платежи (без учета налога на имущество) | — 1 041 696 | 0 |

| Налог на имущество | 0 | 0 |

| Погашение кредита | 0 | — 750 000 |

| Погашение % | 0 | — 250 000 |

| НДС к снижению за срок лизинга | 197 038 | 152 542 |

| Снижение налога на прибыль за срок лизинга | 218 931 | 97 497 |

| Чистый доход от депозита за срок лизинга | 200 000 | 200 000 |

| Сумарные расходы за срок лизинга | -675 726 | -754 960 |

| Процент затрат к первоначальной стоимости оборудования | 67,57% | 75,50% |

Таблица расчета покупки оборудования в кредит и в лизинг

Как видно по расчетам, покупка имущества с помощью лизинга для предприятия выгоднее, по сравнению с покупкой имущества в кредит. При этом, не стоит забывать, что кредит дает больше возможностей — его можно получить почти на любые цели. Это делает его удобнее, когда нужны деньги, а не имущество.

Право собственности на имущество

По договору кредита, если заемщик соблюдает условия договора кредитования, имущество остается в его собственности.

По договору лизинга возможны два варианта.

Первый: после окончания действия договора лизингополучатель выкупает имущество по остаточной стоимости. Она может быть символической.

Второй вариант: лизингополучатель не хочет выкупать имущество, оно остается в собственности лизингодателя. В первом случае величина платежей по договору выше, чем во втором.

Что происходит в случае неплатежеспособности

Банковский кредит. Если заемщик теряет возможность обслуживать договор, кредитор постарается реструктуризировать кредит. Реструктуризация возможна за счет таких инструментов:

- увеличение срока действия договора, что позволяет уменьшить ежемесячный платеж;

- кредитные каникулы, в течение которых заемщик погашает только проценты по кредиту;

- изменение валюты кредита. Это актуально для кредитов в иностранной валюте;

- перекредитование.

В рамках перекредитования банкиры могут объединить несколько кредитов в один и увеличить срок действия договоров. Еще один вариант — оформление краткосрочного кредита, который можно использовать для обслуживания долгосрочного.

Если реструктуризация не помогает, банки требуют вернуть залоговое имущество.

При работе с банками предприятие может рассчитывать на поддержку кредиторов, так как они заинтересованы в платежеспособности заемщиков. В то же время компания рискует потерять залоговое имущество, если не восстановит платежеспособность.

Лизинг. Если договор перестает обслуживать лизингополучатель, лизинговая компания забирает имущество. Она может сдать его в лизинг другому предприятию.

При работе с лизинговыми компаниями бизнесу сложно рассчитывать на поддержку в случае неплатежеспособности. Лизингодателям проще сдать свое имущество в лизинг платежеспособным клиентам, чем создавать льготные условия для неплатежеспособных. В то же время лизингополучатель практически ничем не рискует, так как имущество ему не принадлежит.

Заключение

Банковский кредит и лизинг — удобные инструменты для финансирования бизнеса. Когда необходимо финансирование в денежной форме, кредит вне конкуренции, так как лизинговые компании не выдают наличные деньги. Когда нужно приобрести оборудование, предприятию стоит оценить условия кредита и лизинга.

Есть еще одна закономерность: предприятию с финансовой точки зрения выгоднее использовать лизинг. При этом кредит можно взять практически на любые цели, а лизинговые компании финансируют ограниченный перечень операций. Обычно это приобретение транспортных средств и оборудования.

Принять решение поможет итоговая таблица.

| Критерии сравнения/Продукт | Кредит | Лизинг |

| Финансирование в денежной форме | + | — |

| Финансирование покупки оборудования | + | + |

| Первый взнос* | +/- | +/- |

| Ускоренная амортизация | — | + |

| Включение платежей в затраты предприятия | + | + |

| Право собственности на имущество | + | +/- |

*Обычно банки требуют от заемщиков первый взнос. Кредитование без первого взноса — это эксклюзивные условия. У лизинговых компаний есть продукты без первого взноса по умолчанию

© 1995–2022, ПАО БАНК «СИАБ». Универсальная лицензия №3245 от 09.11.2022.

196 084, г. Санкт-Петербург, Черниговская ул.,

д.8, лит. А, пом. 1-Н

Банки и лизинговые фирмы

Лизинг считается уделом бизнеса – потому что экономит ему до 40% только на налогах. Это, по большей части, соответствует действительности, но сейчас число программ автолизинга серьезно выросло. Мы разобрались, что это вообще такое, как работает и сколько будет стоить приобрести автомобиль, оформив его в пользование через лизинг.

Немного теории – что такое лизинг и почему это не просто аренда

О лизинге в России начали говорить еще в 90-е годы, хотя изначально такой вид бизнеса начал зарождаться в США и Европе в 50-60-е годы прошлого века. Понятие «лизинг», на первый взгляд, происходит от слова «to lease», что означает «брать или сдавать имущество во временное пользование». То есть, это похоже на аренду – и лизинг даже можно назвать одним из разновидностей аренды. С другой стороны, отличий у лизинга от традиционной аренды столько, что сейчас он считается совершенно самостоятельным видом отношений.

Итак, лизинг (например, с точки зрения лизинга автомобилей) – это передача определенного имущества в долгосрочное пользование с правом последующего выкупа. Кто-то считает, что именно право выкупа отличает лизинг от обычной аренды, хотя разница на самом деле намного больше. Все дело в том, что лизинг объединяет трех участников сделки:

- поставщик – компания, предоставляющая необходимое имущество, которое впоследствии будет передано в лизинг;

- лизингодатель (лизинговая компания) – это банк или специализированная компания, которая покупает у поставщика имущество и передает его в пользование;

- лизингополучатель – это компания или частное лицо, которое получает это имущество в пользование с правом выкупа.

Другими словами, в отличие от обычной сделки аренды, где владелец имущества соглашается передать его в пользование в обмен на регулярные платежи, в схеме с лизингом участвует специальный посредник – лизинговая компания, которая выкупает имущество у поставщика, и затем уже передает его в пользование своему клиенту. То есть, это уже становится немного похоже и на кредит, но отличия от кредита тоже существуют.

Дело в том, что при покупке техники, оборудования или иного имущества в кредит оно переходит в собственность покупателя (максимум – банк оформляет залог на него). Соответственно, уже покупатель несет полную ответственность за это имущество и вынужден платить за него налоги. В случае с лизингом имущество остается в собственности лизинговой компании, тогда как лизингополучатель избавлен от значительной части проблем.

То есть, при лизинге у каждой из сторон есть свой определенный интерес:

- поставщик – получает всю сумму за свой товар сразу, а не частями. Фактически для него продажа в лизинг равнозначна обычной продаже (он все равно получит те же самые деньги, просто уже от лизинговой компании);

- лизинговая компания – получает определенную плату от клиента сверх того, что тот платит в виде части стоимости имущества. Другими словами, клиент платит сумму амортизации оборудования плюс лизинговую плату. Для лизинговой компании это равнозначно продаже товара в кредит, но без передачи прав на имущество покупателю и залога;

- лизингополучатель – экономит на налогах и некоторых других платежах. А плата по лизингу может быть сопоставима с периодическими платежами по обычному кредиту.

С точки зрения лизингополучателя вся эта схема напоминает кредит – он точно так же вносит часть стоимости приобретаемого имущества (как первоначальный взнос по кредиту), а потом каждый месяц вносит плату. Требований к такому клиенту меньше, чем по кредиту – фактически ведь это аренда, и в случае отсутствия платежей лизинговая компания может быстро забрать купленный автомобиль или иное имущество (и продать его другому клиенту уже как б/у-технику).

Как можно было уже понять, лизинг чаще всего – это удел корпоративных клиентов, обычным гражданам будет проще и выгоднее воспользоваться автокредитом. Почему так и какие выгоды получает бизнес – разбираем дальше.

Почему лизинг так популярен у бизнеса

Простые россияне привыкли к достаточно дешевым автокредитам, специальным предложениям автодилеров и нескольким государственным программам субсидирования таких кредитов. Но несмотря на то, что ежемесячный оборот ИП или компании может быть гораздо больше, чем зарплата среднестатистического физлица, банки очень неохотно кредитуют малый и средний бизнес. Из-за того, что доходы бизнеса плохо поддаются прогнозам, и в любой месяц может пойти убыток, банки закладывают в процентную ставку огромные риски, и кредиты становятся «неподъемными» для многих.

И в этом случае лизинг приходит на помощь. Как мы отметили выше, при лизинге имущество не переходит в собственность тому, кто им пользуется. Это означает, что риски для лизинговой компании будут меньше, чем для банка при бизнес-кредитовании. А отсюда – более простое оформление (отбор заявок гораздо мягче), и меньше переплата.

Но есть и более важные пункты, которые показывают выгоду лизинга для бизнеса. Разберем на примере автомобильного лизинга:

- лизинг снижает сумму налога на прибыль . Дело в том, что платежи по лизингу переносятся на себестоимость, тогда как при покупке автомобиля за собственные средства его стоимость будет переноситься на себестоимость в виде амортизации по обычным правилам. Так, если срок полезного использования автомобиля – 5 лет, его стоимость будет списываться в виде амортизации все 5 лет (и в месяц будет выходить совсем небольшая сумма). При лизинге доступна ускоренная амортизация, к тому же всю сумму лизингового платежа, кроме НДС, можно включить в состав расходов по налогу на прибыль;

- лизинг дает право вычета по НДС . Так, если организация купила автомобиль, она может применить вычет в размере НДС со всей стоимости авто единоразово. В случае с лизингом в вычет по НДС можно включать весь налог на добавленную стоимость – как на сам автомобиль (пропорционально его стоимости), так и на плату за лизинг (которая идет вместо процентов). Соответственно, можно списать с суммы НДС к уплате всю сумму налога, которая включается в платеж лизинговой компании;

- автомобиль, находящийся в лизинге, не попадает на баланс компании . Это не отменяет необходимости платить транспортный налог (его платит по согласованию или лизинговая компания, или клиент), но используемый компанией автомобиль не будет отображаться ни в активах (как ТС), ни в обязательствах (как долг по кредиту);

- минимальный первоначальный платеж составляет от 5 %, тогда как по кредиту на транспорт или оборудование первый взнос гораздо выше;

- большую часть бюрократических обязанностей (постановка на учет, оформление страховки или даже периодическое техобслуживание) берет на себя лизинговая компания. Правда, все ее расходы так или иначе будут включены в лизинговую плату;

- лизинговая компания – не банк, и может предложить индивидуальные, более гибкие условия . Например, для сфер деятельности с выраженной сезонностью компания может установить график платежей, которые будут снижаться в несезон и вырастать в сезон.

Другими словами, лизинг с точки зрения компании или ИП на основной системе налогообложения будет гораздо выгоднее традиционного кредита за счет экономии на налогах и того факта, что сам по себе автомобиль остается в собственности лизинговой компании (что для бизнеса не так критично, как для частного владельца).

Право выкупа объекта лизинга по остаточной стоимости – в данном случае не настолько важно, как для обычного гражданина. Дело в том, что бизнес эксплуатирует транспорт в более жестких условиях, и срок его годности примерно соответствует сроку полезного использования. К окончанию срока договора лизинга имущество будет, скорее всего, изношено так, что его остаточная стоимость будет символической – но бизнесу может быть выгоднее как раз не выкупать его, а оформить новый договор на новую технику. С другой стороны, при не очень интенсивном использовании имущество можно будет купить все равно за остаточную стоимость и эксплуатировать после этого как угодно долго.

Как нам пояснили в компании «Газпромбанк Автолизинг», выгода присутствует не для всех компаний – а преимущественно для тех, кто работает на основной системе налогообложения – они смогут сэкономить до 40% только на налоге на прибыль и НДС. К тому же в лизинговые платежи можно вписать и некоторые дополнительные расходы, которые тоже будут снижать налоговую нагрузку клиента.

На каких условиях сейчас оформляют лизинг

В России работает достаточно много лизинговых компаний, часть из них связана с крупными банками (Газпромбанк, Сбербанк, Альфа-Банк, ВТБ и т.д.). То есть, лизинг – это своего рода «продолжение» банковского бизнеса. Но есть и независимые компании, и даже специализированная государственная компания (ГТЛК – она занимается крупными проектами вроде поставок воздушного транспорта или массовых поставок пассажирских автобусов в города).

Условия и процедура оформления лизинга на автомобиль мало чем отличается от оформления автомобильного или иного кредита – нужно точно так же собрать определенный пакет документов, подать заявку в лизинговую компанию, компания примет решение, после чего будет оформлена поставка оборудования.

Но важно обратить внимание на некоторые пункты, которые с точки зрения лизинга будут важны:

- обязанность по уплате транспортного налога . Уведомление ФНС присылает по адресу регистрации транспортного средства, но кто будет непосредственно платить налог – определяется условиями договора лизинга. Даже если эта обязанность возложена на лизинговую компанию, она просто перенесет эту сумму в платеж по лизингу – но в этом случае клиент хотя бы не получит штрафных санкций за неоплату налога;

- обязанность по оплате полисов каско и ОСАГО . Скорее всего, страховка будет обязательным условием договора лизинга – потому что это позволит лизинговой компании вернуть все свои деньги, даже если авто попадет в ДТП. Но нужно заранее оценить все условия страхования – кто платит премию по договору и на какой срок оформляется полис;

- сумма выкупа. Это сумма, по которой лизингополучатель сможет выкупить имущество в конце срока договора. Это может быть как символическая сумма (1000 рублей), так и более существенная – и на это нужно обратить внимание;

- вид платежа . Погашение стоимости автомобиля может происходить по-разному – аннуитетными или регрессными платежами. В первом случае будет меняться соотношение погашения стоимости ТС и лизинговой платой (в начале проценты всегда больше), во втором – сумма платежа будет уменьшаться за счет снижения суммы лизинговой платы. Второй вариант выгоднее, но не всегда у компании есть возможность платить больше в начале срока;

- возможность досрочно выкупить автомобиль . Как правило, досрочный выкуп допускается, когда с начала действия договора прошел определенный срок (обычно – 12 месяцев, но может быть и 1 месяц, и 24 месяца). Будет лучше, если прямо в договоре будет указан график изменения выкупной суммы – то есть, стоимость авто для полного выкупа в каждый момент срока договора.

Что же касается конкретных условий лизинга, они определяются каждым лизингодателем в индивидуальном порядке. Можно выбрать любую компанию, желательно – их числа крупнейших, потому что они более надежны (нельзя забывать, что автомобиль остается в собственности лизингодателя). Лучше ориентироваться на рейтинги – так, недавно агентство «Эксперт РА» составило Топ-10 компаний рынка автолизинга в России, и туда вошли крупнейшие фирмы – в том числе «Газпромбанк Автолизинг», занявший 9 строчку рейтинга (что соответствует почти 8,5 тысячам сделок).

Чтобы понять примерный порядок цифр, мы просчитали ежемесячный платеж в нескольких лизинговых компаниях при условии оформления договора на автомобиль стоимостью 1,5 миллиона рублей, с первоначальным взносом в 500 тысяч рублей, на срок в 36 месяцев. Цифры мы затем сравнили с приблизительными суммами платежей по автокредитам с теми же условиями:

Автолизинг

Автокредиты

Как видно, за счет ряда условий лизинг все же предполагает чуть большие платежи, чем автокредиты. Но учитывая, что лизинговая компания берет на себя часть обязательств, разница по итогу будет не очень большой. А если учесть налоговую выгоду, лизинг для компании окажется намного выгоднее, чем автокредит для частного лица.

Но есть еще один очень весомый плюс – государство с некоторых пор активно поддерживает лизинг.

Как работает государственное субсидирование

Государство уже несколько лет активно поддерживает лизинг в России – например, сейчас значительная часть поставок пассажирских автобусов в регионы идет именно по программам лизинга, как и поставки воздушного, морского или железнодорожного транспорта. Фактически лизинговые компании заменяют собой банки, но без избыточного регулирования и с более гибким подходом к каждому клиенту.

Существует несколько программ поддержки лизинга, но с автотранспортом работает одна – «Автопром». Ее основные условия такие:

- предоставляется на покупку коммерческой колесной техники, произведенной в России . Это легковые, грузовые автомобили и автобусы, производство которых до определенного уровня локализовано в России, произведенные в 2021 году;

- есть ограничение по маркам и моделям транспорта, участвующим в программе;

- сумма составляет до 10% от стоимости ТС, но не более 500 тысяч рублей;

- требования к клиенту стандартные – наличие лицензии на осуществляемые виды деятельности, отсутствие претензий со стороны налоговых органов и проблем в кредитной истории.

Как пояснили нам в компании «Газпромбанк Автолизинг», субсидия представляет собой компенсацию части стоимости транспортного средства. С точки зрения клиента это скидка в размере до 10% от стоимости ТС – фактически ее предоставляет лизинговая компания, которая затем получает эту сумму от Минпромторга.

Пока возможности программы ограничены – Минпромторг отобрал для участия в программе лишь 15 лизинговых компаний (хотя всего их около 100), и выделил им финансирование в размере 3,8 миллиардов рублей. Как считают в компании, этой суммы хватит лишь на до лета, а чтобы она существовала и дальше, нужно дополнительное финансирование.

В отрасли пока остались не очень довольны тем, как Минпромторг распределил финансирование – многие региональные компании фактически остались без финансирования, «выпав» из программы по формальным признакам (а действующий механизм отвечает интересам лишь крупнейших федеральных компаний, что вредит репутации самого лизинга.

Отметим, что в прошлом году в России стартовала программа «Доступная аренда», которую также курирует Минпромторга. Это еще более упрощенный вариант аренды автомобилей, предназначенный, в том числе, и для физических лиц. Выделили на программу ненамного меньше, чем на «Автопром» – 2,5 миллиарда рублей, все это должно начать двигать авторынок к так называемой «шеринговой» модели и модели подписки.

Возможные риски для клиентов

Говорить о возможных рисках для клиентов лизинга стоит, учитывая финансовое положение этих самых клиентов. Как показали итоги «пандемического» 2020 года, около 20% всех активов лизинговых компаний попали в категорию проблемных – клиенты попросту не могли обслуживать свои договоры. Лизинговые компании пошли навстречу своим потребителям и предложили им программы реструктуризации (всего она затронула до четверти всего портфеля).

Так что основной риск в лизинге для клиента – возможность остаться и без денег, и без автомобиля в случае проблем с бизнесом.

Но есть и некоторые другие потенциальные опасности от таких сделок:

- клиент обязуется обслуживать ТС у официального дилера , вплоть до капитального ремонта – при неблагоприятном стечении обстоятельств это будет дорого. Можно договориться с компанией так, что именно она будет обслуживать авто, но тогда лизинговая плата вырастет на еще большую сумму;

- на лизинговом автомобиле запрещено выезжать за границу ;

- автомобиль может быть не только в лизинге, но и в залоге у банка из-за проблем лизинговой компании. Такое бывает редко (все же лизинговых компаний в стране не так много), но риск все же существует – при выкупе авто по истечению срока действия договора клиент в этом случае не сможет переоформить на себя покупку;

- могут быть проблемы при полном закрытии договора – если компания по каким-то причинам будет тянуть с закрытием, все это время клиент не сможет переоформить на себя автомобиль (а компания при желании вообще может его изъять).

Кроме того, стоит обратить внимание на некоторые особенности лизинга. Так, при страховании по договору каско выгодоприобретателем указывается лизинговая компания, и при угоне авто или серьезном ДТП компенсацию получит именно компания. Но может быть так, что страховщик выплатит всю сумму, а потом выяснит, что авто угнали из-за неосторожности водителя – ему предъявят регресс на всю сумму.

Есть и вопрос со штрафами – обычно лизинговые компании оплачивают штрафы за водителя быстро и с 50%-ной скидкой (так как уведомления приходят именно компании). Но если компания не успеет отреагировать и оплатить штраф в 20-дневный срок, водителю придется оплачивать все 100% его суммы.

Тем не менее, лизинг остается практически самым удобным и выгодным способом обновить материальную базу для бизнеса при отсутствии средств на это – несмотря на все условия, ограничения и риски.

Источник https://www.kommersant.ru/doc/4751181

Источник https://siab.ru/blog/lizing-ili-kredit-chto-vyigodnee-dlya-predpriyatiya/

Источник https://bankstoday.net/last-articles/vmesto-avtokredita-mozhno-oformit-avto-v-lizing-rasskazyvaem-vse-chto-nuzhno-znat-ot-teorii-do-realnyh-uslovij