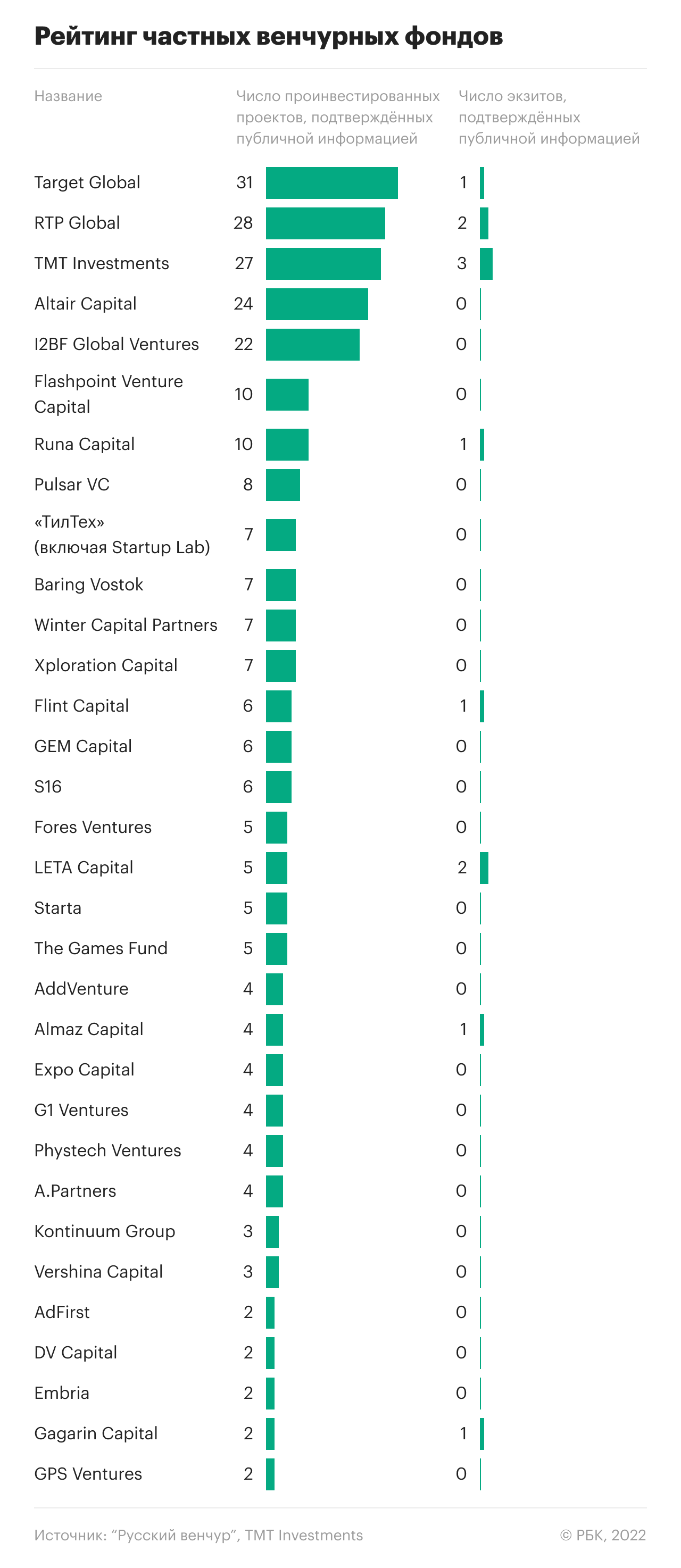

Кто вошел в топ самых активных венчурных фондов России за 2021 год

Telegram-канал «Русский венчур» и компания TMT Investments подготовили исследование деятельности отечественных венчурных фондов за 2021 год. Какие сферы наиболее интересны инвесторам и какой была самая крупная сделка?

Дисклеймер

- Исследование не следует воспринимать как список самых лучших фондов. Это — рэнкинг наиболее активных фондов, связанных с Россией.

- В рейтинге представлены фонды и инвестиционные компании, запущенные россиянами (или созданными в России) и совершившие за последний год не менее двух венчурных сделок (и как минимум одну в течение двух последних лет — с российским стартапом). Российский стартап — технологическая компания, созданная в России не более 10 лет назад.

- Фонды ранжированы по количеству совершенных сделок со стартапами по всему миру, основываясь на данных российских и зарубежных СМИ. В подборку не попали иностранные фонды, которые инвестируют в российские проекты, а также государственные фонды.

- Рейтинг составлен на основе публичных данных. Его цель — показать активность отечественных венчурных фондов между 1 декабря 2020 года и 31 ноября 2021 года.

Несмотря на сложную ситуацию на фоне последствий пандемии, 2021 год можно назвать относительно успешным для всего венчурного рынка. Крупные фонды продолжали инвестировать в перспективные проекты, а российские стартапы получали поддержку со стороны отечественных и зарубежных инвесторов.

Частные венчурные фонды

1. Target Global

Частным фондом, который, согласно открытым источникам, закрыл наибольшее число сделок в 2021 году, стал Target Global, среди основателей которого — российские предприниматели Михаил Лобанов и Александр Фролов. Еще в 2018 году СМИ называли инвесторами управляющей компании интернет-холдинг SD Ventures Дмитрия Волкова, одного из создателя Qiwi Сергея Солонина и сооснователя Delivery Hero Лукаша Гадовски.

Фонд предпочитает вкладываться в быстрорастущие компании, развивающиеся в области финансовых технологий, электронной коммерции, туризма, софта и мобильных технологий. Target Global инвестирует в европейские, американские и израильские проекты.

Согласно публичной информации, в 2021 году Target Global участвовал в 31 сделке и совершил 1 экзит. Крупнейшей сделкой прошлого года, которую возглавил фонд, стал раунд на $650 млн немецкого insurtech-стартапа Wefox.

2. RTP Global

Самой крупной сделкой с участием фондов, связанных с Россией, стал раунд на €80 млн (около $1 млрд) берлинского стартапа Urban Sports Club (компания, предлагающая онлайн-членство для людей, которые хотят заниматься разными видами спорта) с участием фонда Леонида Богуславского RTP Global — одного из первых инвесторов «Яндекса» и Ozon. RTP Global (до 2018 года ru-Net) вкладывается в проекты, развивающие свои решения в области ИИ, электронной коммерции, FoodTech, финансовых технологий, транспорта. Фонд инвестирует в стартапы в компании из США, Европы, Индии и Юго-Восточной Азии.

3. TMT Investments

Также в тройке лидеров по количеству публичных сделок оказался TMT Investments. Ранее фондом было профинансировано 27 проектов и совершено 3 экзита. Одной из крупных сделок стали инвестиции TMT Investments в британскую fintech-компанию Outfund в раунде на £37 млн.

TMT Investments в 2010 году запустили экс-учредители РБК Герман Каплун, Артем Инютин и Александр Моргульчик. Это публичная компания, чьи акции были представлены на Лондонской бирже. Фокус — Big Data, SAAS, EdTech, электронная коммерция, финансовые технологии. С момента основания фонд вырос более чем в 10 раз, а число проинвестированных стартапов — 70 штук. Среди портфельных инвестиций TMT три «единорога»: финтех-стартап Bolt, Wrike (SaaS-платформа для управления проектами и совместной работы команд) и Pipedrive (разрабатывает ПО по управлению продажами).

4. AltaIR Capital

Еще одной значимой сделкой 2021 года стало участие AltaIR Capital и инвесторов AltaClub в раунде на $130 млн американского финтех-стартапа Sunbit. По результатам раунда, оценка компании превысила $1 млрд.

Управляющую компанию AltaIR Capital в 2005 году запустил Игорь Рябенький. В 2019 году в портфеле фонда было более сотни стартапов. Среди инвесторов AltaIR Seed Fund называли Millhouse Capital, имеющую отношение к Роману Абрамовичу и Евгению Швидлеру. Преимущественно фонд вкладывается в международные проекты на ранних стадиях, фокусируясь на таких направлениях, как SaaS в b2b и b2c, EdTech, Fintech, AI, HR.

5. I2BF Global Ventures

Одним из самых продуктивных частных фондов 2021 года, вошедших в топ-5, оказался I2BF Global Ventures. Известно о 22 сделках. Одной из самых заметных стала инвестиция в американский проект ServiceTitan (разработчик ПО для компаний, которые обслуживают дома). В раунде F стартапа на $500 млн лидировали Tiger Global и Sequoia Capital Global Equities, а оценка компании превысила в итоге $8 млрд. I2BF Ventures был первым инвестором стартапа, а управляющий директор и партнер фонда Илья Голубович входит в совет директоров компании.

В основном фонд вкладывается в стартапы ранних стадий, отдавая предпочтение Software, Mobile, Energetics, CleanTech и E-commerce.

Корпоративные венчурные фонды

1. Структуры МТС

Среди корпораций одной из наиболее активных оказалась МТС. Было объявлено о пяти закрытых сделках. Самой крупной стала инвестиция в $10 млн «Центра искусственного интеллекта МТС» в американского производителя ИИ-чипов Kneron. Также в середине 2021 года стало известно, что венчурный фонд МТС вложил ₽120 млн в российскую платформу клиентских данных KonnektU.

Венчурный фонд МТС был запущен на основе центра инноваций и инвестиций MTS StartUp Hub. Фонд сфокусирован на поиске перспективных проектов на посевной стадии и в раунде A, которые работают в сфере финансовых технологий, медиа, интернета вещей и других областей, которые связаны с предоставлением цифровых продуктов пользователям.

2. My.Games Venture Capital

По данным на начало 2021 года, было известно о пяти сделках My.Games Venture Capital, инвестиционного подразделения My.Games (входит в VK). За сумму около $4,7 млн структура приобрела миноритарную долю с опционом на контроль игровой студии The Breach Studios, специализирующейся на разработке консольных и ПК-игр. По данным на сентябрь 2021 года, MGVC инвестировал в создание видеоигр уже более ₽6 млрд.

3. Finsight Ventures

Известно о четырех сделках Finsight Ventures за 2021 год. Самым крупным стал раунд на $40 млн индийской healthcare-платформы MediBuddy. FinSightVentures был создан в 2014 году инвестхолдингом «ФИНАМ» и компанией «СкагитИнвестментс». Фонд фокусируется на инвестициях в компании, работающие в сферах финансовых технологий, SAAS, робототехники, недвижимости, «умных» городов. В поле внимания фонда — стартапы из Северной Америки, Юго-Восточной Азии и Африки.

4. Kirov Group Ventures

Фонд Kirov Group Ventures возглавил инвестиционный раунд российского стартапа Tango Vision, получив 7% компании. Сделка была закрыта совместно с российско-французским инновационным хабом Winno.

Kirov Group Ventures — это фонд Кировского завода из Санкт-Петербурга. Структура сосредоточена на поддержке и развитии индустриальных стартапов pre-seed и seed стадий. Фонд вкладывается в технологии Индустрии 4.0, AgroTech, EnergyTech, HR и DPA (digital process automation) в b2b сегменте. Kirov Group Ventures инвестирует в российские стартапы и русскоязычных предпринимателей из других стран.

5. Sistema SmartTech

Замыкает пятерку лидеров по количеству сделок среди корпоративных фондов Sistema SmartTech. Фонд инвестировал около $2,7 млн (примерно 200 млн рублей) в российский сервис доставки Checkbox в обмен на 18,6%. Сам фонд запущен в 2020 году. Якорным инвестором стала АФК «Система» с инвестициями до ₽1,5 млрд. Общий объем фонда — ₽5 млрд. Управляющий партнер — Ксения Шойгу (дочь министра обороны РФ Сергея Шойгу). Другие партнеры не раскрываются. Sistema SmartTech создан на восемь лет с инвестиционным периодом пять лет. Фонд оказывает поддержку стартапам на посевных и ранних стадиях инвестиций. Sistema SmartTech вкладывается в российские и зарубежные стартапы из различных секторов экономики без привязки к конкретным отраслям, например, технологии в медицине, образовании, логистике и транспорте.

Список российских фондов прямых инвестиций — проверенных временем и новых

Евгений Смирнов

# Инвестиции

Фонды прямых инвестиций России

Деятельность PEF в России регламентирует Федеральный Закон №156-Ф3. В отечественном законодательстве для данного типа организаций предусмотрены более жесткие условия регулирования, нежели в США и ЕС.

- Что такое фонд прямых инвестиций

- Особенности функционирования PEF

- Как устроен PEF

- Процедура инвестирования через PEF

- Принципы распределения прибыли в PEF

- Фонды прямых инвестиций в России

Самым надёжным и безопасным видом инвестирования являются банковские депозиты. При этом, если вкладываться в наиболее крупные финучреждения, особенно в государственные, риск потери денег минимален. Однако и прибыльность депозитов невысокая, часто она едва покрывает уровень инфляции.

Если для вас важно не только сохранить свои накопления, но и приумножить их, банки — неподходящий вариант. А вот инвестирование в фондовый рынок, то есть в рынок акций — это как раз то, что позволит хорошо. Правда, и риски здесь отнюдь не нулевые.

Что такое фонд прямых инвестиций

Покупка акций на фондовой бирже с целью их последующей перепродажи по более высокой цене — самый очевидный и распространенный вид инвестирования в акции. Однако проблема в том, что на бирже торгуются ценные бумаги уже известных стабильных компаний, которые прошли стадию взрывного роста и теперь развиваются в умеренном темпе или стоят на месте.

Гораздо выгоднее покупать акции тех компаний, которые находятся в самом начале своего бурного роста и еще не прошли процедуру публичного размещения акций на бирже, общепринято именуемую аббревиатурой IPO. Но поскольку их ценные бумаги еще не торгуются на биржах, для их покупки приходится использовать другие, менее известные инструменты, в частности – фонды прямых инвестиций (далее PEF — Private Equity Fund).

PEF представляет собой особую форму коллективного инвестирования в покупку крупного пакета акций (от 10%) или облигаций не прошедших IPO компаний. В отличие от обычных спекуляций на фондовой бирже, здесь акции покупаются на долгий срок, который часто превышает 5–7 лет.

Особенности функционирования PEF

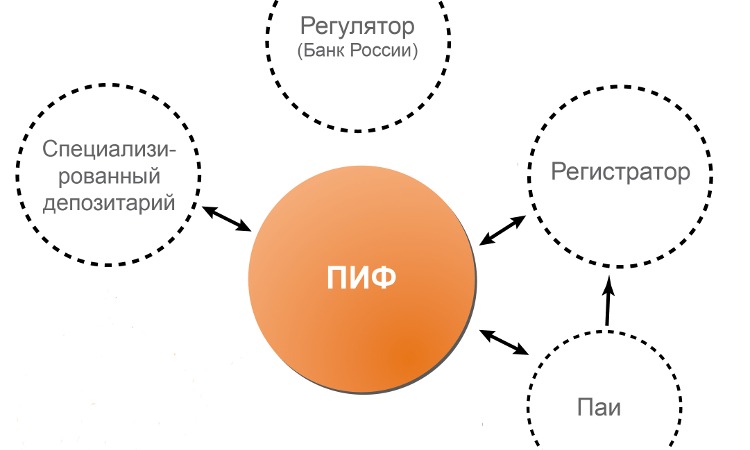

По большому счету, PEF является разновидностью паевого инвестиционного фонда (ПИФ), так как основная его цель — получение прибыли путем размещения средств, предоставленных инвесторами-пайщиками. Поэтому между PEF и ПИФ есть очень много общих черт:

- оба вида инвестирования обычно регулируются одними и теми же законами;

- именной инвестиционный пай каждого инвестора пропорционален сумме его вложений;

- одинаковые принципы налогообложения — налоги платятся только по факту продажи акций и только при условии, что цена продажи превышает номинальную стоимость акций;

- повышенный риск в сравнении с облигациями и государственными ценными бумагами.

В то же время PEF обладают и рядом специфических черт, явно отличающих их от обычных ПИФ:

- PEF не работают с акциями публичных компаний и акционерных обществ;

- инвесторы всегда автоматически получают право влиять на принятие стратегических решений в управлении компанией;

- PEF не имеют права прямо инвестировать в акции государственных компаний и другие ценные бумаги, выпущенные государством;

- вес голосов участников PEF в принятии управленческих решений относительно развития компании зависит от того, что прописано в уставных документах самого фонда, а не от размеров доли инвестиций.

Помимо паевых инвестфондов, PEF часто сравнивают с венчурными фондами, поскольку здесь также имеется определенное сходство в вопросах выбора объектов инвестирования, в организационной структуре и уровне доходности.

Но и в данном случае параллель не будет четкой, поскольку некоторые принципиальные различия всё же имеются:

- Венчурные инвесторы могут по совместительству быть еще и учредителями компании, чьи акции приобретаются, и покупать бумаги из первичной эмиссии. Пайщикам PEF это запрещено, они покупают только акции и облигации из дополнительных эмиссий.

- PEF избегают покупки акций совсем новых компаний, отдавая предпочтения тем, что решили докапитализироваться, хотя уже какое-то время присутствуют на рынке, обладают устоявшейся организационной структурой и сформированной клиентской базой. В свою очередь, венчурные фонды довольно активно инвестируют в совсем новые стартапы.

- Для венчурных инвестиций типичны относительно небольшие суммы, не позволяющие влиять на управление компанией. А вот PEF по закону должны либо обзавестись собственным представителем в совете директоров (то есть иметь не менее 10% акций), либо должны покупать блокирующий (более четверти) или контрольный (более половины) пакет акций.

Как устроен PEF

В плане организационной структуры PEF представляет собой ООО, которое создается на конкретно оговоренный срок. Обычно это 7–10 лет. Учредители фонда делятся на две неравные категории:

- генеральный или управляющий партнер, который занимается фактическим управлением фондом;

- ограниченные партнеры, просто участвующие в инвестировании своими деньгами.

В роли ограниченных партнеров выступают различные крупные инвесторы. Зачастую это всевозможные частные либо хедж-фонды, а также страховые компании и пенсионные фонды.

Хотя в теории участником PEF на правах ограниченного партнера могут выступать как юридические, так и физические лица, на практике большинство фондов прямого инвестирования для физлиц недоступны из-за слишком высоких требований по минимальному объему вложений. В остальном же PEF выступает как типичная управляющая компания, которая распоряжается деньгами вкладчиков с их разрешения и в их же интересах.

В некоторых государствах также используется понятие «инвестиционное партнерство», с помощью которого в законе различают портфельные и частные вложения. Фонды, оперирующие такими понятиями, иногда могут сталкиваться с некоторыми трудностями при инвестировании за рубежом.

К примеру, в России такой вид деятельности регулируется разделом «ПИФ для квалифицированных инвесторов», запрещающим продавать или передавать паи третьим лицам. Кроме того, из-за различий в законодательстве отдельных государств, PEF, созданный по правилам страны своей регистрации, в другой стране может квалифицироваться как венчурный.

Процедура инвестирования через PEF

При всех различиях в законодательстве разных стран, общепринятое понимание таково: инвестиции в фонды прямых инвестиций — это покупка от 10% уставного капитала в виде дополнительно выпущенных акций либо облигаций.

Сами PEF могут инвестировать деньги пайщиков как напрямую, так и через портфельные компании, что является типичной практикой в США и Западной Европе. Качественно диверсифицировав вложения в акции предприятий из различных отраслей экономики, PEF в итоге получает низкий уровень риска. Это позволяет экономить на собственном экспертном бюро, занимающемся анализом и контролем инвестиций.

При этом деньги инвесторов могут как вкладываться целенаправленно, так и аккумулироваться для инвестирования в целый пакет компаний, определенных заранее. Выбор для инвестирования основывается как на стандартных оценочных методиках (например, EBITDA), так и на инсайдерской информации. Во втором случае можно сделать особенно удачное вложение:

- купить залоговые активы по существенно сниженной цене;

- купить акции «проблемной» компании, стоящей на пороге быстрого скачка;

- купить сильно недооцененные компании с очевидно высоким потенциалом;

- зайти на нишевый рынок, неинтересный крупным институциональным инвесторам, но дающий хорошую прибыль.

Принципы распределения прибыли в PEF

В настоящий момент существуют две основные схемы распределения прибыли между пайщиками PEF:

- Симметричная. Все вкладчики получают заработанные деньги строго после продажи ценных бумаг, приобретенных на их деньги.

- Асимметричная. Сроки выплат у вкладчиков разные и определяются правилами фонда.

Из-за того, что объект инвестирования обладает низкой ликвидностью, существуют определенные сложности с точным расчетом текущей стоимости пакета конкретного вкладчика. В этой связи возникают сложности как с досрочным выходом отдельного пайщика из проекта, так и с реализацией всего пакета, которым владеет PEF.

По истечении срока, на который создавался фонд, возникает вопрос, как именно конвертировать акции или облигации в живые деньги, из которых и будет выплачена прибыль пайщиков-инвесторов. Обычно PEF реализует один из следующих сценариев:

- Продажа всех акций новому стратегическому инвестору или другому PEF.

- Выход компании на IPO и продажа акций через фондовую биржу. Если за время со старта проекта компания, чьими акциями владеет фонд, добилась значительных финансовых успехов, выход на биржу является наиболее выгодным вариантом.

- Продажа акций менеджменту компании через механизмы BIMBO или в обмен на заемные средства.

Фонды прямых инвестиций в России

Деятельность PEF на территории РФ регламентирует Федеральный Закон №156-Ф3 «Об инвестиционных фондах». В отечественном законодательстве для данного типа организаций предусмотрены заметно более жесткие условия регулирования, нежели в США и странах Европы. Особенно в том, что касается финансовой отчетности и вопросов независимого аудита.

Как и многое другое, касающееся современных инструментов инвестирования, PEF мало знакомы рядовому отечественному инвестору. Тем не менее в последние годы PEF в нашей стране резко активизировали свою деятельность и нарастили объемы вложений. Этому в немалой степени способствовали государственные программы, направленные на поддержку рынка инвестиций.

И всё же, пока список отечественных фондов прямых инвестиций довольно короткий и включает следующие организации:

- Alfa Capital Partners;

- Baring Vostok Capital Partners;

- Delta Private Equity Partners;

- Mint Capital;

- Troika Capital Partners.

Отдельно стоит упомянуть Российский Фонд Прямых Инвестиций (РФПИ) — государственный PEF, созданный правительством еще в 2011 году. Этот фонд занимается вложениями в стратегические предприятия и важнейшие отрасли нашей экономики.

Венчурные фонды России

Любому бизнесу на этапе становления требуется финансирование. Но получить деньги не так просто: банки очень осмотрительны. Потенциальные инвесторы тщательно анализируют бизнес-план, просчитывают возможные риски, планируют профит. Для этого есть все основания: порог входа в подобные проекты зачастую очень высок, а риски зашкаливают — крайне невыгодное сочетание даже при огромной потенциальной прибыли. В этой статье разговор пойдет о венчурных фондах России и о том, насколько они могут интересны инвесторам.

История российского венчурного рынка

Первичное формирование венчурного рынка в России началось в первой половине 1990-х годов. В этот период страны Запада проявили первый финансовый интерес к новому рынку, относя все возможные капиталовложения к разряду высокорисковых. Благодаря усилиям западных и американских партнеров в 1993-1996 гг. стартовало массовое формирование региональных фондов венчурного капитала. Практически все они были фондами поздних стадий инвестиций и сотрудничали с действующими предприятиями сферы народного потребления. Общее количество фондов в этот период – 26 компаний с капитализацией более 1,5 млн. долларов.

После кризиса 1998 года большинство региональных фондов развалилось. Из 11 крупных компаний остались всего три:

Norum;

Eagle;

Quadriga Capital

Активное развитие российского инвестиционного рынка пришлось на период с 2000 по 2013 гг. К основным вехам этого времени можно отнести следующие события:

- Создание Венчурного инновационного фонда – 2000 г.

- Рост инвестиций в технологические компании (Яндекс, Рамблер, Ozon.ru, РБК и т.д.).

- Разработка и принятие концепции развития венчурной индустрии в России – 2002-2004 гг.

- Открытие ООО «Российская венчурная компания» – 2005 г.

- Создание масштабных национальных проектов: «Роснано», «Наукоград Сколково» – 2010-2011 гг.

- Создание Фонда развития интернет-инициатив – 2013 г.

Паевые фонды венчурных инвестиций

Основная цель венчурного фонда — получение сверхприбыли. Для создания такой амбициозной организации требуется приличное количество денег, в среднем не менее 10-15 млн. долларов. В общем виде схема создания фонда выглядит так:

- Определение необходимой для привлечения суммы.

- По действующим стандартам отрасли управляющая компания должна сделать взнос, равный минимальный инвестиции, то есть 5-15% от запланированной общей суммы вложений.

- Поиск внешних инвесторов для формирования необходимого капитала.

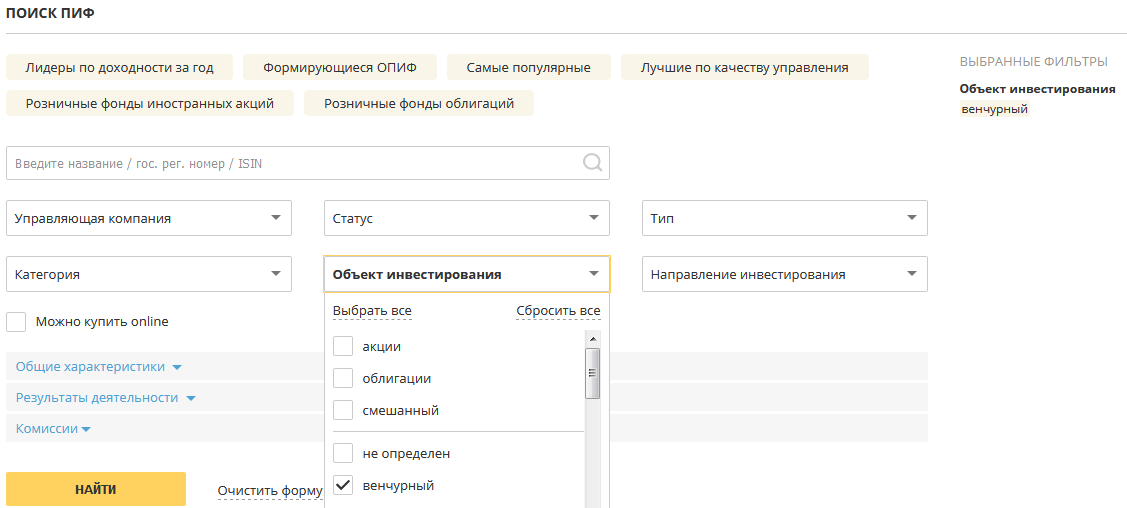

После того, как необходимый капитал получен, управляющая компания начинает свою деятельность по поиску перспективных проектов и их развитию. Есть два основных типа российских венчурных фондов: паевые и фонды прямых инвестиций. Первые регулируются российским законодательством о ПИФах, вторые — другими нормативными актами, в том числе международными (российский венчурный фонд может работать как отделение международного фонда). Найти паевые венчурные фонды можно на сайте investfunds.ru :

В настоящий момент можно увидеть 27 фондов, многие из которых имеют региональную направленность и поддержку малых компаний, например:

- Региональный венчурный фонд инвестиций в малые предприятия в научно-технической сфере Республики Мордовия

- Региональный венчурный фонд инвестиций в малые предприятия в научно-технической сфере Краснодарского края

- А также аналогичные фонды в Чувашской Республике, Челябинской, Новосибирской или Калужской области и т.д.

Общее свойство всех фондов — закрытый тип, необходимость быть квалифицированным инвестором и минимум информации. Нет не только цифр доходности, но и суммы чистых активов фонда, комиссий за управление, рейтинга его качества. Даже входной порог в 1 млн. рублей указан только для трех фондов. Самый старый фонд запущен в 2006 году, последний в 2017. Что происходит внутри, можно только гадать.

Как работает венчурный фонд

Итак, фонд венчурных инвестиций – это организация, состоящая из инвесторов-единомышленников, готовых вкладывать свои деньги в проекты с пометкой «неопределенное будущее». Эти люди не благотворители, их действия направлены только на получение прибыли. В результате венчурный фонд может проводить разную политику по отношению к спонсируемым проектам: не вмешиваться в их работу, ограничиваясь отчетностью, или влиять довольно активно. Схема получения профита от такого вида финансирования выглядит следующим образом:

- Аккумулирование денежных средств на счете фонда венчурных инвестиций

- Поиск и отбор подходящих проектов

- Непрерывное финансирование, включающее полное обеспечение новой компании всем необходимым, в том числе юридической и организационной поддержкой

- После получения целевой прибыли фонд выходит из проекта, продавая свои акции или доли в бизнесе

Фондом может выступать и государственная структура. Так, департамент предпринимательства города Москвы имеет фонд развития венчурного инвестирования, направленный на поддержку малых технологичных предприятий. Правда, условием является то, что до этого они привлекли средства от частных инвесторов и фонд таким образом поддерживает и их, повышая шансы получить отдачу от вложенных инвестиций. Это же касается компаний, размещенных в секторе РИИ Московской биржи и позволяет подать заявку на финансирование в размере до 30 млн. рублей.

Стадии венчурных проектов

Сами инвестиционные проекты, куда вкладывают венчурные фонды, разделяются не только по направлениям бизнеса, но и по стадиям, на которых находится идея:

- Pre-seed (общая идея, что требуется потребителям и рынкам)

- Seed (готовая идея, оформленная в бизнес-план)

- Start-up (идея, оформленная в виде молодой компании)

- Early stage (идея, дошедшая до уровня изготовления продукции, но компания имеет проблемы с рентабельностью)

- Expansion (зрелая идея, окупившая первоначальные вложения и нуждающаяся в средствах для расширения деятельности)

Понятно, что чем больше стадий проходит проект, тем меньше связанный с ним риск и потенциальная выгода. Венчурный фонд в своем описании обычно указывает допустимые для него стадии, например займы проектам на «посевных» стадиях Seed и Pre-seed. А вот венчурный фонд Prostor Capital наоборот оказывает поддержку проектам на пятой стадии с готовым технологическим продуктом. По статистике наиболее популярна у фондов именно стадия расширения. Объем известных венчурных сделок в 2018 году оценивается примерно в 450 млн. долларов со средней суммой сделки около 3 млн. $:

Участники венчурных фондов

Частные инвесторы, которые не имеют возможности самостоятельно вести проекты финансирования от начала до конца, могут вложить свои средства в инвестиционный венчурный фонд. Условия вступления в фонд выглядят следующим образом:

- минимальный взнос – 1 млн. рублей через паевые венчурные фонды, ∼ 1 млн. долларов в случае фондов прямых инвестиций;

- срок инвестирования – не менее 5-7 лет;

- обязательное вознаграждение за управление капиталом вне зависимости от результатов

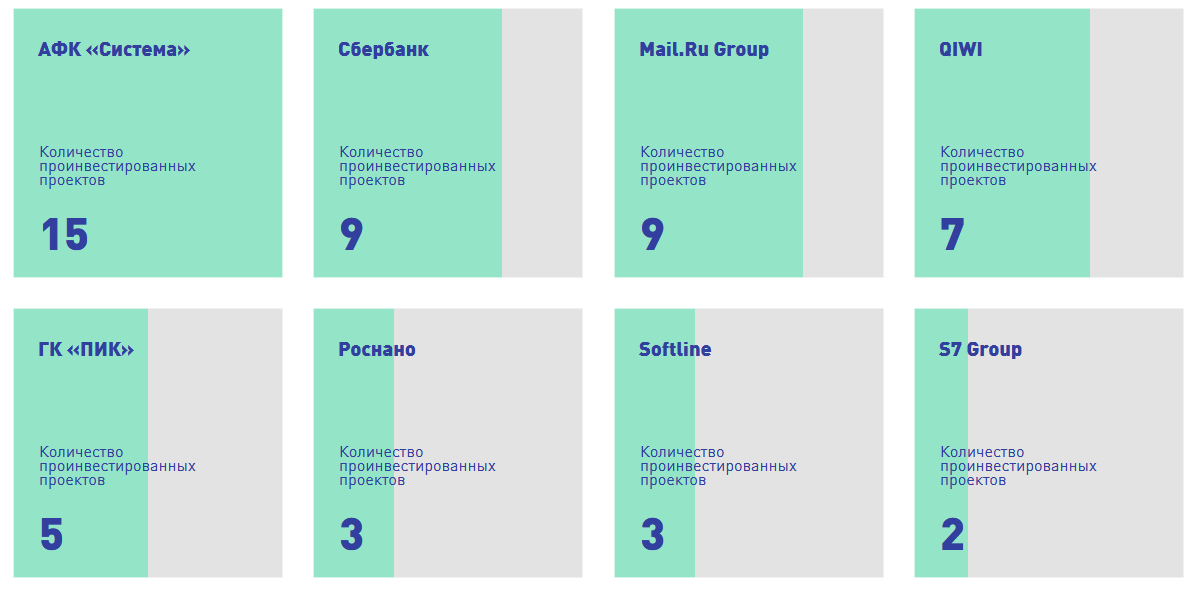

В России немало богатых людей, имеющих возможность вкладывать деньги в инвестиционные венчурные фонды. Но, как правило, потенциальные инвесторы с опаской относятся к ним, страшась потери контроля над капиталом и длинных сроков вложений. Поэтому чаще всего в роли венчурных инвесторов выступают крупные российские корпорации. Например, ВТБ, КамАЗ, Сбербанк, Skolkovo Ventures, РЖД, Mail.ru Group, акционерный финансовый холдинг «Система», РБК и т.д. Активность за прошлый 2018 год:

Многие из них одновременно являются и инвесторами (limited partner) и управленцами (general partner). Участие стандартных корпораций в венчурном бизнесе выглядит нормально, за исключением случаев, когда какая-то компания проявляет чрезмерную активность на этом рынке, пытаясь сверхприбылью погасить внутренние долги. Если пытаться анализировать доходность, то действительно высокую прибыль с самых ранних стадий приносят лишь несколько идей из тысячи. Неудивительно, что даже крупные компании не застрахованы от провалов:

- завод «Усолье-Сибирский силикон» – убыток более 9,5 млрд. долларов (проект «Роснано»);

- сетевой портал «Спутник» – убытки более 60 млн. долларов (проект «Ростелеком»);

- «Ё-мобиль» – убытки более 200 млн. евро (проект инвестиционной группы ОНЭКСИМ)

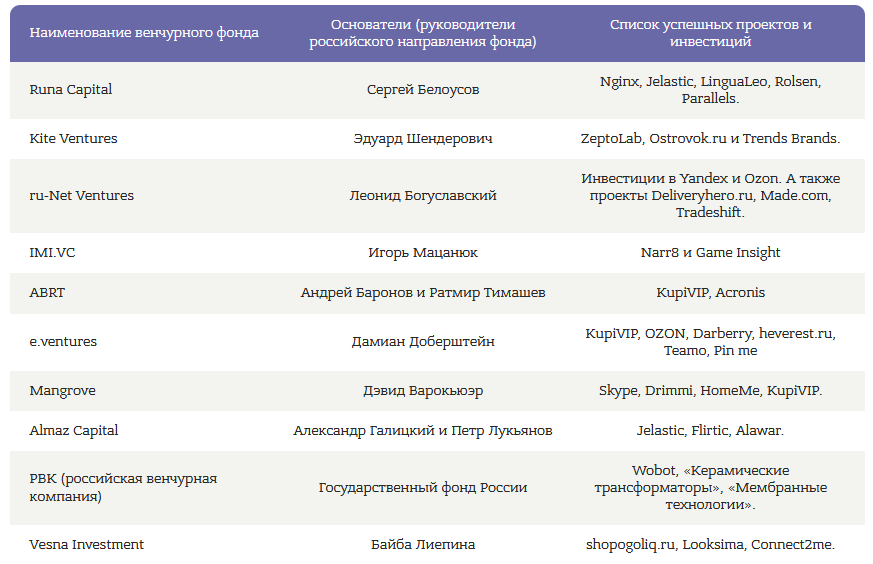

ТОП крупнейших российских венчурных фондов

Рейтинг российских венчурных фондов по количеству проинвестированных ими за год проектов доступен на сайте https://ratings.rvc.ru/ . Список крупнейших венчурных компаний России:

Более подробную информацию по каждой компании, а также форму для подачи заявки на партнерство и получения финансирования можно найти на официальных сайтах венчурных фондов:

- rvc.ru;

- runcapital.vc

- rusve.com;

- softlinevp.com;

- rdif.ru

- iidf.ru и др.

Ознакомиться с текущей информацией о деятельности российских венчурных фондов, с инвестиционной активностью и тенденциях развития сектора можно и на сайте Российской ассоциации венчурных инвестиций РАВИ ( www.rvca.ru ). Всего в данный момент насчитывается почти 200 российских венчурных фондов с общей капитализацией около 4.5 млрд. $:

Количество и объем действующих российских фондов (данные РАВИ на конец первого полугодия 2019 года)

Основное внимание инвесторов в последние годы уделялось следующим секторам:

- информационные и коммуникационные технологии;

- бизнес-решения;

- медицина;

- инновационные строительные материалы, технологии;

- e-commerce.

Выводы

Автор теории антихрупкости и создатель понятия «Черный Лебедь» Нассим Талеб рекомендует использовать небольшую долю вложений в венчурных фондах в попытке поймать своего счастливого лебедя. Но на практике российские венчурные проекты, в том числе объявленный курс на нанотехнологии, реального результата не принесли. Положительным начинаниям мешает коррупция и большое давление на бизнес, особенно если он становится прибыльным.

Порог входа в венчурные фонды очень высок. При этом в структуре, поддерживающей компании на ранних стадиях, все деньги подвержены несравненно более высоким рискам, чем на рынке акций. И хотя можно немного понизить риск путем инвестиций на поздних стадиях проекта при надежном механизме контроля средств, обычному инвестору на мой взгляд стоит держаться подальше от венчурного рынка, формируя свой портфель из ликвидных и понятных инвестиционных инструментов с широкой диверсификацией.

Источник https://trends.rbc.ru/trends/innovation/626a37239a794752c3ac4ba4

Источник https://delen.ru/investicii/fond-prjamyh-investicij.html

Источник https://investprofit.info/venture-russia/