Измерение ROI в бизнесе: как и для чего считать

Рентабельность инвестиций ROI – это основная метрика, которая рассчитывается перед запуском любого проекта. Именно этот показатель позволяет еще на этапе планирования выбрать наиболее эффективное и прибыльное направление вложения средств, избежать убытков и грамотно перераспределить денежные ресурсы. Вот почему в маркетинге так широко известен показатель ROI. Как и для чего рассчитывается эта метрика, рассказываем ниже.

Что такое ROI

ROI (Return on Investment) – коэффициент рентабельности, который показывает окупаемость вложенных инвестиций в проект.

Проектом может считаться запуск рекламной кампании, вложение средств в приобретение производственного оборудования, разработка нового товара и т. д. Однако в диджитал-маркетинге при расчете ROI рассчитывается именно рентабельность вложения средств в рекламу.

Зачем считать ROI

ROI является метрикой, которая характеризует окупаемость разных вкладов. Считается этот показатель для принятия управленческих решений. Например, предприятие начало выпускать новую продукцию и рассчитывает ROI, чтобы решить, выгодно ли развивать это направление деятельности.

Для e-commerce расчет ROI позволяет решить такие задачи:

- выбирать эффективные рекламные каналы для продвижения. Соотношение полученных доходов и затрат по каждому каналу позволяет определить наиболее рентабельные пути продвижения своего бренда или товаров;

- стимулировать продажи. Расчет ROI позволяет определить, насколько эффективна внедренная программа лояльности для клиентов. Например, компания для стимулирования продаж дарит скидку в размере 15% всем клиентам, кто заказал в магазине на сумму от 30 000 рублей. Расчет коэффициента рентабельности позволяет соотнести полученные доходы от внедренной программы к затратам и принять решение, приносит ли желаемые результаты эта программа;

- улучшать стратегии прямых продаж. ROI позволяет оценить эффективность каждого использующегося канала сбыта по отдельности. Например, определить эффективность продаж товара через сайт, рассылки, по каталогам и т. д. Для расчета достаточно соотнести полученную прибыль от продаж с расходами на привлечение покупателей по этому каналу;

- определять и устранять «узкие места» в обслуживании клиента. Если по какому-то каналу продаж вдруг резко упал коэффициент рентабельности, то это может быть сигналом к тому, что клиенты испытывают недовольство. В таком случае нужно разбирать причины падения. Они могут быть косвенными. Например, звонят по указанному телефону, но не получают должной поддержки, или оформляют заявку и остаются без обратной связи, и т. д.

Поднять продажи в интернет-магазине можно не только понизив цену или предложив своим клиентам новый товар – иногда посетители не заказывают совсем по другим причинам. Подробнее про это читайте в статье «Маркетинг для контекстолога: как выявить «боли» и потребности клиентов».

Формула расчёта ROI: как посчитать

ROI показывает, насколько выгоден проект с учетом суммарных вложений в него. Поэтому при расчете данной метрики учитываются полные затраты на проект (рекламную кампанию) и доходы, которые были получены вследствии реализации проекта.

ROI = (Доходы от рекламы – Затраты на рекламу)/Затраты на рекламу * 100%

Где, доход от рекламы – валовая прибыль, которую кампания получила за выбранный промежуток времени, а

затраты на рекламу – валовые инвестиции и вложения.

Для расчета необходимо рассчитать общую прибыль от реализации проекта. Размер полученной прибыли делится на валовые расходы и умножается на 100%. В результате мы получаем коэффициент, который сравнивается со 100%.

Возможны три ситуации:

Пример формулы расчета ROI

Например, интернет-магазин ортопедических матрасов запустил рекламную кампанию в myTarget для привлечения целевой аудитории из соцсетей ВКонтакте и Одноклассники. Спустя месяц прокрутки рекламы магазин получил такие результаты:

Валовые затраты – 30 000 рублей.

Доходы – 65 000 рублей.

То есть магазин потратил на рекламу 30 000 рублей, а люди, которые пришли по рекламе во ВКонтакте и Одноклассниках заказали товаров на 65 000 рублей. В результате получаем, такую формулу расчета ROI:

ROI = (65000 – 30000)/30000 * 100% = 117%

Показатель ROI равен 117%. Это свидетельствует о том, что рекламная кампания эффективна и приносит прибыль. На один потраченный рубль компания получила 1,17 рублей прибыли.

Какие показатели влияют на ROI

На расчет ROI косвенно влияют другие показатели, поскольку они тем или иным образом способствуют изменению размера доходов или затрат компании. А это напрямую влияет на показатель рентабельности.

LTV

LTV (Lifetime Value) – валовый доход компании, который она получает с одного клиента за весь период сотрудничества с ним. Поэтому LTV называют еще жизненной ценностью клиента.

Упрощенно формула расчета LTV выглядит так:

LTV = Доход от клиента за все время – Расходы на привлечение и удержание клиента

Также эту метрику можно рассчитать таким способом:

LTV= Доход от клиента за все время – CAC

Чем дольше клиент обслуживается в компании, тем больше компания получает от него дохода. При этом затраты на удержание постоянных клиентов меньше, чем на привлечение новых. Причина – более высокая лояльность. Все это положительно влияет на показатель рентабельности.

Рассмотрим на примере. В среднем клиент взаимодействует с интернет-магазином на протяжении двух лет и оформляет один заказ в три месяца. Средний чек заказа: 2500 рублей. Итого за два года клиент оставляет 8 заказов на общую сумму:

Доход = 2500 *8 = 20000 рублей.

Стоимость первичного привлечения клиента (САС) – 3000 рублей. С учетом прочих расходов общие расходы на привлечение и удержание клиента – 6000 рублей.

Итоговая LTV клиента: 20000 – 6000 = 14000 рублей.

CAC

CAC (Customer Acquisition Cost) – показатель, который характеризует, во сколько компании обходится стоимость привлечения одного нового клиента.

CAC = Общие затраты на рекламный канал / Количество новых клиентов

Также формулу можно расписать более подробно. Для этого напишем, что входит в общие затраты:

- МСС – затраты на рекламные кампании;

- W – стоимость услуг контекстолога/таргетолога;

- S – расходы на ПО и сервисы, которые используют сотрудники/подрядчики для подготовки и настройки кампаний;

- PS – затраты на подготовку сайта/посадочных страниц (проработка дизайна, верстка, разработка функционала, создание контента и т. д.);

- O – прочие расходы (оплата интернета, аренда и др.);

- CA – количество привлеченных по рекламе клиентов.

Например, в ходе запущенной на месяц рекламной кампании в Яндекс.Директе компания привлекла 65 новых клиентов. При этом рекламный бюджет составил 30 000 рублей, услуги контекстолога – 10 000 рублей, расходы на ПО – 500 рублей, прочие расходы – 1000 рублей.

Рассчитываем стоимость привлечения клиента:

САС =(30000+10000+500+1000)/65=638,5 рублей.

Таким образом, на привлечение одного нового клиента в рамках рекламной кампании компания потратила 638,5 рублей.

Чем дороже компании обходится стоимость привлечения клиента, тем больше она несет расходов. Большие расходы снижают рентабельность компании.

LTV-to-CAC

LTV-to-CAC – показатель, который определяет, сколько компания должна потратить на маркетинг и продажи, чтобы лидировать среди конкурентов и максимизировать свой рост.

Соотношение LTV к CAC характеризует, насколько компания способна к устойчивому росту.

Расшифровывается показатель LTV-to-CAC так:

Например, пожизненная стоимость клиента составляет 65 000 рублей. При этом затраты на его привлечение равны 27 000 рублей. Рассчитываем показатель:

LTV-to-CAC = 65000/27000= 2,4 :1

Таким образом, рекламный канал является прибыльным. Однако показатель все еще не является оптимальным. Для повышения этого показателя нужно либо увеличить пожизненную стоимость одного клиента или уменьшать затраты на его привлечение. Положительно на этот показатель влияет увеличение ROI.

Как и ROI, показатель LTV-to-CAC является индикатором, который характеризует эффективность выбранной бизнес-модели. Однако, в отличие от коэффициента рентабельности, данная метрика используется для прогнозирования будущего возможного роста.

CTR

CTR (click-through rate) – индекс кликабельности, который характеризует отношение количества кликов по рекламе к общему количеству показов рекламы.

Расчет CTR встречается в любых аналитических отчетах по рекламе, поскольку этот показатель показывает эффективность запущенной рекламы.

CTR = (Количество кликов/Количество показов)*100%

Расчет CTR встречается в любых аналитических отчетах по рекламе и является одним из важнейших отчетов по нескольким причинам:

- рост CTR приводит к росту CR;

- от этой метрики зависит рейтинг объявления.

Этот показатель косвенно влияет на ROI. Дело в том, что чем больше переходов получает реклама, тем выше вероятность получения заказов от клиентов.

Отличие ROI от ДДР, ROMI, ROAS

Перечисленные выше показатели косвенно влияют на размер ROI. Однако спутать их с коэффициентом рентабельности сложно. Но есть метрики, которые во многом схожи с ROI. Речь идет о ДРР, ROMI и ROAS. Рассказываем об основных отличиях.

ДРР

ДРР (доля рекламных расходов) – показатель, который рассчитывается как отношение доли рекламных расходов к прибыли с рекламы.

Этот показатель схожий с ROI. Только в случае с формулой расчета эффективности ROI, чем больше показатель, тем лучше. А в случае с ДРР, наоборот, чем меньше расчетный показатель, тем эффективнее рекламная кампания. Потому что при расчете рентабельности мы соотносим прибыль с затратами, а в случае с ДРР – затраты с нашей прибылью.

ДРР= (Затраты на рекламу/Прибыль с рекламы)*100%

Например, компания потратила на контекстную рекламу 200 000 рублей. В результате кампании было продано товаров на сумму 450 000 рублей.

Наш ДРР составил 44,4%.

Расчет ДРР, как и расчет ROI, является трудоемким процессом. Особенно для тех компаний, которые используют несколько рекламных каналов привлечения клиентов, поскольку нужно учесть затраты и прибыль по каждому из них.

В сlick.ru есть удобные онлайн-отчеты для маркетологов и руководителей, которые позволяют быстро собрать всю статистику по контекстной и таргетированной рекламе. Как работать с отчетами, читайте в статье «Онлайн-отчеты сlick.ru: как собрать статистику по контексту и таргету за минуту».

ROMI

ROMI (Return on Marketing Investment) – показатель, который характеризует эффективность денежных вложений компании в маркетинг, направленный на привлечение или удержание клиента.

Основное отличие показателя ROMI – он учитывает только затраты на маркетинг. Сюда входят затраты на рекламу, ведение блога, расходы на email-рассылку, разработку сайта или посадочной страницы. В отличие от формулы показателя ROI, эта метрика не включает расходы на заработную плату работникам, затраты на сырье, аренду помещений, налоги.

ROMI = (Доход от вложений – Затраты на маркетинг)/ Затраты на маркетинг * 100%

ROMI, как и ROI, сравнивается с нулем, поскольку может принимать отрицательное значение.

ROMI показывает, как расходы на маркетинг влияют на доходы кампании. Например, в интернет-магазине появился новый товар – электросамокаты. На рассылку своим постоянным клиентам магазин потратил 3000 рублей, на затраты на лендинг – 17 000 рублей, на рекламу во ВКонтакте еще 15 000 рублей и на рекламу в Яндекс.Директе – 20 000 рублей. Таким образом, суммарные затраты на маркетинг составили 55 000 рублей.

Полученные доходы составили 115 000 рублей.

То есть рекламная кампания является эффективной и приносит прибыль.

ROAS

ROAS (return on ad spend) – показатель, который характеризует соотношение выручки от рекламы с расходами на нее.

Если ROMI показывает окупаемость затрат на маркетинг, то ROAS – окупаемость затрат на рекламу.

ROAS = (Выручка от рекламы / Расходы на рекламу) * 100 %

ROAS сравнивается со 100%:

- ROAS > 100 % – бизнес получает доходы от запущенной рекламы. Например, если ROAS = 200%, то на 1 рубль вложенный в рекламу бизнес получает 2 рубля дохода;

- ROAS = 100 % – рекламная кампания «вышла в ноль». Это означает, что выручка с рекламы равна доходам от нее. То есть на 1 рубль вложений в рекламу бизнес получает 1 рубль дохода;

- ROAS < 100 % – рекламная кампания приносит убытки. Если ROAS = 40 %, то на 1 рубль вложений получили 0,4 рубля дохода.

Например, компания потратила на рекламную кампанию 80 000 рублей, выручка от рекламы – 60 000 рублей.

ROAS=(60 000/80 000)*100%= 75%

Показатель ROAS меньше 100%. Значит рекламная кампания приносит убытки и магазину следует пересмотреть свои затраты на рекламу. Например, выбрать другой рекламный канал или существенно изменить настройки текущее кампании.

Когда лучше начать считать

ROI можно считать как за весь срок реализации проекта, так и за определенный период. Например, можно посчитать формулу инвестиций ROI за отчетный год, а можно за месяц. Считать коэффициент рентабельности следует уже тогда, когда компания начала получать прибыль от проекта. Это позволит вовремя принять управленческие решения, пересмотреть расходы, тем самым повысив коэффициент рентабельности.

Где и для чего можно применить ROI

ROI – метрика, которая позволяет оценить эффективность вложения средств в любой проект. Поэтому ее рассчитывают и маркетологи, и инвесторы, и экономисты, и руководители компаний.

В каких случаях рассчитывают ROI?

Набор новых сотрудников в штат компании. Расчет коэффициента рентабельности позволит компании понять, принесет ли дополнительную прибыль компании наем новых работников или, наоборот, это только увеличит затраты, а доходы при этом не увеличатся.

Приобретение нового оборудования, закупка нового сырья или технологий. Как дополнительные вложения в развитие предприятия или создание нового продукта отобразятся на общей прибыли компании.

Определение дальнейшего пути развития компании. Расчет коэффициента рентабельности показывает, насколько грамотно были выбраны направления развития компании. Стоит ли инвестировать средства дальше в выбранные проекты или нужно искать новые проекты.

Создание нового отдела компании. Прежде чем открывать новый цех или добавлять дополнительный отдел (технологический, юридический, бухгалтерия т. д.), следует просчитать, помогает ли это увеличить прибыль. В этом случае ROI рассчитывается для конкретного отдела, чтобы выявить возможности для расширения деятельности компании.

Оптимизация маркетинговой стратегии. Расчет коэффициента рентабельности позволяет понять, привела ли внедренная маркетинговая стратегия к желаемым конверсиям. Формула расчета ROI в маркетинге показывает, приносит ли реклама желаемый результат и как увеличить доходы в дальнейшем.

Модели атрибуции

При расчете ROI в маркетинге важно понимать, что люди редко когда делают переход по рекламе и сразу же совершают покупку. Они могут совершить ее через день, неделю или месяц после первого перехода, а могут переходить по рекламе несколько раз и выполнить конверсионное действие после последнего перехода.

Вот почему при расчете ROI применяются модели атрибуции, как и при запуске рекламных кампаний в Яндексе и Google. Подробнее о моделях атрибуции в системах аналитики читайте в статье «Модели атрибуции в Яндекс.Метрике и Google Analytics: выбираем лучшую (в помощь – наглядная схема)».

Всего выделяют три основные модели атрибуции при расчете ROI.

1. Атрибуция в одно касание (Single Touch)

Вся ценность атрибуции присваивается только одному клику. Причем это может быть как первый, так и последний клик на пути к выполнению действия-конверсии.

Например, у вас запущена поисковая и медийная реклама в Яндексе. Сначала клиент перешел на сайт через поисковую рекламу, затем ему попался баннер с просматриваемым на сайте товаром. Он кликнул на этот баннер и сделал заказ. Вы решили присвоить ценность атрибуции действию, после которого покупатель выполняет конверсионное действие. Поэтому ценность атрибуции присваивается переходу по медийной рекламе.

Аналогом атрибуции в одно касание являются модели первого и последнего взаимодействия в Google Analytics.

Когда использовать модель атрибуции – для генерации лидов. В этом случае конверсионное действие – заполнение формы. Человек перешел по рекламе и заполнил лид. Посчитать ROI в этом случае просто.

Недостаток – модель не учитывает долгосрочное влияние рекламы на потенциальных клиентов. Поэтому в ней нет достаточной глубины для анализа.

2. Атрибуция в одно касание с прогнозом жизненного цикла дохода (Single Touch Revenue Lifecycle Projections)

Данная модель атрибуции также присваивает всю ценность одному клику. Однако при этом еще учитывается и прогноз жизненного цикла дохода на основании уже имеющихся статистических данных.

Например, аналогичная рекламная кампания в Яндекс.Директе принесла магазину 200 000 рублей валового дохода. При этом ROI составил 300%. Доход от одного лида был равен 400 рублей.

Формула ROI нам известна:

ROI = (Валовый доход – Затраты на рекламу) / Затраты на рекламу * 100%

300% (ROI) = (400 — Х ) / Х * 100%

где 400 – доход от лида;

Х – затраты, которые нужно вычислить.

После расчетов мы получили, что затраты компании составилил 100 рублей в перерасчете на 1 лид.

Когда использовать модель атрибуции? Когда собрано достаточно статистических данных и известен желаемый размер выручки.

Недостаток – модель не учитывает ситуаций, когда пользователь переходил по рекламе несколько раз.

Многоканальная атрибуция (Multi-Touch)

Данная модель атрибуции учитывает, что пользователь совершил несколько переходов на сайт из разных источников, пока не выполнил действие-конверсию. Например, он искал велосипед и перешел на сайт сначала через органический поиск, потом увидел медийную рекламу и перешел по ней. Ознакомился с характеристиками предлагаемой модели велосипеда, перешел в каталог. Сравнил ее с другими моделями. Затем пользователь покинул сайт. Посмотрел предложения других интернет-магазинов, но не совершил покупку. Через некоторое время он видит рекламу на поиске, переходит в магазин и покупает велосипед.

При многоканальной атрибуции засчитываются все каналы, которые привели к конверсии. При этом ценность каждого канала может как одинаковой, так и разной. Например, в Google Analytics существует линейная модель атрибуции, где всем переходам на сайт присваивается одинаковая ценность на пути к конверсии. Также есть модель атрибуции, которая учитывает давность взаимодействия пользователя с каналом. В этом случае более давним каналам присваивается меньшая ценность, а последним каналам – более высокая ценность на пути к выполнению конверсионного действия.

Когда использовать модель атрибуции: подходит компаниям с длительным циклом продажи. То есть с момента первого взаимодействия с сайтом и покупкой проходит более недели и пользователи несколько раз взаимодействуют с сайтом.

Недостаток – иногда переходы по рекламе могут совершаться пользователями по ошибке. А при использовании многоканальной атрибуции такому переходу будет присваиваться вес.

Какие сервисы помогут оценить ROI и автоматизировать расчет

Рассчитать показатель ROI можно как вручную, так и автоматически, используя сервисы аналитики. Например, если вы запустили рекламную кампанию в Яндекс.Директе и подключили сайт к Яндекс.Метрике, то можете отслеживать размер показателя в соответствующем отчете. Тоже самое касается и рекламных кампаний в Google Ads. Также коэффициенты рентабельности рассчитываются в любом сервисе сквозной аналитики.

Excel

Табличный редактор Excel позволяет самостоятельно оценить ROI по разным рекламным каналам. В этом случае данные придется переносить вручную и забивать формулу показателя ROI для расчета в соответствующую строку таблицы.

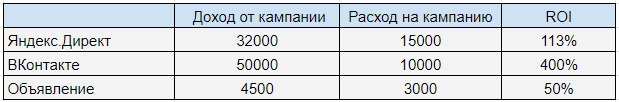

Например, интернет-магазин запустил рекламу в Яндекс.Директе, во ВКонтакте и еще дал рекламное объявление в местное издание. Если расходы и доходы на кампании занести в таблицу, то можно быстро посчитать ROI.

Из таблицы видно, что рекламная кампания ВКонтакте оказалась рентабельнее кампании в Директе. По ней и расходы ниже, и доходы получились больше. На один вложенный рубль магазин получил 4 рубля дохода. Рекламная кампания в Директе позволила вернуть на 1 вложенный рубль один рубль 13 копеек. Реклама в печатном издании оказалась наименее эффективной.

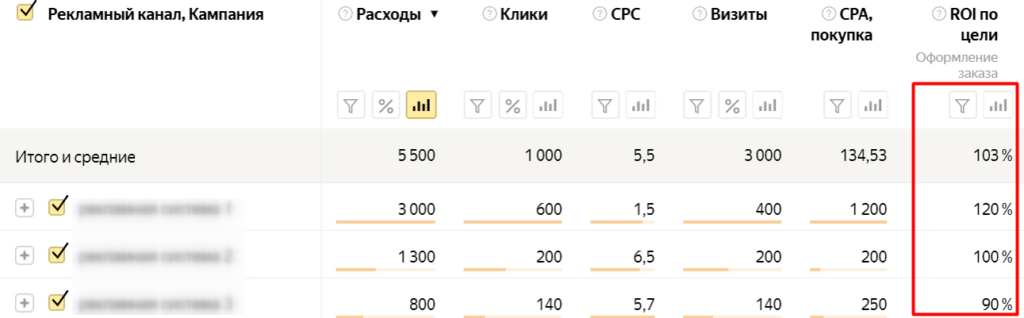

Яндекс.Метрика

Если на сайте установлен счетчик Яндекс.Метрики, то оценить ROI можно в отчете «Источники, расходы и ROI». Посмотреть его можно в разделе «Сквозная аналитика».

В этом отчете коэффициент рентабельности автоматически рассчитывается в разрезе рекламных систем. При этом ROI оценивается с учетом цели. Для этого в Метрике создается цель типа JavaScript-событие.

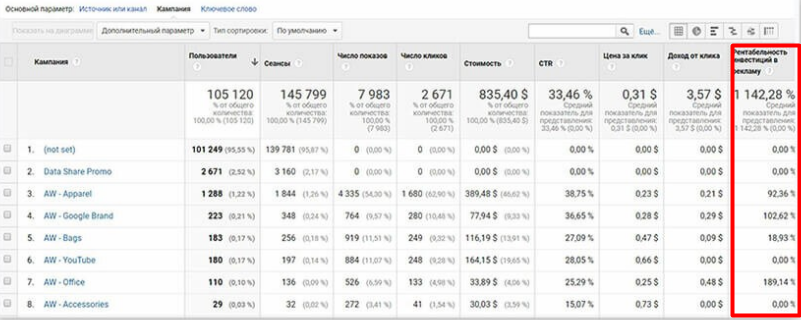

Google Analytics

В Google Analytics можно отследить показатель рентабельности инвестиций в рекламу в отчете «Анализ расходов». В этом отчете предоставляются данные о доходах и затратах по всем рекламным каналам, которые использует компания. То есть с помощью отчета можно оценить эффективность рекламных кампаний в Google, Facebook* или email-рассылок.

Отчет доступен по такому пути: «Источники трафика» – «Кампании» – «Анализ расходов».

В Google Analytics показатель рентабельность инвестиций в рекламу рассчитывается как отношение ценности конверсии на сумму расходов. То есть по сути рассчитывается показатель ROAS.

Google Sheets

Поскольку в Google Analytics в отчетах предоставляются данные по ROAS, то можно перенести данные из этой системы аналитики в Google Sheets. Это позволит автоматизировать расчеты формулы ROI по рекламным кампаниям. Пользоваться таблицами также просто, как и табличным редактором Excel.

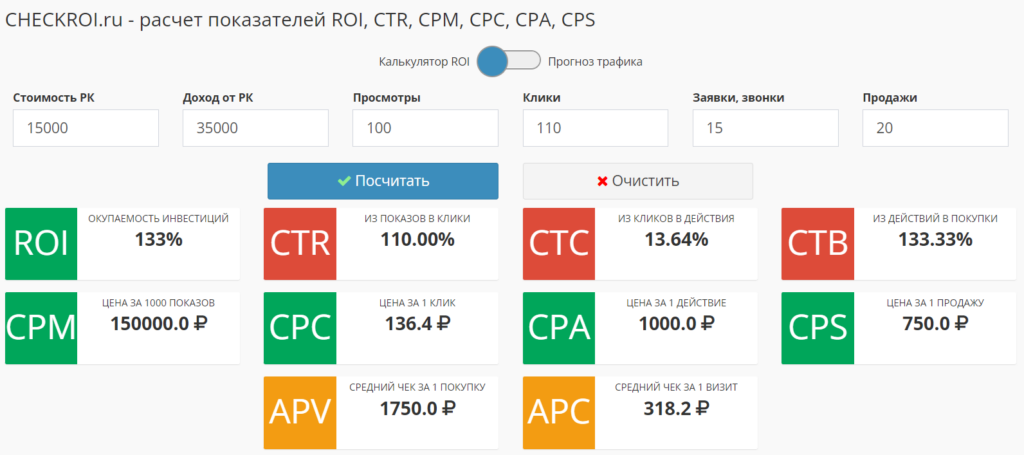

Checkroi

Если реклама запущено только во ВКонтакте, то посчитать формулу ROI онлайн позволяет сервис Checkroi.

Здесь достаточно просто подставить данные о стоимости и доходах рекламной кампании, чтобы получить расчет коэффициента рентабельности. Также на основании данных о просмотрах, кликах, количестве заявок, звонков и заказов рассчитываются другие важные метрики: СPC, CPA, ROI, CTR и т. д.

Примеры расчета ROI

Существует несколько подходов к расчету ROI. Способы расчета различаются в зависимости от того, как учитываются доходы и расходы при расчете метрики.

1. Общий возврат от инвестиций

В этом случае расчет ведется по самой распространенной формуле ROI, когда соотносятся доходы и затраты компании на рекламу.

Компания потратила на рекламу в Одноклассниках 15 000 рублей, а получила доход в размере 45 000 рублей.

(45000 – 15000) / 15000 * 100%=200%

Получается от 1 одного вложенного рубля компания получает 2 рубля дохода.

2. Возврат с учетом себестоимости

В этом подходе формула коэффициента ROI учитывает в затратах себестоимость товара.

Например, магазин запустил рекламу велосипедов в Яндекс.Директе. Потратил на рекламную кампанию 120 000 рублей. Рекламная кампания принесла магазину 13 продаж. При этом стоимость одного велосипеда составила 150 000 рублей. Себестоимость велосипеда – 80 000 рублей.

Сначала надо посчитать валовую прибыль, которую получил магазин от продажи велосипедов:

(150000 – 80000) * 13 = 910 000 рублей.

Отсюда показатель ROI:

(910000 – 120000)/120000*100% = 658% или 6,58.

То есть на один вложенный рубль компания получила 6,58 рубля.

3. Индекс расхода к доходу

При этом подходе учитывается не только себестоимость товара, но и остальные затраты магазина. Сюда относятся затраты и на заработную плату работникам, и на аренду площадей, и другие расходы.

Например, магазин за год продал 43 велосипеда.

Сначала надо посчитать валовую прибыль, которую получил магазин от продажи велосипедов за год:

(150000 – 80000) * 43 = 3 010 000 рублей.

Затраты на содержание магазина и выплату заработной платы сотрудникам составили 1 650 000 рублей.

Индекс расхода к доходу составит:

1650000/3010000 = 0,55 или 55%.

Это означает, что 55% дохода компания тратит на маркетинг.

Где ROI не работает

Однако важно знать также, в каких случаях рассчитывать ROI бесполезно. Рассмотрим несколько таких случаев.

1. Бизнес имеет длительный цикл продаж. В некоторых случаях период принятия решения о покупке покупателем длится один или даже несколько месяцев. Речь идет о покупке недвижимости, автомобилей и других дорогостоящих товаров. Например, покупатель перешел по рекламному баннеру на сайт автомобилей, ознакомился с предложениями салона и совершил покупку через два месяца с момента первого посещения. В этом случае при расчете ROI в первом месяце салон получит отрицательный показатель, а во втором месяце все вложения в рекламную кампанию окупятся в пятикратном размере.

Для бизнеса с длительным циклом продаж важно считать такие метрики:

- стоимость привлечения одного лида (CPL);

- стоимость привлечение одного клиента (CAC);

- конверсию из лида в покупки.

Также для бизнеса с длительным циклом продаж можно рассчитать не общее ROI, а разбить покупателей на группы в зависимости от времени принятия решения. И рассчитать коэффициент рентабельности для каждой группы отдельно.

Например,автомобильный салон поделил своих покупателей на четыре когорты:

- клиенты, которые совершают покупку сразу;

- клиенты, которые покупают машины через месяц;

- клиенты, которые покупают машины через 2–4 месяца;

- клиенты которые покупают машины через 4–6 месяцев.

Только расчет ROI по отдельности для каждой группы клиентов будет показательным.

2. Бизнес делает долгосрочные инвестиционные вложения. При открытии предприятия с нуля расчет коэффициента рентабельности на этапе начала реализации проекта ничего не даст. В таких случаях важно дождаться, пока проект достигнет стадии реализации и начнет получать доходы. Только после этого можно приступать к расчету формулы инвестиций ROI.

Как оценить ROI

Выше мы уже рассказывали о том, как посчитать ROI. Там же рассказано о том, что коэффициент рентабельности сравнивается с нулем. И если коэффициент рентабельности больше нуля, то можно сказать, что проект приносит прибыль.

Таким образом, хороший показатель ROI всегда больше нуля. Это означает, что компания полностью покрыла свои расходы на проект и начала получать прибыль. Даже ROI равный 10% говорит об эффективности проекта. Однако важно помнить, что у каждой отрасли есть свой средний показатель доходности. И его также важно учитывать при принятии управленческих решений относительно внедренного проекта.

Плохой показатель ROI будет ниже нуля. Это свидетельствует о том, что проект не покрывает свои затраты и несет убытки.

Если ROI чуть больше нуля, то это говорит о низкой доходности проекта. Но нужно учитывать стадию жизненного цикла проекта. Если на рынок выводится новый товар или услуга, о которой еще не знает целевая аудитория, то нужно больше времени для определения эффективности проекта.

Как увеличить показатель ROI

Увеличение прибыли или уменьшение затрат компании – это прямые способы увеличения коэффициента рентабельности. Однако, в случае с ROI в маркетинге, важно понимать, что пользователь переходит по рекламе на страницу, а сделает он заказ или нет, зависит от многих технических факторов. Ниже рассказываем о способах, которые позволят увеличить показатель ROI.

1. Проверьте качество поступающих лидов

Если магазин получает много лидов, которые плохо конвертируются в продажи, то компании следует искать проблемные места в способе оформления заказов. Причина может заключаться в некорректно составленном объявлении. Например, неправильный рекламный посыл, недостаточно информации о продукте, объявление ведет не на ту страницу и т. д.

2. Проанализируйте эффективность выбранных рекламных каналов

Расчет коэффициента рентабельности по каждому рекламному каналу позволяет определить, какие каналы приносят доходы, а какие малоприбыльны или вовсе убыточны. Исключение неэффективных рекламных каналов позволит сократить затраты на маркетинг, что повысит показатель рентабельности.

3. Проанализируйте целевую аудиторию

Если во время настройки таргетинга была правильно выбрана целевая аудитория, то это значительно повысит шансы получить высокий ROI. Если продажи не идут, то нужно сегментировать аудиторию (разделить ее по интересам, местонахождению, демографическим признакам) и по новому настроить рекламную кампанию.

4. Мониторьте основные метрики сайта

Регулярно проводите технический аудит сайта. Низкая скорость загрузки страницы, ошибка 404 и другие HTML-ошибки, неоптимизированная мобильная версия сайта или плохой UI–дизайн — все это может привести к тому, что пользователи будут уходить и перестанут делать заказы.

5. Повысьте скорость загрузки страниц

Если сайт грузится больше 4 секунд, то есть шанс потерять часть теплой аудитории, так и не ознакомив ее с предложениями сайта.

Для того чтобы этого не произошло, нужно анализировать скорость загрузки сайта и исправлять ошибки, которые мешают ее повысить.

Бесплатные сервисы проверки скорости загрузки страницы:

- Яндекс.Метрика. Посмотреть информацию о скорости загрузки страницы сайта или турбо-страницы можно в отчете. Для этого надо перейти по такому пути: «Отчеты» – «Мониторинг» – «Время загрузки страницы»;

- Google Аналитика. Доступно два вида отчетов: отчет по скорости загрузки страниц и отчет с предложениями по увеличению скорости загрузки страниц. Найти отчеты можно по такому пути: «Отчеты» – «Поведение» – «Скорость загрузки сайта»; В отличие от предыдущих сервисов, которые требуют установления счетчиков на сайте для получения данных, в PageSpeed Insights достаточно просто указать URL сайта. Сервис предоставляет развернутый отчет о скорости загрузки страницы на мобайле и десктопе, а также указывает на технические проблемы, устранение которых повысит скорость загрузки.

6. Оптимизируйте мобильную версию сайта

Большая часть заказов на сайтах сейчас делается со смартфонов. Поэтому если сайт не адаптирован под мобильные устройства, то магазин теряет большую часть своих потенциальных покупателей, что напрямую скажется на показателе ROI.

Обращайте внимание на следующие моменты:

- скорость загрузки сайта на мобильных устройствах;

- юзабилити (пользователю с первого взгляда должна быть понятна навигация по сайту, шрифт не должен быть слишком мелким или, наоборот, слишком большим, контактная форма должна быть краткой, все картинки с товарами должны загружаться и быть содержательными);

- на сайте указаны все контактные данные.

Настраивать и вести рекламные кампании в едином интерфейсе можно в click.ru. Здесь есть профессиональные инструменты, которые позволят быстро собрать семантику для рекламной кампании, составить объявления, спрогнозировать бюджет и спарсить целевую аудиторию. А следить за результатами в контекстной и таргетированной рекламе помогут наглядные дашборды.

*Социальные сети Instagram и Facebook запрещены в РФ. Решением суда от 21.03.2022 компания Meta признана экстремистской организацией на территории Российской Федерации.

Рентабельность — как рассчитать и повысить показатель

Существует множество экономических показателей, характеризующих деятельность предприятия. Одним из таких можно назвать рентабельность бизнеса. Что это такое, для чего применяется данный показатель и как его рассчитать – в нашей статье.

Рентабельность — это

Простыми словами, это относительный экономический показатель, характеризующий прибыльность предприятия. Помимо того, что рентабельность оценивает эффективность работы всей компании, показатель также может рассчитываться отдельно для каждого материального или нематериального актива: производственные материалы, денежные средства, трудовые ресурсы и т. д.

Для правильной оценки следует анализировать экономический коэффициент за разные промежутки времени. Если производство и реализация продукции приносят компании прибыль, то рентабельность такого предприятия будет положительной. Когда коэффициент эффективности по какому-либо активу планомерно снижается, требуются срочные изменения в подходе к ведению бизнеса.

Для чего рассчитывать показатель

Уровень рентабельности – один из важных показателей экономической эффективности предприятия. Он показывает акционерам компании и ее будущим инвесторам, насколько хорошо работает бизнес и как быстро окупаются финансовые вложения в инвестиционный проект.

Расчет рентабельности необходим для:

- прогнозирования будущей прибыли предприятия;

- сравнения собственной экономической эффективности с конкурентами;

- выявления рыночной стоимости компании;

- разработки стратегии по развитию бизнеса;

- определения оптимального ценообразования для произведенной продукции.

Прибыль и рентабельность – это не одно и то же. Прибыль – это абсолютный показатель, выраженный в числовом эквиваленте и показывающий конечный финансовый результат бизнеса (разница между выручкой компании и ее расходами). Рентабельность – это относительный показатель, выраженный в процентном соотношении и рассчитывающий доходность компании (частное от деления прибыли на расходы).

Как рассчитать рентабельность — формула и пример

В деятельности фирмы задействовано множество ресурсов (трудовые, финансовые, природные, производственные и т. д. ), и для каждого из них можно отдельно рассчитать его экономическую эффективность, используя различные формулы рентабельности. Однако для упрощенного понимания прибыльности предприятия можно использовать универсальный расчет по следующей формуле:

Р = Балансовая прибыль / Общая стоимость активов х 100%, где:

- Балансовая прибыль – прибыль (убыток) до налогообложения, полученная компанией от всех видов её хозяйственной деятельности.

- Общая стоимость активов – совокупность всех производственных мощностей компании и ее ресурсов (трудовых, денежных и т. д. ).

Пример расчета

Год назад в компанию по производству медных труб было инвестировано 3 млн руб., которые были потрачены на сырье, оплату труда рабочим и аренду помещения. Через год в результате реализации продукции фирма получила прибыль до вычета налогов в размере 1,5 млн руб.

Рассчитаем уровень рентабельности бизнеса:

Р = 1,5 млн руб. / 3 млн руб. х 100% = 50%

Рентабельность предприятия за один год составила 50%. Это значит, что владельцы бизнеса полностью окупят свои инвестиции только через 2 года. Чтобы понять, высокий это или низкий уровень рентабельности, нужно сравнить его значение со средним показателем по своей отрасли. Например, в строительстве среднее значение показателя не превышает 10% в год, в то время как в торговле уровень рентабельности может легко достигать 100% и выше.

Основные виды и формулы расчета

Чтобы оценить эффективность бизнеса, в экономике используют различные виды рентабельности. Рассмотрим их.

ROA – рентабельность активов

ROA (Return on Assets) – это коэффициент показывающий процентное соотношение чистой прибыли предприятия к его активам.

Значение ROA необходимо рассчитывать для того, чтобы понимать, получает ли компания прибыль или работает себе в убыток на протяжении долгого времени. Если рентабельность активов ниже нуля, значит, компания несет убытки. Таким образом, чем больше показатель ROA, тем выше экономическая эффективность предприятия.

Формула рентабельности активов:

- P – чистая прибыль компании;

- А – средняя величина суммарных активов предприятия.

При расчете ROA показатель величины прибыли и суммарных активов должен браться за одинаковый период времени. Например, за один год.

По срокам эксплуатации ресурсов активы компании делятся на оборотные и внеоборотные. Изучим оба вида активов по отдельности.

Оборотные

Оборотные активы – это те экономические ресурсы, срок полезного использования которых не превышает один год. К оборотным активам относят:

- Денежные средства (деньги в кассе, на рублевых и валютных расчетных счетах и др.).

- Краткосрочные финансовые вложения (покупка ценных бумаг, открытие банковского вклада и т. д. ).

- Материально-производственные запасы (материалы, инвентарь, готовая продукция).

- Дебиторская задолженность.

Дебиторская задолженность представляет собой совокупность финансовых и иных ресурсов, которые должны компании другие юридические и физические лица. Дебиторская задолженность возникает в тот момент, когда услуга или товар были проданы, а оплата еще не получена.

Внеоборотные

Внеоборотные активы – это ресурсы компании, которые она использует в своей хозяйственной деятельности более одного года.

Виды внеоборотных активов:

- Нематериальные активы (патенты, лицензии, товарные знаки, деловая репутация и т. д. ).

- Основные средства (земельные участки, объекты природопользования, здания, машины).

- Финансовые вложения (инвестиции в дочерние предприятия, долгосрочные займы и пр.).

Внеоборотные активы – фундамент всей бизнес-структуры организации. От того, как рационально они используются в экономической деятельности предприятия, будет зависеть конечный финансовый результат компании.

ROS – рентабельность продаж

ROS (Return on Sales) – показатель, отражающий долю прибыли предприятия в каждом заработанном рубле. Чем выше значение, тем лучше работает компания, тем больше прибыли она генерирует в результате своей деятельности.

Формула рентабельности продаж:

ROS = Чистая прибыль / Выручка х 100%

ROS – индикатор ценовой политики компании. Его необходимо применять либо для сравнения с конкурентами по отрасли, либо для анализа динамики изменения показателя в рамках одной компании. Использовать показатель рентабельности продаж для сравнения предприятий из разных отраслей не имеет смысла, так как коэффициент не учитывает специфику каждого бизнеса.

ROE – рентабельность собственного капитала

Коэффициент ROE (Return on Equity) показывает владельцу бизнеса и его инвесторам, сколько чистой прибыли способна приносить компания на каждый вложенный в неё рубль. При этом важно понимать, что под собственными вложениями в данном случае понимается только уставной или акционерный капитал.

Формула расчета рентабельности собственного капитала:

ROE = Чистая прибыль / Собственный капитал × 100%

Собственный капитал – это акционерный или уставной капитал компании, равный разнице между совокупными активами организации и ее обязательствами.

ROI – рентабельность инвестиций

ROI (Return on Investment) – коэффициент возврата вложений, выражается в процентах.

Чтобы рассчитать размер окупаемости инвестиций, необходимо использовать формулу ниже:

ROI = Чистая прибыль / Сумма инвестиций × 100%.

Значение ROI можно сравнивать не только с компаниями из других отраслей, но также с доходностью облигаций, банковских вкладов и т. д. для понимания того, какой финансовый актив потенциально может принести инвестору больше прибыли. Если рентабельность инвестиций в металлургической компании равняется двум процентам, а государственный банк предлагает своим вкладчикам депозит под семь процентов, то, как правило, инвестор предпочтет банковский вклад или продолжит поиски более прибыльной компании на рынке.

ROFA – рентабельность основных производственных фондов

ROFA (Return on Fixed Assets) отражает размер чистой прибыли, которую приносят компании основные средства (недвижимое имущество, транспорт, оборудование и т. д. ).

Формула для расчета ROFA следующая:

ROFA = Чистая прибыль предприятия / Стоимость основных средств х 100%

В случае если значение коэффициента ROFA ниже нуля, можно утверждать, что данная компания работает в убыток. Главная причина – нерациональное использование основных средств компании и низкая эффективность работы ее управленческого состава.

ROCS – рентабельность затрат

Коэффициент ROCS (Return on Cost of Sales) дает инвесторам понимание того, сколько прибыли от реализации продукции или оказания услуг можно получить на каждый вложенный в производство рубль.

Рассчитать показатель рентабельности затрат легко. Формула выглядит следующим образом:

ROCS = Чистая прибыль / Себестоимость товаров х 100%.

Для каждого сегмента экономики средний коэффициент рентабельности затрат будет разный. Однако при этом для любой компании вне зависимости от ее отраслевой принадлежности отрицательный ROCS – прямое свидетельство убыточности предприятия.

Какие факторы влияют на коэффициент

Показатель рентабельности предприятия зависит от множества факторов, которые в совокупности можно объединить в две большие группы: экзогенные и эндогенные факторы.

Экзогенные (внешние) факторы.

Извне на компанию может повлиять фискальная (бюджетно-налоговая) политика государства, географическое положение предприятия, общий уровень конкуренции на рынке, политическая ситуация в стране и прочие факторы.

Ярким примером экзогенного фактора стал Covid−19, который снизил в первую очередь рентабельность туристического бизнеса и авиаотрасли.

Эндогенные (внутренние) факторы

Эндогенные факторы всегда возникают внутри самой компании. К внутренним факторам, влияющих на финансовый результат предприятия, стоит отнести эффективность маркетинга, ценовую политику, техническое обеспечение фирмы, уровень развития логистической инфраструктуры бизнеса и т. д.

Пример эндогенного влияния.

Низкий уровень оплаты труда рабочих приводит к снижению скорости производимой ими продукции и падению качества товаров. В конечном итоге это влечет за собой снижение прибыльности компании и уменьшение его рентабельности.

Анализ рентабельности

ПКоэффициент помогает потенциальному инвестору и владельцу бизнеса узнать, сколько прибыли можно получить на каждый рубль активов компании, ее собственного капитала или чего-то другого. Поэтому для экономического анализа предприятия используют показатели:

Сами по себе значения рентабельности не несут большого смысла и мало о чем говорят инвестору. После их расчета можно ответить только на один вопрос – прибыльное предприятие или нет. Однако для того, чтобы понимать, хорош ли показатель рентабельности продаж в 10% или окупаемость инвестиций в 20%, необходимо это значение сравнивать либо с аналогичным показателем в прошлом по своей компании, либо с прямыми конкурентами по отрасли.

Пример № 1. Если коэффициент ROI у других предприятий выше, чем у нас, то предприятие работает менее эффективно.

Пример № 2. Показатель ROS в прошлом году в компании был ниже, чем сейчас. Это значит, в текущем году руководству предприятия удалось увеличить долю прибыли на каждый заработанный рубль, что говорит об эффективности управления.

Когда инвестор намерен узнать финансовый результат компании и сравнить его с конкурентами, то для анализа можно использовать различные коэффициенты рентабельности. Однако если необходимо выяснить причины роста или падения коэффициента, тогда стоит применять один из двух методов факторного анализа рентабельности:

- Детерминированный. Логически объясняет воздействие того или иного фактора на количественное значение рентабельности.

- Стохастический. Подразумевает под собой анализ опосредованных факторов, которые лишь косвенно влияют на показатели рентабельности.

Факторный анализ рентабельности бизнеса также применяется и для того, чтобы заранее спрогнозировать значения ROI, ROA или других показателей, выявить слабые стороны в компании, определить уровень ущерба от воздействия на деятельность организации ряда негативных факторов и т. д.

Таким образом, результаты любого факторного анализа ложатся в основу изменений ценовой политики компании, оптимизации ее статьи расходов и формирования новых условий для повышения коэффициентов рентабельности.

Точка безубыточности

Точка безубыточности (порог рентабельности) – это минимальный объем производства и / или реализации продукции, при котором расходы компании соразмерны ее доходам. Прибыль в этом случае будет равна нулю.

Вычислить можно следующим образом:

Точка безубыточности = Постоянные издержки / (Выручка – Переменные издержки) х 100%, где

- Постоянные издержки – это расходы, которые не зависят от объема выпускаемой продукции. К ним относят оплату труда управленческому составу, арендную плату, платежи по кредитам и т. д.

- Переменные издержки – это расходы, которые напрямую зависят от объема выпускаемой продукции. Это может быть покупка сырья, оплата электричества, транспортные расходы и др.

- Выручка – доход компании от реализации ее товаров и услуг.

Бизнесу важно знать собственную точку безубыточности, чтобы грамотно планировать свою хозяйственную деятельность и не допускать образования убытков. Порог рентабельности позволяет продавать товар по оптимальной цене и давать понимание того, какой минимальный объем производства или продаж необходим для дальнейшего существования бизнеса.

Повышение рентабельности и способы увеличения прибыли

Главная цель любого коммерческого предприятия – получение прибыли. Чем она больше, чем выше экономическая эффективность компании. Поскольку рентабельность зависит от двух показателей – прибыли и себестоимости, чтобы повысить этот коэффициент, нужно увеличить первый показатель или снизить второй. Таким образом, повысить доходность бизнеса можно, если:

- улучшить качество производимой продукции или оказания услуг;

- разработать новую маркетинговую кампанию;

- снизить производственные издержки;

- повысить качество обслуживания клиентов;

- увеличить скорость производства товаров.

Как и каким способом повышать рентабельность своего бизнеса, каждый предприниматель должен определить самостоятельно. Однако для более объективного понимания причинно-следственных связей, почему сейчас упал объем продаж, снизилось количество оборотных активов или повысилась себестоимость продукции, необходимо прибегать к помощи факторного анализа рентабельности и формировать новую стратегию ведения бизнеса согласно выводам из данного исследования.

Популярные вопросы

Рентабельность в 20 процентов означает, что за определенный период времени бизнес окупает вложенный в него капитал только на 20 процентов. Например, за один год. Таким образом, полная окупаемость компании составит 5 лет.

Рентабельность продукции = Чистая прибыль / Себестоимость продукции х 100%

Пример. Производство кирпича стоило 1 млн руб. Чистая прибыль – 0,5 млн руб. Рентабельность продукции составляет 50% (0,5 млн руб. / 1 млн руб. х 100%).

Это относительный показатель эффективности инвестиций. Отображает уровень дохода, получаемый инвестором на каждый вложенный рубль с учетом временной стоимости денег.

Куда вложить деньги, чтобы получать ежемесячный доход

Пассивный доход всегда уместен: большинство россиян его приплюсовывает к зарплате, чтобы жить качественнее и ярче, или откладывает на черный день. А если дополнительный заработок значителен, можно и вовсе уйти с работы — так со временем поступают успешные инвесторы. Но как организовать себе экстра-поступления в бюджет? В статье Bankiros.ru рассказывает, куда вложить деньги, чтобы получать ежемесячный доход.

Что нужно знать об инвестировании

Если ваш единственный доход по жизни — зарплата на карточку, то мир инвестиций наверняка пугает. Все шаги инвесторы совершают на свой страх и риск, а за успех выбранной стратегии никто не может поручиться. Но есть несколько правил — их нужно знать всем новичкам перед тем, как впервые вложить деньги.

Определитесь с объемом вложений

Чтобы инвестировать, нужен стартовый капитал. Теоретически можно начать с любой суммы — например, акции покупаются и за 1 000 рублей. Но такой объем вложений не принесет ощутимый доход, даже если фондовый рынок будет вам благоприятствовать. Поэтому формировать пассивный доход начинайте, если готовы рискнуть несколькими десятками тысяч рублей. Чем больше сумма на входе — тем значительнее будет прибыль.

Чем больше рискуете — тем выше доходность

Для биржи, бизнеса и мира экономики в целом действует правило: чем выше риски — тем выше потенциальная доходность. На практике это означает, что самые заманчивые инвестиционные предложения могут сделать вас богачом, а если ситуация будет неблагоприятной — приведут к финансовому краху. Поэтому тщательно оцените свой аппетит к риску: комфортно ли вам инвестировать в данный актив, перенесет ли бюджет возможные потери.

Инвестируйте только туда, в чем отлично разбираетесь

Вкладывать деньги стоит в сферы, которые вам знакомы. Очевидно, что практикующий риелтор разбирается в недвижимости — жилой или коммерческой, в зависимости от своей специализации. Туда и нужно вложить деньги, а не в сельское хозяйство или тяжелую промышленность, с которыми риелтор малознаком. Другой пример: на фондовом рынке больше шансов имеет инвестор, который изучал финансы. Без специальных знаний разобраться с ценными бумагами будет трудно.

Регулярно делайте взносы

Единожды определиться с размером инвестиций — мало. Вкладывать деньги желательно регулярно, с реинвестицией прибыли. Тогда финансовый инструмент со временем станет обрастать сложным процентом, а это превратит даже скромную стартовую сумму в значительный пассивный доход.

Направляйте вложения в разные активы. Например, поделите портфель на три части — акции, облигации и недвижимость. Акции, в свою очередь, приобретайте от двух разных эмитентов. Не инвестируйте все деньги в один инструмент — так увеличивается риск потерять все и сразу. Образно о диверсификации говорит знаменитая английская пословица: «Не кладите все яйца в одну корзину».

7 вариантов, куда вложить свои деньги

Финансовых инструментов существует немало. Выбор между ними зависит от суммы, которую вы готовы вложить, степени риска и ожидаемой доходности. Ниже Bankiros.ru предлагает 7 активов, которые позволят извлекать прибыль ежемесячно. А еще они просты в управлении — создать себе пассивных доход одним из способов сможет даже новичок.

Банковские вклады

Зарабатывать на вкладах предельно просто: вы открываете счет в банке, кладете на него деньги и начинаете получать процент. Но ставки обычно невысоки — составляют 4-7% годовых. Чтобы выйти на более высокий доход, нужно выбирать программы без возможности частичного снятия и пополнения. По ним процент выше. А вот вклады с большой свободой управления — низкодоходные, потому что менее удобны банку. Кроме процентной ставки, вклады отличаются периодичностью выплат и капитализацией.

Плюсы. Ваши сбережения защищены: в России действует система страхования вкладов. Это значит, что в случае кризиса государство вернет вкладчикам их деньги. Правда, в ограниченном размере — до 1 млн 400 тыс. рублей (это максимальная сумма, которая страхуется АСВ).

Минусы. Доходность по вкладам низкая, поэтому не позволит много и активно накапливать. Скорее вклады подходят для сохранения уже существующего капитала — например, уберегут его от инфляции. Чтобы жить только на проценты, придется вложить очень большую сумму, а с 2020 года это проблематично — теперь вклады от 1 млн рублей облагаются налогом.

Акции

Акции — это ценные бумаги, которыми торгуют на бирже. Просто так на них заработать нельзя: по закону частное лицо должно открыть брокерский счет, через который акциями можно управлять. Далее перед вами открывается два способа получать доход:

- На дивидендах. В этом случае доход от акции фиксирован — его утверждает собрание акционеров. Дивиденды будут выплачиваться вам раз в квартал, полугодие или год. Чем больше у вас акций, тем выше дивидендный доход;

- На купле-продаже. Цены на акции постоянно колеблются. Если приобрести их по одной цене, то через какое-то время можно продать дороже — это и составляет доход инвестора.

За ведение брокерского счета всегда есть комиссия (дополнительную плату посредники берут за вывод средств, конвертацию, услуги депозитария и проч). Стоит помнить про налог: государство забирает 13% с дохода по акциям, если только вы не открыли индивидуальный инвестиционный счет (ИИС).

Плюсы. На акциях можно зарабатывать по-разному: например, многие инвесторы предпочитают пассивный доход от дивидендов. А можно выбирать удачное время и покупать активы перспективный компании по низкой цене — тогда доход будет выше в разы. Акции хороши тем, что не имеют потолка прибыли.

Минусы. Рынок акций высоко волатилен. Активы, которые при покупке казались доходными, могут резко упасть в цене. Чтобы спрогнозировать это, новичку придется изучать фондовый рынок либо платить консультантам/доверенным управляющим. Но даже поддержка экспертов не дает никаких гарантий: торговля акциями — это всегда большой риск.

Облигации

Чтобы зарабатывать на фондовом рынке, но с меньшими рисками, инвесторы хотя бы часть денег предпочитают вложить в облигации. Их преимущество перед акциями — в более стабильной и предсказуемой цене. В этом отношении облигации схожи с банковскими вкладами, но они приносят больший доход — в среднем, на 20% выше депозитов. В кризисные времена именно облигации считаются главным защитным активом.

Плюсы. Более высокая доходность, чем по вкладам. Одновременно облигации дают четко спрогнозированный и фиксированный доход — этим они проще в управлении, чем акции. Еще облигации отличаются высокой ликвидностью: их можно легко реализовать на рынке, не потеряв прибыль.

Минусы. Существует риск, что эмитент обанкротится. Да, для крупных игроков такая вероятность мала: «голубые фишки» прогорают редко, а федеральные, субфедеральные и муниципальные облигации почти наверняка останутся в цене. Но менее крупные компании могут пострадать от кризиса, что плачевно отразится на доходе инвестора.

Драгоценные металлы

Деньги можно вложить в четыре металла — золото, серебро, платину и палладий. Два последних драгметалла вошли в оборот недавно, поэтому начинающие инвесторы реже берутся на них зарабатывать. А вот золото и серебро — это уже классические активы. Инвестировать в них можно тремя способами:

- Купить слитки в банке;

- Купить монеты;

- Открыть ОМС — обезличенный металлический счет.

Плюсы. Драгметаллы — самый надежный вариант вложений: даже в случае войн и кризисов они остаются в цене. В отличие от ценных бумаг, золото, серебро, платина и палладий не могу полностью обесцениться. Существенный плюс — в последние годы цена на металлы, в особенности золото, растет.

Минусы. Заработать быстро не получится. Драгметаллы — вариант долгосрочных вложений. Эксперты советуют в них инвестировать, если существенный доход вы готовы извлечь через 5 лет и позже. Например, вложения в золото подходят, чтобы формировать дополнительный доход к пенсии.

Жилая недвижимость

Когда экономика стабильна или на взлете, цены на жилую недвижимость растут. Особенно это касается крупных городов: дороже всего здесь стоят квадратные метры, которые находятся по линии метро, возле крупных транспортных магистралей или в оживленных (центральных) районах. Зарабатывают на недвижимости так:

- На стартовый капитал покупают/строят жилье — квартиру, апартаменты, таунхаус или частный дом;

- Затем сдают жилье в аренду — получается ежемесячный пассивный доход.

Плюсы. Недвижимость крайне редко обесценивается до нуля — это происходит только в случае критических обстоятельств (катаклизмы, вооруженные конфликты и др). Сам процесс сдачи в аренду прост: не нужно вникать в финансовые тонкости. Когда передумаете зарабатывать на недвижимости, останетесь в плюсе — у вас уже есть готовое жилье под реализацию.

Минусы. Если жилья в собственности нет, нужна внушительная сумма на его покупку или строительство. Стартовая цена за квартиру в крупных городах — от 1 000 000 рублей. Далее, по доходности недвижимость отстает от других инструментов — ценных бумаг и вложений в бизнес. Еще недвижимость требует постоянного участия: за состоянием площадей нужно следить (ремонтировать, поддерживать связь с нанимателем). А в случае, если вам срочно понадобились деньги, жилье сложно продать в короткий срок: оно низколиквидно.

Субаренда

Если нет денег, чтобы купить квартиру под сдачу, можно попробовать субаренду. Субаренда — это передача уже арендованной недвижимости в аренду другому лицу. Как зарабатывают на этом? Обычно арендуют жилье на длительный срок, а затем сдают его посуточно. Это рабочая схема для квартир в городском центре или курортных местах. Именно здесь аренда на несколько дней востребована, а в пересчете на сутки стоит дороже долгосрочного съема.

Важно! Отношения между участниками субаренды фиксируются в договоре. Как и в случае с обычной арендой, мы советуем зарабатывать легально — с уплатой подоходного налога.

Плюсы. Субаренда доступна, если у вас нет денег на покупку жилья. Арендаторов можно искать самому, назначая им свою цену. В отличие от классической аренды, в процессе субаренды нет риска, что испортят ваше имущество. Весь ущерб понесет собственник жилья.

Минусы. Субаренда еще хлопотнее аренды: нужно постоянно искать постояльцев, поддерживать жилье готовым к их приезду. Но главное — такой заработок не всегда возможно организовать. Дело в том, что для сдачи жилья в субаренду нужно согласие собственника. А далеко не каждый владелец квартиры согласится передавать свое имущество в пользование третьим — малоизвестным ему — лицам.

Коммерческая недвижимость

Сдача в аренду коммерческой недвижимости выгоднее, потому что ставки выше. За ту же сумму, что вы потратите на квартиру, можно купить торговую точку, офис или склад. Объект выбирается по нескольким параметрам: проходимость, транспортная доступность, необходимая инфраструктура рядом. Например, в России чрезвычайно популярен стрит-ритейл — формат торговой точки, располагающейся на улице, обычно на первом этаже жилого дома. Купить такую площадь можно в новостройке с перспективой, что в заселяющемся районе ваши затраты быстро окупятся.

Плюсы. Доход полностью пассивный и регулярный, поскольку коммерческая недвижимость обычно сдается на длительный срок. Кроме того, сам объект недвижимости находится в вашей собственности, а его цена с каждым годом растет.

Минусы. В кризис коммерческая недвижимость уязвимее жилой: вслед за «проседанием» малого бизнеса вы либо потеряете арендаторов, либо вынуждены будете снизить ренту.

Малый бизнес

Можно открыть собственный бизнес или вложить деньги в чужой проект. Залог успеха один — нужно найти перспективную идею. В больших городах сегодня ценят удобство: получать товары и услуги клиенты хотят с комфортом, по возможности онлайн. Еще горожане ценят время, поэтому готовы платить за доставку или выезд специалиста на дом. В моде — здоровый образ жизни, экологичность и технологичность. Если найти бизнес-идею на стыке этих трендов, вполне реально выйти на хороший заработок. На бизнесе сегодня зарабатывают десятки миллионов людей.

Плюсы. Если запустить успешный проект, можно буквально разбогатеть (в бизнесе нет потолка прибыли, как и в случае с акциями). Вместе с деньгами предприниматель обретает дело жизни, а еще — новый вектор для своего развития.

Минусы. Если открывать собственный бизнес, в него нужно вкладывать время. Поэтому о пассивном доходе речи не идет: предприниматели уходят в свои проекты с головой. Достаточно высоки риски. При неграмотном менеджменте даже свежая бизнес- идея может стать убыточной.

Онлайн-проекты

Бизнес можно открыть полностью в интернете — без физического оказания услуг и продажи товаров. Популярны такие направления:

- Сайты. Вы создаете информационный портал, который наполняете уникальным контентом — статьями, фото, видео или функционалом. Доход будут генерировать посетители, ради которых на сайт придет рекламодатель.

- Паблики и аккаунты. Самые посещаемые платформы —Instagram, Facebook, ВКонтакте. На первом этапе вам нужно привлечь подписчиков, а дальше рекламодатели будут платить вам за размещение рекламных постов.

- Блогинг. Чтобы запустить свой канал в YouTube или аккаунт в Instagram, понадобится техника — как минимум камера (профессиональная или в вашем смартфоне). Доход принесут рекламодатели, а в случае YouTube — простая монетизация ваших роликов.

- Обучение. Через Skype и Zoom репетиторы преподают школьные предметы, иностранные языки взрослым, уроки рисования, музыки и актерского мастерства. Узкопрофильные специалисты проводят вебинары, организуют онлайн-курсы и лекции.

Плюсы. Для онлайн-бизнеса нужны минимальные вложения, а некоторые проекты и вовсе обходятся без стартового капитала. Открывать свое дело в интернете перспективно: люди все больше хотят получать услуги дистанционно — через мониторы своих компьютеров и экраны смартфонов.

Минусы. Высок риск, что бизнес не «выстрелит». В интернете сегодня огромная конкуренция, поэтому для продвижения нужна хорошая, неизбитая бизнес-идея.

Частые ошибки начинающих инвесторов

Об общих принципах инвестирования мы говорили выше, а теперь остановимся на ошибках — их часто совершают новички, когда приступают к формированию пассивного дохода. В числе самых частых:

- Вкладывать чужие деньги. Инвестиционный капитал нельзя занимать — ни у друзей, ни у банков. Это связано с большими рисками: впервые вкладывая деньги в активы, новички могут сильно пострадать. Из каких средств потом погашать долги, если дело прогорело?

- Вкладывать все до последней копейки. Сначала отложите деньги на жизнь и непредвиденные расходы. Сформируйте себе «кубышку» в виде банковского депозита — и только потом активно инвестируйте. Вкладывать нужно только ту сумму, с потерей которой вы готовы смириться.

- Действовать на авось. Имеется в виду, что новички игнорируют этап обучения, а минимальные знания нужны везде — на бирже, рынке недвижимости или в розничном бизнесе. Без понимания, как и куда грамотно инвестировать, денег не заработать.

- Поддаваться эмоциям. Это особенно касается рынка ценных бумаг. Новички реагируют на малейшее колебание цен, из-за чего рискуют продать актив слишком рано, когда цена не дошла до пиковой, или купить слишком поздно из-за своей нерешительности. А действовать нужно в соответствии со стратегией. Если таковой нет, помогут доверительные управляющие или финансовые консультанты.

- Верить пустым обещаниям. Речь об инвестициях с заоблачной доходностью — например, доверчивым новичкам обещают 500% от стартового капитала ежемесячно. Помните, что гарантировать что-либо в мире инвестиций могут только мошенники, тем более такую большую прибыль.

Куда не стоит вкладывать деньги

С последним пунктом связана главная проблема инвестиций в России — их ненадежность. Жертвой мошенников может стать обычный человек, желающий подзаработать, медиа-звезда или состоявшийся бизнесмен. Обезопасить себя полностью — затруднительно: мошенничество случается на любом этапе вложений и практически в любой сфере.

Главное, что вы можете сделать со своей стороны, — не реагировать на агрессивную рекламу. Деньги не берутся из ниоткуда, поэтому предложения с заоблачной доходностью — почти наверняка сводятся к обману.

Примером мошеннических схем служат финансовые пирамиды. Обычно они маскируются под компании, которые обещают людям легкие деньги. Такой была, например, «Кэшбери» — знаменитый сервис по кредитованию, который ЦБ признал пирамидой. Другой неоднозначный способ инвестировать — ставки на спорт. Как и с случае с пирамидами, в букмекерских конторах зарабатывают учредители и небольшой процент участников. Остальные лишь теряют свои деньги.

Источник https://blog.click.ru/analytics/izmerenie-roi-v-biznese/

Источник https://www.vbr.ru/investicii/help/investicii/rentabelnost-kak-rasschitat-i-povysit-pokazatel/

Источник https://bankiros.ru/wiki/term/kuda-vlozhit-dengi-chtoby-poluchat-ezhemesyachnyj-dohod