Что такое ценная бумага? Виды, классификации

При развитии любого дела, науки, производства время от времени требуется пополнять бизнес деньгами. Получить средства, помимо собственной прибыли, можно несколькими способами: привлечь средства учредителей или взять в долг. Один из вариантов получения средств на развитие — запуск в обращение эмиссионных ценных бумаг, подтверждающих права их владельца на долю капитала, активы. Но не только эти задачи и цели преследует выпуск ценных бумаг. Рассмотрим их виды, классификации, основные понятия подробнее.

Понятие ценной бумаги

Ценная бумага — документ, подтверждающий при соблюдении формы и обязательных реквизитов имущественные или неимущественные права. Это источник постоянного или разового дохода. Гражданский кодекс РФ гласит, что одновременно с ценными бумагами в собственность передаются указанные в них права.

Юридически данный актив является документом, подтверждающим права собственника, а экономически — это часть капитала, его доля, условия распределения прибыли.

Ключевые признаки и свойства ценной бумаги

Документ должен иметь ряд специальных признаков и свойств — иначе говоря, быть:

- документарным, составленным официально;

- правовым, обращаемым, доступным, стандартным, подтверждающим право владельца его продать или купить;

- регулируемым, рыночным, ликвидным, подчиняющимся общим правилам;

- оборотоспособным, способным выступить объектом сделок;

- достоверным, дающим возможность предъявить какие-либо требования.

Ценные бумаги документально подтверждают вложение средств.

Виды ценных бумаг

Приняты следующие варианты классификации:

- срок;

- происхождение;

- класс;

- вариант;

- владелец;

- выпуск;

- регистрация;

- страна выпуска;

- эмитент;

- оборот;

- цель;

- риск.

По видам можно разделить на следующие категории:

- основные, дающие право на товар, деньги, имущество. Это акции, сертификаты, чеки, векселя и т. д. ;

- производные финансовые инструменты — фьючерсы, опционы, свопы, депозитарные расписки и т. д.

Другая классификация для основных ценных бумаг

Долевые ценные бумаги — дают владельцу право на долю в уставном капитале компании. К категории долевых ценных бумаг относятся акции (как обыкновенные, так и привилегированные). Владельцы обыкновенных акций имеют право голоса на собрании акционеров.

Долговые ценные бумаги — удостоверяют, что эмитент должен держателю некую сумму (или передать держателю некое имущество). По сути, долговая расписка. В этой категории выпускают облигации, векселя, депозитные и сберегательные сертификаты банков и другие разновидности долговых ценных бумаг. Но не всегда расписка — ценная бумага. Например, коносаменты использовались во внешней торговле для подтверждения наличия договора о транспортировке товара.

Производные ценные бумаги – инструменты инвестирования, которые дают право (или обязывают) купить (или продать) базовый актив на оговорённых условиях. Базовым биржевым активом может быть ценная бумага (например, биржевой лот акций какой-либо компании), иностранная валюта или товар (например, баррель нефти определённого сорта). В этот класс входят фьючерсы, форварды, опционы эмитента и т. д.

Среди видов ценных бумаг выделяют наиболее популярные

Акции — именные ценные бумаги, на предъявителя и других типов, выпускаются акционерными обществами. Обеспечивают право выплаты дивидендов, участия в административном управлении работы компании, получении определённой доли имущества, если акционерное общество ликвидируется. Бывают обыкновенными или привилегированными. Все акции в современной России именные.

Облигации подтверждают обязательство возврата вложенной суммы через определённый срок с процентными выплатами или без и являются долговым обязательством. Облигации делятся на срочные и бессрочные. Если срок не установлен — это бессрочная облигация. Если по облигации не выплачивают проценты, то их размещают дешевле номинальной стоимости. Доход в этом случае образуется при погашении по номиналу.

Если облигация выпускается государством, называется государственной (облигацией федерального займа). Также облигации подразделяются на субфедеральные (выпускаются субъектами РФ, например, Москвой и Санкт-Петербургом), муниципальные облигации, выпущенные органами местного самоуправления, банковские, корпоративные и т. д. Незарегистрированная на любое лицо облигация называется предъявительской ценной бумагой.

Вексель — неэмиссионная ценная бумага, подтверждает денежные долговые обязательства. Они удостоверяют обязанность выплатить указанную сумму в установленные сроки. Экономический смысл облигации и векселя сходен. Отличие векселя от облигации заключается в том, что первый может быть нестандартным, его проще выписать — вексель содержит обещание уплаты суммы, срок, место выплаты, наименование получателя, подпись и дату. Облигации считаются более надёжными ценными бумагами, чем векселя того же эмитента.

Банковские сертификаты подтверждают внесение денег в банк с условием обязательного возврата вложенной суммы и процентов через определённый срок. По экономическому смыслу похожи на банковский сберегательный вклад в тот же банк, но в отличие от денежных вкладов сертификат нельзя пополнить, пролонгировать или погасить частично. Процентные риски одинаковы.

Чеки — разновидность банковских ордерных ценных бумаг, являются поручением банку выплатить указанную в них сумму. Выдать чек может физическое или юридическое лицо, имеющее открытый банковский счёт и право распоряжаться денежными средствами. Держателю чека при предъявлении выплачивается или перечисляется определённая сумма. В 1992–94 гг. государство выпускало ещё одну разновидность чеков — приватизационные.

Закладные — вид документарных ценных бумаг. Удостоверяет, что владелец закладной передал в залог определённое имущество.

Инвестиционные именные паи подтверждают права держателя пая на долю имущества, которое является частью паевого инвестиционного фонда. Владельцы инвестиционных паёв получают право в любое время погасить их.

Фьючерсы — производные инструменты, подтверждают обязательство приобрести (и продать) товар в будущем по цене, которая зафиксирована сегодня. При заключении срочного контракта ничего не продаётся и не покупается. Речь идёт только о будущем обязательстве. Цена фиксируется на дату приобретения контракта, при этом продавец обязуется продать, а покупатель купить товар по указанной в договоре стоимости. Перекупаться фьючерс может сколько угодно раз.

Опцион напоминает фьючерс. Здесь также заключается контракт, по которому покупатель берёт на себя право купить, а продавец продать какой-либо товар по фиксированной цене. Но в отличие от фьючерсного контракта, для держателя опциона речь идёт о праве, а не обязанности. Опцион выполняют, если он будет выгодным. А вот для продавца опциона его выполнение обязательно. Поэтому при выпуске опциона покупатель выплачивает премию. Допустим, цена акции Х сегодня 1 руб. Выпущен опцион на право покупки Х по цене 1,2 руб. и сроком обращения месяц. Премия 20 коп. Прошёл 1 месяц, цена акции Х 1,3 руб. Опцион предъявлен к оплате. Продавец опциона терпит убыток 10 коп. на каждую акцию, но этот убыток перекрывается премией, так что продавец по итогам заработал 10 коп. на каждой акции.

Профессионалы на биржах выстраивают целые системы из комбинаций фьючерсов и опционов. Таким образом они «улавливают» возможности для получения прибыли при самых разных вариантах движения цен. Игра случайного человека на одном контакте «на удачу», как правило, приводит к потере вложенных средств.

Своп выступает разновидностью договора о проведении обмена финансовыми активами или платежами согласно условиям, указанным в контракте. Основное преимущество свопа — снижение рисков.

На финансовом рынке действуют и другие виды ценных бумаг. Все они имеют общие признаки и отличия, поскольку в каждой есть хотя бы один новый элемент.

Методы оценки ЦБ (ценных бумаг)

Оценка осуществляется с целью определения рыночной стоимости для получения кредита, совершения сделок купли/продажи активов, установления размера уставного капитала. Методик по вычислению реальной цены несколько. Выбор метода зависит от поставленных задач. Каждый включает анализ информации, позволяющий определить рыночную цену ЦБ.

Все методики можно разделить на три основных группы: доходная, затратная, сравнительная.

К популярному относится сравнительный подход, использующий методы:

- сделок, когда изучается стоимость аналогичных компаний, пакетов ценных бумаг. В сравнение включается цена пакета, а не единичной бумаги;

- капиталов — метод основан на использовании цен, имеющихся на открытых рынках. Для сравнения берётся цена покупки одной акции;

- отраслевых коэффициентов, когда берутся рекомендуемые соотношения цен и нескольких финансовых параметров.

При оценке портфеля учитываются следующие критерии:

- стоимость аналогов;

- спрос и предложения;

- ликвидность;

- доходность;

- надёжность;

- особенности эмитента.

Для оценки рекомендуется обращаться в специализированные компании, работающие на данном рынке.

Стоимость ценных бумаг

Стоимость актива — это рыночная характеристика, денежный эквивалент его свойств, возможностей с учётом целей и методов оценки. Во многом стоимость зависит от соотношения спроса и предложения. В процессе эмиссии стоимость является величиной расходов на выпуск и размещение, при покупке оценивается будущий доход, при конвертации — цена замещения актива.

Основные виды оценки стоимости

Номинальная стоимость указывается в сертификате или в проспекте эмиссии. Определяется при выпуске фондовых активов в обращение после решения учредителей. Это постоянная величина. Законодательство запрещает размещать акции по цене ниже номинальной. Однако даже при первичном размещении на официальном фондовом рынке акции могут от неё сильно отклоняться (в большую сторону). На вторичном фондовом рынке цена никак не привязана к номинальной стоимости — может быть как больше, так и меньше. В РФ есть немало АО, созданных в результате приватизации. Номинальная их стоимость была выражена в твёрдых советских рублях, а в дальнейшем прошла деноминацию. Так что реальная цена таких акций может быть буквально в тысячу раз больше обозначенного денежного номинала.

Рыночная — цена, складывающаяся исходя из спроса и предложения. Это стоимость, по которой можно продать рыночные активы.

Балансовая стоимость — один из наиболее стабильных типов. Является ценой актива по данным бухгалтерского баланса. Грубо говоря, это величина чистых активов компании, делённая на число акций.

Внутренняя или действительная стоимость отражает цену, которую должен был бы иметь актив, если учитывать все факторы, влияющие на его оценку. Например, прибыль, перспективы и т. д. Это настоящая цена, которая отражает ряд экономических показателей. Зачастую её называют справедливой. В идеале рыночная стоимость должна быть близка к внутренней.

Ликвидационная – показывает размер компенсационной выплаты, которую может получить владелец при ликвидации компании, выпустившей ценную бумагу.

Разные виды стоимости используются с учётом конкретной ситуации. Так, для торговли на рынке используется рыночная цена, а если актив практически не торгуется, применяется внутренняя стоимость.

Эмиссия ценных бумаг, этапы

Эмиссия обеспечивает размещение ценных бумаг. Проходит по определённой процедуре. Её основная цель — получить дополнительные средства. В результате выпуска эмиссионных ценных бумаг происходит увеличение уставного капитала акционерных обществ.

Эмиссия бывает первичной и дополнительной. Первичная — первый выпуск ценных бумаг, последующая является дополнительным размещением.

Дополнительную эмиссию не следует путать со вторичным размещением акций. При вторичном размещении акционеры — как правило, учредители — продают свои ценные бумаги широкому кругу лиц. Уставный капитал при вторичном размещении не растёт, все деньги от продажи поступают продавцам акций, самому же АО не достаётся ни копейки.

Этапы эмиссии

- Принимается решение.

- Утверждается.

- Регистрируется выпуск.

- Размещаются бумаги.

- Производится государственная регистрация.

Примечание. Сегодня в России регистрацию отдельных выпусков облигаций можно проводить не в государственных органах, а непосредственно на бирже. Такие эмиссионные долговые ценные бумаги так и называются — «биржевые облигации».

Теоретически биржевые облигации менее надёжны, чем облигации, прошедшие госрегистрацию. На практике в состоянии дефолта могут оказаться как те, так и другие.

При проведении эмиссии кредитных организаций процедура регулируется банковским законодательством РФ и Банком России. В процессе эмиссии ЦБ РФ может составляться проспект ценных бумаг с последующей регистрацией. Регистратор ведет реестр — электронный или в бумажной форме, он нужен для учёта ценных бумаг.

Депозитарии

Участник рынка, ведущий учёт прав собственников ценных бумаг, называется депозитарием. Он же работает с цифровыми активами. Депозитарий ведет спецсчета, отмечает право собственности юридических и физических лиц, работает только с ценными бумагами.

Типы депозитариев

Расчётный — фиксирует сделки и права на активы. В настоящее время в Российской Федерации функционирует более 250 таких компаний.

Как это работает. Сергей купил акции Сбербанка. Это значит, что кто-то их продал, например, Евгений. У Сергея и Евгения есть депозитарии. Они вносят операции в свои реестры владельцев ЦБ. В результате акции Евгения списываются с его счёта, зачисляются на счёт Сергея.

Специализированный, учитывающий имущественные права, включая ценные бумаги. Работает с ПИФами, акционерными фондами и т. д. К дополнительным функциям относится уведомление ЦБ о нарушениях. На сегодня в России работает порядка 25 специальных компаний.

Центральный, обрабатывающий всю информацию рынка в режиме одного окна. Его основная задача — обеспечить прозрачность сделок, максимально уменьшить риски, повысить надёжность рынка. В Российской Федерации существует только одна такая компания.

Депозитарии обязаны работать в рамках действующего законодательства, сдавать отчёты, получать лицензии, раскрывать информацию, если данное требование установлено законом.

Права, закрепляемые ценными бумагами

Владельцы имеют право требовать денежные средства, принимать участие в управлении компанией, получать часть прибыли, товары в собственность или в залог, а также право ими распоряжаться. Права владельца ЦБ — собственника или держателя залога — зависят от типа актива.

Реквизиты ЦБ

Сертификат должен содержать ряд обязательных реквизитов. Условно их можно разделить на 2 группы:

Технические. Реквизиты включают технические данные: номер, адрес, а также подписи, печать и другую информацию.

Экономические. Такой сертификат подтверждает срок действия документа, номинал, права, кто несёт денежные обязательства и т. п. Отсутствие любого из обязательных по законодательству реквизитов лишает актив статуса.

Ставки по привилегированным акциям

Владельцы привилегированных акций получают ряд льгот:

- Часть прибыли компании в виде получения дивидендов в первоочерёдном порядке. Выплата дохода может быть установлена или как фиксированная к номиналу акции (например, 4%), тогда дивиденд не зависит от того, сколько заработала компания.

- Второй вариант – определяется алгоритм расчёта дивиденда и прописывается в уставе и проспекте эмиссии. Например, в АО ¼ всех акций — привилегированные. В Уставе сказано, что дивиденд по ним определяется как 10% чистой прибыли, поделённой на число привилегированных акций.

Ставки по привилегированным акциям (алгоритм расчёта) — величина постоянная. Акции же существуют, пока компания-эмитент действует. Поэтому определять их нужно осторожно. Например, в период высокой инфляции частные инвесторы не хотят покупать ценные бумаги с низкой ставкой. А если выпустить привилегированные акции с высокой ставкой, то через несколько лет, когда ставки на кредитном рынке упадут, может оказаться, что АО тратит слишком много на выплаты держателям привилегированных акций.

Исключение составляют ситуации, когда зафиксирован убыток за отчётный период; права на долю имущества компании при его ликвидации в приоритетном порядке до того, как его начнут делить между владельцами обычных акций.

Но данный актив лишает владельца права управлять компанией, голосовать на собраниях акционеров. Если компания не может гарантировать привилегии, владельцу предоставляется право голоса.

Бездокументарные ценные бумаги

Бездокументарные ценные бумаги не имеют физической формы. Права по данным активам фиксируются записью на спецсчетах. По своим свойствам они аналогичны документарным, но не требуют физического представления.

Ряд ценных бумаг в современной России существует только в бездокументарной форме. Например, все акции в РФ именно бездокументарные. Инвесторы получают только выписки со счетов, которые сами по себе не являются ценными бумагами.

Ценные бумаги в контексте законодательного регулирования России

Законодательство Российской Федерации регулирует рынок ценных бумаг. Основные документы:

- Гражданский кодекс РФ (гл. 7),

- Федеральный закон «О рынке ценных бумаг» № 39,

- ФЗ. Федеральный закон «Об акционерных обществах». В нормативные документы могут вноситься изменения, дополнения. Для ознакомления с действующей редакцией рекомендуется использовать документы, размещённые на правовых порталах.

Как купить ценные бумаги?

Для приобретения акций можно идти на фондовый рынок. Компании действуют через посредников — инвестиционные банки, например. Физическое лицо самостоятельно торговать на фондовой бирже не может. Для покупки акций необходимо обратиться к брокеру, который совершит сделку по поручению своего клиента и на его деньги. С брокером заключается договор, он открывает спецсчёт, куда зачисляются средства. Деньги можно внести через банковскую карту, со счёта (если есть договор банковского обслуживания, открыт счёт), через кассу брокера. Обычно условия, комиссия, способы пополнения счетов указаны на сайте брокерской компании. Торговля доступна через специальные приложения, которые устанавливаются на компьютер или мобильное устройство.

Выбирайте брокеров с лицензией. Проверить наличие действующей лицензии можно на сайте Центрального Банка РФ.

На внебиржевом рынке фондовых инструментов можно действовать непосредственно, без брокера. Например, вы хотите купить акции Н-ского завода у его работника. Находите акционера, идёте с ним к регистратору, самостоятельно заполняете все анкеты, составляете договор, подаёте поручение на перевод ценных бумаг со счёта на счёт. Без опыта сделать это сложно, но грамотный человек найдёт выход. На биржевом рынке существуют специфические риски: например, продавца могут обмануть, не заплатить. Или продавец может получить несколько выписок и продать одни и те же акции нескольким покупателям.

Как пользоваться и получить доход?

Финансовые инструменты позволяют получать дивиденды (пассивный доход), с их помощью реально накопить на крупную покупку, обеспечить привычный образ жизни на пенсии. Инвестировать может каждый, включая использование специализированных инвестиционных сервисов от ведущих банков страны. Нужно лишь найти своего брокера. Можно взять активы с низким риском и получать небольшой доход или рискнуть ради большей прибыли. Инвестировать можно практически с любой суммы. Многие брокеры принимают даже тысячу рублей. Но для стабильного дохода лучше войти минимум с 30 тысячами. Однако надо понимать: чудес в инвестициях не бывает. Получив доход в 20% за год (это в два с лишним раза выше, чем от депозита) от 30 тыс. руб., вы получите в абсолютном значении всего 6 тыс. руб. Вряд ли эта сумма радикально способна изменить чью-то жизнь.

Выбрать можно и готовое решение — подобранный пакет акций, сформированные профессионалами стратегии, или торговать самостоятельно, отдавая поручения брокеру.

Инвестиции в ценные бумаги

Паевой инвестиционный фонд, или сокращенно ПИФ, является эффективным инвестиционным инструментом. Он пользуется популярностью у тех, кто заботится о финансовом будущем, и в умелых руках, как правило, приносит высокий доход. Этот инструмент позволяет каждому желающему стать участником фондового рынка через управляющую компанию.

Содержание:

Что такое инвестирование в ценные бумаги

Под инвестированием в ценные бумаги понимается вложение средств в различные активы – от объектов недвижимости и бизнес-проектов до ценных бумаг и иных финансовых инструментов. Если вложить деньги в недвижимость вы можете самостоятельно и без особых проблем, то при выходе на рынок ценных бумаг вам нужно:

- четко осознавать риски, так как рыночная стоимость ценных бумаг зависит от множества факторов;

- располагать деньгами на длительный срок, так как мгновенная продажа портфеля ценных бумаг наверняка повлечет убытки;

- заручиться поддержкой опытных специалистов и управляющей компании, которые помогут выбрать оптимальный вариант инвестирования.

Каждая ценная бумага удостоверяет право ее владельца на часть имущественных активов либо подтверждает факт займа. Ценные бумаги выпускаются в стандартном бумажном виде или в электронной (бездокументарной) форме.

Виды ценных бумаг для инвестирования

Сам по себе вид ценной бумаги уже может свидетельствовать о потенциальном доходе и возможных рисках. Среди наиболее распространенных финансовых инструментов, представленных на рынке, можно выделить:

- акции, которые подтверждают право на часть уставного капитала акционерного общества (АО), могут давать право на управление и получение дивидендов от деятельности компании;

- облигации, которые подтверждают долговое обязательство и право на получение фиксированного процента;

- векселя, которые всегда оформляются в виде бумажного документа, предусматривают обязательство о выкупе за определенную сумму;

- государственные ценные бумаги (облигации, казначейские обязательства и т. д.), по которым обязательства несет Российская Федерация.

Возможно и инвестирование в ценные бумаги производного характера (опционы, фьючерсы и свопы). Не все виды финансовых инструментов доступны на фондовом рынке. Например, инвестор может вложить деньги в вексель, однако оборот такого документа происходит вне фондовых бирж.

Вкладывать свои средства можно в любые виды бумаг, представленных на рынке. Однако каждая из них будет иметь свои особенности при определении гарантированного дохода, рыночной стоимости. Например, акции крупных государственных компаний и банков могут принести пассивный доход, однако в условиях инфляции он не позволит рассчитывать на прибыль. Поэтому рекомендуется делать инвестиции в ценные бумаги с учетом их курсовой стоимости на бирже, чтобы рассчитывать на значительный доход.

Портфели ценных бумаг

Ничто не мешает вам вложить все деньги в акции только одной компании. Однако такой подход практически всегда обречен на провал. Даже финансовый гуру не может просчитать все субъективные и объективные риски, форс-мажорные обстоятельства. Поэтому инвестирование средств в ценные бумаги практически всегда происходит путем формирования инвестиционного портфеля.

Целью инвестиций является не только получение максимального дохода, но и минимизация рисков потери средств. Поэтому в финансовой сфере используется термин «диверсификация», т. е. распределение рисков. Вы формируете портфель ценных бумаг с учетом их ликвидности на рынке, предполагаемой доходности, возможных рисков, оценок экспертов. Инвестиции в бумаги можно делать по разным стратегиям:

- для полного устранения рисков можно приобрести высоколиквидные и надежные финансовые инструменты, что гарантирует стабильный и небольшой доход;

- можно вложить средства в высокорискованные инструменты, что позволит получить значительный доход, но может и привести к потере денег;

- оптимальным вариантом будет формирование сбалансированного портфеля, когда деньги будут распределены между надежными и рискованными инструментами.

Самостоятельно сформировать оптимальный портфель ценных бумаг крайне сложно. Несмотря на обилие общедоступной информации, объективно оценить перспективы фондового рынка и активов отдельных компаний могут только эксперты.

Формированию портфеля ценных бумаг и диверсификации рисков в управляющей компании «Альфа-Капитал» уделяется особое внимание. Мы заинтересованы не только в привлечении инвесторов, но и в увеличении доходности, в долгосрочном сотрудничестве. Поэтому выбор вариантов инвестирования осуществляется только после тщательного анализа целей и задач инвестора, изучения перспектив рынка.

Как инвестировать в ценные бумаги

Чем больше сумма инвестиций, тем больший доход вы сможете получить. Для начинающих инвесторов оптимальным вариантом может стать приобретение первоначального пакета ценных бумаг на небольшую сумму. Это позволит оценить надежность вашей управляющей компании и профессионализм ее специалистов, принять решение о наращивании объема инвестиций.

Компания «Альфа-Капитал» предлагает максимально выгодные условия, которые подходят как для тех, кто только начинает инвестировать в ценные бумаги, так и для опытных участников рынка. Как осуществляется сотрудничество:

- на стадии консультаций определяются цели инвестирования, желаемый доход, сумма и сроки вложения средств;

- заключается договор доверительного управления, в котором определяются взаимные права и обязанности инвестора и управляющей компании;

- клиенту предоставляется доступ к онлайн-инструментам, позволяющим контролировать и принимать участие в управлении активами;

- формируется портфель ценных бумаг в соответствии с договором.

Дальнейшее управление происходит в соответствии с условиями договора, полномочиями управляющего. Для этого определяются инвестиционные цели, максимально допустимые показатели убытков и иные условия сотрудничества. Для инвестирования открывается отдельный банковский счет, через который будут проходить все операции.

Управляющий представляет ваши интересы на профессиональном фондовом рынке, покупает и продает ценные бумаги, осуществляет иные полномочия. Вся информация о деятельности нашей компании открыта и представлена на сайте. Вы можете сами убедиться в надежности инвестирования через «Альфа-Капитал», ведь мы входим в число лидеров на рынке управления активами в России. Подробнее об условиях сотрудничества мы расскажем по телефону или в онлайн-чате на сайте.

Что такое облигации, или как начинающему инвестору заработать на бондах

Чем купон отличается от накопленного купонного дохода? Почему гособлигации надежнее корпоративных? Как выбрать облигацию и посчитать ее доходность? Полный путеводитель по долговому рынку — в обзоре «РБК Инвестиций»

Что такое облигации простыми словами

Облигации (бонды) — это ценные бумаги , дающие право своему владельцу на получение заранее определенного дохода в оговоренные сроки. Покупая облигацию при размещении, инвестор, по сути, дает компании (муниципалитету или государству) деньги в долг под процент. Тот, кто следующим приобретает облигацию у первого владельца, выкупает долг вместе с правом получения дохода. Основная информация об облигации — дата погашения (то есть когда эмитент обязуется выплатить основной долг), а также вид и размер дохода.

Облигации считаются одним из основных классов биржевых (или финансовых) активов наряду с акциями. В эти два инструмента чаще всего вкладываются частные инвесторы.

В ноябре 2021 года частные инвесторы вложили в российские акции на Московской бирже рекордные ₽91 млрд, в облигации — ₽100 млрд. Наибольшая доля вложений в долговые бумаги — 79,5% — приходилась на корпоративные облигации, 18,1% — на государственные облигации, 2,4% — на еврооблигации.

Начинающим инвесторам брокеры обычно рекомендуют составлять консервативный портфель, в котором до 80% должны занимать надежные, обеспеченные гарантиями облигации.

Чем акции отличаются от облигаций

Акции — это долевые ценные бумаги, соответственно, они удостоверяют право инвестора на долю компании и ее прибыли в виде дивидендов. Владелец акций может голосовать при принятии решений в компании.

Облигации — долговые ценные бумаги, аналог долговой расписки или векселя. Владельцы облигаций являются держателями долговых обязательств или кредиторами эмитента. Право голоса ни при каких условиях облигации не дают.

Как работают облигации

Компании (муниципальные образования, государства) прибегают к выпуску и продаже облигаций, когда им требуются денежные средства на финансирование новых проектов, поддержание текущих операций или рефинансирование прежних долгов. На вопрос, почему в этом случае не занимать у банков, есть ответ: не все банки готовы выдать требуемую сумму — например, занять по ₽1000 у 1 млн инвесторов может быть проще, чем просить у банка одномоментно ₽1 млрд, и дешевле с точки зрения размера процентной ставки.

Заемщик (эмитент) выпускает облигацию, в которой указаны условия кредитования, подлежащие выплате проценты (купон) и срок погашения — дата, в которую одолженные средства (номинальная стоимость бонда) должны быть возвращены.

Номинальную стоимость облигации и обещанный доход эмитент должен выплатить по закону. Но на облигации, так же как и на другие ценные бумаги, не распространяется государственная система страхования. В случае дефолта и последующего банкротства компании у инвесторов остается шанс вернуть вложенные средства, но через суд и в порядке очередности удовлетворения требований всех должников.

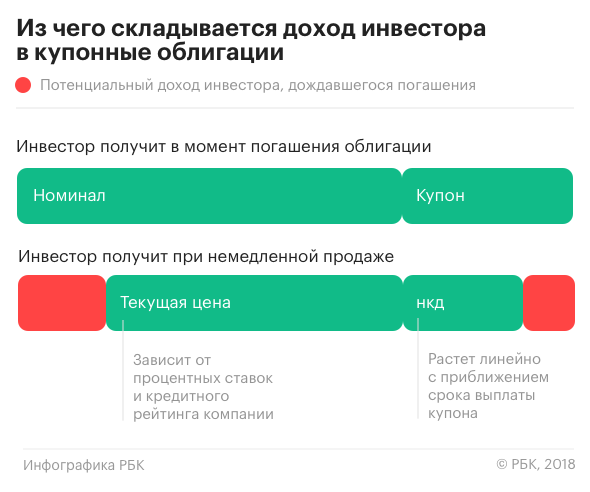

Приобретая облигацию, владелец может рассчитывать на выплату процентов (купона) — это часть дохода, которую эмитент выплачивает держателям облигаций за возможность пользоваться их деньгами. Процентная ставка, определяющая размер выплаты, называется купонной ставкой.

Облигацию не обязательно держать до срока погашения в портфеле. Если продать облигацию между купонными выплатами, то продавец от следующего владельца получит накопленный купонный доход — часть купона — пропорционально каждому дню владения.

Например, купоны в размере ₽35 выплачиваются каждые 182 дня. Инвестор продает облигацию на 65-й день после предыдущей купонной выплаты. То есть он был владельцем облигации 65 дней и за это время накопился купонный доход. Покупатель такой облигации должен заплатить за эти дни продавцу накопленный купонный доход (НКД).

НКД составит: ₽35 / 182 × 65 = ₽12,5

Новому владельцу облигации эти деньги вернутся, когда через 117 дней он получит полный купонный доход — ₽35.

Облигации свободно продаются и покупаются между инвесторами:

- на централизованных биржевых рынках;

- на внебиржевых рынках (Over-the-Counter, OTC);

- напрямую у заемщика в частном порядке.

Плюсы и минусы бондов

Плюсы облигаций:

- получение дохода за счет выплаты процентов (купонов);

- возврат основной инвестированной суммы при владении облигацией до погашения;

- дополнительная прибыль, если перепродать облигацию по более высокой цене, чем купили.

Минусы облигаций:

- облигация имеет рамки доходности по сравнению с акциями, которые могут дорожать значительно и стремительно;

- компании могут объявить дефолт по облигациям.

Виды облигаций

- Государственные облигации федерального займа (ОФЗ)

Для инвестиций в рублях внутри России самыми надежными являются государственные бумаги, или облигации федерального займа (ОФЗ). Их выпускает Министерство финансов РФ. По состоянию на декабрь 2021 года на Московской бирже торгуется 60 выпусков государственных облигаций общим объемом на ₽19 трлн. ОФЗ различаются параметрами (с индексируемым по инфляции купоном, с плавающим купоном, с амортизацией и др.). Из-за минимальных рисков доходность этих бумаг также самая низкая.

- ОФЗ-н — разновидность облигаций федерального займа.

Буква «н» в их названии расшифровывается как «народные». Министерство финансов разработало данные бумаги как нечто среднее между депозитами и облигациями, чтобы непрофессиональные инвесторы могли с их помощью научиться инвестировать в долговые бумаги и поняли их особенности. ОФЗ-н продаются и покупаются исключительно через уполномоченные банки, на данный момент к таковым относятся Сбербанк, ВТБ, Промсвязьбанк, Почта Банк. Срок обращения ОФЗ-н — три года, раз в полгода выплачивается купон. Всего таких выплат по шесть у каждого бонда. Купонная доходность увеличивается ступенчато: например, для народных облигаций выпуска 53008RMFS — с 5,0% до 8,87% годовых. По состоянию на декабрь 2021 года у инвестора есть возможность приобрести один из пяти обращающихся выпусков ОФЗ-н.

Помимо федеральных властей, долговые бумаги выпускаются также регионами (такие облигации называются субфедеральными) и даже отдельными городами. Муниципальные облигации, как правило, отличаются большей, чем федеральные, доходностью и низким (а то и нулевым) объемом торгов. Такие облигации покупают с расчетом держать их до самого погашения. Объем рынка региональных и муниципальных облигаций, исходя из реально размещенных объемов эмиссий, составляет ₽1,066 трлн, только муниципальных — ₽20 млрд (согласно данным Мосбиржи на 17 декабря).

Корпоративные облигации выпускаются компаниями и банками. Их надежность ниже государственных, но и доходность выше. С начала 2021 года на рынок корпоративных облигаций вышло более 40 новых эмитентов и около 5 млн новых инвесторов. Объем рынка корпоративных облигаций, включая биржевые, по номинальной стоимости составляет ₽14,2 трлн (согласно данным Мосбиржи на 17 декабря).

Еврооблигации номинируются в иностранной валюте и обращаются на международном рынке. Их выпускают как компании, так и государства. Общий объем торгующихся еврооблигаций российских эмитентов по номинальной стоимости составляет $148,252 млрд (согласно данным CBonds на 30 ноября 2021 года). Приставка «евро» не означает валюту выпуска. Евробонды обычно продаются за доллары или евро, но могут быть использованы и другие валюты — выбор зависит от эмитента и его потребностей в определенной валюте. Евробонды получили свое название из-за того, что первыми их выпустили европейские компании с расчетом на американских инвесторов.

Словарь «РБК Инвестиций»: Еврооблигация

Характеристики облигаций

Номинальная стоимость облигации — это сумма, которая будет выплачена заемщику после погашения облигации.

Начальная (номинальная) цена большинства российских облигаций, как правило, установлена на уровне номинальной стоимости — ₽1000. Для иностранных облигаций или евробондов российских компаний номинальная стоимость чаще всего установлена на уровне $1000.

Фактическая рыночная цена облигации, которую видит частный инвестор в приложениях брокеров или на сайтах бирж, может быть как ниже, так и выше номинала. Она зависит от ряда факторов:

-

- кредитного качества (рейтинга) эмитента

Этот фактор также часто характеризует надежность облигации. Основной риск инвестора, вложившегося в облигации, — если дела у компании пойдут плохо и она не сможет обслуживать долг, то есть вовремя выплатить купоны и номинал. Просрочка с выплатой называется дефолтом. Если эмитент банкротится, можно потерять значительную часть вложенных в облигации средств. За такой риск инвесторы требуют повышенной доходности. Если бумага обещает подозрительно большую доходность (например, 50%) — с эмитентом что-то не так. Надежность обычно определяют по кредитному рейтингу, который рассчитывается специальными агентствами.

-

- времени до срока погашения

Цена облигации также имеет свойство повышаться с приближением выплаты купона из-за так называемого накопленного купонного дохода (НКД). Откуда он берется? Допустим, цена облигации из нашего примера на бирже составляет 100%, то есть те же ₽1000. Допустим, завтра по графику эмитент выплачивает купон. Отличная идея — купить сегодня облигацию за ₽1000, получить завтра купон ₽100 и снова продать бумагу за ₽1000. Доходность операции 10% за один день, или 365 дней * 10% = 3650% годовых. Конечно, желающих так заработать найдется немало, и трудно представить себе владельца облигации, который будет продавать ее всего лишь по ₽1000 за день до гарантированной «надбавки» в ₽100. Начиная с самого первого дня в цене облигации, помимо номинала, появляется еще одна составляющая — тот самый НКД. Это доля купона, на которую может рассчитывать держатель облигации, исходя из времени до выплаты купона. Например, если купон составляет ₽100 и до выплаты осталась половина срока, НКД будет равняться ₽50. Накануне выплаты облигацию можно купить по цене номинала (с поправкой на риск, о котором говорилось выше) плюс почти весь размер купона.

-

- купонной ставки на фоне других ставок — ключевой, других купонных ставок и т. д.

Например, фактические цены на облигации на фоне повышения ключевой ставки, как правило, снижаются, а доходность по ним растет. Это происходит из-за того, что инвесторы стараются избавиться от бумаг, которые в свете новой ключевой ставки не дают прежнюю доходность, допустим, не перекрывают инфляцию. И они ожидают, что на рынке появятся более привлекательные бумаги от эмитентов, которые предложат более высокую премию.

Фактическую цену определяет рынок, то есть она меняется в соответствии с обычным правилом спроса и предложения. Чем выше стоимость облигации, тем, очевидно, она считается более привлекательной для инвестирования игроками рынка или получила новые объективные характеристики, например повышение кредитного рейтинга .

Дата, когда эмитент облигации полностью рассчитается с инвестором, то есть выплатит номинал и последний купон.

Размер купона в денежном выражении.

Ставка купона, выраженная в процентном соотношении к номинальной стоимости бумаги.

Например, номинальная стоимость — стандартные ₽1000, процентная ставка купона — 7,95%. Соответственно, купонный доход в денежном выражении составит ₽79,5 за год. Если купонные выплаты выплачиваются с частотой два раза в год, то в денежном выражении каждая из них составит ₽39,75 (см. п. величина купона).

Дюрация (от англ. duration — «продолжительность») — это период времени до момента полного возврата инвестиций, а также мера риска процентных ставок, то есть показатель, на сколько процентов снизится цена актива при повышении учетной ставки и наоборот. Чем меньше дюрация , тем меньше риски облигации — и, наоборот, чем больше срок до погашения, тем больше облигация подвержена колебаниям, различным рискам.

Облигации могут выкупаться заемщиком частично и постепенно — это называется амортизация. Облигации с амортизацией предполагают, что должник начнет выплачивать не только купоны, но и основной долг раньше срока погашения. Например, амортизационные выплаты устанавливаются с той же периодичностью, что и купоны, и всего их девять. Выплачивая с каждым купоном по ₽100, к дате погашения останется выплатить только последние ₽100, а не полностью номинал бонда.

Как считается доходность облигации

Доход владельцу облигации может выплачиваться в виде купонного (процентного) дохода или дисконта.

По облигациям с постоянным доходом купоны выплачиваются в фиксированном размере с заданной частотой выплат.

По облигациям с переменным (плавающим) купоном его размер рассчитывается согласно заранее установленным условиям — например, изменяется вместе с инфляцией, ключевой ставкой или иным индикатором.

При покупке дисконтных облигаций инвестор получает доход на разнице между ценой покупки и номинальной стоимостью таких бондов.

Отношение ближайшего купона к текущей цене.

Например, эмитент планирует выплату купона по ставке 10% от номинала (то есть ₽100), а облигация продается по ₽1000, то текущая доходность облигации равна ₽100 / ₽1000 * 100% = 10%. При расчете имеется в виду, что облигация будет куплена и продана по одной и той же цене через год. Для облигаций с переменным купоном, который невозможно предсказать заранее, размер купона приравнивается к последнему выплаченному и умножается на частоту выплат в течение года.

Отношение к текущей цене всех будущих платежей (купонов и выплаты номинала в дату погашения). Измеряется и показывается в процентах годовых, поэтому от текущей доходности отличается некардинально. При расчете предполагается, что каждый полученный купон будет реинвестирован (снова вложен) в ту же бумагу и она будет куплена по той же цене, что есть сейчас. Подходит для принятия долгосрочного инвестиционного решения.

Что с налогами

С 1 января 2021 года действует единая ставка по всем доходам от операций с облигациями любой разновидности — 13%.

Сумма, которая будет заработана сверх ₽5 млн, облагается налогом в 15%. При учете общего годового дохода учитываются все его виды: зарплата, инвестиции , иные доходы (Федеральный закон № 102-ФЗ от 01.04.2020).

Например, общий доход от зарплаты и инвестиций составил ₽5,3 млн. С ₽5 млн налоговый агент удержит 13%, налог = ₽650 тыс. С суммы, которая превышает ₽5 млн, то есть с ₽300 тыс., налоговый агент удержит 15% = ₽45 тыс. Итоговый налог с дохода ₽5,3 млн составит ₽695 тыс.

Исключение составляют облигации, купленные на ИИС — по типу А НДФЛ будет возвращен инвестору, а по типу Б не будет удержан. Наибольший эффект от инвестирования и дополнительную прибыль начинающий инвестор получит при использовании ИИС (индивидуальный инвестиционный счет) с первым типом (или тип А) налогового вычета, дающим дополнительно до ₽52 тыс. выгоды за счет экономии на налогах.

Также от уплаты НДФЛ освобождаются при продаже обращающиеся на российском рынке облигации, которые были в собственности у владельца более трех лет (ст. 219.1 НК РФ). Максимальный размер инвестиционного налогового вычета за каждый год — ₽3 млн, то есть за три года владения можно вернуть до ₽9 млн.

Если «срок хранения» облигаций составит пять и более лет, можно получить по ним полное освобождение от НДФЛ независимо от суммы. Уменьшить облагаемый НДФЛ доход от продажи получится, если до 50% недвижимого имущества эмитента находится на территории России.

Вычет можно получить как по налоговой декларации, так и подав заявление брокеру/управляющему до конца календарного года, в котором состоялась продажа.

Как выбрать облигации

Принято считать, что акции позволяют больше зарабатывать, но и вероятность получить убыток при инвестициях в них выше. Поэтому сравнивать игру на акциях и облигациях бессмысленно: они дополняют друг друга. Если инвестор решил составить грамотный портфель, то без облигаций ему не обойтись. Облигации более предсказуемый по доходности инструмент и выступают своеобразным амортизатором (страхователем) рисков.

Инвестиционные консультанты не просто так составляют инвестиционный профиль клиента, говорит начальник отдела анализа долгового рынка «Открытие Инвестиции» Владимир Малиновский. «Нужно четко понимать, на какой срок размещаются средства, какой уровень риска инвестор готов на себя принять», — отмечает эксперт.

По мнению Владимира Малиновского, перед покупкой облигаций следует учесть следующие факторы:

- срочность облигаций

Если срок размещения средств небольшой (меньше года), при выборе облигаций лучше ориентироваться на займы, дата погашения которых примерно совпадает с горизонтом инвестирования.

Если деньги размещаются на более длительное время, срочность облигаций будет зависеть от рыночной ситуации. Так, цены более длинных займов гораздо сильнее реагируют на изменение уровня доходности на рынке, а значит, в периоды роста ставок лучше ориентироваться на относительно короткие займы. И наоборот, в периоды снижения общего уровня доходности на рынке лучше вкладывать в длинные выпуски — это поможет заработать не только на купоне, но и на росте котировок этих бумаг.

Сейчас, пока Банк России продолжает политику повышения ключевой ставки, мы рекомендуем клиентам вложения в достаточно короткие облигации — срочностью до полутора лет.

- кредитное качество

После того как разобрались с примерной срочностью облигаций в портфеле, необходимо понять, займы компаний какого кредитного качества выбрать. Это во многом зависит от склонности к риску каждого конкретного инвестора — самые консервативные отдадут предпочтение государственным облигациям, другие в погоне за доходностью выберут наименее надежных эмитентов. Каждый для себя определяет золотую середину между риском и доходностью.

Чтобы понять, какие облигации менее надежны, а какие более, есть два основных способа: самому провести кредитный анализ компании или довериться анализу, который провели другие — рейтинговые агентства, аналитики инвестиционных банков или брокерских компаний. А лучше совместить эти способы — ориентируясь на присвоенные рейтинги или рекомендации аналитиков, с одной стороны, и доходность этих бумаг, с другой, выбрать заинтересовавшие бумаги, а затем самостоятельно провести их анализ и сформировать окончательный список.

Самый простой способ понять примерную «надежность» компании — это присвоенный ей рейтинг, отмечает Владимир Малиновский и добавляет, что не стоит забывать о диверсификации.

«Риск дефолта присутствует у любого эмитента, просто где-то он выше, где-то ниже. Чем более рискованный портфель формируется, тем выше должна быть диверсификация . Нормальный портфель инвестора в облигации — это 15–30 выпусков различных эмитентов», — заключил эксперт.

В настоящее время, после коррекции в ноябре — декабре 2021 года (снижения цен), фондовый рынок предоставляет инвесторам широкий набор возможностей, считает старший портфельный управляющий «Сбер Управление Активами» Григорий Островский.

«Начинающему инвестору я бы рекомендовал обратить внимание на рынок облигаций, концентрируясь на надежности эмитентов.

Первые шаги на рынке следует делать с покупки среднесрочных (со сроком погашения один-два года) государственных облигаций или облигаций крупных стабильных компаний, что поможет понять принципы работы рынков, ценообразование и при этом дает стабильный доход. В частности, покупка самых надежных облигаций в рублях (ОФЗ) на указанном горизонте инвестирования предполагает доход более 8,50% годовых, превышающий ставки депозитов в надежных банках при более низком уровне риска.

Инвесторам, уже обладающим некоторым опытом работы на рынках и имеющим опыт анализа ценных бумаг и рыночных тенденций, сейчас рекомендовал бы к покупке облигации компаний-середняков — доходность инвестиций на срок один-два года уже составит 11–12% годовых», — отметил Григорий Островский.

Облигации — это большей частью консервативная стратегия торгов, и на волатильном рынке структура портфеля с облигациями позволит избежать определенной части рисков, делится собственным опытом частный инвестор, управляющий партнер коммуникационного агентства SVOBODA Марк Шерман.

«Облигации менее подвержены спекулятивным эмоциональным колебаниям цен, поэтому на неспокойном рынке выглядят перспективно. Для облигационного портфеля большое значение имеет фактор инфляции, а также действия Банка России. Инфляция растет, ключевая ставка ЦБ — тоже, что создает для рынка облигаций довольно комфортные условия для повышения доходности. Получается, что в период повышенной волатильности прирост дохода по облигациям способен в некоторой степени нивелировать провал рисковой части портфеля».

Облигации, так же как и акции, имеют экономические циклы — долговой рынок может расти и падать, но, скорее, по другим причинам: часто в зависимости от денежно-кредитной политики той страны, где выпущена ценная бумага, и состояния дел компании — может компания выплатить свой долг или нет, говорит управляющий директор фонда CARF, управляющий директор Cresco Capital Андрей Сырчин.

При принятии решения о покупке облигаций следует учитывать ее ликвидность — насколько быстро владелец сможет ее продать по цене, близкой к рыночной.

«Ликвидность облигаций создается маркетмейкерами, но это достаточно небольшое количество бумаг. Остальные идут по адаптивным ценам и предоставляются по запросам.

Понять ликвидность бумаги можно по биржевой котировке, доступности на бирже и объему того количества бумаг, которое нужно инвестору.

Может ли бумага быть неликвидной? Да, может.

И акции, и облигации могут быть неликвидными. Можно вспомнить 2008 год, когда все «стаканы», даже в США, были пустыми, рынки открывались падением в 20% каждое утро, невозможно было продать не только облигацию, но и ни одну самую ликвидную акцию.

Здесь необходимо следить за рынком, понимать цикличность, смотреть аналитику и быть на связи со своим брокером и финансовым консультантом», — отметил Андрей Сырчин.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Средневзвешенный срок получения дохода от облигации. Характеристика риска вложения в облигацию — чем выше дюрация, тем выше процентный риск. Сравнивать доходность облигаций имеет смысл при сопоставимой величине дюрации. При прочих равных условиях облигация с меньшей дюрацией будет предпочтительнее. Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

Источник https://www.vbr.ru/investicii/help/investicii/cennaya-bumaga-vidy-klassifikacii/

Источник https://prodengi.alfacapital.ru/investicii-v-cennye-bumagi/

Источник https://quote.rbc.ru/news/training/5aae30999a794701883b11f0