Сущность инвестиций

Инвестиции — это способ вложения капитала с целью получения прибыли. Сущность инвестиций заключается в том, что инвестор вкладывает свои средства, ценные бумаги, имущество и права, имеющие ценность, в проекты, которые впоследствии приносят прибыль.

Виды инвестирования

По типу инвестирования (средства) выделяются:

- Финансовые. Приобретаются финансовые требования на активы в определённой форме.

- Нематериальные. Вложения в человеческий капитал, патенты, лицензии, информацию и пр.

- Реальные. Приобретаются средства производства — земля, строения, оборудование и т. п.

В зависимости от возможностей инвестора участвовать в делах компании, в которую были вложены средства, инвестиции бывают:

- Прямые инвестиции. Инвестор вкладывает не менее 10% капитала предприятия. Он получает возможность управления предприятием и иметь своего представителя в совете директоров.

- Портфельные. Инвестиции на сумму менее 10% капитала фирмы. Инвестировать можно сразу в несколько предприятий, застраховавшись от возможных рисков.

Другие инвестиции не предполагают никакой связи с конкретным предприятием. Средства вкладываются в фонды, банки, страховые компании.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

В зависимости от периода инвестирования выделяются:

- Краткосрочные;

- Среднесрочные;

- Долгосрочные.

С региональной точки есть следующие виды инвестиций:

- Внутренние. Осуществляются в пределах страны.

- Внешние. Иностранные инвестиции.

В свою очередь внешние инвестиции могут быть входящими (иностранные инвесторы вкладывают деньги в развитие российских предприятий) и исходящие (российские инвесторы поддерживают иностранные компании.

Выделяются частные инвестиции, государственные и совместные.

Сущность инвестиций в развитии экономики

Экономическая сущность инвестиций заключается в том, что они напрямую благотворно влияют на экономику. Они способствуют повышению качества жизни частных лиц, предприятий-инвесторов, а также на экономическую политику государства. Также положительно сказывается и приток входящих инвестиций.

Отличным примером служат валовые инвестиции. Благодаря им, предприятия наращивают производственные мощности, увеличивают объём выпускаемой продукции. В результате макроэкономические показатели заметно улучшаются, наблюдается рост ВВП страны. Это делает государство более устойчивым на международной арене.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Инвестиции влияют на общий уровень благосостояния граждан. Особое место занимают инвестиции в человеческий капитал. С привлечением инвестиций реализуется множество социальных проектов.

Кто занимается инвестициями?

Инвестиционная деятельность довольно распространена в частном секторе. Инвестировать могут все заинтересованные лица. Ограничений практически нет: необходим лишь капитал достаточной величины, а главное — багаж знаний, умение управлять своими средствами и грамотное инвестиционное планирование. Разберём подробно участников инвестиционной деятельности:

Как привлечь инвестиции для бизнеса: практическое руководство

Каждый предприниматель иногда испытывает дефицит средств. Ресурсы нужны на реализацию нового проекта, масштабирование, покупку оборудования, для пополнения «оборотки» и т. д.

Как привлечь инвестиции в бизнес? Какие подводные камни и риски могут возникнуть на этом пути?

Разобраться в вопросе помогли эксперты, поднявшие инвестраунды для своих компаний.

Алексей Федоров, основатель Startpack. Компания разработала рекомендательный сервис облачных IT-решений для бизнеса. В 2012 году стартап стал резидентом Сколково.

Дмитрий Чистов, основатель Copiny и WhatsHelp. Компания разработала онлайн-сервисы для поддержки клиентов Copiny (привлечено более 500 000 $) и WhatsHelp (привлечено 140 000 $ инвестиций).

Аскар Рахимбердиев, сооснователь сервиса «МойСклад». Компания разработала первый в России одноименный интернет-сервис управления торговлей и складом. Рахимбердиев с коллегами получил инвестиции от эстонского инвестиционного холдинга, созданного основателями Skype. Затем основным инвестором стала компания 1С.

Наталья Нармин Ичаева, сооснователь WANDI Group. Компания специализируется на продвижении мусульманских брендов. Организация не привлекала инвестиций, что не помешало ей реализовать целый ряд масштабных проектов (например, WANDI BAZAR).

Нужны ли компании инвестиции

Перед размышлениями о том, как привлечь инвестиции, стоит понять, так ли они необходимы. Эксперты предостерегают от скоропалительных решений.

Алексей Федоров, утверждает, что инвестиции лучше не искать без очень веских причин:

«Во-первых, вопрос – как привлечь инвестиции, как правило, выливается в целый проект, требующий много времени и внимания основателя компании. Он может выпасть из рабочего процесса на несколько недель. Во-вторых, если инвестиции получены, вместе с ними теряется часть контроля над компанией (доли), возникают обязательства перед инвесторами (санкции из-за невыполнения KPI) и дополнительные активности (отчеты, советы директоров)»

Эксперт упоминает всего два случая, когда имеет смысл задуматься о деньгах со стороны:

- Компания изначально создавалась для продажи, бизнес успешно развивается, но основатель хочет зафиксировать прибыль лично для себя, и немного отойти от дел.

- Предприниматель видит надежную возможность вложить средства в некий подпроект и заработать на этом. Например, выигран тендер, нужны средства на выполнение проекта.

С Федоровым согласна и Наталья Нармин Ичаева:

«Есть капиталоемкие проекты, которые очень трудно реализовать без дополнительных вливаний, но нужно понимать, что эти вливания несут в себе дополнительные ограничения. Любое начинание – это своего рода риск, ведь продукт или услуга могут «не выстрелить». Без привлеченных со стороны инвестиций вы рискуете только собственным временем и ресурсами. Кроме того, инвестиции – это дополнительный груз ответственности и потеря независимости. Мы обошлись без каких-то стартовых бюджетов, рассчитывали только на свои собственные силы»

О вынужденной необходимости привлечь инвестиции в сложные проекты упомянул и Дмитрий Чистов:

«Весь мой опыт поиска инвестиций был связан с IT и здесь ситуация может быть разной. Можно сделать простой продукт за пару недель, и начать зарабатывать какие-то деньги сразу, а можно замахнуться на сложный и дорогой проект. Без денег со стороны «вытянуть» его сложно»

Инвестиции нужно брать, если есть понятная и простая модель бизнеса, рассуждает эксперт. Предприниматель должен понимать, как на каждый вложенный рубль он заработает три, пять или десять рублей. Если деньги нужны на «попробовать», то их никто не даст.

Алексей Федоров добавляет:

«Если бизнес не способен сам генерировать прибыль, лучше не тратить время на поиск инвестиций. Инвесторы — не благотворители, им нужен надежный источник увеличения капиталов. Рано или поздно ваша бесперспективность выявится, вы зря потеряете время. Не следует задаваться вопросом «как привлечь инвестиции» и тем, кто находится в плюсе, но намерен на правах владельца полностью контролировать и развивать компанию. Инвестиции лишат владельца части влияния, и щедро обвешают его обязательствами»

Мнение спикеров подтверждается данными статистики. По информации Российской венчурной компании (РВК) (опубликованы в издании «Навигатор венчурного рынка») инвесторы стремятся к минимизации рисков.

Резюмируем. Ищем инвестиции, если:

- Вы готовы «выпасть» из процесса операционного управления на длительный срок.

- Вы понимаете, что можете потерять полный контроль над своей компанией.

- Хотите зафиксировать часть прибыли и отойти от дел, при этом ваш бизнес уже успешно генерирует прибыль.

- Имеете надежную возможность вложиться в подпроект и хорошо на нем заработать.

- Ваш стартап – будущий единорог, но об этом пока знаете только вы и ваша команда. Шансы получить инвестиции в этом случае снижаются вчетверо, но вероятность этого события все равно выглядит неплохо.

Где получить инвестиции

Следующий важный вопрос, на который мы попросили ответить экспертов – где искать инвестиции.

Самый понятный и результативный путь – начать со списка контактов в вашей записной книге, утверждает Дмитрий Чистов. Эксперт говорит о классической формуле 3F – friends, family and fools (друзья, семья и дураки). Чистов уточняет, что эта схема сработает в том случае, если компания делает простой и понятный офлайн продукт, который достаточно быстро начнет генерировать кэш.

К этой же категории 3F эксперт причисляет хайнетов (люди с капиталом свыше 1 млн долларов). Под хайнетами эксперт подразумевает ТОП-менеджеров крупных компаний и успешных предпринимателей, которые обладают свободными средствами и желанием их инвестировать. Они могут оказаться вашими знакомыми или знакомыми знакомых.

Алексей Федоров говорит еще о двух источниках денег:

«Для предпринимателей реального сектора, простой способ начать поиск инвестиций — рассмотреть краудинвестинговые платформы, их в России достаточно много: Penenza, Город денег, StartTrack, Karma. Если деньги нужны на выполнение выигранного тендера: МодульДеньги, Альфа Поток»

Оба собеседника отмечают, что эти источники подходят для получения относительно небольших сумм для развития простых проектов. Если компания реализует сложный (и дорогостоящий проект), то самое время искать венчурный фонд или бизнес-ангела.

«По запросу «список венчурных фондов России» выдается достаточно информации. Настроить на правильный лад поможет онлайн-анкета ФРИИ (Фонд развития интернет-инициатив), используйте ее как чек-лист вопросов, которых не избежать при общении с инвесторами. Если бизнес может быть интересен крупным отраслевым бизнесам (телеком операторы, ИТ-компании), ищите фонды при них. Такие компании могут лучше понимать вашу уникальность и перспективность, с ними возможна синергия. Это красивая история во всех смыслах» – утверждает Федоров.

Правда и здесь есть нюансы. Венчурные фонды и профессиональные инвесторы неохотно работают со стартапами и компаниями на начальной стадии. По словам Чистова, шанс получить финансирование выше, если продукт изначально ориентирован не на локальный рынок РФ, а на глобальный, то есть изначально может быть интересен заграничным инвесторам:

«Мой первый опыт, связанный с получением инвестиций, приходится на 2011 год. Тогда все возлагали большие надежды на венчурный рынок в России, и привлечь средства было проще. Сначала мы получили средства в Copiny от профильного бизнес-ангела Павла Черкашина. После этого был венчурный фонд, а потом еще один. В 2013-14 годах энтузиазм инвесторов снизился на фоне кризиса и изменений курса доллара. Но дело не только в макроэкономике. На Западе венчурные инвестиции – целая «пищевая цепочка». Там вопрос – как привлечь инвестиции, а также кто инвестирует – ставится иначе: есть инвесторы, которые финансирую проект на ранних стадиях, следующие на стадии расширения, и все это заканчивается продажей стартапа или IPO, то есть выходом из сделки с прибылью. В России очень мало выходов, поэтому продукт должен представлять интерес для глобальных инвесторов. Второй продукт – WhatsHelp мы делали именно по такому принципу и привлекли в компанию 130 тыс. долларов»

Государственные гранты и инвестиции от госфондов – последнее, что эксперты рекомендуют для финансирования бизнеса. Федоров рассказывает:

«Это наиболее тяжелые деньги, по сравнению с коммерческими инвестициями. Обычно для заявки на грант нужно предоставить пакет из нескольких десятков документов (например, копии всех платежных поручений и договоров за полгода), заполнить анкеты со строгими формальными требованиями, часто невыполнимыми в принципе. Нужно предоставить строгий бизнес-план, отклонение от которого на 10-20 % повлечет обязанность вернуть грант в полном объеме. При этом перечисление гранта может отложиться почти на год, когда смысл в нем пропадет»

Аскар Рахимбердиев еще более категоричен в оценках:

«Госденьги наиболее токсичны, на мой взгляд. Тебе дадут раунд, а через пару лет придет ФСБ. Я бы их избегал в любой ситуации»

Примерно те же эпитеты мы услышали от Чистова.

Резюмируем:

- Инвестиции в проект реального сектора ищем по схеме 3F или на краудинвестинговых платформах.

- Инвестиции в сложные инновационные и дорогостоящие проекты, возможно, найдутся у бизнес-ангелов или в венчурных фондах.

- Профессиональным инвесторам более интересны продукты для глобального рынка.

- Оцените риски, перед тем как привлекать инвестиции от государственных венчуров в России.

Что делать до встречи с инвестором, и какие моменты важны в презентации

Перед встречей с потенциальным инвестором владельцу компании нужно навести порядок в финансовых вопросах и подготовить презентацию.

Наведение порядка в финансовых отчетах и бизнес-процессах компании – задача непростая, но решаемая. Автоматизировать учет денег и получить полноценные отчеты о состоянии финансов в компании позволяет онлайн-сервис ПланФакт.

Организация «ПЕРМПРОЕКТБЮРО» внедрила сервис в 2018 году и решила проблемы, связанные с кассовыми разрывами. Павел Синицын, руководитель компании, не только навел порядок в собственном бизнесе, но и помог партнерам – поставщикам оборудования. Директор компании-партнера безуспешно пытался получить у потенциальных инвесторов определенную сумму на модернизацию бизнес-процессов. Но доводы не подкреплялись аналитикой. После внедрения ПланФакта у партнера появились наглядные финансовые отчеты и данные по рентабельности проектов. Это стало весомым аргументом и ответом на вопрос – как привлечь инвестиции.

После того, как порядок в финансовых процессах наведен, нужно готовиться к встрече с инвестором. Для презентации важна история и эмоциональная составляющая, которая должна присутствовать в выступлении.

Что такое инвестиции и как стать инвестором: обзор

Инвестиции бывают разными — в ценные бумаги публичных компаний, молодые стартапы, в несколько видов активов и другое. Разбираемся, что это такое, как начать и какие известные инвесторы могут послужить вдохновением

Что такое инвестиции

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Большой энциклопедический словарь в редакции 2000 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для этих людей это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

Притом что инвестиции направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные пути получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности. Кроме того, дивестиции могут совершаться в том числе по морально-этическим причинам, например, это может быть продажа акций компании, которая вредит окружающей среде. Помимо этого, иногда дивестиция становится результатом антимонопольной политики.

Виды инвестиций

Понятие инвестиций не ограничивается частными инвестициями в ценные бумаги или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией, будь то деньги, материальные средства или нематериальные активы.

По объектам инвестирования

- Реальные инвестиции. К ним относят, например, покупку уже готового бизнеса; приобретение нематериальных активов, таких как патенты, авторские права, товарные знаки и прочее; строительство, реконструкции, капитальный ремонт.

- Финансовые инвестиции. К ним относится покупка ценных бумаг или производных финансовых инструментов.

- Спекулятивные инвестиции. В этом случае главной особенностью инвестиции является ставка на доход за счет изменения цены актива. Действует принцип «купить дешевле, продать дороже». Предметом спекулятивных инвестиций могут быть акции, а кроме них — валюта, драгоценные металлы, облигации.

- Венчурные инвестиции. Так называют вложения в молодые компании на долгий срок. Венчурные инвестиции связаны с высоким риском полностью потерять вложения, но также могут принести инвесторам сверхприбыль. Пример успешной венчурной инвестиции — вложения фонда SoftBank в молодую компанию Alibaba в 2000 году. После выхода Alibaba на IPO в 2014 году доля SoftBank выросла с $20 млн до $74 млрд. Пример провальной венчурной инвестиции — банкротство медицинского проекта Theranos, который привлек от венчурных инвесторов не менее $500 млн перед своим крахом.

- Портфельные инвестиции. Это вложения не в один вид актива (например, акцию конкретной компании), а сразу в несколько, которые формируются в виде портфеля из нескольких ценных бумаг.

- Интеллектуальные инвестиции. Так называют вложения средств в интеллектуальный продукт. Таковыми могут являться подготовка специалистов, научные разработки, объекты интеллектуальной собственности, творческий потенциал группы людей.

По срокам инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

- краткосрочные (период до года);

- среднесрочные (от одного года до трех лет);

- долгосрочные (от трех лет и дольше).

По степени риска

В наше время сформировалось два основных стиля инвестирования:

- пассивные инвестиции. Для них характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании и несколько лет держит их, не продавая. Как правило, пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды;

- агрессивные инвестиции. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынков такие бумаги сильнее растут или падают (то есть обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Куда инвестировать деньги

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

- Инвестиции в акции;

- Инвестиции в облигации (государственные или корпоративные);

- Инвестиции в драгоценные металлы (золото, серебро, платину);

- Инвестиции в биржевые фонды (ETF) или паевые инвестфонды (ПИФы);

- Покупку валюты;

- Инвестиции в производные финансовые инструменты (фьючерсы, опционы, свопы и пр.)

Доходность и риски инвестирования

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины — от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с десятилетним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения облигации , тем больший риск берет на себя инвестор (все-таки за десять лет даже с гособлигациями многое может произойти) и, соответственно, тем больше его нужно за этот риск вознаграждать.

Как начать инвестировать

Частное лицо не может торговать на бирже самостоятельно. Этим занимаются брокеры, и они же выступают в качестве посредников между биржей и инвестором. Нужно открыть брокерский счет , после чего его владелец получает возможность покупать/продавать ценные бумаги.

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Налог с дохода от инвестиций

Есть три самых распространенных способа получить прибыль. Получить разницу между покупкой и продажей ценной бумаги, получить купонную выплату по облигациями или дивиденды . Все три вида дохода облагаются налогом. Их государству выплачивает за инвестора брокер.

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета, инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у российских граждан.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходы в виде материальной выгоды, полученные в 2021–2023 годах, не облагаются НДФЛ. В частности, от приобретения ценных бумаг и производных финансовых инструментов.

Портфель инвестиций и его диверсификация

Совокупность всех вложений инвестора называют инвестиционным портфелем. Он может состоять из акций одной единственной компании, однако аналитики и опытные инвесторы рекомендуют не тратить весь капитал на одну ценную бумагу. Чтобы снизить риски и повысить доходность вложений, инвестиционный портфель диверсифицируют — то есть разделяют инвестиции между разными ценным бумагами.

Даже развитые экономики и крупные компании неизбежно сталкиваются с периодами спада и стагнации . Чтобы защититься от таких ситуаций, в инвестиционный портфель включают не только акции, но еще облигации, депозиты, биржевые фонды. Профессиональные инвесторы добавляют в портфель контракты на поставку товаров — фьючерсы.

К самой рисковой, но при этом самой доходной части портфеля относят акции. Биржевые фонды — золотая середина, связанная с относительно низким риском и высоким доходом. Защитная часть портфеля — облигации и депозиты, которые стабилизируют его в случае сильной волатильности , это самая надежная часть портфеля.

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды, когда одни акции падают, другие растут, это создает баланс и позволяет свести потери к минимуму.

Известные инвесторы

Уоррен Баффет — американский бизнесмен, один самых успешных инвесторов в истории и один из самых богатых людей в мире. Его называют «Провидцем», «Волшебником из Омахи», «Оракулом из Омахи». Инвестирует через собственную инвестиционную компанию Berkshire Hathaway. Bloommberg оценивает его состояние в $103 млрд.

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook (Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети), сооснователь и управляющий фондом Founders Fund.

Юрий Мильнер — бизнесмен и венчурный инвестор, сооснователь фонда DST. Через фонд DST Мильнер вкладывал в такие компании, как Facebook (Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети), Spotify, Airbnb, Groupon, Xiaomi, Twitter, Zynga, Alibaba, WhatsApp. В 2022 году Forbes оценивал состояние Юрия Мильнера в $7,3 млрд.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

Карл Айкан — известен как один из самых успешных инвесторов-активистов. Айкан находит неэффективные компании, скупает их акции, продавливает перестановки в руководстве, после чего продает подорожавшие бумаги. Он покупал крупные, нередко контрольные пакеты акций компаний из разных сфер экономики. Среди инвестиций бизнесмена была компания Apple — Айкан купил 4,7 млн ценных бумаг корпорации, после чего добился обратного выкупа на сумму в $150 млрд.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook*) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

*Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети.

Коос Беккер — южноафриканский бизнесмен, глава компании Naspers. Под началом Беккера в 2001 году Naspers вложила $34 млн в малоизвестный китайский стартап Tencent. По итогам сделки Naspers получила 46,5% акций убыточного на тот момент проекта. Со временем Tencent выросла в огромную инвестиционную корпорацию. Главный актив Tencent на сегодняшний день — крупнейший в Китае мессенджер WeChat.

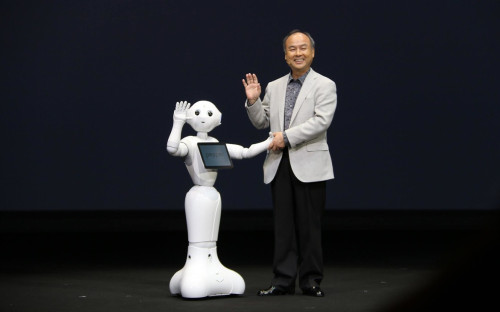

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Источник https://bankiros.ru/wiki/term/susnost-investicij

Источник https://planfact.io/blog/posts/kak-privlech-investicii-dlya-biznesa-prakticheskoe-rukovodstvo

Источник https://quote.rbc.ru/news/article/636246da9a7947b75bfbd9db