Денежная масса

Денежная масса – это абсолютный показатель финансовой статистики, с помощью которого оценивается количество денег в обращении.

Денежное обращение – это движение денег в наличной и безналичной формах во внутреннем обороте в процессе обращения товаров, оказания услуг и совершения различных платежей. Деньги являются обязательным условием существования финансов. Под объемом денежного оборота понимается совокупность движения денежных средств. Изучение денежного оборота – это задача банковской статистики.

Равен денежный оборот сумме операций по поступлению (списанию) денег за период.

Деньги выступают как:

1. мера стоимости;

2. средство обращения;

3. средство платежа;

4. средство накопления и сбережения;

5. мировые деньги.

Эти функции денег определяют систему показателей денежного обращения:

1. денежная масса и ее структура;

2. обеспеченность денежными знаками обращения национальной экономики и покупательная способность денежной единицы;

3. показатели, отражающие операции на счетах с депозитами, золотым запасом государства;

4. показатели, отражающие операции с валютами в международных экономических отношениях.

Денежная масса (М2) – совокупность наличных и безналичных денежных средств физических и юридических лиц, обслуживающих хозяйственный оборот на территории РФ.

Количественное изменение денежной массы в обращении оказывает влияние на уровень процентных ставок. А если процентные ставки повышаются, то возникает тенденция к замедлению экономического роста, уменьшению экспортных возможностей страны, сокращению внутреннего рынка и соответственно уменьшению спроса на импортные товары. При снижении процентных ставок стимулируется экономический рост, но создаются предпосылки для развития инфляционных процессов.

В международной финансовой статистике денежная масса учитывается по следующим группам:

Задавайте вопросы нашему консультанту, он ждет вас внизу экрана и всегда онлайн специально для Вас. Не стесняемся, мы работаем совершенно бесплатно.

Также оказываем консультации по телефону: 8 (800) 600-76-83, звонок по России бесплатный!

1. М0 – наличные деньги;

2. М1 – банкноты, монеты, дорожные чеки, вклады до востребования в депозитных учреждениях;

3. М2 – наличные деньги, депозиты до востребования, вклады в коммерческих банках;

4. М3 – денежный оборот, при оценке которого, помимо М1 и М2, учитываются вклады в кредитных банках.

Объем денежной массы

Согласно количественной теории денег (quantity theory of money), основную роль в определении уровня цен играет объем денежной массы в обращении.

Количественная теория денег объясняет уровень товарных цен и стоимость денег их количеством в обращении. Многие важные положения теории денег, обозначающие их роль в воспроизводственном процессе, зародились еще в XVI-XVIII вв. на основе положений количественной теории денег. До широкого распространения кейнсианской модели количественная теория была господствующей макроэкономической теорией. Ее сторонники имели дело с такими проблемами, как факторы, определяющие абсолютный уровень цен и норму процента, теория предложения и спроса на деньги. Однако в процессе развития данной концепции складывались различные ее направления, по-разному трактующие те или иные вопросы денежной теории. В этой связи справедливо утверждение Л. Харриса, что «. к количественной теории следует подходить не как к единой теории, а как к парадигме, концепции или школе экономической мысли, в рамках которой разные авторы рассматривали различные проблемы и приходили к неодинаковым выводам».

Родоначальниками этой теоретической концепции денег стали французские мыслители Ж. Воден (1530-1596), Ш. Монтескье (1689-1755) и английский философ Д. Юм (1711 — 1776). В основе концепции лежит убеждение, что установление цен товаров и определение стоимости денег происходит только при столкновении массы денег и массы товаров. Для работ этого периода характерно отрицание обратного воздействия денежной сферы на процесс производства. В трудах крупнейших экономистов того времени все важнейшие экономические проблемы анализировались в натурально-вещественных (реальных) категориях. Деньги же лишь формально присутствовали в анализе. Экономическая система во всех своих важнейших проявлениях сводилась к натуральному товарообмену.

Количественная теория денег органически вписывалась в классическое направление теории воспроизводства, которая исходила из того, что в условиях совершенной конкуренции и полной эластичности цен на всех рынках система автоматически, без какого- либо вмешательства извне, приходит к равновесию при полном использовании всех производственных ресурсов.

Основоположники классического направления считали, что стоимость денежных металлов определяется затратами труда. Тем не менее Д. Рикардо утверждал, что количество металлических монет в обращении может оказывать влияние на их стоимость (покупательную способность) и на цены товаров. Принципов количественной теории придерживался и последователь Д. Рикардо — Дж. Ст. Милль. В своих трудах он писал, что при прочих равных условиях стоимость денег меняется обратно пропорционально их количеству. Такая позиция представителей классической теории воспроизводства сложилась в результате понимания денег как технического средства обмена. Не случайна поэтому второстепенная роль, которая отводилась деньгам классической школой.

К. Маркс изучал денежные проблемы во взаимосвязи с исследованием хозяйственного механизма в целом. Основой его исследования являются исторический и логический методы. Для него проблема денег возникает несколько раз: первоначально — в результате изучения сущности и природы товара и процесса обмена, а затем в процессе функционирования капитала.

Деньги и денежное обращение в работах Маркса рассматриваются как исходная посылка анализа капитана. С точки зрения марксистской теории деньги вторичны по отношению к производству, тем не менее, роль их весьма значительна. В кругообороте промышленного капитала денежный капитал, с одной стороны, создает необходимые условия для производства, а с другой — служит формой реализации товарного капитала. В процессе движения капитала и реализации общественного продукта деньги способствуют перераспределению факторов производства между отраслями, а значит, влияют на структурные изменения в экономике. В развитии денежного обращения Маркс, таким образом, видит объективный процесс эволюции определенных форм производственных отношений.

В ряде работ Маркс показал, что с появлением полноценных металлических денег обмен товаров трансформировался в товарно-денежное обращение, где товарный рынок и денежное обращение взаимно обусловливают друг друга. В этой логической последовательности товарное обращение есть первоначальная предпосылка денежного обращения. Будучи вторичным, денежное обращение лишь отражает и закрепляет те процессы, которые развиваются в товарном производстве и товарном обращении.

Вместе с тем, по мнению Маркса, денежному обращению нельзя отводить лишь пассивную несамостоятельную роль, поскольку оно имеет собственные законы развития и оказывает обратное воздействие на товарное обращение и товарное производство. Кроме того, существует еще одно обстоятельство. Появление металлического денежного обращения поставило его под воздействие жесткого государственного контроля, тогда как товарный рынок подвергался лишь косвенному влиянию государственной политики.

В целом, по Марксу, деньги оказывают обратное влияние на производство. В частности, из функций денег как средства обращения и платежа К. Маркс выводил возможность кризисов, которая объяснялась появлением разрыва во времени и пространстве между продажей и куплей товаров.

В соответствии с теорией К. Маркса для обслуживания обращения определенной товарной массы требуется определенное количество металлических денег, которое определяется рядом факторов (параметров) воспроизводства: ![]()

| Тест «На сколько вы активны» Тест «Подходит ли Вам ваше место работы» Тест «На сколько важны деньги в Вашей жизни» Тест «Есть ли у вас задатки лидера» Тест «Способны ли Вы решать проблемы» | Тест «Для начинающего миллионера» Тест который вас удивит Семейный тест «Какие вы родители» Тест «Определяем свой творческий потенциал» Психологический тест «Вы терпеливый человек?» |

• суммы цен товаров;

• скорости оборота денежных единиц при обслуживании сделок;

• развития кредитных отношений.

В отношении бумажных денег определено следующее: если их количество равно количеству золотых денег, необходимому для обращения, то они функционируют так же, как и золотые, и обладают такой же покупательной способностью. Но если каналы денежного обращения наполняются избыточным количеством бумажных денег (больше, чем требуется золотых), то их покупательная способность снижается, что проявляется в повышении цен товаров. В результате делался вывод, что в то время как количество золота в обращении увеличивается или уменьшается вместе с повышением или понижением товарных цен, последние начинают изменяться под воздействием изменения массы бумажных денег, поскольку таковые могут поступать в обращение в любом количестве.

Следует отмстить, что представленный выше закон денежного обращения сформулирован применительно к металлическим денежным системам. Для современного периода бумажно-кредитных денежных систем сумма цен товаров, выраженная в неразменных бумажных деньгах, не может служить исходной посылкой для определения их необходимого количества.

Развитие количественной теории в конце XIX и начале XX в. отразилось в работах учеников Маршалла — Ливингтона, Пигу, Робертсона, Кейнса, которые исследовали факторы (детерминанты) спроса на деньги. Наиболее полным исследованием в данном направлении были труды американского экономиста Дж. М. Кейнса (1883-1946).

Рост денежной массы

Рост денежной массы может всего лишь сопровождать увеличение национального продукта, выражаемое в физических величинах. Чтобы выплачивать более высокую заработную плату, получать все большие доходы, заключать торговые сделки на все более крупные суммы, требуется больше денег. Значит, успешное развитие национальной экономики само по себе определяет необходимость новой эмиссии.

Причиной увеличения денежного обращения могут быть также изменения в поведении индивидуумов, например, когда они стремятся накапливать деньги. В таком случае приходится выпускать больше денежных знаков; чтобы компенсировать изъятие из денежного обращения тезаврируемой наличности, банкам приходится выпускать дополнительные платежные средства, необходимые для выдачи заработной платы и обслуживания коммерческих сделок.

Тогда общее количество денежных знаков увеличивается, но они обращаются медленнее, поскольку владельцы хранят их у себя больше времени и в большем количестве, так что экономическое равновесие соблюдается без повышения цен.

Уменьшение доли наличных денег в структуре денежной массы говорит об относительном ослаблении инфляционного давления со стороны совокупного спроса. Сдерживающее влияние на рост денежной массы оказывает накопление средств на счетах органов государственного управления в Центральном банке РФ.

В заключение, можно отметить, что после введения экономических санкций против РФ, количество товара уменьшилось, но денежная масса осталась такой же при примерно такой же скорости обращения. В будущем прогнозируется снижение темпа роста денежной массы. Таким образом, в ближайшее время будет тенденция к снижению денежной базы, а затем денежной массы.

Увеличение денежной массы

Успешное решение проблемы монетизации экономики предполагает подготовку инвестиционного спроса на деньги. Для этого необходимо вер-нуть доверие основного владельца денег — населения — к институту госу-дарства, финансовым рынкам страны и в результате — к национальной де-нежной единице. В этом случае возможно быстрое увеличение денежной массы без инфляционных потрясений экономики. Реализация этого ре-шения возможна в случае разработки и принятия единой государственной программы стимулирования инвестиционной деятельности в России.

В то же время решение проблемы повышения инвестиционной активности в обществе невозможно без повышения коэффициента монетизации. Особым показателем при анализе денежной массы является денежная база, то есть находящаяся в обращении денежная масса, в том числе наличные деньги, счета и резервы коммерческих банков и другие финан-совые активы. Понятия «денежная база» и «денежная масса» не совпа-дают. Первое используется для определения степени возможного влияния центрального банка на денежный рынок и включает ряд показателей, не входящих в расчет денежной массы.

Денежная база значительно меньше денежной массы, однако это именно та денежная совокупность, на которую ЦБ РФ может воздействовать напрямую. Объем налично-денежной массы непосредственно зависит от проводимой денежно-кредитной политики и перспектив исполнения экономической программы; обязательные резервы и остатки на корреспондентских счетах напрямую подвержены влиянию главного банка, чего не скажешь об объеме депозитной базы (составляющей денежного агрегата М2), формируемой банковским сектором экономики.

Порядок взаимоотношений банковских институтов с корпоративным сектором экономики и населением, конечно же, также регулируется Банком России, однако степень его воздействия в этом случае существенно ограничена и подразумевает лишь возможность уста-новления ряда экономических и административных ориентиров.

Тем не менее, параметр «денежная база» — важный компонент анализа денежного рынка страны. Это оценочный показатель деятельности цен-трального банка, целевой с точки зрения проведения реальной денежно-кредитной политики.

Структура денежной массы

Главным элементом рыночной экономики являются деньги, которые обеспечивают непрерывность народно-хозяйственного кругооборота, кругооборота доходов и расходов.

Денежная масса представляет собой совокупность наличных и безналичных платежных средств, обеспечивающих обращение товаров и услуг в стране в определенный момент.

Ликвидность – способность быстрого перевода актива в наличные деньги без потерь его стоимости либо с минимальными издержками. Деньги (монеты и бумажные деньги) являются наиболее ликвидными активами. Банковские депозиты до востребования также являются высоколиквидными активами, поскольку владелец может снять с них наличные деньги по первому требованию.

Ликвидность отдельных компонентов денежной массы различна. Денежная масса обычно структурируется по степени ликвидности ее компонентов. По мере снижения ликвидности в состав компонентов денежной массы последовательно включаются активы, все в меньшей мере способные выполнять функцию средства платежа.

Структура денежной массы характеризуется денежными агрегатами, расположенными по мере их укрупнения (каждый предыдущий агрегат включается в последующий).

Для измерения денежной массы используются следующие денежные агрегаты: М0, М1, М2, М3.

Агрегат М0 – это наличные деньги (бумажные и металлические) в обращении.

Агрегат М1 включает М0 плюс деньги на текущих счетах населения и на расчетных счетах предприятий, счетах до востребования в банках, дорожные чеки. Под деньгами в узком смысле подразумевается агрегат М1, с помощью которого производится большинство операций обмена.

Денежный агрегат М2 включает М1 плюс деньги на срочных и сберегательных счетах в коммерческих банках, депозиты в специализированных финансовых учреждениях и некоторые другие активы. Денежные средства, входящие в данный агрегат, не могут непосредственно переводиться от одного лица к другому и использоваться для совершения сделок. Они выполняют главным образом функцию средства накопления. Денежный агрегат М2 – это деньги в широком смысле слова. Он наиболее часто используется для макроэкономического анализа.

Агрегат М3 является наиболее крупным. Он включает агрегат М2 плюс крупные срочные депозиты, соглашения о покупке ценных бумаг с обратным выкупом по обусловленной цене, депозитные сертификаты банков, государственные (казначейские) облигации, коммерческие бумаги и др. В данный агрегат включаются государственные краткосрочные облигации (ГКО), облигации федерального займа (ОФЗ), облигации государственного сберегательного займа, облигации государственного внутреннего валютного займа.

Компоненты денежной массы отражаются в пассиве консолидированного баланса банковской системы. Динамика денежных агрегатов сильно зависит от динамики процентной ставки. При повышении процентной ставки агрегаты М2 и М3, включающие активы, приносящие доход в виде процента, будут расти быстрее агрегата М1.

Для финансовой стабильности в стране наиболее предпочтительными являются стабильность базовой процентной ставки и равномерная динамика денежной массы, адекватная реальным потребностям экономики.

Скорость обращения денежной массы

Скорость обращения денег — это среднегодовое количество оборотов, сделанных деньгами, которые находятся в обращении и используются на покупку готовых товаров и услуг.

Скорость обращения денег равна отношению номинального валового национального продукта к массе денег в обращении:

V=U/M,

где V — скорость обращения денег;

U — номинальный объем ВНП;

М — масса денег в обращении.

Скорость обращения денег в краткосрочном периоде является обычно величиной постоянной, а в долгосрочном меняется, но незначительно. Скорость эта вполне поддается управлению и зависит от работы банковской системы страны и от уровня технического оснащения учреждений, которые участвуют в денежных операциях.

Чем выше техническое оснащение банков, чем шире они используют современные компьютеры и спутниковые линии связи, тем быстрее оборачиваются деньги и тем меньше их надо для нормального функционирования хозяйства.

Денежная масса, которая необходима для осуществления операций обмена и платежа, зависит от спроса на деньги и от предложения денег банковским сектором.

Составляющие денежной массы

Денежный агрегат — это показатель, измеряющий объем определенных составляющих денежной массы. Денежные агрегаты классифицируют деньги по видам в зависимости от ликвидности и сферы применения.

Используются следующие агрегаты: М0, М1, М2, М3, М4, которые в совокупности и составляют денежную массу. Принцип построения денежной массы таков, к более ликвидным активам добавляются менее ликвидные.

Агрегат М0 включает наличные деньги в обращении: банкноты, металлические монеты, в ряде стран казначейские билеты. Металлические монеты, составляющие незначительную долю наличности (в развитых странах 2-3%). Обычно эти монеты чеканят из дешевых металлов. Реальная стоимость монеты значительно ниже номинальной, чтобы не допустить их переплавку в целях прибыльной продажи в виде слитков.

Агрегат М1 состоит из агрегата М0 и средств на расчетных и текущих счетах банков и во вкладах до востребования. Средства на счетах могут использоваться для платежей в безналичной форме, через трансформацию в наличные деньги и путем перевода на другие счета. Их можно немедленно использовать в функции денег как средства обращения или средства платежа.

Агрегат М2 содержит агрегат М1, а также срочные и сберегательные депозиты в коммерческих банках (иногда сюда же включают и краткосрочные государственные ценные бумаги). Средства этих вкладов становятся доступными вкладчику лишь по истечении определенного времени, предусмотренного договором между банком и его клиентом.

Агрегат М3 содержит агрегат М2, сберегательные и депозитные сертификаты коммерческих банков, облигации государственного займа, другие государственные ценные бумаги, вклады в специализированных небанковских учреждениях, а также ценные бумаги, обращающиеся на денежном рынке, в том числе коммерческие векселя, выписываемые предприятиями.

Агрегат М4 равен агрегату М3 плюс различные формы депозитов в кредитных учреждениях (акции, облигации, т. е. денежные обязательства, для превращения которых в «живые» деньги требуется много времени). В России данный агрегат как самостоятельный не применяется.

Посредством агрегата М0 реализуется функция денег как средства обращения, М1 — средства обращения и платежа, М2 и М3 — средства обращения, платежа и накопления.

Наличная денежная масса

Наличность — часть денежного оборота национальной экономики. Реализуется постоянным кругооборотом наличных денег. Объем, скорость обращения и сделки участников оборота средств — отражение потребностей общества в целом и отдельных людей.

Наличный оборот денег равен сумме платежей, совершенных за определенный срок. Независимо от экономического развития любой страны, наличный оборот денег составляет малую часть обращения средств.

Но только наличность как законные средства для платежей обязательны к приему на территории страны в любое время суток и в неограниченном количестве.

Состояния наличного оборота средств — покупательная способность национальной валюты.

Денежная масса — наличность, безналичные и другие денежные средства для совершения платежей. Запасы денежных средств в государстве.

В денежную массу включены все средства в стране: у правительства, банков, предприятий и граждан. Неважно, где находятся деньги: на счетах, наличность или хранение дома.

Регулирование денежной массы

Основные задачи регулирования денежной массы заключаются в оптимизации количества денег в обращении, вытеснении денежных суррогатов, снижении темпов инфляции.

В естественных рыночных условиях количество платежных средств регулируется объемом выпуска продукции и изменением цен. К. Маркс вывел формулу количества денег в обращении при равновесии на рынке и продаже за «живые» деньги. Оно определяется как сумма цен товаров минус товары, проданные в кредит, плюс деньги, необходимые для наступивших платежей, минус взаимопогашающиеся платежи и обратно пропорционально скорости обращения одноименных денежных единиц.

Количество денег в обращении соответствует реальным экономическим отношениям. Денег всегда столько, сколько нужно, в зависимости от спроса на национальную валюту. При наличии спроса денежная масса растет без дополнительной эмиссии (действие банковского мультипликатора). Если выпуск денег опережает потребность товарооборота в деньгах, то сумма цен товаров соответственно увеличивается.

Из формулы рыночного равновесия (уравнение Фишера) можно вывести основные взаимосвязи факторов изменения количества денег в обращении:

где М — масса денег, V — скорость оборота денежной единицы, Р — цены товаров, G — объем товарной массы.

Из формулы следует, что M = PG/V т.е. потребность товарооборота в деньгах прямо пропорциональна стоимости товаров и обратно пропорциональна скорости обращения денег. Замедление скорости обращения вызывает рост спроса на деньги. К замедлению скорости обращения ведет сжатие денежной массы, что следует из преобразования формулы V = PG/M.

Скорость обращения денег трудно поддается исчислению, для этого используются косвенные методы:

— отношение ВНП или национального дохода к денежной массе выражает взаимосвязь между денежным обращением и экономическим оборотом;

— отношение суммы переведенных средств по банковским текущим счетам к средней величине денежной массы характеризует оборачиваемость денег в платежном обороте;

— отношение суммы поступления денег в кассы учреждений Банка России к среднегодовой массе денег в обращении характеризует скорость возврата денег в Банк;

— отношение суммы поступлений к выдаче наличных денег (включая обороты почты и Сбербанка) к среднегодовой массе денег в обращении.

Для анализа денежного оборота используются показатели состава и структуры денежной массы, т.е. денежные агрегаты. Все денежные агрегаты выстраиваются в иерархическую систему, где каждый последующий агрегат включает в себя предыдущий. Они отличаются друг от друга по ликвидности, конвертации в наличность без потери стоимости актива.

Агрегат М0 составляют наличные деньги вне банковской системы.

Агрегат М1 — денежная база — отправной денежный агрегат, который включает наличные деньги, эмитированные Банком России (без учета наличности в хранилищах), в обращении и кассах банков; средства коммерческих банков, депонированные в Банке России (обязательные резервы, деньги на корреспондентских счетах); облигации Банка у кредитных организаций. Это самые ликвидные средства, непосредственно контролируемые Центральным банком. Денежная база характеризует финансовые масштабы страны; ее динамика определяется Банком России.

М2 — денежная масса, агрегат денежной массы, включающий наличные и безналичные деньги, в том числе средства юридических и физических лиц в банках. М2 принят в качестве основного показателя денежного оборота и определяет уровень монетизации экономики (отношение количества денег в обращении к ВВП). Нормативная величина М2, исходя из мировой практики, составляет в среднем 60-80% (Швейцария — 138%, США — 120, Япония — 112, Китай — 110, Германия — 67, СССР — 70, Россия — 15%).

Объемы денежной массы регулирует Банк России, используя инструменты денежно-кредитной политики. Банк России и Минфин России разрабатывают баланс денежной сферы с учетом сводного баланса коммерческих банков. Баланс в обобщенном виде отражает динамику денежных потоков, которые должны регулироваться исходя из потребностей экономики.

М2 увеличивается по мере роста ВВП, экспорта, спроса на деньги. Основным каналом формирования М2 служит внутренний кредит. Если М2 растет медленнее денежной базы, то это свидетельствует о снижении кредитных возможностей банков. Для обоснования роста М2 используется денежный мультипликатор (отношение М2 к денежной базе), характеризующий возможное увеличение М2 без последствий для уровня цен, инфляции. Основанием изменения М2 служит доля в денежной базе средств населения и юридических лиц в коммерческих банках. Если население доверяет банкам и хранит деньги на их счетах, то Центральный банк получает возможность увеличить М2. Изменение объема денежной массы может быть результатом и ускорения (замедления) оборота денег.

Спрос на деньги определяется интенсивностью товарных сделок, операций с экономическими и финансовыми активами. Товарные сделки связаны с количеством товаров, ценами на товары и другими факторами хозяйственной деятельности. Денег требуется больше в случае роста либо цен, либо объема товарной массы. Возможен рост цен при одновременном снижении производства.

Согласно теории спрос на деньги обратно пропорционален процентным ставкам на финансовые активы. В период кризиса фондового рынка, например, финансовые активы сбрасываются и возникает ажиотажный спрос на деньги, иностранную валюту.

Из формулы уравнения обмена следует, что спрос на деньги обратно пропорционален скорости оборота, а скорость оборота прямо пропорциональна росту цен и объема ВВП. При снижении ВВП возрастание скорости оборота денег выражает повышение цен.

Снижение курса национальной валюты порождает устойчивый спрос на иностранную валюту, что может отрицательно сказаться на состоянии платежного баланса. Национальная денежная единица должна быть главным ориентиром для субъектов рынка, и спрос на доллары или евро не должен превышать спроса на рубли.

По мере повышения спроса на деньги обостряется ситуация нехватки денег в экономике. В конечном счете, она смягчается ресурсной обеспеченностью экономических субъектов. Наличие материальных ресурсов повышает обеспеченность рубля, доверие к нему инвесторов. Денежное предложение определяется эмиссионной политикой. Эмиссия необходима при любой модели развития. Но безопасное для экономики денежное предложение возможно лишь при его соответствии спросу на деньги.

Различают три канала эмиссии:

1) кредитование хозяйства;

2) кредитование Правительства РФ;

3) покупка иностранной валюты.

Эмиссионная политика зависит от избранного варианта денежной политики. Она, в свою очередь, может быть мягкой или жесткой. Мягкая денежная политика предлагает деньги в достатке и не предполагает их изъятия с рынка. С точки зрения мягкой денежной политики насыщение экономики деньгами полезно, но при наличии признаков экономического роста. В этом случае с ростом М2 инфляция не повышается. Жесткая (монетаристская) политика, наоборот, направлена на сжатие денежной массы в целях воспрепятствования росту цен.

Эмиссия во многом оторвалась от реального сектора, денежные ресурсы в основном обслуживают операции на финансовых рынках.

В последние годы объемы денежного предложения определяются главным образом операциями Центрального банка с иностранными валютами. Банк покупает у экспортеров валютную выручку за рубли, так как нужны ресурсы валюты для платежей по государственному долгу и других нужд.

Средствами увеличения денежного предложения также являются рефинансирование коммерческих банков, обеспечение полной инкассации выручки (прежде инкассировалось почти 100%, теперь — 60—65%), замена наличного оборота безналичным, перекрытие каналов утаивания доходов, внедрение электронизации платежей и др.

Превышение предложения денег над спросом на них открывает путь к инфляции.

Инфляция означает обесценение денег по отношению к реальному денежному эквиваленту, т.е. рост цен и снижение стоимости национальной валюты. Если у покупателей есть деньги, которые можно направить в производство, но они не обеспечиваются товарами, то это инфляция спроса. Повышенный спрос могут предъявить население, предприниматели, государство. Помимо этого, возможна инфляция издержек (предложения), когда без отдачи растет заработная плата, повышаются цены на сырье, налоги, а рынок вынужден признавать рост затрат из-за отсутствия конкуренции. Оба вида инфляции есть результат несбалансированности экономики и проявляются в том, что растет денежная масса и меняется масштаб цен.

В плановой экономике цены удерживаются в заданных параметрах, и инфляция в открытой форме не проявляется. Следствием подавления инфляции таким способом становится товарный дефицит. В рыночной экономике в зависимости от масштаба и направления государственного регулирования возможны открытая инфляция, вплоть до гиперинфляции, или умеренная (регулируемая) инфляция. Открытая инфляция наступает вследствие манипулирования денежной массой без контроля за ценообразованием, в результате чего деньги перестают выполнять свои функции.

Согласно международному стандарту выделяется пять признаков гиперинфляции:

— население предпочитает хранить сбережения в неденежной форме или стабильной иностранной валюте;

— национальная валюта немедленно инвестируется для сохранения покупательной способности;

— цены указываются в основном в условных единицах;

— покупки в кредит производятся по ценам, компенсирующим предполагаемую потерю покупательной способности;

— инфляция за три предшествующих года близка к 100%.

Россия причислялась к странам с гиперинфляцией, что требовало, в частности, пересчета активов и пассивов банков с учетом индекса инфляции с компенсацией за счет прибыли.

Умеренная инфляция означает увеличение денежной массы в течение сравнительно продолжительного времени, что способствует росту инвестиций, сокращению неплатежей, привлечению кредитов.

Т.е. накоплению предпосылок экономического роста, без чего невозможно увеличение доходов предприятий, а, следовательно, и платежей в бюджет. Речь идет о прогнозируемой устойчивой инфляции 1,5—2% в год.

От инфляции выигрывают биржевые спекулянты, финансовые институты, экспортеры и всегда проигрывает население, теряя как при росте инфляции, так и от некоторых мер борьбы с ней (отказ от индексации заработной платы и др.). Основной удар оно получает от повышения цен как на отечественные, так и на импортные товары, когда государство не регулирует продовольственный и валютный рынки. Становятся невозможными инвестиции из-за недоступности кредитов.

Нарушения в денежном обращении могут проявляться и в виде дефляции, которая наступает в результате ограничения денежной массы, расходов бюджета, повышения процентных ставок, усиления налогового бремени на население. Она ведет к снижению цен, потребительского спроса, прибылей предприятий, темпов экономического роста, безработице, повышению покупательной способности национальной валюты.

О дефляционных процессах свидетельствуют также продажа сырья посредникам по низким ценам с последующим получением полной цены за рубежом (вывоз капитала); перевод продавцами и покупателями денег в недвижимость, за границу; снижение цен в замаскированной форме (неплатежи, бартер, взаимозачеты и другие неденежные расчеты). Поражаемое дефляционным синдромом, население откалывает покупки в расчете на дальнейшее снижение цен.

Но если фирмы снижают цены, совершенствуя технологии, то такая дефляция выгодна потребителям, поскольку они могут активизировать покупки, пока цены низкие.

Факторы инфляции подразделяются на структурные и монетарные. Первые коренятся в экономической политике правительства, обусловливающей снижение эффективности, рост издержек и цен. Вторые определяются состоянием денежного обращения, объемами денежной массы, т.е. политикой Центрального банка.

В настоящее время базовыми причинами инфляции являются:

— рост экспортной выручки и покупка ее Банком России за рубли;

— повышение цен и тарифов на продукцию и услуги естественных монополий;

— рост товарного спроса в условиях отсутствия конкуренции производителей;

— рост доходов населения, остатков на счетах бюджетных организаций, расходов на социальную сферу;

— монетарная политика Банка России: рост валютных резервов при избыточной ликвидности, профиците бюджета;

— инфляционные ожидания.

Стандартные рекомендации МВФ по борьбе с инфляцией заключаются в сокращении государственных расходов, повышении налогов, привязке валютного курса или введении плавающего курса. Однако универсального средства борьбы с инфляцией не существует. Есть факторы, которые вызывают снижение инфляции однозначно: развитие конкуренции, контроль за субъектами естественных монополий, изъятие лишних денег (стерилизация, санация), выпуск долговых ценных бумаг, умеренная денежно-кредитная политика. Другие факторы не столь однозначны: воздействуя положительно на инфляцию, они отрицательно влияют на другие экономические параметры.

Правительству РФ и Центральному банку приходится выбирать, чему, каким факторам отдать предпочтение, не выходя за рамки экономической стратегии. Например, если усиливать статус России как сырьевого придатка, то надо не допускать укрепления рубля, т.е. низкой инфляции. А если укреплять рубль снижением инфляции, то будут затронуты интересы экспортеров. Повышение ставки рефинансирования замедляет экономический рост, либерализация валютного рынка сокращает золотовалютные резервы Центрального банка.

Монетарные методы (повышение процентных ставок, норм обязательных резервов, привлечение рублевых депозитов и т.п.) могут способствовать снижению инфляции, но их побочное влияние, например на масштабы кредитования, а значит, и на темпы экономического роста, налицо. Таким образом, проблематично с точки зрения последствий для экономики снижение инфляции путем сжатия М2. Увеличение денежной массы не ведет автоматически к росту инфляции, так как существуют противодействующие факторы: поглощение рублей реальным сектором, рост остатков средств на счетах в Центральном банке, сокращение займов Правительству РФ.

Проблема инфляции заключается не в количестве денежных знаков, а в непрочности связи денег с производством, долгосрочными проектами; они уходят из экономики, не проведя полезной работы.

Преобразование формулы MV = PG в P = MV/G свидетельствует, что рост цен (Р) обратно пропорционален объему производимой продукции. Таким образом, сокращение производства повышает инфляцию даже при постоянстве денежной массы.

В борьбе с инфляцией важно переломить психологию субъектов экономики, избавить их от страха перед обесцениванием сбережений, предотвратить нагнетание текущего спроса, вызванное подорожанием товаров и услуг. Снижение инфляционных ожиданий возможно, когда правительство проводит курс на искоренение неуправляемой инфляции и пользуется доверием большинства населения. В этом случае лимит доверия становится реальной силой, влияющей на экономическое поведение, способное снизить инфляционные ожидания.

Сейчас в денежном регулировании необходимо решить две проблемы:

— смягчить ограничение денежного предложения, от предложения под прирост валютных резервов перейти к гибкому денежному предложению с учетом потребностей производства и через ставку рефинансирования;

— приостановить изъятие денег из производственной сферы и с рынка путем замораживания их в Стабилизационном фонде, эмиссии ОБР, а также из страны; выделить бюджет развития и долгосрочного кредитования.

Пока у Центрального банка РФ функции изъятия денег из экономики преобладают над функцией ее монетизации, что вовсе не отвечает его основному назначению.

Показатели денежной массы

В статистике изучается показатель (коэффициент), характеризующий увеличение денежной массы в обороте в результате роста банковских результатов – денежный мультипликатор (М).

Он рассчитывается по формуле:

М = (М2 + С + D + R) / H,

где М2 – денежная масса в обращении;

Н – денежная база;

С – наличные деньги;

D – депозиты;

R – обязательные резервы коммерческих банков.

Денежный мультипликатор – отношение денежной массы к денежной базе.

В состав задач статистики денежного обращения входит изучение купюрности денежной массы:

f = M2 / K – функционально взвешенная;

где К – достоинство купюр;

f – соответствующее число купюр.

Агрегат деньги формируется как мультипликатор денег вне банков и депозитов до востребования в банковской системе, т. е. представляет собой все денежные средства в экономике страны, которые могут быть использованы как средства платежа.

Агрегат квази-деньги представляет собой ликвидные депозиты денежной системы, которые непосредственно используются как средства платежа и, как правило, имеют меньшую скорость обращения, чем агрегат деньги.

Агрегат квази-деньги включает срочные и сберегательные депозиты и депозиты в иностранной валюте.

Совокупность агрегатов деньги и квази-деньги формирует агрегат широкие деньги, который относится к числу важнейших индикаторов состояния денежно-кредитной сферы.

Когда преобладают условия формирования высокого уровня свободной ликвидности в банковском секторе, то Банк России может принять меры, направленные на ограничение роста денежного предложения за счет активизации применения стерилизационных инструментов. В данных целях Банк России принимает решения о повышении процентных ставок по инструментам постоянного действия, т. е. депозитным операциям, проводимым на стандартных условиях. Вследствие чего идет увеличение ставки по депозитным операциям на стандартных условиях.

Но у Банка России возможности воздействий как на уровень ставок денежного рынка, так и на объемы свободной банковской ликвидности имеют определенные пределы. Это происходит вследствие того, что допустимый уровень доходности по стерилизационным инструментам Банка России ограничен сверху уровнем процентных ставок, который рассчитан исходя из паритета ставок на внешнем и внутреннем финансовых рынках. В данных условиях у Банка России возникает стремление повысить привлекательность рыночных инструментов денежно-кредитной политики.

Количество денежной массы

На денежную массу влияют два фактора: количество денег и скорость их оборота.

Количество денежной массы определяется государством — эмитентом денег, его законодательной властью. Рост эмиссии обусловлен потребностями товарного оборота и государства. В России главная причина увеличения денежной массы — государство, огромный дефицит федерального бюджета, который в значительной степени погашался выпуском денег в обращение. Товарный оборот в то же время в реальном выражении даже сократился из-за падения темпов производства.

Другой фактор, влияющий на денежную массу, — скорость обращения денег, т. е. их интенсивное движение при выполнении ими функций обращения и платежа.

Денежная масса (агрегаты М1 или М2)

Этот показатель свидетельствует о связи между денежным обращением и процессами экономического развития.

Среднегодовая величина денежной массы в обращении

Этот показатель свидетельствует о скорости безналичных расчетов. Применяются и другие показатели скорости оборота денег.

На скорость обращения денег влияют общеэкономические факторы, т. е. циклическое развитие производства, темпы его роста, движение цен, а также денежные (монетарные) факторы, т. е. структура платежного оборота (соотношение наличных и безналичных денег), развитие кредитных операций и взаимных расчетов, уровень процентных ставок за кредит на денежном рынке, а также внедрение компьютеров для операций в кредитных учреждениях и использование электронных денег в расчетах. Кроме этих общих факторов, скорость обращения денег зависит от периодичности выплаты доходов, равномерности расходования населением своих средств, уровня сбережения и накопления.

Но так как скорость обращения денег обратно пропорциональна количеству денег в обращении, ускорение их оборачиваемости означает рост денежной массы. Увеличенная денежная масса при том же объеме товаров и услуг на рынке ведет к обесценению, денег, т. е. в конечном итоге является одним из факторов инфляционного процесса.

Общая денежная масса

М3 (общая денежная масса в национальной валюте) — М2 плюс накопительно-целевые вклады и средства в ценных бумагах физических и юридических лиц и местных органов управления;

М4 (общая денежная масса, включая иностранную валюту) — МЗ плюс вклады (до востребования, срочные и накопительно-целевые) физических и юридических лиц и местных органов управления.

Важнейшим количественным показателем денежного обращения является денежная масса, которая представляет собой совокупный объем покупательных и платежных средств.

Рассмотрением вопросов, какой должна быть денежная масса, необходимая для осуществления функций денег, какими деньги должны быть, чтобы обеспечить эффективное развитие экономики, какой должна быть денежная система, как добиться ее оптимального функционирования, занимались многие отечественные ученые и видные общественные деятели. Этими проблемами занимался и министр финансов России граф Е.Ф. Канкрин.

Настоящим богатством, настоящим капиталом он считал металлические деньги. Однако при достаточно высоком уровне развития человеческого общества возникают бумажные деньги, которые, заменяют звонкую монету и «мысленно совершенно уподобляются ей». Без них не обходится ни одно цивилизованное государство. По сравнению с металлическими бумажные деньги имеют ряд преимуществ. Они более подвижны и значительно облегчают денежные отношения. Их изготовление и восполнение обходятся государству значительно дешевле. Кроме того, бумажные деньги искусственно увеличивают свободный капитал, создавая дополнительные возможности для развития производства и торговли.

Но они имеют и серьезные недостатки. Кредит бумажных денег поддерживать трудно. Нельзя практически определить, сколько их можно выпустить в известное время. В самой природе бумажных денег заключается стремление к их чрезвычайному умножению, а излишний выпуск нарушает необходимое равновесие в денежной системе, звонкая монета вытесняется из обращения, курс бумажных денег падает. Когда же начинают принимать «искусственные и неудачные административные меры» для поддержания их курса, «тогда является еще новое зло: ценность их начинает колебаться; тогда и цены вещей становятся колеблющимися к ущербу торговли и нравственности и часто делаются ни с чем не сообразными».

При этом процветает ростовщичество, становящееся бичом страны и отвлекающее капиталы от более полезных занятий, поэтому, по мнению Канкрина, обращаться с бумажными деньгами нужно «умно и рассудительно с государственной точки зрения» и при их использовании необходимо соблюдать ряд обязательных условий. Бумажные деньги должны служить только «воспособлением» к деньгам металлическим и быть обеспечены неприкосновенным, хотя бы и умеренным разменным фондом. Разменный фонд он считал самым рациональным основанием бумажно-денежной системы при условии, что он будет состоять не из государственных имуществ, не из бумаг, а из монеты. Бумажные деньги должны приниматься во всех публичных кассах и размениваться в них на звонкую монету, по крайней мере, в пределах определенной суммы. Новые их выпуски следует производить на умеренную сумму и постепенно, чтобы можно было при неблагоприятных последствиях остановить эмиссию. При этом тайные выпуски недопустимы. Вновь выпущенные суммы нельзя использовать на покрытие дефицита в обычных государственных бюджетах, их надо употреблять на общественные предприятия, умножающие национальное богатство.

В случае войны лучше прибегнуть к помощи займов, выпуску облигаций государственного казначейства и специальным налогам и лишь в самом крайнем случае — к эмиссии бумажных денег. Причем делать это необходимо открыто. А по окончании войны следует как можно скорее принять надлежащие меры к поддержанию их курса.

Все операции с деньгами (например, обмен, уничтожение негодных и т.п.) должны производиться таким образом, чтобы не вызвать в обществе никаких сомнений. И, конечно, надо изготавливать бумажные деньги так, чтобы их было сложно подделать, и всемерно противодействовать выпуску и сбыту фальшивых.

Количество бумажных денег должно соответствовать потребности в обращающихся платежных средствах с включением в это число и металлических денег, подчеркивал Канкрин.

Если бумажных денег становится чересчур много, они падают в цене. В такой ситуации, полагал Канкрин, лучше всего прекратить их дальнейший выпуск, оставить в обращении по существующему курсу и ожидать возможности довести их до стоимости серебра, а наихудшим решением является «обращение их сполна или отчасти в какой-нибудь процентный долг», т.к. это только усилит уже нанесенный вред. Реформа Канкрина с 1834 по 1844 г. привела к установлению в России системы серебряного монометаллизма и на определенный период обеспечила стабилизацию денежного обращения в стране и способствовала ее экономическому развитию.

В России на современном этапе большое внимание уделяют расчету денежной массы, необходимой для социально-экономического развития страны. В рамках денежной программы проводится согласование на макроэкономическом уровне параметров денежно-кредитной сферы на предстоящий год с прогнозируемыми тенденциями развития бюджетной сферы, внешнеэкономического и реального секторов экономики с целью достижения запланированных темпов инфляции. Во взаимосвязанную систему проектируемых индикаторов, представленных в денежной программе, входят показатели денежной базы, оцененной в соответствии с прогнозируемой динамикой спроса на деньги, и основные источники ее формирования: чистые международные резервы органов денежно-кредитного регулирования; чистые внутренние активы органов денежно-кредитного регулирования, включая чистый кредит расширенному правительству и чистый кредит банкам.

Безналичная денежная масса

Часть денежного оборота. Движение финансов происходит в порядке перечисления сумм со счетов плательщика получателю с применением операций банка.

Около 80% платежей в стране — безналичный расчет. Он охватывает распределение национального дохода, приобретение товаров и услуг; платежи для формирования прибыли и затрат бюджета, финансирование организаций и другие перераспределения средств.

Участники отношений безналичного расчета — предприятия, государственные и коммерческие банки и финансовые учреждения, население.

Безналичный расчет имеет преимущества по сравнению с наличностью: высокая скорость денежного оборота. Постепенное замещение наличных средств на безнал и его рациональная организация — большое значение для банковских ресурсов, кредитных отношений, сокращения издержек денежного обращения.

Величина безнала зависит от объемов продукции, реализуемых компанией, оптовой и заготовительной стоимости, размеров перераспределения денежных средств. Развитие экономики, технологическая революция в банковской сфере, развитие форм сбережений обуславливают расширение безналичной денежной массы.

Совокупная денежная масса

Совокупная денежная масса — наличные денежные знаки в обращении, вклады в банках, средства на счетах в банках, другие безусловные денежные обязательства в данной стране или странах, если используется групповая валюта.

Совокупная денежная масса рассчитывается Банком России по состоянию на 1-е число месяца на основе данных сводного баланса банковской системы.

В состав совокупной денежной массы входят:

— денежный агрегат МО — наличные деньги в обращении;

— средства на расчетных, текущих и специальных счетах предприятий, населения и местных бюджетов;

— депозиты населения и предприятий в коммерческих банках;

— депозиты населения до востребования в сберегательных банках;

— средства страховых организаций;

— срочные депозиты населения в сберегательных банках;

— сертификаты и облигации госзайма.

Мультипликатор денежной массы

Для управления денежной массой рассчитывается показатель денежного мультипликатора.

Центральный банк регулирует величину денежного мультипликатора через механизм обязательных резервов коммерческих банков в центральном.

Величина денежного мультипликатора колеблется во времени и в пространстве (она различна в различных странах). В развитых странах величина денежного мультипликатора может превышать в 2-3 раза величину первоначальной эмиссии. В процессе регулирования центральным банком размера денежного мультипликатора (k) возникает понятие денежной базы, в основе которой лежат наличные деньги как самые ликвидные и депозиты коммерческих банков (обязательные) в центральном банке. Денежная база = М0 + денежные средства в обязательных резервах (в ЦБ РФ) + денежные средства коммерческих банков на корреспондентских счетах ЦБ РФ.

Денежная база показывает, какой величиной денежной массы могут оперировать Центральный банк.

Денежная масса = Денежная база * Денежный мультипликатор

Следовательно, Денежный мультипликатор = М2 (денежная масса) / Денежная база.

Между величиной обязательных резервов коммерческих банков в центральном и величиной денежного мультипликатора существует обратно пропорциональная зависимость.

Чем выше норма обязательных резервов коммерческих банков в центральном, тем ниже величина денежного мультипликатора.

Если денежный мультипликатор высокий, происходит увеличение безналичного оборота по сравнению с наличным, так как рост денежного мультипликатора всегда зависит от роста наличных денег и остатка на корреспондентских счетах в ЦБ РФ.

Получите консультацию: 8 (800) 600-76-83

Звонок по России бесплатный!

В небе одна, в земле вообще нету, а у бабы аж целых две.

Бесплатная консультация

по телефону ГОРЯЧЕЙ ЛИНИИ:

8 (800) 600-76-83

ежедневно с 6.00 до 21.00

Звонок по России бесплатный!

Денежная масса, денежные агрегаты, динамика денежной массы в России и по странам

Денежной массой считается объем государственного запаса денег в рублевом эквиваленте, обслуживает денежные потоки, формирующие денежное обращение.

Денежная масса — совокупность денег, обращающихся в экономике страны в определенный период времени, как наличных, так и безналичных, находящихся на текущих и сберегательных счетах. Иными словами — это общее количество денег в обращении в определенный период времени. Таким образом, в совокупную денежную массу включаются безналичные и наличные деньги.

В наличную денежную массу входят:

- разменная монета;

- бумажные деньги (казначейские билеты, ассигнации);

- кредитные средства (чеки, векселя).

Безналичную денежную массу учитывают:

- на дебетовых и кредитных пластиковых картах;

- на вкладах и депозитах;

- на расчетных, текущих счетах;

- в электронных деньгах.

Государства, демонстрирующие благоприятное экономическое положение, обладают преимущественно безналичными денежными потоками. Объем наличных, имеющихся в обращении граждан и других участников национального рынка, составляет не более 5% от общего объема денежной массы. На территории государств с банковской системой низкой степени надежности, недостаточно развитыми рыночными отношениями, соотношение безналичной и наличной денежной массы кардинально отличается. Чем больше наличности на руках, тем ниже уровень рыночной экономики.

Динамика доли наличных денег в общей денежной массе России

| На дату | Доля наличных в денежной массе (М2) |

|---|---|

| 01.01.2009 | 29% |

| 01.01.2010 | 26% |

| 01.01.2011 | 25% |

| 01.01.2012 | 25% |

| 01.01.2013 | 24% |

| 01.01.2014 | 22% |

| 01.01.2015 | 23% |

| 01.01.2016 | 21% |

| 01.01.2017 | 20% |

| 01.01.2018 | 20% |

| 01.01.2019 | 20% |

| 01.01.2020 | 19% |

| 01.04.2020 | 20% |

Несмотря на то, что структура денежного объема изменилась за последние годы, а показатель наличных снизился на 10%, теневая экономика в РФ процветает, так как уровень наличных средств еще недостаточно мал. Нежелание населения размещать свободный капитал на банковских счетах говорит о его недоверии к банковской структуре в частности, и к кредитно-финансовой политике государства в целом.

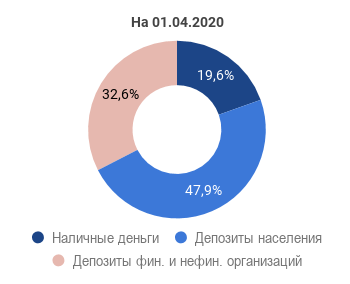

Структура денежной массы

В структуре денежной массы можно выделить активную часть, которая формируется реальными денежными средствами, непосредственно участвующими в хозяйственном обороте, и пассивную, формируемую денежными средствами на счетах, которые потенциально могут быть расчетными средствами. При этом не все компоненты пассивной части можно использовать как расчетное средство.

Денежные агрегаты М0, М1, М2, М3, М4

Принцип построения денежной массы основан на убывании ликвидности активов, входящих в её состав. Состав и структуру наличной денежной массы характеризуют денежные агрегаты. Иерархическая структура денежных агрегатов предполагает, что каждый последующий агрегат включает в себя предыдущий. От страны к стране, могут быть отличия в определении и классификации каждого агрегата.

Денежные агрегаты – виды денег и денежных средств, различающиеся своим уровнем ликвидности (возможностью быстрого превращения в наличные деньги), показатель структуры денежной массы. Являются измерителями денежной массы, в зависимости от типа счета, на котором они находятся.

Центральным банком РФ рассчитываются денежные агрегаты М0, М1, М2, М3.

Денежный агрегат М0 – это наличные деньги, обращающиеся в экономике (бумажные банкноты и металлические монеты), являющиеся наиболее ликвидной частью денежной массы.

Денежный агрегат М1 = М0 (наличные деньги) + другие денежные эквиваленты, которые можно легко конвертировать в наличные (чеки, средства населения на вкладах до востребования, средства на расчетных, текущих и иных счетах до востребования нефинансовых и финансовых организаций (кроме кредитных)), выраженные в национальной валюте.

Денежный агрегат М2 = М1 + краткосрочные вклады (срочные вклады, средства на счетах срочных депозитов, привлеченных от населения, нефинансовых и финансовых организаций (кроме кредитных)) в национальной валюте и некоторые фонды денежного рынка. Денежный агрегат М2 – это денежная масса в национальном определении России.

Денежный агрегат М3 = М2 + долгосрочные вклады, облигации государственного займа, казначейские сберегательные облигации, депозитные сертификаты.

Денежный агрегат M4 рассчитывается в некоторых странах, таких как Великобритания. Денежный агрегат М4 = М3 + все денежные компоненты и денежные суррогаты, обладающие более низкой ликвидностью, портфель государственных ценных бумаг у небанковских держателей.

Узкие и широкие деньги

Узкие деньги — термин определяющий наиболее ликвидные инструменты. Чаще всего характеризуется агрегатами М0 или М1, в зависимости от страны.

Широкие деньги — термин, определяющий всю совокупность активов, которые могут использоваться для осуществления платежей. Определение широких денег также варьируется от страны к стране, но в общем – это инструменты, доступ к которым возможен более чем через 24 часа.

Объем денежной массы в России по годам

Динамика денежной массы (М2) на начало 2008 — 2020 гг., начало 2 кв. 2020 года по данным Банка России (ЦБ РФ)

| Период | Денежная масса (М2), млрд руб. | Наличные деньги (М0), млрд руб. | Безналичные средства, млрд руб. |

|---|---|---|---|

| 2008 | 12869,0 | 3 702,2 | 9166,7 |

| 2009 | 12 975,9 | 3 794,8 | 9 181,1 |

| 2010 | 15 267,6 | 4 038,1 | 11 229,5 |

| 2011 | 20 011,9 | 5 062,7 | 14 949,1 |

| 2012 | 24 204,8 | 5 938,6 | 18 266,2 |

| 2013 | 27 164,6 | 6 430,1 | 20 734,6 |

| 2014 | 31 155,6 | 6 985,6 | 24 170,0 |

| 2015 | 31 615,7 | 7 171,5 | 24 444,2 |

| 2016 | 35 179,7 | 7 239,1 | 27 940,6 |

| 2017 | 38 418,0 | 7 714,8 | 30 703,2 |

| 2018 | 42 442,2 | 8 446,0 | 33 996,2 |

| 2019 | 47 109,3 | 9 339,0 | 37 770,3 |

| 2020 | 51 660,3 | 9 658,4 | 42 001,9 |

| 01.04.2020 | 52 327,0 | 10 241,0 | 42 086,0 |

Динамика денежных агрегатов М0, M1, М2 на начало 2011 — 2020 гг., начало 2 кв. 2020 года по данным Банка России (ЦБ РФ)

| Период | Наличные деньги в обращении вне банковской системы (денежный агрегат M0), млрд руб. | Переводные депозиты, млрд руб. | Денежный агрегат M1, млрд руб. | Другие депозиты, входящие в состав денежного агрегата М2, млрд руб. | Денежная масса в национальном определении (денежный агрегат М2), млрд руб. |

|---|---|---|---|---|---|

| 1 | 2 | 3=1+2 | 4 | 5=3+4 | |

| 2011 | 5 062,7 | 5 797,1 | 10 859,9 | 9 152,0 | 20 011,9 |

| 2012 | 5 938,6 | 6 818,3 | 12 756,9 | 11 447,9 | 24 204,8 |

| 2013 | 6 430,1 | 7 264,0 | 13 694,0 | 13 470,6 | 27 164,6 |

| 2014 | 6 985,6 | 8 526,3 | 15 511,9 | 15 643,7 | 31 155,6 |

| 2015 | 7 171,5 | 8 170,0 | 15 341,4 | 16 274,3 | 31 615,7 |

| 2016 | 7 239,1 | 9 276,4 | 16 515,6 | 18 664,1 | 35 179,7 |

| 2017 | 7 714,8 | 9 927,6 | 17 642,4 | 20 775,6 | 38 418,0 |

| 2018 | 8 446,0 | 11 062,8 | 19 508,9 | 22 933,3 | 42 442,2 |

| 2019 | 9 339,0 | 12 285,1 | 21 624,1 | 25 485,2 | 47 109,3 |

| 2020 | 9 658,4 | 14 203,3 | 23 861,7 | 27 798,6 | 51 660,3 |

| 01.04.2020 | 10 241,0 | 14 895,4 | 25 136,4 | 27 190,6 | 52 327,0 |

Денежная масса России в 2019 году и на 1 апреля 2020

Статистика Центробанка РФ гласит, что по состоянию конец 2019 года агрегат М2 = 51660,3 млрд руб., что выше значения в начале года на 4 551 млрд руб. или 9,7%. В первом квартале 2020 года денежная масса увеличилась на 1,3% к началу года.

Динамика прироста наличных средств вне банковской системы за 2019 год свидетельствует о том их стало больше на 3,4%. За первый квартал 2020 года объем наличных (М0) увеличился на 6% (в денежном выражении – на 582,6 млрд руб.) и составил 10 241 млрд рублей.

Банковские депозиты населения за 2019 год также показали прирост в размере 10,4% и составили 25 268 млрд рублей. На 1 апреля текущего года объем средств на таких депозитах незначительно снизился – на 0,9% и составил 25 047,3 млрд рублей.

Статистические данные указывают на то, что в денежном объеме всё ещё достаточно большой процент занимают наличные средства (М0), находящиеся вне банковской системы. Несмотря на то, что доля наличных в денежной массе продолжает снижаться, граждане РФ продолжают тратить на покупки много наличных, пренебрегая такими платежными инструментами как пластиковые банковские карты. В то же время, увеличение депозитных средств по сравнению с прошлым годом – положительный показатель, указывающий на успешную монетарную политику государственно-кредитного аппарата.

Коэффициент монетизации

Коэффициент монетизации – показатель, характеризующий потребность экономики в денежной массе. В государстве с позитивным экономическим состоянием и минимальным процентом инфляции этот показатель составляет не менее 50%. В РФ уровень монетизации за 2018 год составил 43,2%, что свидетельствует о недостаточном развитии рыночной экономики..

Денежная масса в разных странах

Динамика денежной массы М2 2008 — 2019 гг. по данным сайтов Национальных банков, в национальных валютах

Денежная масса М2, млрд национальной валюты

| Страна | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| США, USD | 8265,30 | 8550,50 | 8822,50 | 9692,30 | 10500,10 | 11067,30 | 11728,00 | 12416,10 | 13292,60 | 13937,30 | 14473,00 |

| Великобритания, GBP | 1842,49 | 1906,96 | 2092,59 | 2047,98 | 2058,13 | 2088,29 | 2086,85 | 2134,84 | 2284,26 | 2347,84 | 2419,58 |

| Германия, EUR | 1859,90 | 1849,30 | 1930,50 | 2062,50 | 2220,40 | 2285,20 | 2399,20 | 2605,80 | 2755,90 | 2880,60 | 3019,30 |

| Франция, EUR | 1357,77 | 1353,65 | 1456,29 | 1514,03 | 1600,46 | 1645,36 | 1707,73 | 1786,38 | 1880,62 | 2047,61 | 2161,91 |

| Япония, JPY | 741700,0 | 764400,0 | 782300,0 | 806900,0 | 827700,0 | 862800,0 | 893100,0 | 920600,0 | 956300,0 | 990600,0 | 1014200,0 |

| Бразилия, BRL | 1086,79 | 1185,87 | 1387,91 | 1649,90 | 1792,89 | 1985,47 | 2186,47 | 2334,14 | 2446,07 | 2581,70 | 2848,57 |

| Индия, INR | 11499,91 | 13557,57 | 16205,66 | 17296,53 | 18501,19 | 20296,91 | 22339,79 | 25149,05 | 20883,21 | 29891,20 | 34088,53 |

| Китай, CNY | 47516,66 | 60622,50 | 72585,18 | 85159,09 | 97414,88 | 110652,50 | 122837,48 | 139227,81 | 155006,70 | 169023,53 | 182674,42 |

| ЮАР, ZAR | 1562,43 | 1589,34 | 1678,42 | 1798,93 | 1869,05 | 2049,69 | 2226,54 | 2441,53 | 2601,20 | 2806,03 | 2893,83 |

| Россия, RUB | 12 975,9 | 15 267,6 | 20 011,9 | 24 204,8 | 27 164,6 | 31 155,6 | 31 615,7 | 35 179,7 | 38 418,0 | 42 442,2 | 47 109,3 |

Динамика денежной массы М2 2008 — 2019 гг. по данным сайтов Национальных банков, пересчитанная в доллары США по официальным курсам

Денежная масса М2, млрд долларов США

| Страна | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| США | 8265,30 | 8550,50 | 8822,50 | 9692,30 | 10500,10 | 11067,30 | 11728,00 | 12416,10 | 13292,60 | 13937,30 | 14473,00 |

| Великобритания | 995,94 | 1214,62 | 1350,06 | 1279,99 | 1294,42 | 1338,65 | 1264,75 | 1395,32 | 1692,04 | 1820,03 | 1819,23 |

| Германия | 2734,05 | 2570,53 | 2567,57 | 2866,88 | 2864,32 | 3039,32 | 3190,94 | 2892,44 | 3059,05 | 3255,08 | 3562,77 |

| Франция | 1995,91 | 1881,57 | 1936,87 | 2104,49 | 2064,59 | 2188,33 | 2271,27 | 1982,88 | 2087,49 | 2313,80 | 2551,05 |

| Япония | 7173,81 | 8159,69 | 8912,05 | 10124,22 | 10369,58 | 8840,16 | 8446,19 | 7605,12 | 8798,42 | 8832,81 | 9191,59 |

| Бразилия | 465,03 | 681,06 | 832,98 | 879,57 | 877,36 | 847,55 | 823,16 | 597,76 | 750,53 | 780,44 | 735,15 |

| Индия | 237,36 | 290,44 | 361,65 | 324,72 | 337,75 | 327,91 | 352,74 | 379,17 | 307,31 | 467,58 | 488,96 |

| Китай | 6967,25 | 8875,92 | 10997,75 | 13538,81 | 15636,42 | 18289,67 | 19812,50 | 21485,77 | 22303,12 | 25963,68 | 26551,51 |

| ЮАР | 167,94 | 215,59 | 253,45 | 221,22 | 220,31 | 195,82 | 192,41 | 156,77 | 190,87 | 228,24 | 200,80 |

| Россия | 437,00 | 453,42 | 599,30 | 680,83 | 814,58 | 882,19 | 535,78 | 449,28 | 600,64 | 696,43 | 646,20 |

Денежная масса всех стран имеет тенденцию к увеличению, однако ни в одной стране не наблюдается такого роста, как в Китае. С 2008 года объем М2 в этой стране увеличился в 3,8 раза, намного обогнав США и в абсолютной величине. Денежная масса США за этот же период увеличилась на 6 206,7 млрд долларов или на 1,75 раза.

Контроль за денежной массой

На законодательном уровне регулирование денежной массы (безналичной и наличной) осуществляется Центральным банком РФ.

Направления политики контроля за денежной массой:

- проведение эффективной денежно-кредитной политики;

- управление государственным долгом;

- реализация налоговой политики;

- формирование финансового рынка;

- контроль за денежной массой в ходе проведения монетарной политики.

К инструментам регулирования денежной массы относятся следующие:

- Операции на открытом рынке, как основной инструмент регулирования. Применяется через влияние на объем ресурсов коммерческих банков путем купли-продажи казначейских векселей, государственных облигаций и других ценных бумаг с совершением обратной сделки через определенное время. Покупая такие ценные бумаги, коммерческие банки снижают объем средств, которые могут быть направлены ими на кредитование клиентов, что в итоге приводит к увеличению ссудного процента. При обратной продаже Центральному банку ценных бумаг, банки привлекают себе дополнительные ресурсы.

- Девизные операции, заключающиеся в покупке и продаже Центральным банком иностранной валюты в целях поддержания курса национальной валюты, предотвращения его резких колебаний и противодействия спекулятивным настроениям участников рынка.

- Депозитные операции Банка России, используемые для управления излишней ликвидностью коммерческих банков. Эти операции позволяют ЦБ оперативно привлекать свободные средства банков в депозиты, быстро нейтрализуя их возможное давление на валютный рынок, тем самым не допуская обесценения национальной валюты и роста инфляции.

- Политика учетной ставки (дисконтная политика), заключающаяся в регулирование процента по займам, привлекаемым коммерческими банками у Банка России. Увеличение ставки по учетно-ссудным операциям призвано ограничить темпы роста инфляции путем «сжатия» денежной массы, находящейся в обращении.

- Изменение нормы обязательных резервов, устанавливаемой Центральным банком. Её повышение приводит к тому, что значительная часть банковских средств «блокируется» на счетах ЦБ, соответственно не может быть использована банками для выдачи кредитов. В результате сокращается денежная масса в обращении.

Комплекс мер, связанный с изъятием Центральным банком излишних свободных денежных средств из экономики называется стерилизацией денежной массы. Это проводится в связи с тем, что такой излишек денег может вызывать инфляцию и прочие негативные процессы в экономике страны.

M2, или Волшебная таблетка для ВВП

Экономист Сергей Блинов о том, что такое денежная масса и почему она так важна для роста экономики, как ЦБ удалось избежать ошибок в текущий кризис, как заставить ВВП России расти и почему высокие ставки — это не так страшно, как кажется.

Гость Yango: Сергей Блинов, экономист, автор работ о влиянии денежно-кредитной политики на экономический рост, руководитель группы макроэкономических исследований ПАО КАМАЗ*

В 60-е годы американский экономист Милтон Фридман убедительно доказал, что падение денежной массы привело к Великой депрессии в США. А можно ли наоборот — стимулировать экономический рост, существенно нарастив объем денежной массы в экономике?

Специально для Yango.Pro экономист Сергей Блинов популярно объясняет, как связаны деньги населения и уровень ВВП, каким образом объем денежной массы связан с большими экономическими потрясениями в России, за счет чего раньше ЦБ вгонял экономику в кризис и что изменилось сейчас, каков рецепт роста ВВП для России и что будет со ставками и инфляцией дальше.

© При использовании материалов сайта и цитировании — ссылка с URL-адресом обязательна

Что такое денежная масса и почему она важна?

— Что такое денежная масса простыми словами?

— Если совсем просто, то это — деньги населения и предприятий, готовые «к применению», то есть к тому, чтобы эти деньги потратить, купить на них что-нибудь.

Наличные рубли у человека в бумажнике или безналичные деньги у него на карточке — все это денежная масса. Деньги предприятий (заводов, фабрик и т.п.), лежащие в кассах (например, для выдачи зарплаты или командировочных) или на расчетных счетах в банках (на которые поступает выручка и с которых платят поставщикам), — это тоже денежная масса.

Есть официальное определение ЦБ:

«Денежная масса (денежный агрегат М2) — это сумма наличных денег в обращении и безналичных средств нефинансовых и финансовых (кроме кредитных) организаций и физических лиц, являющихся резидентами Российской Федерации, на счетах до востребования и срочных счетах, открытых в банковской системе в валюте Российской Федерации».

Важно обратить внимание на две вещи.

Во-первых, деньги кредитных организаций (проще говоря, банков) денежной массой не являются. Не являются денежной массой и деньги на счетах ЦБ, например казначейские счета правительства или корреспондентские счета банков. Оно и понятно: население и предприятия эти деньги использовать не могут, а значит, они (эти деньги) денежной массой не являются.

Во-вторых, мы говорим о «валюте Российской Федерации», то есть о рублях. Другими словами, если у людей или предприятий есть валютные счета, на которых лежат доллары или евро, то эти деньги в денежный агрегат М2 не входят и денежной массой, о которой мы дальше и будем говорить, не являются.

Для понимания: на 1 июня 2020 года денежная масса в России насчитывала 53 триллиона рублей, из которых 11 — наличные, а 42 — безналичные деньги.

— От чего зависит денежная масса? Почему этот показатель так важен?

— Если сказать предельно просто, то от политики Центрального банка. Это абсолютно очевидно для наличных денег — только ЦБ может их печатать. Но и объем безналичных денег в обращении также зависит от политики регулятора. Мы покажем это далее на конкретных примерах.

Показатель «денежная масса» важен потому, что именно от того, сколько денег имеется в распоряжении у населения и предприятий, зависит их платежеспособный (подчеркиваю это слово) спрос. А платежеспособный спрос определяет, в свою очередь, объем предложения, то есть объем производства товаров и услуг. Вот и получается, что рост экономики (то есть рост производства товаров и услуг) зависит от того, растет или не растет денежная масса (читай, растет или не растет платежеспособный спрос).

— Как связаны денежная масса и уровень ВВП?

— Самым тесным образом. В 1960-е годы замечательный американский экономист Милтон Фридман (лауреат Нобелевской премии по экономике 1976 года) убедительно показал, что Великая депрессия (1929–1933) в США произошла из-за катастрофического сжатия денежной массы. С октября 1929 года по март 1933 года денежная масса в США сократилась на 38% (с 48 до $30 млрд), как показано на графиках 1 и 2.

Фридман указал и на конкретные ошибки ФРС (Федеральная резервная система — Центральный банк США), повлекшие за собой такое сжатие.

По сути же он доказал, что денежная масса страны зависит не от того, что происходит с ее экономикой, а от действий ее Центрального банка. А уже экономика, в свою очередь, реагирует на то, что происходит с денежной массой.

Могу порекомендовать замечательное выступление Бена Бернанке (глава ФРС США в 2006–2014 годах) под названием «Деньги, золото и Великая депрессия», где он простым и понятным языком объясняет идеи Милтона Фридмана. Ознакомившись с ними, даже те, кто скептически относился к роли денежной массы, начинают понимать важность этого показателя.

Денежная масса и экономические кризисы

— Как уровень денежной массы связан с большими экономическими кризисами в России? (2008–2009, 2014–2015) — что говорит история?

— Я бы отметил не только эти два последних кризиса. Было еще затяжное падение ВВП в 1991–1996 годах, а также известный кризис 1998 года, к которому приклеился ярлык «дефолт». Обычно их даже не пытаются анализировать, а сразу списывают на «лихие девяностые». Между тем динамика денежной массы прекрасно объясняет все четыре кризиса экономики постсоветской России.

Даже если попробовать «в лоб» применить подход Милтона Фридмана, то мы увидим, что три последних наших кризиса — 1998-го, 2008–2009-го и 2014–2015 годов — ведут себя «по Фридману» и легко объясняются динамикой денежной массы (график 3).

«Провалы» ВВП в ходе этих трех кризисов связаны именно с «провалами» в динамике денежной массы. Такой подход позволяет сделать и другие выводы. Например, становится ясно, почему в 2013–2019 годах наблюдались низкие темпы ВВП (+0.9% в среднем в год). Да потому, что в это же время наблюдались низкие темпы роста денежной массы!

Другими словами, теория Фридмана работает и сейчас. Но с одним существенным ограничением: оказалось, что «в лоб» применять ее можно только в условиях низкой инфляции. В условиях высокой и тем более галопирующей инфляции фридмановская модель работать отказывается. Если, например, мы продлим наш график 3 влево, в 1990-е годы, то увидим, как взаимосвязь между денежной массой российской экономики и ее ВВП вдруг «ломается» (график 4).

Падение ВВП тогда было намного глубже, чем в 1998-м или 2009 годах:

- в 1992-м — на −14.5%

- в 1993-м — на −9%

- в 1994-м — еще на −12%

Но вот денежная масса в те же самые годы росла «шикарными» темпами (см. график 4), и объяснить спад экономики она не может.

Таким образом, теория Фридмана хорошо работает при низкой инфляции, но плохо — при высокой. Оно и понятно: во время Великой депрессии инфляции в США не было, наоборот, цены каждый год снижались. Поэтому Фридману инфляцией тех лет можно было пренебречь, не учитывать ее в расчетах.

Другое дело инфляция в России. В одном только 1992 году цены выросли в 26 раз (на 2500 процентов!). Высоким был рост цен и в 1993–1994 годах (+840% и +215% соответственно).

Это означает, что денежная масса в те годы росла лишь номинально, а вот ее реальная покупательная способность (а мы с вами вначале отметили, что это важнейшее свойство денежной массы) все то время снижалась. Например, в 1992 году денежная масса выросла в 7 раз. Но цены в том же году выросли в 26 раз. И к концу года на эту (выросшую в разы) денежную массу можно было купить товаров в 3.5 раза меньше, чем в начале года. В реальном выражении денежная масса сжалась на 72%!

Поэтому для экономического анализа и прогноза следует вести речь не о номинальной денежной массе, а о реальной, с поправкой на инфляцию.

И если мы такую поправку внесем, то получим наглядную картину российской денежной истории после СССР (график 5).

Первый мощный удар по экономике был нанесен еще в СССР так называемыми «павловскими реформами» весны 1991 года. Губительным было не столько даже изъятие части денежной массы в виде попытки конфискации у населения крупных купюр, сколько повышение цен с 1 апреля 1991 года, разом убавившее покупательную способность денежной массы примерно на треть.

Но самый глубокий провал денежной политики стал результатом так называемой «шоковой терапии» Егора Гайдара. Его стараниями 1 апреля 1992 года покупательная способность денежной массы России стала на 80% ниже, чем 1 апреля 1991 года, то есть сократилась в пять раз за год. Масштабное сжатие платежеспособного спроса незамедлительно обернулось крахом всей экономики.

Для нас же сейчас важно отметить, что и в павловских, и в гайдаровских реформах главным «пожирателем» денежной массы была запущенная ошибками правительства инфляция.

Все последующие кризисы (1998-го, 2008–2009-го и 2014–2015 годов) сценарно очень похожи между собой, но от кризисов, инициированных Павловым и Гайдаром, несколько отличаются.

Начинались они каждый раз с внешнего давления на курс рубля. И каждый раз уже не правительство, а ЦБ совершал одну и ту же ключевую ошибку — начинал поддерживать курс рубля, продавая валюту на рынке (проводя валютные интервенции).

Подвох здесь в том, что в ходе интервенций ЦБ продает на бирже валюту, а взамен получает рубли, которые, попав в ЦБ, сразу же перестают быть денежной массой (стерилизуются). То есть денежная масса в ходе валютных интервенций автоматически сокращается.

Другими словами, делая благое, казалось бы, дело — защищая рубль, — Центральный банк наносит собственной экономике удар в спину, сжигая ее денежную массу.

Заканчивались эти кризисы каждый раз также одним и тем же.

Защитить курс рубля валютными интервенциями ни разу не удалось. И понятно почему: изъятие Центробанком рублей из экономики приводило к падению цен на рублевые активы. Соответственно, желающих их продать и срочно перевести вырученные рубли в валюту становилось все больше и больше. Вслед за бизнесом к бегству от рубля присоединялось население. В итоге Центробанк вынужден был «сдаваться», прекращать интервенции и отпускать рубль в свободное плавание.

И тогда наступал второй акт кризисной драмы: резкое ослабление рубля приводило к всплеску цен на импортные товары, а значит, росла инфляция. И уже она, а не ЦБ, становилась главным «пожирателем» денежной массы, а точнее, покупательной способности денег.

Результат, как мы видим, был один и тот же: сокращение реальной денежной массы и, как следствие, падение российского ВВП.

Что поменялось в действиях ЦБ?

— Что по-другому в текущем кризисе?

— Если не считать особенностей, связанных с карантинными ограничениями из-за коронавируса, то поначалу события развивались практически так же, как и во время прошлых кризисов. Во-первых, резко упали цены на нефть: если в январе они достигали 72 долларов за баррель (здесь и далее речь о сорте Brent), то в апреле опускались до 16 долларов. Во-вторых, рубль резко ослаб, доллар, соответственно, взлетел. Если в январе курс доллара опускался ниже 61 рубля за доллар, то уже в марте поднимался выше 82 рублей. Другими словами, почва для обычных (и ошибочных!) действий ЦБ была подготовлена.

— Насколько правильной оказалась реакция регулятора?

— А вот это очень интересно. Раньше в подобных ситуациях давления на рубль ЦБ бросался его защищать и тем самым раскручивал маховик кризиса по описанному выше сценарию. Но в 2020 году произошло нечто невероятное: ЦБ не стал наступать на те же грабли, а повел себя очень грамотно. Никаких масштабных интервенций не последовало. Это наглядно можно увидеть по динамике золотовалютных резервов (график 6).

13 марта 2020 года золотовалютные резервы (ЗВР) поставили рекорд за 11 лет, достигнув отметки $581 млрд. Сейчас (по данным на 10 июля 2020 года) они всего лишь на 1% ниже этой отметки, то есть практически не сократились за 17 недель.

Для сравнения: в 2008 году ЦБ под руководством Сергея Игнатьева за те же 17 недель сократил ЗВР на 27% (с $598 до $455 млрд), бросив 140 с лишним миллиардов долларов на валютные интервенции. Тем самым он нанес экономике мощный удар, ужав денежную массу примерно на 4 трлн рублей. Причем продолжил это делать и далее (интервенции продолжались в общей сложности 30 недель, общий объем интервенций превысил $200 млрд, а изъятие рублевой ликвидности при этом превысило тогда 5.5 трлн рублей).

В нынешний кризис ЦБ не стал повторять эту ошибку. Более того, используя другие инструменты предоставления ликвидности (говоря проще: способы добавления рублей в экономику), ЦБ сделал так, что темпы роста денежной массы в реальном выражении даже выросли (график 7).

В апреле, мае и июне (на начало месяца) темпы роста реальной денежной массы стали лучшими за все время нахождения Эльвиры Набиуллиной на посту главы ЦБ, то есть с 2013 года.