Перспективные акции 2019

Выбрать акции для инвестирования порой бывает не так-то просто, ведь мы не ясновидящие и не видим будущего. К тому же существует множество внешних экономических факторов, способных повлиять на стоимость акции буквально за пару дней. Поэтому, отбирать перспективные акции будем на основе финансовых показателей работы компаний в предыдущих отчетных периодах и с учетом прогнозов ведущих экспертов.

- Американские дивидендные акции

- Перспективные американские акции

- Российские дивидендные акции

- Российские акции роста

Американские дивидендные акции

Есть несколько способов, куда компании могут расходовать прибыль. Помимо распределения прибыли между акционерами в форме дивидендов, компания может инвестировать, например, в наращивание производственных мощностей или разработку новых продуктов. На устоявшемся фондовом рынке США, размер дивидендов и их историческое развитие многое говорят о компании. Для многих инвесторов именно сумма дивидендов является причиной для покупки и удержания акций.

На американском рынке акций размер дивидендов небольшой (1-3% годовых) по сравнению с российскими (5-15%). Основными преимуществами вложений в дивидендные акции США являются:

- распределение валютных рисков инвестирования,

- периодичность выплат дивов 2-4 раза в год,

- относительная стабильность и высокая капитализация компаний.

Какие акции купить на 20 лет

На мой взгляд, самые перспективные акции для получения дивидендов предлагают следующие компании:

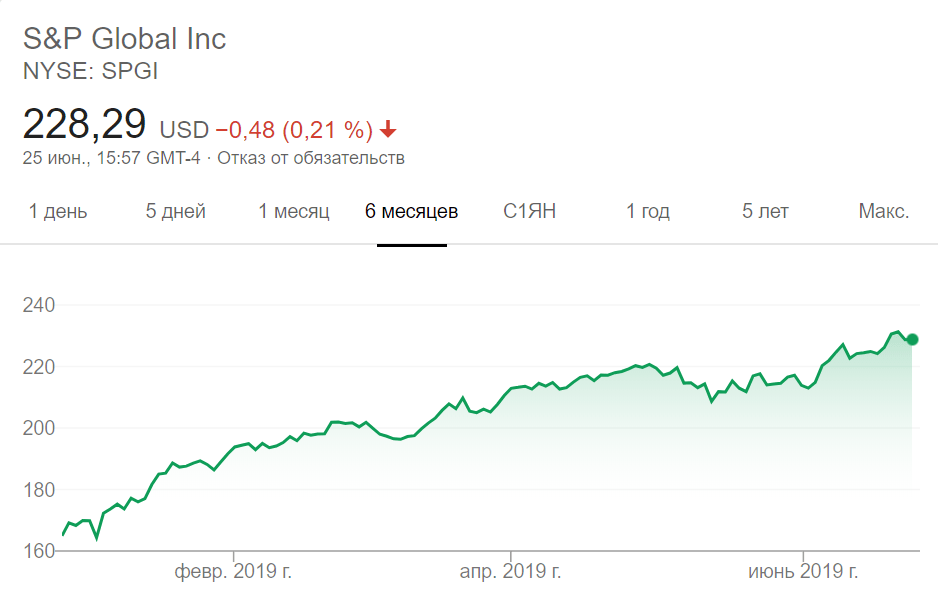

S&P Global inc — компания, предоставляющая своим клиентам услуги финансовой информации. За последние несколько лет компании удалось постоянно увеличивать свои продажи и поддерживать сильный баланс с чистым долгом в 700 миллионов долларов.

Кроме того, капитальных затрат S&P Global inc небольшие и, следовательно, свободный денежный поток составляет почти 2 миллиарда долларов. Таким образом, общая сумма дивидендов, планируемых к выплате составит 400 миллионов долларов США. Ожидаемая дивидендная прибыль — 1,14% при стоимости акций 170$-230$.

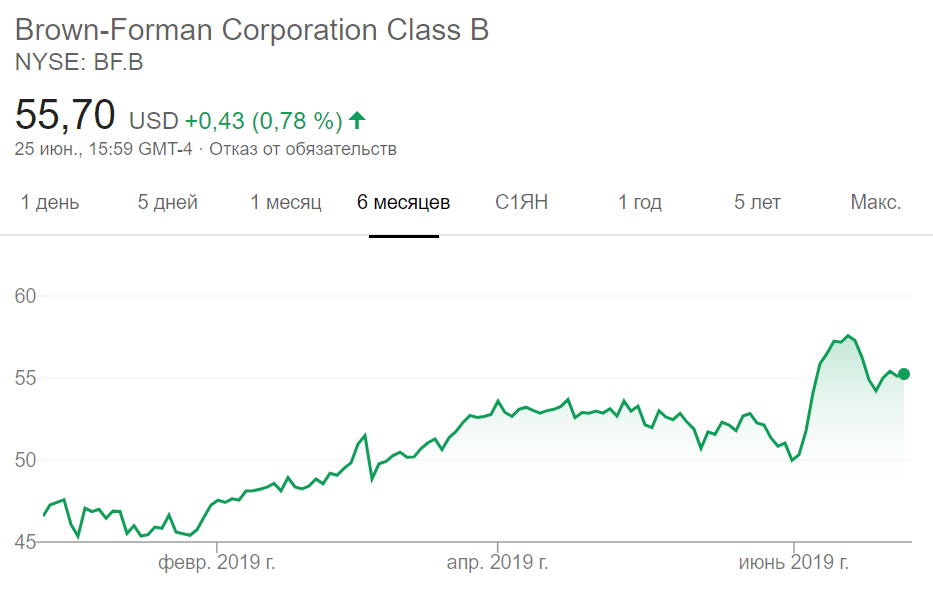

Браун Форман — известный производитель алкоголя для широкой публики, известный маркой виски Jack Daniels. За последние несколько лет компания вложила значительные средства в рост и продвижение, которые уже приносят желаемый эффект. За пределами США Jack Daniels является стабильным премиальным брендом алкоголя.

Стабильный сильный рост оборота и прибыли делает Brown Forman очень интересным. Недостатком является относительно сильный рост цены акций за последние несколько лет. Сейчас стоимость акции составляет 46$-55$. В этом году ежеквартальные дивиденды на 1 акции составили 0,166$ (1,3% годовых).

Дивиденды относительно низкие, но компания иногда выплачивает дополнительные дивиденды своим инвесторам. Благодаря высокой оценке эта компания будет четвертой в нашем рейтинге.

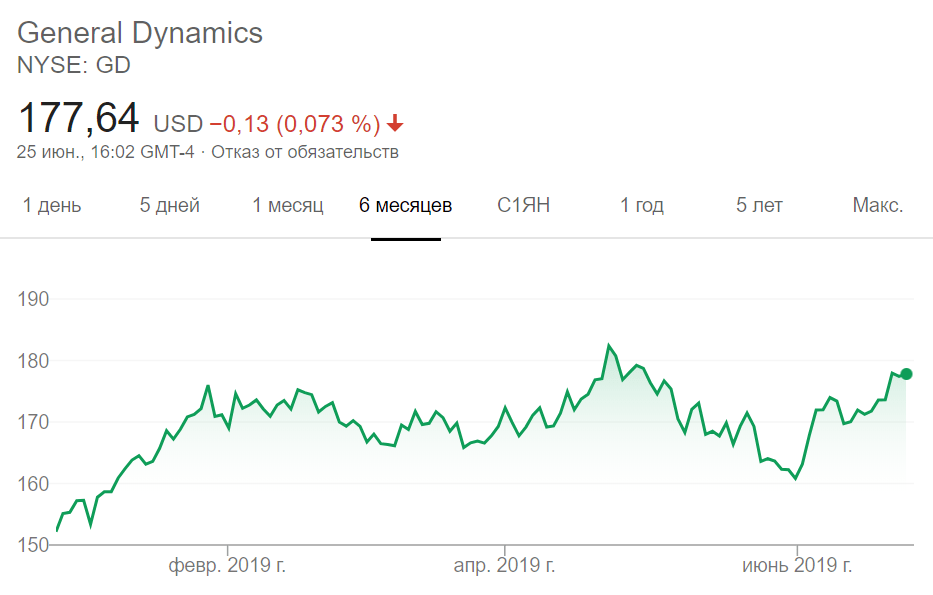

General Dynamics — это исследовательский и военный холдинг с рыночной стоимостью 48,5 миллиардов долларов. Он имеет сильные позиции в военной промышленности с танками и другим военным полигоном от подводных лодок до систем связи. Также специализируется на строительстве частных самолетов Gulfstream.

Компания General Dynamics исторически была сосредоточена на максимизации прибыли и сильном балансе с чистым долгом всего в 1 миллиард долларов. Оборонная промышленность, как таковая, является довольно стабильной отраслью, поскольку она не сильно привязана к экономике в целом, а больше зависит от стабильной величины — расходов правительства США на оборону.

Стоимость акций держится в диапазоне 153$-178$. Компания производит выплату дивидендов каждый 4 месяца (3 раза в год). Годовая дивидендная доходность составила 2,24% или 0,77$ на акцию.

Дивиденды американских акций

- Walgreens Boots Alliance (WBA)

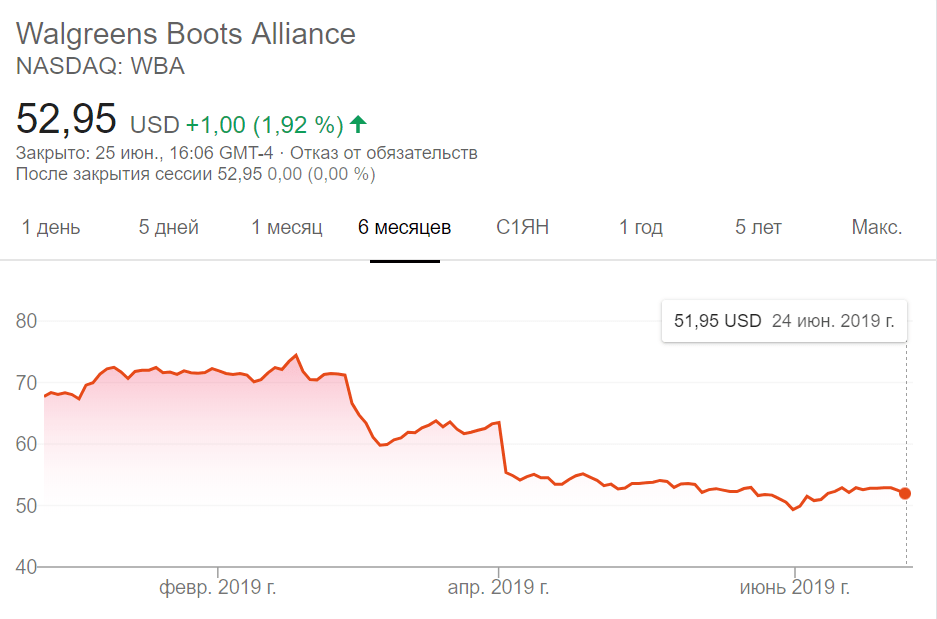

Walgreens Boots Alliance является глобальным игроком в розничном бизнесе, особенно в фармацевтической промышленности. Компания демонстрирует устойчивый рост в течение многих лет. Рыночная стоимость компании составляет 67,7 млрд долларов, а чистый долг — 13 млрд долларов. За последнее десятилетие выручка компании выросла в два раза с 59 до 118 млрд долларов, при этом прибыль на акцию выросла с 2,17 до 3,78, а дивиденды — с 0,40 до 1,72.

Тем не менее, соотношение цена / прибыль на акцию резко упало из-за опасений по поводу маржи Walgreens Boots Alliance и потенциальной конкуренции со стороны Amazon.

Кроме того, компания выплачивает относительно небольшой процент своей прибыли в виде дивидендов, что гарантирует безопасность и стабильность. В дополнение к дивидендам, Walgreens Boots Alliance предлагает своим акционерам выгодную цену для выкупа их акций. Это увеличивает прибыль на акцию, позволяя компании впоследствии увеличивать дивиденды, не увеличивая связанные с этим расходы.

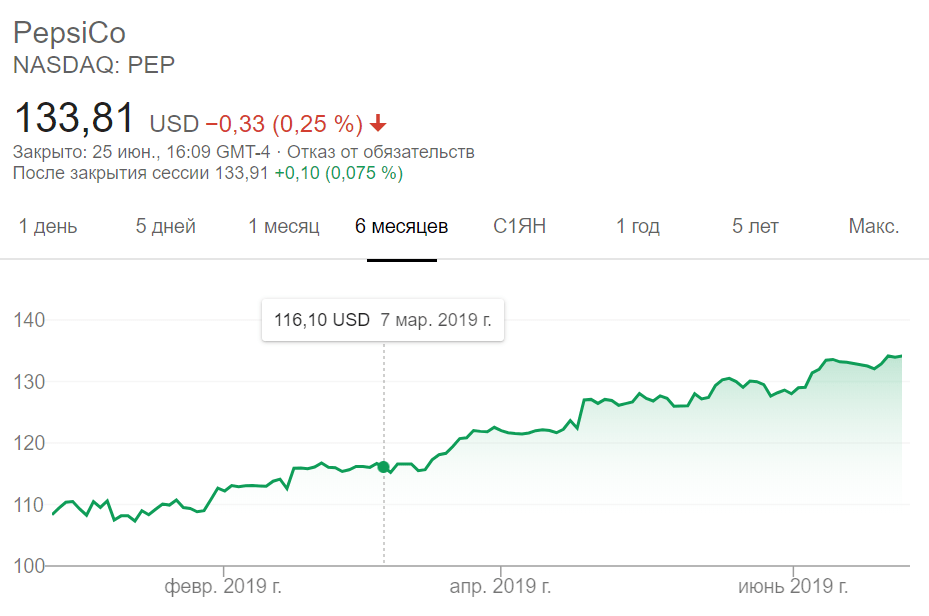

PepsiCo, как следует из названия, является владельцем бренда Pepsi. Помимо прочего, ей принадлежит ряд не менее известных торговых марок, таких как Mountain Dew, Lays и Doritos. Пищевые продукты становятся все более важными для PepsiCo, т.к. популярность ароматизированных напитков во всем мире снижается в результате растущей устойчивости многих людей к сладким напиткам.

PepsiCo — гигант с рыночной стоимостью 152,7 млрд долларов и 20 млрд долларов чистого долга. Недостатком являются довольно дорогие акции по отношению к прибыли 25,4. В настоящее время размер дивидендов составляет 3,43%.

Перспективные американские акции

Кроме дохода в дивидендов, многие инвесторы вкладывают деньги в акции недооцененных кампаний с целью заработать на росте их стоимости в дальнейшем. Такие компании могут не платить дивиденды вовсе, но приносить доходность от 20 до 50% в год и выше.

Рассмотрим перспективные американские акции с потенциалом роста их стоимости:

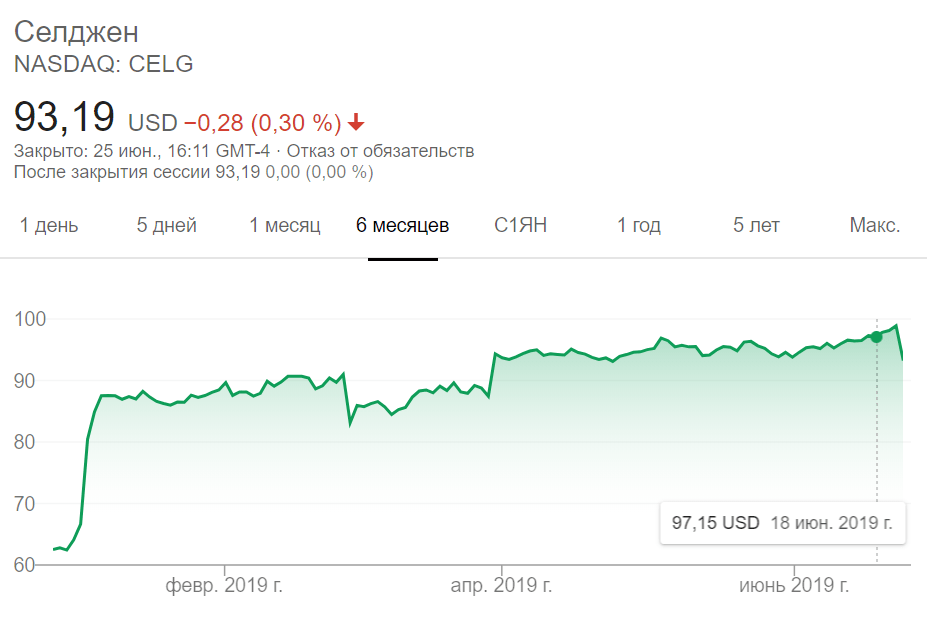

Celgene — американская компания, основанная в 1986 году. Ее основной деятельностью является производство и разработка лекарств, в частности, для лечения воспалительных заболеваний и рака.

Хоть медицина постоянно меняется, но и развитие заболеваний не стоит на месте. Ожирение, диабет, стресс и плохое питание негативно сказываются на здоровье, подрывая иммунитет. Даже из здравого смысла фармацевтические компании должны быть включены в портфель акционера в качестве перспективных инвестиций.

С начала года акции компании уже выросли с 66,64$ до 98$, т.е. на 48%.

Amazon — мировой интернет-магазин популярен и по-прежнему предлагает высокий потенциал роста. С другой стороны, самый большой бум уже позади. Акции торгуются на отметке 1500-2000$. Поэтому для покупки эксперты рекомендуют руководствоваться данными технического анализа и совершать покупку у линии поддержки.

Alibaba — этот не маленький магазин хорошо известен во всем мире. У них еще достаточно возможностей для роста благодаря своим ценам и современному подходу. С января 2019 года акции показали постепенный рост почти на 44% со 130$ до 188$. Сейчас цена немного откатила, но думаю ненадолго.

По мнению ведущих мировых экспертов интернет-продажи, фармацевтика и IT-технилогии будут доминировать в мире в будущем. И если с первыми 2-мя мы разобрались, то пора заглянуть в мир информационных технологий.

Какие американские акции купить

IT-сфера в целом очень прибыльный бизнес. При упоминании отрасли в первую очередь на ум приходят:

- Apple (AAPL),

- Facebook (FB),

- Microsoft (MSFT),

- Google (GOOGL),

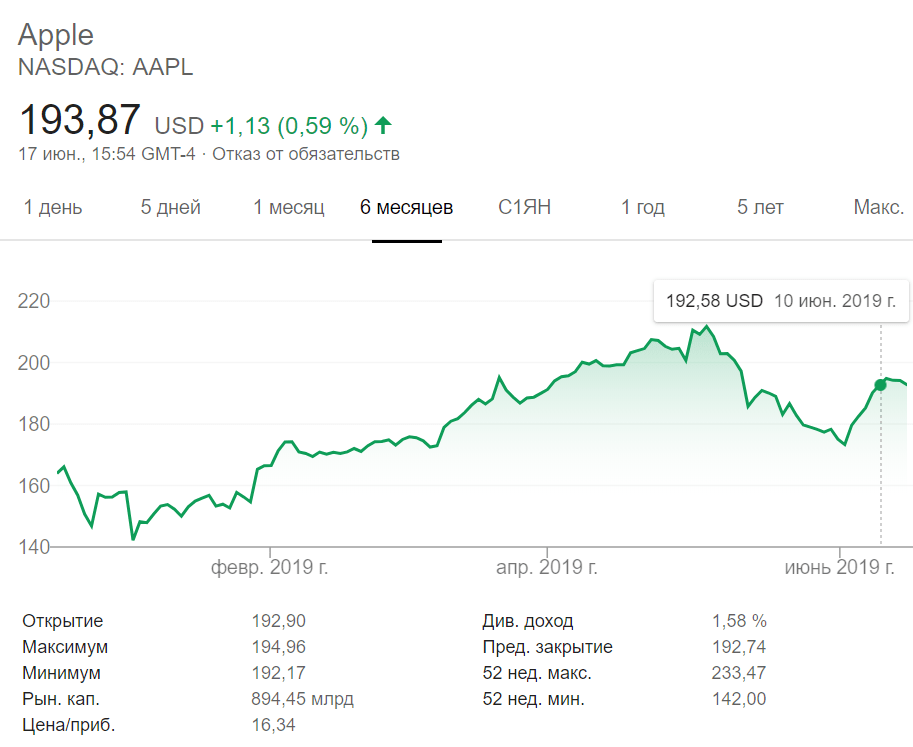

Все они предлагают хороший потенциал для инвестирования. Например, про весенний скачок акций Apple, я подробно писал в статье “Сколько можно заработать на акциях”.

Однако, стратегия инвестирования в указанные акции в большей степени основана на психологии и поведении толпы под тяжестью новостей и вброса информации.

К более стабильным компаниям из мира информационных технологий, относятся:

Акции компании Intel как раз недавно отскочили от уровня поддержки и нацелены на рост.

Интерес к их процессорам и облачным решениям, количество деловых партнеров, а также результаты 2018 года, делают их привлекательными для инвесторов.

Российские дивидендные акции

Перспективы сохранения высоких цен на нефть и способность наращивать добычу предвещает успех российскому нефтяному сектору. Здесь наибольший интерес представляют:

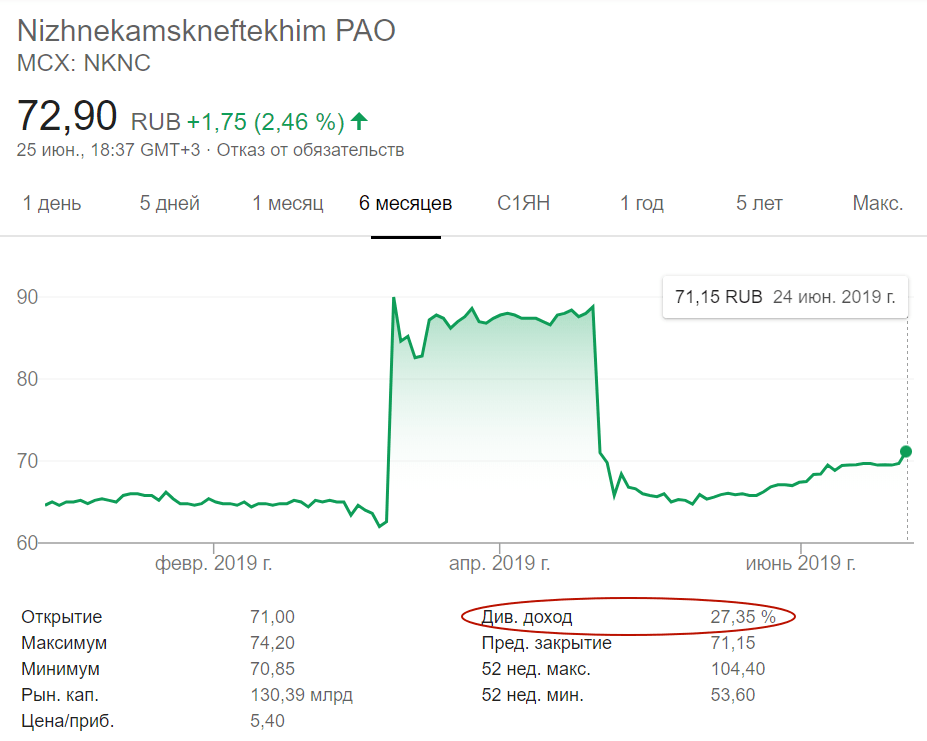

Компания является лидером по дивидендам в нашем списке с результатом в 27% в год. При вполне демократических ценах на акции (до 100 руб.) купить акции НКНХ и прилично заработать может любой желающий.

Привилегированные акции ПАО Сургутнефтегаз в очередной раз порадуют высокими дивидендами в 18%. При цене акции в 38-42 руб. каждый инвестор может разбавить инвестиционный портфель ценными бумагами Сургутнефтегаза и неплохо заработать.

Доходность по дивидендам ПАО Татнефть, входящих в пятерку лидеров по добыче нефти в России, будет на уровне 12%. Цена акций этого акционерного общества колеблется от 700 до 800 руб. за ценную бумагу Для инвестирования в них нужен хороший бюджет.

Какие акции купить для дивидендов

Перейдем к металлургической отрасли

Лидером по высоким дивидендам в металлургической отрасли является ПАО Северсталь. При стоимости 1 ценной бумаги около 1000 руб. Размер дивидендов около 17%.

- Новолипецкий металлургический комбинат (NLMK)

Более дешевые ценные бумаги среди компаний этой же отрасли принадлежат НЛМК. Их можно купить по цене от 153 до 180 руб. За единицу и получить прибыль в 14%.

- Челябинский трубопрокатный завод (CHEP)

Не стоит забывать и про ПАО ЧТПЗ. Стоимость акций этой компании колеблется между 108-160 руб. за единицу при доходности по дивидендам в 12%.

В энергетическом секторе стоит обратить внимание на:

При копеечной стоимости акций компания выплатит хорошие дивиденды в 13%.

ПАО Энел Россия со стоимостью ценных бумаг в районе 1-1,2 руб. планирует выплатить около 13% акционерам.

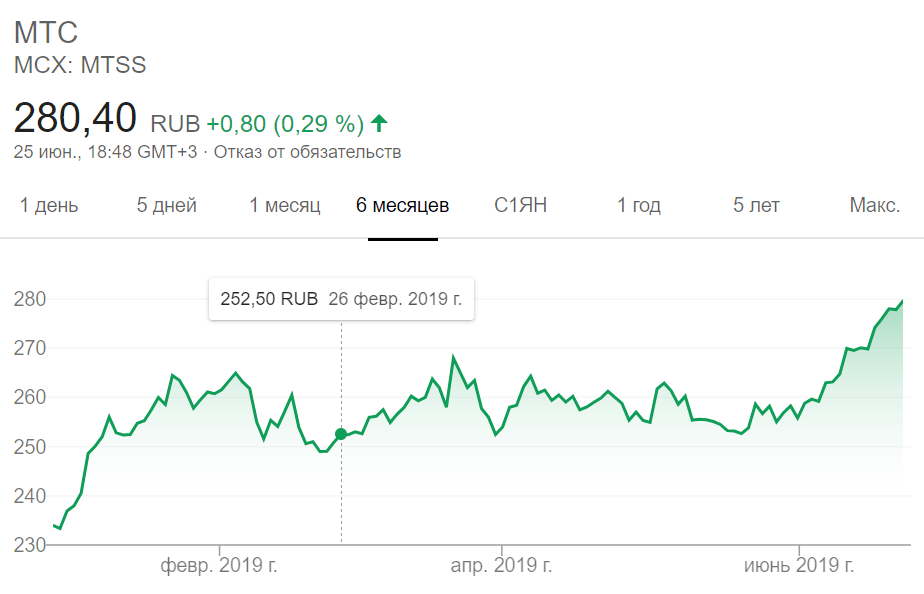

В сфере телекоммуникаций наиболее привлекательно выглядят акции ПАО МТС (MTSS). Несмотря на крупные затраты на обеспечение пакета яровой, компания продолжает выплачивать хорошие дивиденды в 11%. Стоимость ценных бумаг колеблется от 230 до 280 руб.

Заглянем в строительный сектор. Здесь хорошую дивидендную доходность предлагают:

Компания родом из Санкт-Петербурга. При средней цене за акцию в диапазоне 600-700 руб. Выплатит 12% годовых.

Акции Мостотрест более заманчивы по цене, которая стабильно колеблется у отметки в 90 руб. За единицу. При этом дивиденды составят 11%. Ценные бумаги данной компании являются хорошим источником диверсификации рисков.

Перспективные акции для заработка на дивидендах не всегда находятся в списке компаний с максимальными дивами. Поэтому, старайтесь найти крупные компании для долгосрочных инвестиций со стабильными выплатами и положительным прогнозом на будущее.

Актуальный перечень российских компаний, которые выплатят дивиденды в ближайшие 3 месяца я публикую в статье «Российские дивидендные акции«.

Российские акции роста

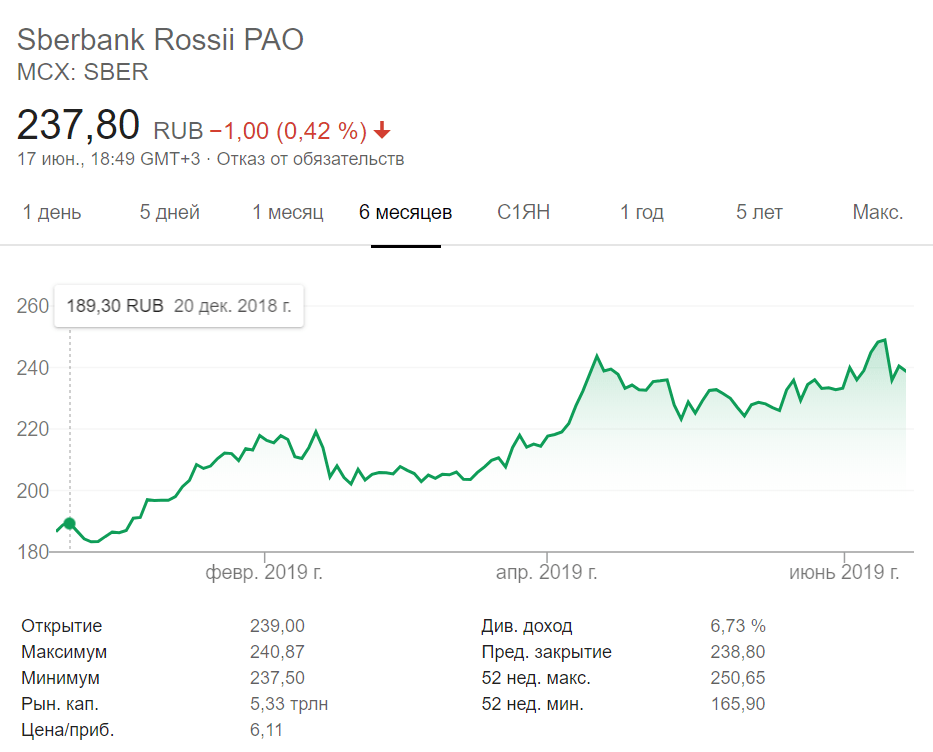

Акции ПАО Сбербанк в этом году радуют как никогда. С января месяца наблюдается постепенный рост с небольшими откатами. Но цены уже выросли на 27% с начала года. Финансовые прогнозы компании положительные.

Акции компании МТС выглядят привлекательно и с точки зрения роста. Спрос отчасти стимулирован проводимым компанией обратным выкупом (Buyback). Единственные опасения вызывает заведенное дело об откате в Узбекистане. Но компания уверяет, что уже отложила и приготовила деньги на оплату штрафа.

ПАО РусГидро является лидером в энергетическом секторе. С начала года продолжается постепенный рост акции. Эксперты прогнозируют прирост до 50%, так что их еще можно успеть добавить в инвестиционный портфель по стоимости в 0,5-0,6 руб.

ПАО Интер РАО — также в области энергетики, но больше ориентированная на сбыт энергии и проектирование новых энергокомплексов. Ожидаемый рост составит около 25%.

Перспективные акции российских компаний

АО НК Роснефть — компаний занимает значительное место в нефтяной и газовой сферах. Поэтому вслед за спросом ждем рост акций на 20%. Закупаться можно в районе 410-420 руб.

ПАО Татнефть — аналогично ценным бумагам МТС, кроме хороших дивидендов способна показать хороший рост до 15-17%.

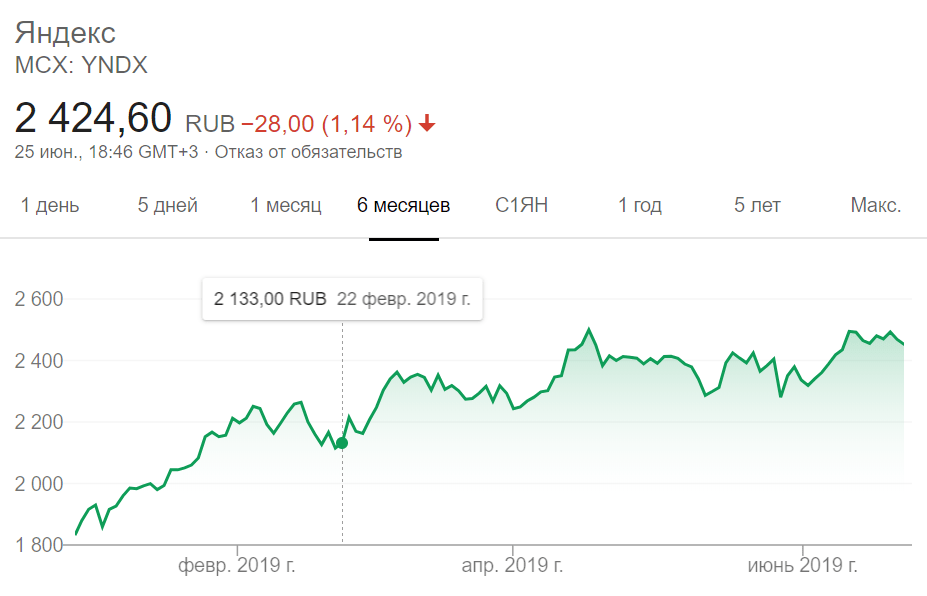

ПАО Яндекс — практически монополисты в России в своей сфере. Хотя рост с начала года уже состоялся, но на долгосрочной перспективе также еще прирост на 15-18%. Для покупки лучше дождаться дна по техническому анализу.

ООО Лента — успешно развивающая сеть магазинов по всей стране. Несмотря на постепенное снижение стоимости акций с начала года до 200 руб. за единицу дает специалистам основания надеяться на рост в 45%.

Наконец, самое простое: где купить акции? Вы можете купить вышеперечисленные компании не выходя из собственного дома. Выберите из широкого круга биржевых брокеров, откройте торговый счет и покупайте акции онлайн.

Найти подходящего биржевого брокера сегодня не особо сложно. Несмотря на это, стоит взглянуть на опыт и портфель предлагаемых брокером акций.

Я покупаю перспективные акции через проверенных брокеров:

Топ самых доходных акций в 2019 году

2019 год на фондовом рынке начался после падения фондового индекса S&P 500 более чем на 20%. В итоге, это время оказалось хорошей точкой входа для трейдеров, открывающих «длинные позиции». Хотя на протяжении года в СМИ постоянно появлялись предупреждения о начале возможного глобального кризиса, по итогу же инвестиции в S&P 500 в 2019 году принесли прибыль в размере 25% от вложенных средств, что значительно выше банковских депозитов, и далеко не каждый хедж фонд может похвастаться такой доходностью.

Для того, чтобы получить доходность свыше 25%, инвестору в 2019 году необходимо было рассмотреть возможность инвестировать в акции отдельных компаний. При этом снизить риск инвестиции можно было, ограничивая выбор компаний их высокой капитализацией.

Компании с капитализацией свыше 200 млрд USD

В целом на фондовом рынке сложилось такое впечатление, что чем выше капитализация у компании, тем ниже риск инвестиции в неё. В итоге, среди компаний с капитализацией свыше 200 млрд USD в тройку лидеров по годовой доходности на вложенный капитал вышли три эмитента.

Apple

Первое место принадлежит всем известной технологической компании Apple (Nasdaq: AAPL). Её акции на начало 2019 года находились, можно сказать, на самом дне, и это была идеальная точка входа на покупку. Годовой рост стоимости бумаг превысил 71%. То есть, на каждые 10 000 USD, вложенных в акции этой компании, можно было получить прибыль свыше 7 000 USD. Это более чем в 2,5 раза больше, чем доходность S&P 500.

MasterCard Inc и Microsoft

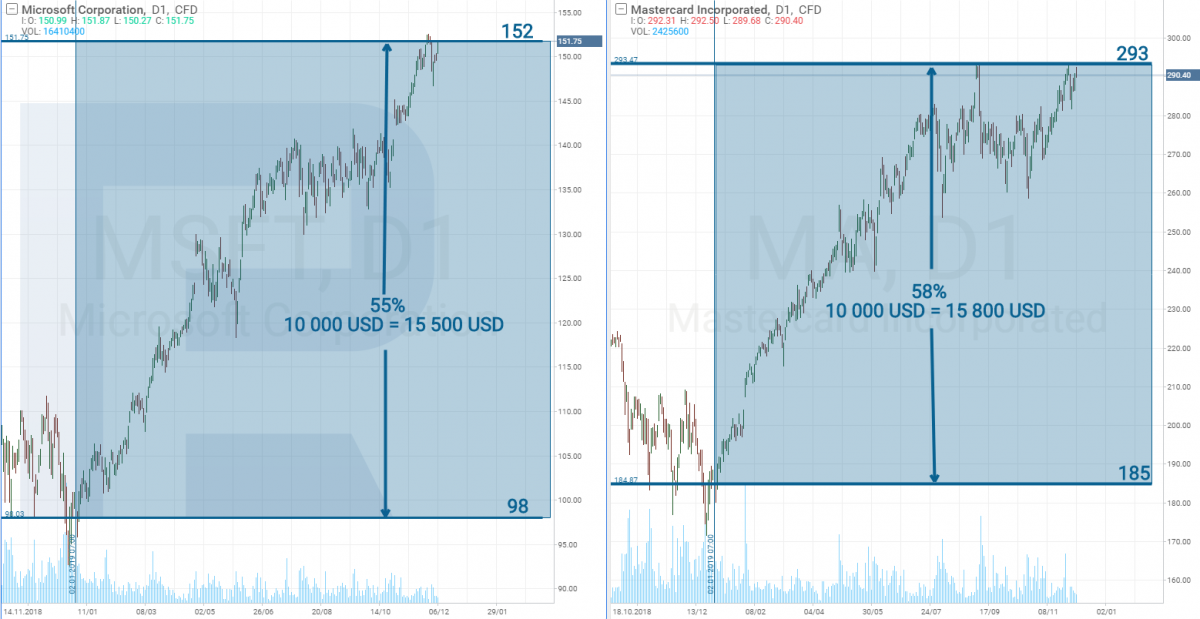

Второе место принадлежит компании MasterCard Inc (NYSE: MA), акции которой приблизились к уровню в 300 USD. Их доходность в 2019 году достигла 58%.

Совсем рядом оказалась и компания Билла Гейтса (Bill Gates) Microsoft (NASDAQ: MSFT) с доходностью в 55%.

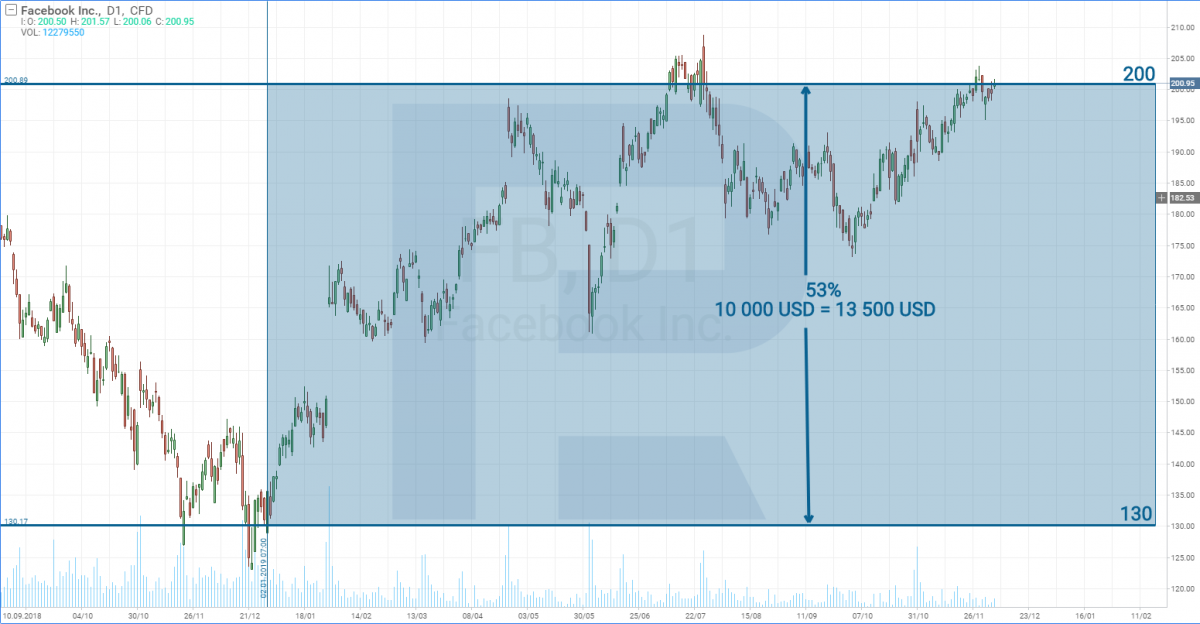

Социальная сеть Facebook (NASDAQ: FB) оказалась на 4 месте с годовой доходностью свыше 55%.

Акции Alphabet (NASDAQ: GOOG) также смогли превзойти доходность индекса S&P500, но они подорожали все лишь на 28%.

А вот компания самого богатого человека в мире Джеффа Безоса (Jeff Bezos) Amazon (NASDAQ: AMZN) не смогла в этом году впечатлить инвесторов. Её акции выросли в цене всего лишь на 16%. Однако летом акции компании торговались по цене в 2000 USD, что было на 36% выше, чем их стоимость на 1 января 2019 года.

Зачастую компаниям, стоимость акций которых превысила 1000 USD, сложно показывать доходность выше фондовых индексов, так как с ростом стоимости акций число инвесторов, способных их купить, уменьшается.

Например, чтобы купить 100 акций Apple инвестору понадобится 27 000 USD, а для покупки такого же объема акций Amazon — 175 100 USD. Таким образом, стоимость акции ограничивает число инвесторов, желающих её купить, а значит и динамика роста в такой акции замедляется.

Компании с капитализацией от 10 до 200 млрд USD

Как мы знаем, фондовый рынок полон сюрпризов, и если пойти по простому пути, то достаточно купить акции с большой капитализацией и иметь высокую вероятность получения прибыли по итогам года. Однако в этом году можно было обратить внимание и на компании с капитализацией от 10 до 200 млрд USD. Их акции в 2019 году показывали трехзначную доходность, и это не случайные всплески цены, а целые тренды, которые продолжались на протяжении нескольких месяцев.

В этой выборке я бы выделил две компании, которые на мой взгляд, являются наиболее интересными из приведенного списка.

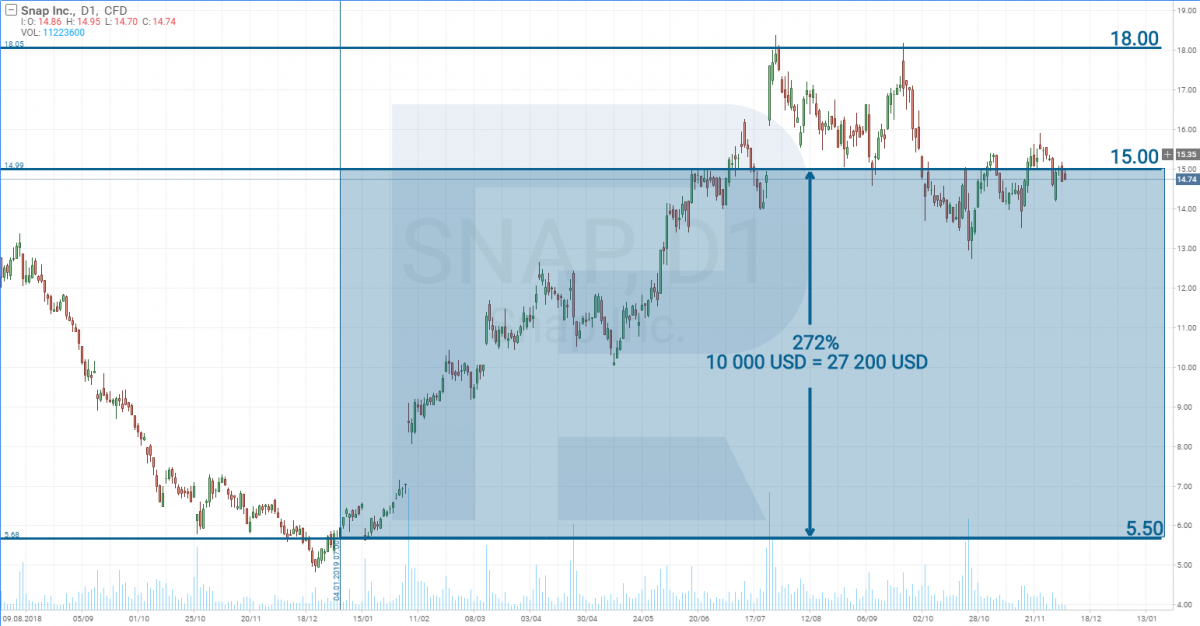

Snap Inc

Так, например, порадовала своих инвесторов компания Snap Inc (NYSE: SNAP), известная всем по мессенджеру Snapchat. В 2017 году она смогла привлечь в ходе IPO 33 млрд USD, что стало крупнейшим IPO среди технологических компаний после Facebook.

Акции Snap были доступны даже для начинающего инвестора с небольшой суммой. Их стоимость на начало года была в районе 5 USD за акцию, таким образом, даже имея 1000 USD на счету, можно было купить 200 акций компании.

В течение года их цена поднималась до 18 USD, что увеличивало инвестированную сумму в более чем три раза. На текущий момент акции торгуются по цене 15 USD, а это значит, что 10 000 USD вложенные в акции этой компании, принесли бы прибыль в размере 20 000 USD.

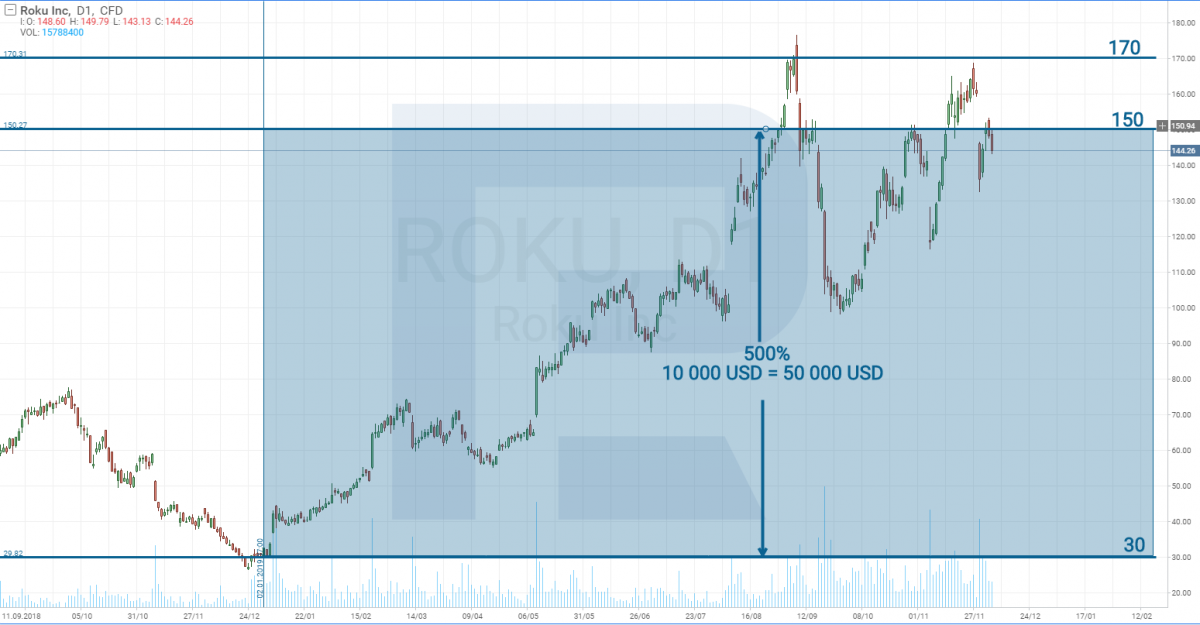

Roku Inc

В 2019 году внимание очень крупных компаний, таких как Disney (NYSE: DIS), Apple (NASDAQ: AAPL), AT&T (NYSE: T) и Netflix (NASDAQ: AAPL) было обращено на сервис потокового вещания. Если компания Netflix уже давно работает на этом рынке, то для Disney и Apple это новое направление, в котором они видят огромный потенциал получения прибыли. Конкуренция на этом рынке уже позволила снизить стоимость подписки для клиентов. Подписка на apple TV+ стоит менее 4 USD в месяц, тогда как у Netflix годом ранее подписка на базовый пакет была свыше 11 USD, сейчас цена опустилась до 9 USD.

Для того, чтобы предоставлять клиентам доступ к своим сервисам, компаниям необходимо иметь оборудование. А одной из компаний, которая занимается производством оборудования для сервисов потокового вещания, является Roku, акции которой торгуются на бирже NASDAQ под тикером ROKU.

На начало года они торговались по цене 30 USD, к сентябрю их стоимость превысила 170 USD. На текущий момент годовая доходность их находится на уровне 500%, то есть вложенные 10 000 USD превратились бы в 40 000 USD чистой прибыли.

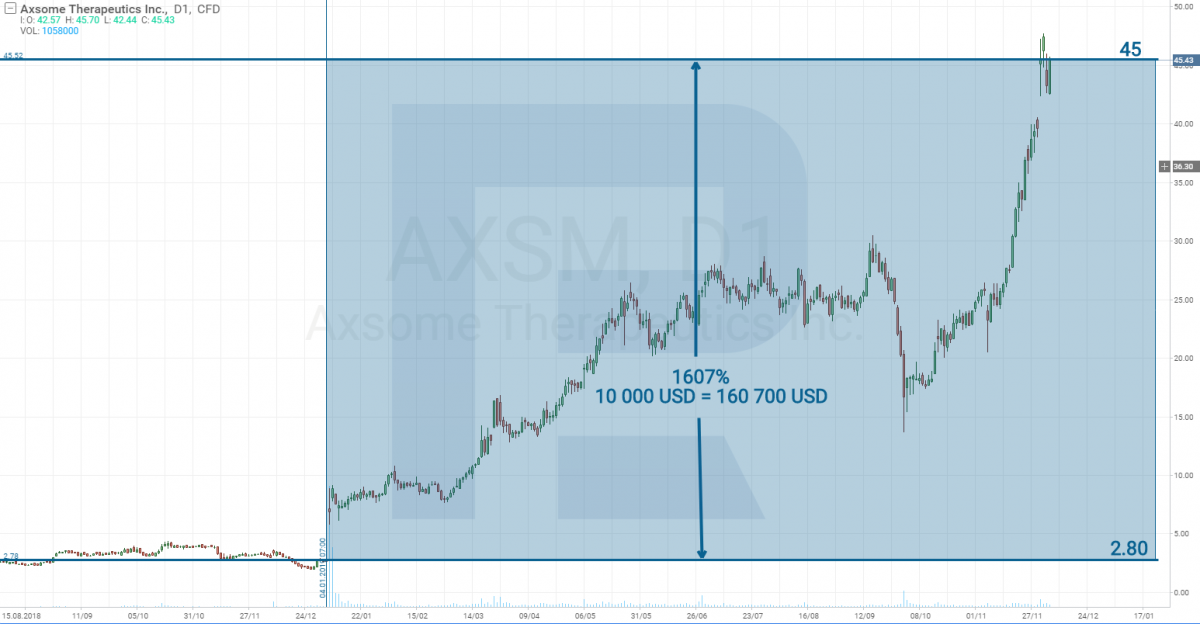

Компании биотехнологического сектора

Но все эти прибыли меркнут перед доходностью компаний из биотехнологического сектора. Зачастую их акции торгуются по цене ниже 5 USD за бумагу. Многие просто улыбаются и не воспринимают всерьез трейдеров, торгующих этими акциями.

Как бы то ни было, компанией, которая принесла самую высокую доходность по итогам 2019 года, является компания из биотехнологического сектора под названием Axsome Therapeutics Inc (NASDAQ: AXSM).

На начало года 1 акция Axsome стоила 3 USD. На текущий момент трейдеры готовы заплатить 45 USD за то, чтобы купить 1 акцию этой компании. Таким образом 10 000 USD вложенные в эту компанию принесли бы прибыль свыше 160 000 USD.

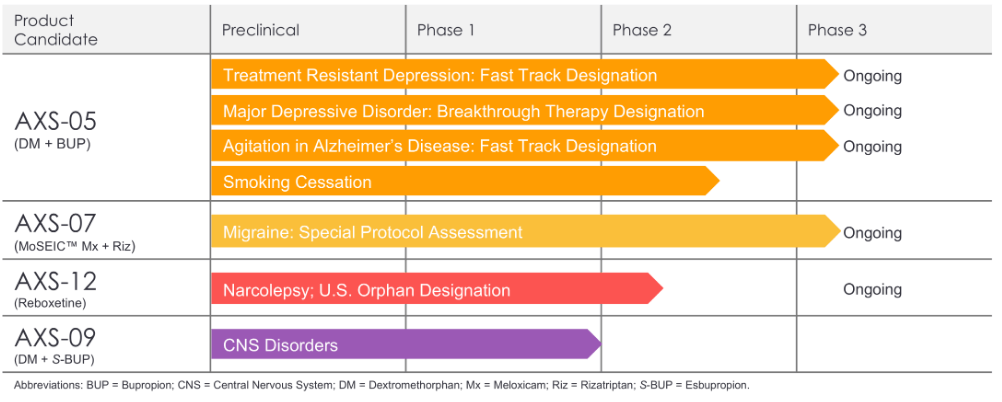

Спрогнозировать рост стоимости акций этой компании для тех, кто наблюдает за данным сектором, не составило бы большого труда. Все предпосылки для этого были. На сайте компании есть таблица, в которой указано какие препараты и какую стадию испытаний проходят (более подробно о стадиях испытаний FDA можно прочитать здесь).

Из неё видно, что 4 препарата уже находятся на завершающих стадиях испытаний. Соответственно, инвесторы, принимая во внимание данную информацию, сделали ставку на эти препараты и не ошиблись.

Нечто подобное может произойти и в 2020 году с акциями компании Sorrento Therapeutics Inc (NASDAQ: SRNE), которой заинтересовались более крупные фармацевтические компании (подробнее о Sorrento Therapeutics можете прочитать здесь).

Компании с капитализацией свыше 10 млн USD

Если рассматривать все акции, торгующиеся на американской фондовой бирже, то в пятерку лидеров по годовой доходности вошли 4 компании из сектора биотехнологий и одна компания из сектора финансов.

- Axsome Therapeutics Inc (NASDAQ: AXSM) остается лидером с доходностью свыше 1500%.

- Constellation Pharmaceuticals (NASDAQ: CNST) растоложилась на второй строчке с доходностью в 990%.

- Enlivex Therapeutics Ltd (NASDAQ: ENLV) на третьем месте, её акции подорожали на 920%.

- Kodiak Sciences (NASDAQ: KOD) занимает четвертое место. С этой компанией инвесторы заработали бы свыше 808%. Все эти компании торгуются в биотехнологическом секторе и занимаются разработкой лекарственных препаратов.

- Everquote Inc (NASDAQ: EVER) замыкает топ-5 списка. Компания из финансового сектора, акции которой выросли в цене на 802%.

Таким образом, можно сказать, что трейдеры, инвестирующие деньги в компании из сектора биотехнологий в 2019 году, могли не только превзойти по доходности фондовые индексы, но и достичь самой высокой доходности на фондовом рынке.

Инвестируйте в американские акции на выгодных условиях! Реальные акции на платформе R StocksTrader от 0,0045 USD с минимальной комиссией в размере 0,5 USD. Вы можете попробовать свои навыки торговли в платформе R StocksTrader на демо-счёте или открыть реальный торговый счёт, для этого нужно только зарегистрироваться на сайте RoboForex и открыть счёт.

Евгений Савицкий

Работает на валютном рынке с 2004 года. С 2012 года участвует в торговле акциями на американской бирже и публикует аналитические статьи по фондовому рынку. Принимает активное участие в подготовке и проведении обучающих вебинаров RoboForex.

Лучшие акции 2019

Кошин В.В. Fin-Plan Лучшие акции 2019

В этой статье мы проведем анализ небольшой выборки из ТОПа самых интересных, по нашему мнению, акций на 2019 год.

Но начнем мы наш обзор с рассмотрения наших инвестиционных идей на 2018 год. И посмотрим, какие там были показаны результаты.

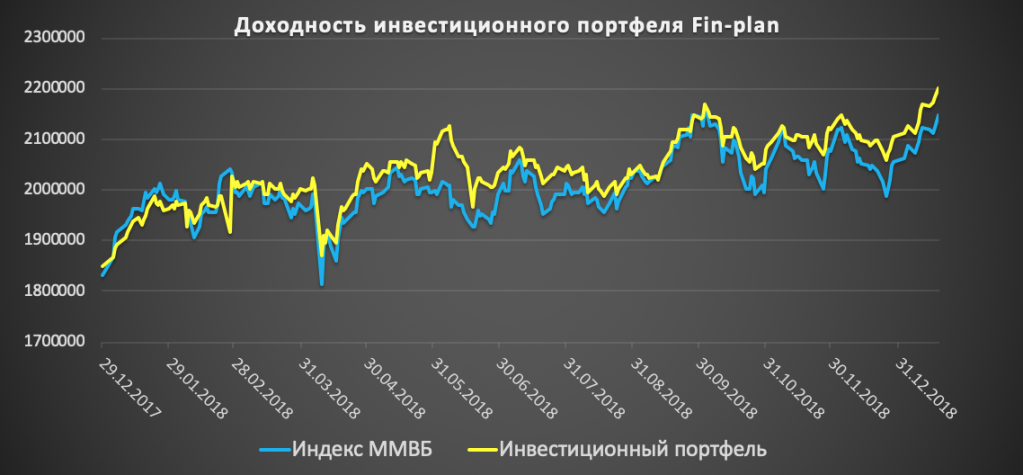

Наша компания ведет публичный инвест-портфель. Познакомиться с аналитикой данного портфеля можно в нашем сервисе «годовое сопровождение». За 2018 год данный инвестиционный портфель продемонстрировал прирост на уровне 19,08% без учета дивидендов и 27,5% с учетом дивидендов. Это широкий портфель, в который за 18 год входило от 35 до 40 акций.

Широкий уровень диверсификации данного портфеля акций обеспечивает защиту от локальных форс-мажоров. В этом портфеле были такие идеи как Русал и АФК Система и как мы видим форс-мажоры по данным компаниям не пошатнули общую доходность. Это все благодаря именно широкой диверсификации.

Часть бумаг из нашего списка инвестиционных идей на 2018 год были опубликованы публично в статье «Лучшие акции 2018». Некоторые из них показали хорошие и даже одни из лучших результатов роста на рынке, но другая часть столкнулась с различного рода проблемами и не показала значительного роста, перейдя в категорию более долгосрочных инвестиционных идей.

По состоянию на 18.01.2019 года акции входящие в перечень актуальных инвестиционных идей на 2018 год показали следующие приросты:

Итоговый совокупный рост условного портфеля инвестиционных идей, который был сформирован равными долями, продемонстрировал рост 8,42%. В итоге мы видим, что теоретический портфель из данных бумаг хотя и показал прирост по итогам 2018 года, но этот рост оказался не столь эффективным и оказался существенно меньше роста нашего основного портфеля.

Этот факт лишний раз подтверждает то, что на рынке ключевую составляющую успеха зачастую играют не просто отдельные инвестиционные идеи, а именно методы портфельного инвестирования, которые предполагают следующие моменты:

Контроль рисков инвестиционного портфеля.

Ребалансировка портфеля в течение жизненного цикла.

Учитывая текущую специфику российского рынка, неотъемлемой частью хорошего портфеля должна быть широкая диверсификация.

Анализ акций за 2018 год

Часть бумаг из перечня инвестиционных идей показали очень высокие темпы роста, значительно опережающие рынок в целом. По компании РусАгро произошел перелом тренда финансовых показателей, компания начала получать прибыль, которая обеспечивает привлекательную рентабельность собственного капитала. Это произошло в силу глобального развития компании по своим четырем основным направлениям деятельности и за счет циклического разворота цен на сахар.

Компания Газпром нефть продемонстрировала высочайшие финансовые результаты, рост выручки и чистой прибыли, что было достигнуто не только за счет роста цен на нефть, но и за счет увеличения добычи на 3%, а также за счет повышения в структуре выручки продаж продукции высокой степени переработки, что приносит компании еще большую прибыль.

Компания НОВАТЭК продемонстрировала одни из самых высоких темпов роста среди ликвидных акций первого эшелона на российском рынке. Это было достигнуто за счет роста финансовых и операционных показателей компании в следствии начала полноценной работы и выхода на проектные мощности совместного инвестиционного проекта НОВАТЭКа – Ямал СПГ. Плюс сыграли свою роль ожидания по новым масштабны инвестиционным проектам компании Арктик-СПГ и Арктик-СПГ 2.

Компания Алроса продемонстрировала плановое восстановление операционных показателей после аварии на трубке «Мир», что положительно сказалось на котировках, также положительно на результатах компании сказалось улучшение конъюнктуры на рынке алмазов. Компания Полюс в 2018 году четко придерживалась своих планов по увеличению добычи драгметаллов. Рост добычи по итогам 2018 года у компании составил порядка 13%. Также положительно на результатах компании сказался рост цен на золото.

Компании Фосагро, Россети и Северсталь не продемонстрировали очень высоких темпов прироста. Россети будучи долгосрочной инвестиционной идеей начала реализовывать свой потенциал только в последние дни 2018 года и в начале 2019 года, а компания Северсталь в течение года демонстрировала намного более высокие темпы роста, но скорректировалась под конец года столкнувшись с циклическим снижением цен на сталь на мировых рынках.

Ряд компаний входящих в наш список инвестиционных идей не продемонстрировали роста и их котировки по итогам года снизились, показав отрицательный прирост. Во многом, это связано c форс-мажорными, непредсказуемыми факторами внешнего фона и рыночной конъюнктуры. Что вовсе не означает, что данные идеи были плохими. Это говорит лишь о природе рынке и необходимости закладывать эти риски в портфель.

Так компания РУСАЛ столкнулась с введением против нее санкций американским министерством финансов, что прежде всего вызвало эмоциональную реакцию инвесторов и кратковременный обвал котировок. Но на настоящий момент санкции с компании уже сняты и её котировки восстанавливаются. Также форсмажорные факторы и эмоциональный психологический фон послужили причиной снижения и котировок акций АФК Система. Компания полностью еще не сумела восстановиться после форсмажорных обстоятельств вокруг судебного иска со стороны Роснефти, как над компанией появилась угроза американских санкций, что и стало причиной излишне эмоциональной реакции инвесторов и вызвало значительное снижение котировок акций.

Компания Башнефть и банк Санкт-Петербург не будучи индексными бумагами (которые входят в индексы мировых индексных фондов MSCI) не смогли продемонстрировать роста, не смотря на свои очень хорошие финансовые показатели. Но в данном случае решающую роль сыграло отсутствие притока инвестиционного капитала в эти бумаги. Данные инвестиционные идеи безусловно остаются интересны и актуальны, но на уже более длительном горизонте времени.

Компания Мостотрест продемонстрировала же худший результат среди бумаг перечня наиболее актуальных инвестиционных идей. Это было связано с резким увеличением себестоимости строительства и как следствие значительным сокращением чистой прибыли, что было обусловлено большим количеством доработок и переделок со стороны компании в ходе строительства.

Анализ акций на 2019 год

Итак, теперь более детально перейдем к рассмотрению наиболее интересных акций на российском рынке на 2019 год.

Газпром

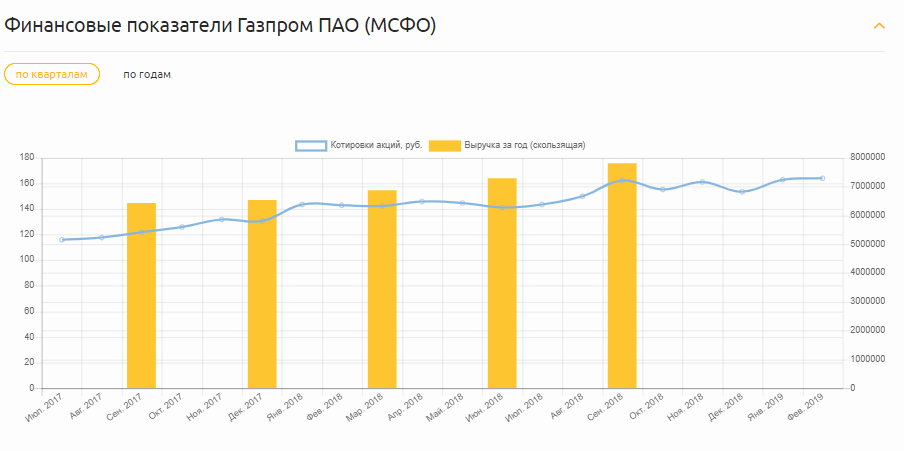

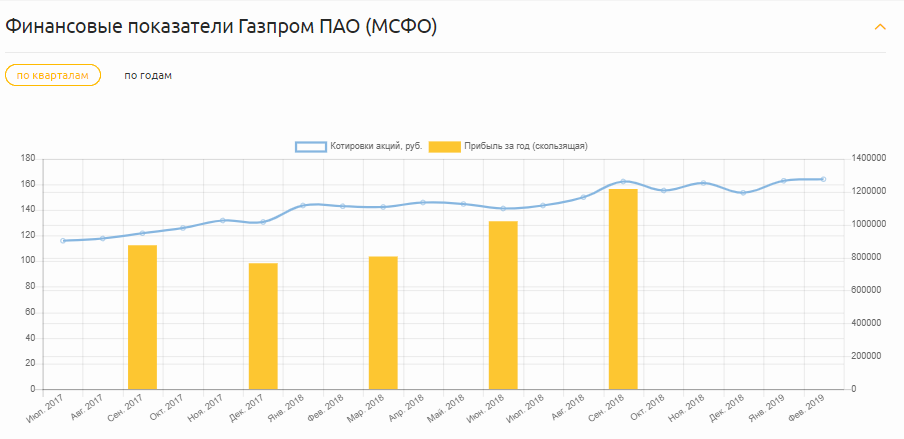

По итогам работы компании за 9 мес. 2018 года, согласно отчетности по МСФО можно уверено говорить, о том, что финансовые показатели компании растут. У компании увеличивается выручка, хорошими темпами растет операционная и чистая прибыль.

Выручка компании растет уверенными темпами.

Прибыль так же демонстрирует уверенную динамику роста.

При этом компания имеет значительную инвестиционную недооценку по отношению к среднеотраслевому уровню.

В качестве локальных драйверов роста по компании стоит выделить завершение масштабных инвестиционных проектов к 2021 году. Это строительство трех основных ниток газопроводов: Северный поток 2, Турецкий поток и Сила Сибири. Пик капитальных затрат по строительствам у Газпрома приходится на 2019 год – это 1,4 трлн. руб. Но зная график капитальных затрат большинство крупных инвесторов будет закладываться намного заранее на рост свободного денежного потока компании. Так же стоит иметь в виду тот факт, что сам по себе запуск новых трубопроводов даст компании значительный прирост выручки, а значит и рост прибыли в абсолютном выражении.

Так же одним из перспективных драйверов роста по Газпрому являются ожидания по его будущим дивидендам. На текущий момент, начала 2019 года, уже активно обсуждается темы роста дивидендных выплат Газпрома уже по итогам работы за 2018 год, несмотря на рекордно высокие уровни капитальных затрат. В настоящее время в бюджет Газпрома на 2019 год заложены выплаты на уровне 27% от чистой прибыли по МСФО, что по предварительным расчетам соответствует уровню 10,43 руб. на акцию и это выше, чем выплаты за предыдущий год на 30%.

// Не является персональной инвестиционной рекомендацией.

НОВАТЭК

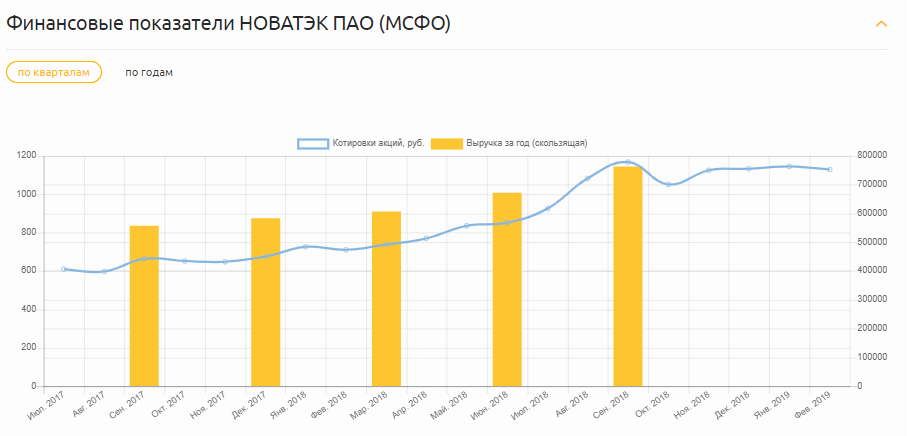

По результатам работы за 2018 год, компания демонстрирует высокую динамику финансовых результатов.

Выручка компании стабильно растет высокими темпами.

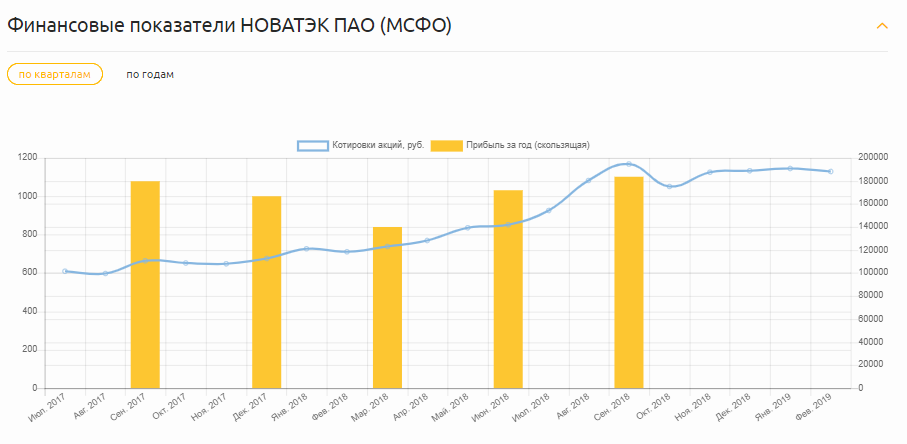

Прибыль компании в целом показывает динамику роста, но не столь равномерную. Это связано с влиянием отдельных крупных сделок по продаже активов компании.

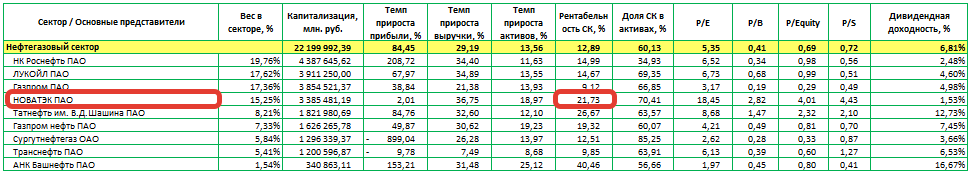

Компания работает с высокой рентабельностью собственного капитала и что важно, высокие показатели рентабельности достигаются компанией при невысокой долговой нагрузке. При этом, это один из лучших показателей рентабельности собственного капитала в секторе.

НОВАТЭК — это классическая инвестиционная идея роста, которая базируется на реализации глобальных совместных инвестиционных проектах компании. Исторически компания имеет достаточно большое значение показателя Р/Е. Это связано с высокими ожиданиями роста компании и на текущий момент данные ожидания начинают оправдываться. Текущий Р/Е для НОВАТЭКа в районе 20 — не является переоценкой компании.

Основным драйвером роста, который будет актуален по компании не только на протяжении 2019 года, но и в последующее время, является развитие и реализация совместных проектов компании по постройке мощностей по производству сжиженного газа. Это ЯМАЛ-СПГ и Арктик-СПГ и Арктик-СПГ 2. Это долгосрочные инвестиционные проекты, однако поэтапный ввод новых мощностей будет приносить запланированную отдачу и рост финансовых показателей.

Пока компания не платит значительных дивидендов, но в будущем справедливо ожидать роста дивидендных выплат в следствии роста финансовых и операционных показателей компании.

// Не является персональной инвестиционной рекомендацией.

РУСАЛ

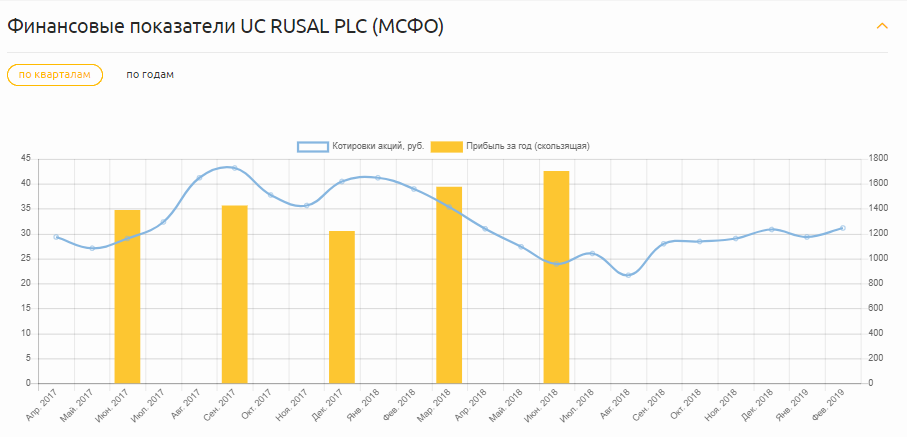

С токи зрения финансовых показателей к компании нет никаких вопросов. Несмотря на форс-мажорные показатели, связанные с санкциями против компании, это никак не отразилось на её финансовых результатах.

Выручка компании растет:

Прибыль компании так же растет уверенными темпами.

Компания работает с высокой рентабельностью собственного капитала и является одной из самых дешевых компаний в секторе при сравнительном анализе по основным инвестиционным мультипликаторам.

Основной негатив по компании в 2018 году был связан с введением против неё санкций министерством финансов США, из-за чего котировки компании резко просели. На текущий момент данный фактор риска исчерпал себя, так как требования предъявлявшийся к компании по структуре акционерного капитала на текущий момент полностью выполнены и санкции сняты.

Исходя из этого основным драйвером роста котировок можно считать восстановление компании до уровней, которые предшествовали введению санкций.

Так же стоит отметить, что после снятия санкций компания становится одним из главных кандидатов на включение в индекс MSCI, что безусловно будет положительно влиять на котировки компании.

За предыдущий год компания не выплачивала дивиденды, но в будущем, с изменением структуры акционерного капитала, справедливо ожидать возобновления и роста дивидендных выплат в следствии роста финансовых и операционных показателей компании.

// Не является персональной инвестиционной рекомендацией.

Магнит

Данная инвестиционная идея принципиально отличается от описанных нами ранее, потому что результаты компании в последнее время были не столь безупречны. Однако до второй половины 2017 года компания Магнит стоила неоправданно дорого с точки зрения инвестиционной оценки. Сейчас же тот инвестиционный «пузырь» что был по компании сдулся и с точки зрения инвестиционной оценки компания оценена адекватно и имеет потенциал роста.

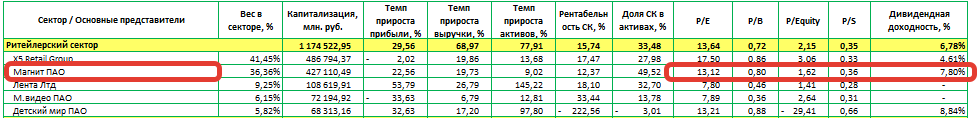

По основным инвестиционным мультипликаторам компания оценена не выше среднеотраслевого уровня и по некоторым уже дешевле своего основного конкурента Х5.

Финансовые результаты компании в первом приближении имеют смешанную динамику.

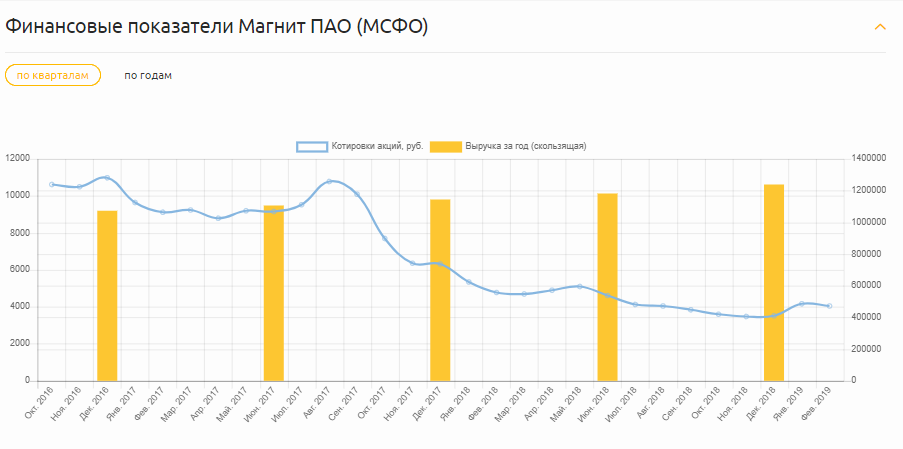

Выручка компании растет невысокими, но стабильными темпами.

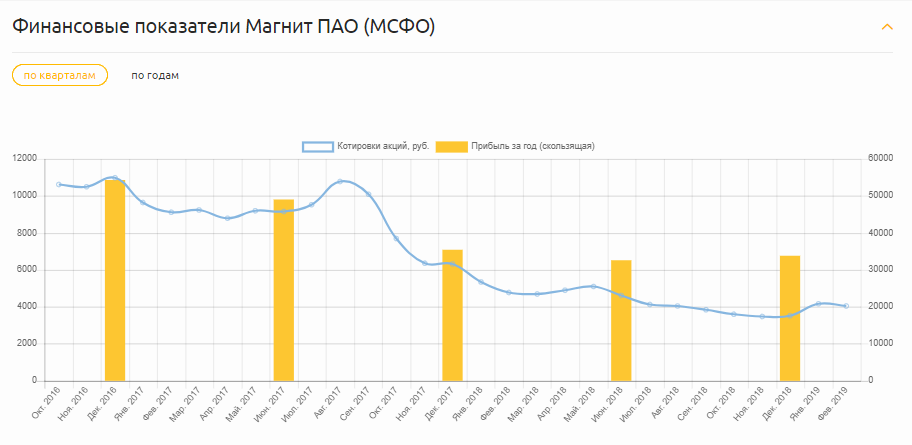

Однако, чистая прибыль компании находится в прямо противоположном тренде, прибыль снижается на протяжении всех этих периодов.

Для компании это был непростой период, смена собственников и ключевого менеджмента, а также ребрендинг, запуск нового формата работы и новая стратегия развития.

Стоит учитывать, что компания претерпела значительные изменения за последние полгода. Это трансформация магазинов в новые форматы, расширение линейки ассортимента, привлечение покупателей из более престижных сегментов. На реализацию этого как раз и была направлена новая стратегия развития компании и новая команда менеджмента. Все это, по нашему мнению, должно положительные результаты на горизонте 2019 года.

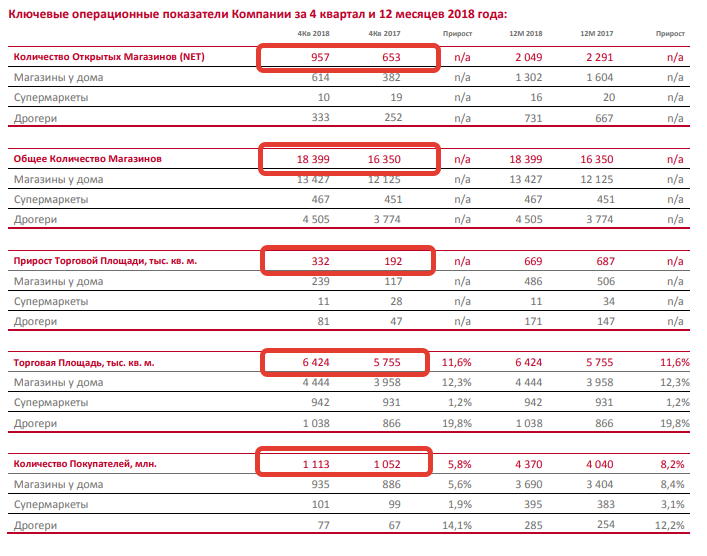

Первые результаты компании можно видеть уже сейчас, если рассматривать отдельно взятый 4 квартал 2018 года в котором уже в полной мере можно ощущать влияние всех проводимых структурных изменений в компании. Операционные показатели сети уверено растут, как за год в целом, так и отдельно за 4 квартал 2018 года. Растет количество открытых магазинов, общее количество магазинов сети, торговые площади и количество покупателей.

Но самое главное, что эффект виден не только в операционных показателях, но и в финансовых результатах.

Выручка компании растет, как по году в целом, так и в 4 квартале, при этом в 4 квартале темп роста выручки увеличился. У компании растет валовая прибыль, EBITDA, при этом темпы роста этих показателей в 4 квартале выше, чем по году в целом. В итоге прирост прибыли по итогам 4 квартала составил 7,1% против снижения на 4,9% в целом по году.

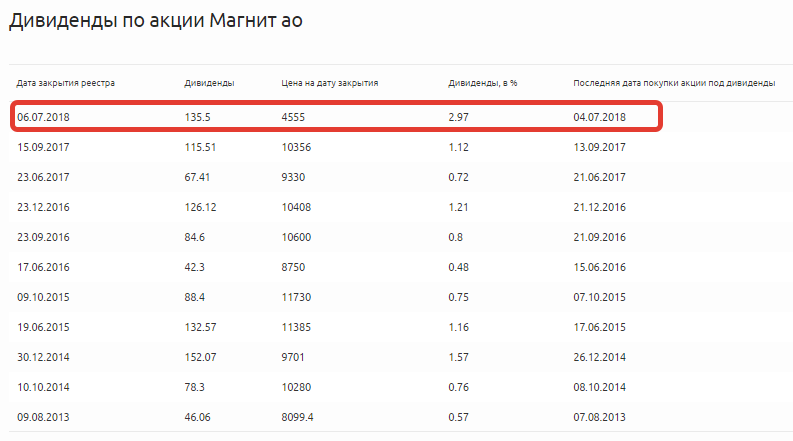

Так как котировки акций компании снизились, а дивидендные выплаты компания старается увеличивать, то дивидендная доходность в целом увеличилась.

Все это положительно влияет на справедливую стоимость компании в долгосрочной модели оценки дисконтированных денежных потоков.

// Не является персональной инвестиционной рекомендацией.

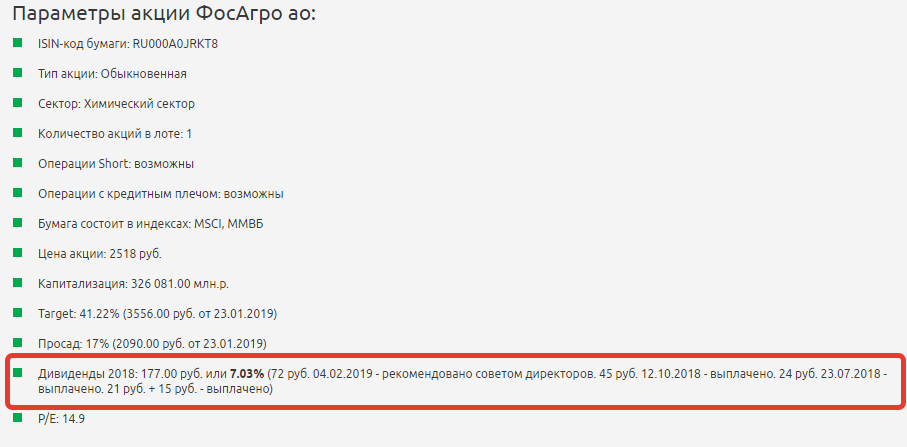

Фосагро

Фосагро — является вертикально интегрированным холдингом, в который входят компании, обеспечивающие полный производственный цикл, начиная от добычи и переработки и заканчивая службами сбыта продукции.

По результатам деятельности за 9 мес. 2018 года компания имеет неплохие финансовые показатели.

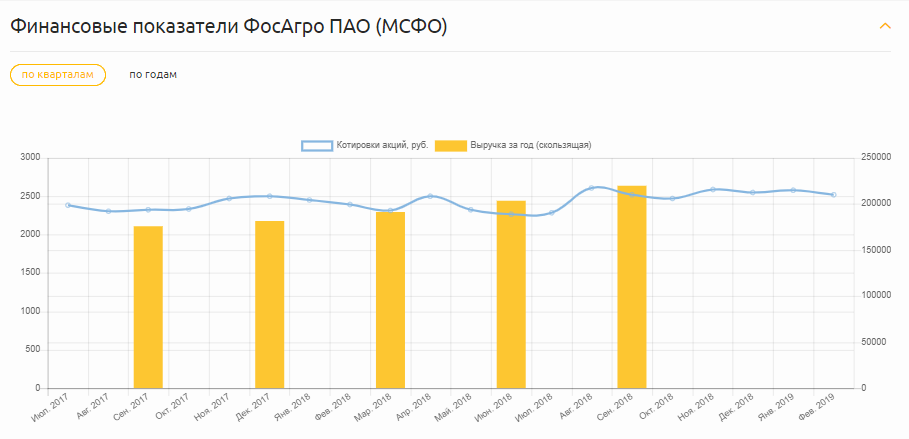

Выручка компании растет стабильно и достаточно уверенными темпами.

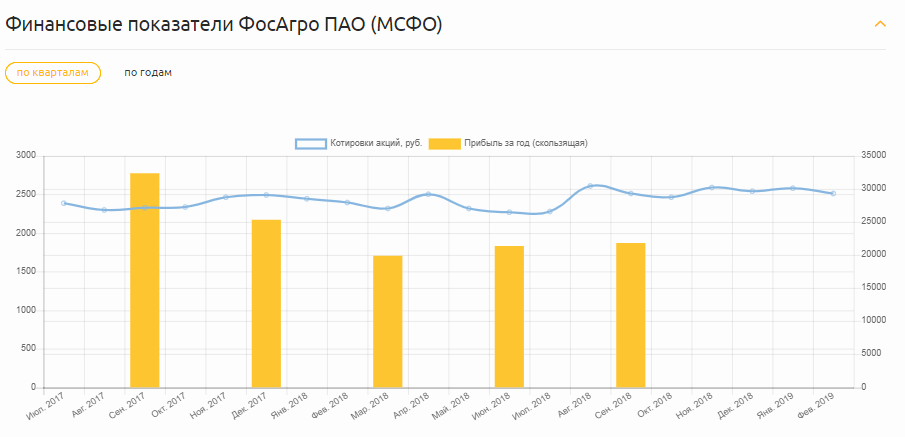

Прибыль компании в 2017 году была под давлением из-за укрепляющегося рубля, но в 2018 году мы видим перелом тренда, прибыль компании растет.

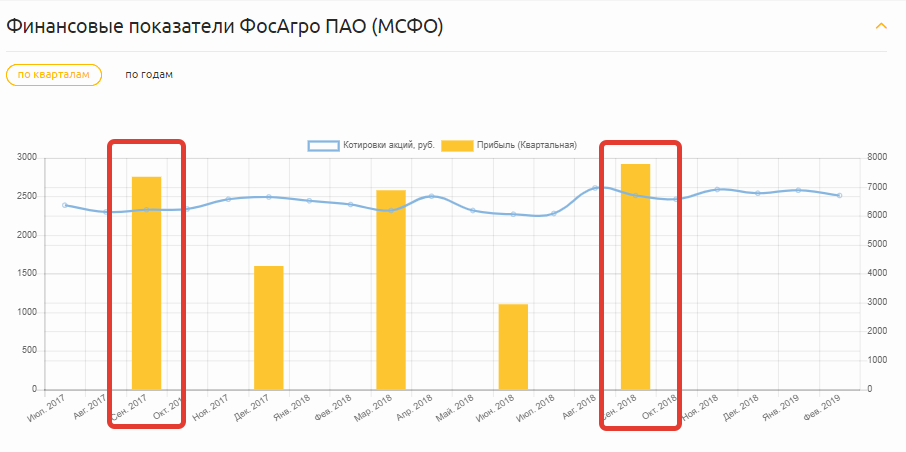

Квартальная прибыль за последний 3 квартал так же растет, в сравнении с 3 кварталом 2017 года.

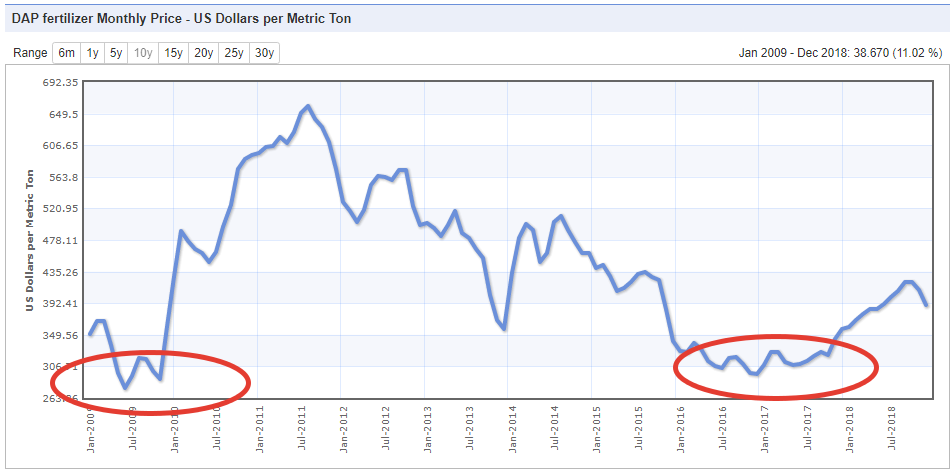

При этом стоит понимать, что периоды 2017 – 2018 года были достаточно негативными для компании с точки зрения рыночной конъюнктуры. В этот период цены на удобрения находились на минимальных отметках, но компания, несмотря на это, продолжала работать в целом с прибылью и высокой рентабельностью собственного капитала более 20%.

В 2017 – 2018 году цены на удобрения достигали своих локальных циклических минимумов в рамках 10-ти летнего цикла на товарных рынках, связанных с сельским хозяйством.

// Не является персональной инвестиционной рекомендацией.

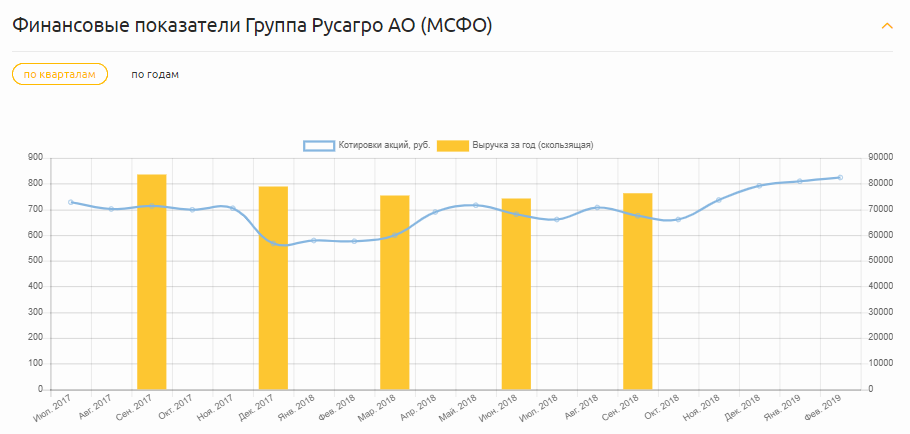

РусАгро

Компания РусАгро — это крупнейший в России вертикально интегрированный агрохолдинг. Компания работает в четырех основных направлениях: выращивание и производство сахара, мясное животноводство, растениеводство, масложировое производство.

В последнее время компания также, как и ФосАгро была подвержена негативной конъюнктуре рынков сельскохозяйственной продукции. Основную выручку компания получает от производства и реализации Сахара, а цены на сахар, также, как и большинство сельскохозяйственных групп находились на минимальных значениях. Это безусловно нашло свое отражение в ухудшавшихся показателях компании.

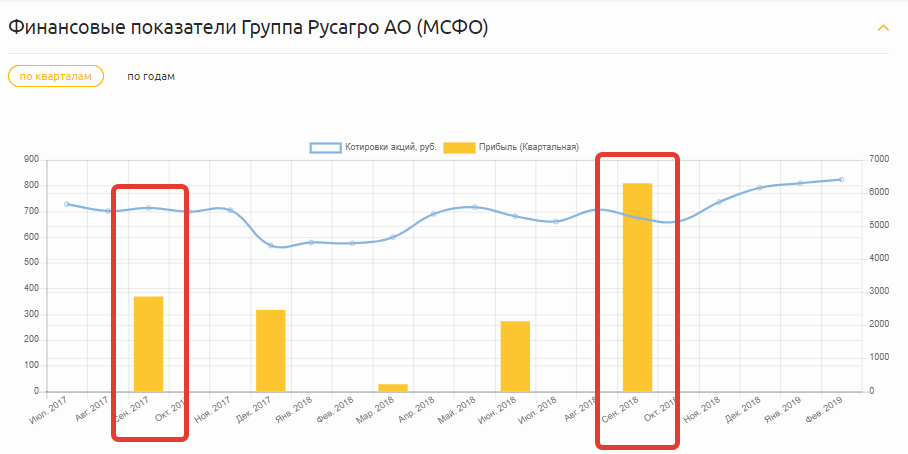

Однако, в последнее время мы видим значительный разворот на сельскохозяйственных рынках, и видим положительные изменения в динамике финансовых результатов компании.

Выручка компании снижалась в 2017 году, но во втором полугодии 2018 года произошел перелом.

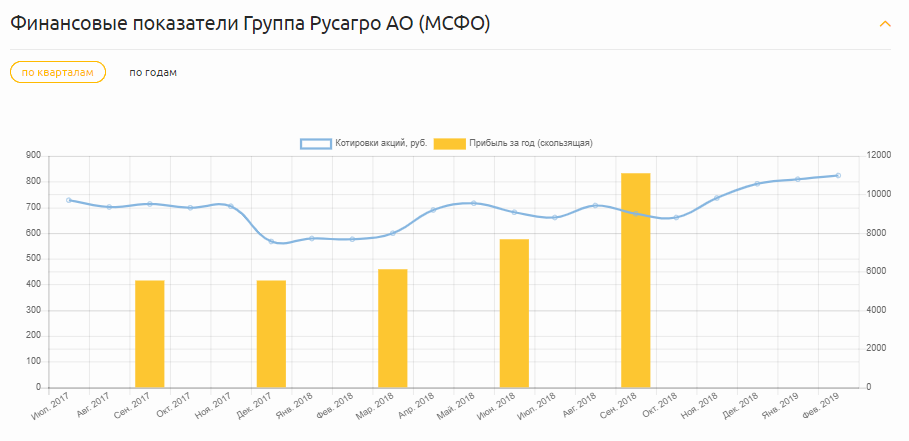

Несмотря на нестабильную динамику выручки, прибыль компании растет. Это связано с повышением операционной эффективности компании и началом отдачи от инвестиционных проектов компании.

Особенно сильный рост прибыли виден на графике прибыли за отдельно взятые кварталы, а не на скользящем графике прибыли.

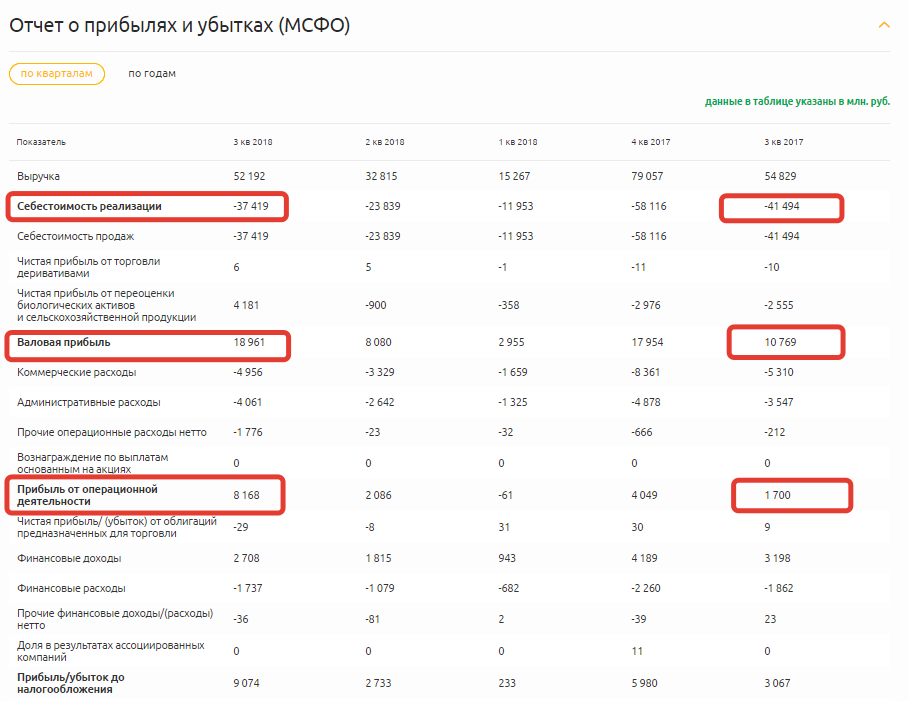

Что важно, данный рост прибыли обусловлен не какими-либо разовыми или случайными факторами, которые, как правило отражаются в прочих доходах, и не за счет курсовых разниц. А за счет роста маржинальной рентабельности, что свидетельствует нам о том, что компания повышает прибыль именно за счет своей операционной эффективности.

Себестоимость компании значительно снижается, как следствие у компании растет валовая прибыли и очень высокими темпами растет операционная прибыль.

При этом мы видим, что цены на сахар, что приносит компании основную долю выручки, находятся на локальных циклических минимумах за последние 10 лет. Поэтому если конъюнктура рынка сахара улучшится, это еще больше скажется на росте прибыли РусАгро.

С точки зрения дивидендов, то в настоящий момент дивидендная доходность акций компании невысокая, что вполне объяснимо тем, что до настоящего момента прибыл компании не росла и компания работала на пороге рентабельности. Однако в дальнейшем, справедливо ожидать роста дивидендных выплат компании, в следствие роста прибыли, для чего сейчас складываются практически все условия. Все это положительно влияет на справедливую стоимость компании в долгосрочной модели оценки дисконтированных денежных потоков.

// Не является персональной инвестиционной рекомендацией.

Мосбиржа

ПАО Московская биржа – биржевой холдинг, созданный в 2011г. путем консолидации Группы ММВБ и Группы РТС. Управляет единственной в России биржевой площадкой по торговле финансовыми инструментами.

С инвестиционной точки зрения компания интересна прежде всего тем, что является уникальным представителем финансового сектора в РФ, прямых конкурентов у компании на российском рынке нет и компания конкурирует только с мировыми финансовыми площадками.

С точки зрения финансовых результатов, то компания на настоящий момент не демонстрирует яркой положительной динамики.

В целом скользящая выручка компании растет.

Но прибыль снижается, хоть и достаточно низкими темпами.

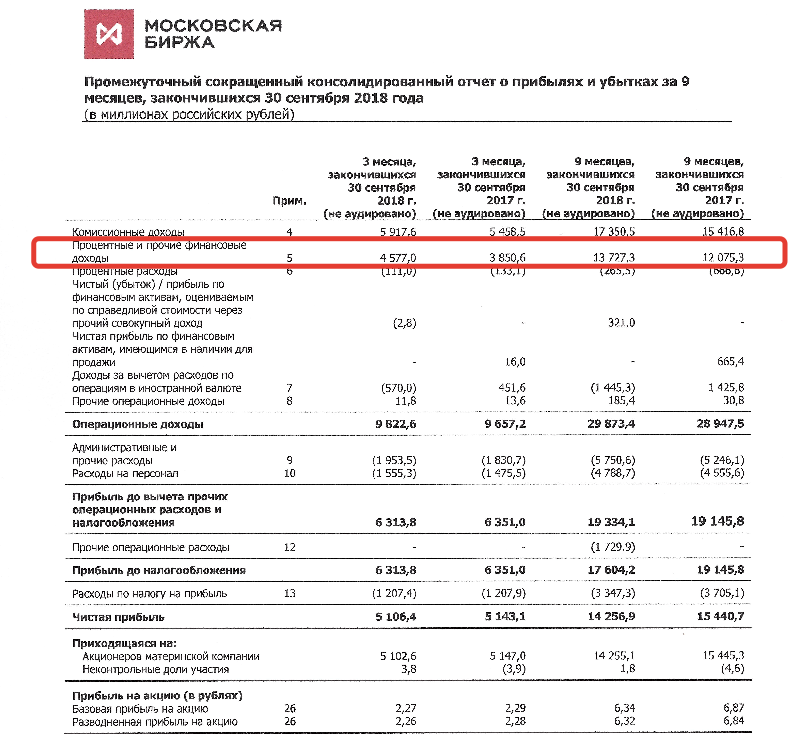

Ключевое влияние в данном случае на финансовые результаты компании оказывает процентная ставка центрального банка, так как значительная часть доходов компании идет именно от операций кредитования РЕПО. В данном случае, если учетная ставка снижается, то биржа получает меньшие процентных доходы, а если ставка растет, то наоборот. Процентные доходы биржи растут.

Основным драйвером роста в данной идее в последнее время можно выделить как раз завершение длительного цикла снижения процентной ставки ЦБ и переход к её плавному увеличению. Дальнейший рост ставки будет положительно влиять на доходы компании.

Эти процессы можем проследить по отчетности компании уже сейчас. Процентные доходы биржи растут, как по году в целом, так и за отдельно взятый 3-ий квартал.

В течение 2019 года мы вполне можем ожидать от центрального банка повышения ключевой ставки в диапазоне от 0,25 до 0,5 базисных пункта. Если это случится, то это дополнительно простимулирует доходы Мосбиржи.

Компания стабильно выплачивает дивиденды, а с учетом того, что её котировки снизились, то текущая дивидендная доходность по компании значительно улучшилась.

Источник https://livetouring.org/perspektivnye-akcii-2019/

Источник https://blog.roboforex.com/ru/blog/2019/12/11/top-akcij-2019/

Источник https://fin-plan.org/blog/investitsii/luchshie-aktsii-2019/