5 лучших индикаторов для определения силы тренда

Выявляя силу тренда, трейдеры стремятся предугадать, когда он завершится для определения наиболее перспективных точек входа по направлению текущей тенденции или мест, где произойдёт перелом с глубокой коррекцией или глобальным разворотом. Показатель информирует о стабильности и предполагаемой продолжительность ценового движения. Используют для этого несколько факторов:

- объём торгов на финансовом рынке;

- уровень волатильности;

- направление ценового движения.

Анализируя группу факторов, раскрывают истинные намерения участников торгов, размещающих лимитные заявки и открывающих рыночные ордера. Выявление силы тренда помогает находить устойчивые тенденции, характеризующиеся кратковременными, неглубокими коррекциями.

Определяющим фактором при установлении силы тренда, считается объём сделок, совершённых за определённый период времени по конкретному торговому инструменту. Если объёмы торговли постепенно снижаются, то покупатели или продавцы теряют интерес к существующему тренду и скоро произойдёт разворот. Если одновременно с этим падает волатильность, то интерес трейдеров снижается и некому поддержать текущее движение.

Математика индикаторов

Получать точные сигналы о снижении объёмов и волатильность помогают индикаторы показывающие силу тренда и информирующие о его предстоящем затухании или, указывающие на перспективы развития. Использование методов математического анализа, позволяет получать графическое, циферное отображение намерений участников рынка.

Закладывают в основу инструментов средне взвешенные ценовые параметры, вычисляя эти показатели, принимая во внимание, объём совершённых торговых операций. Принцип заключается в том, что когда усреднённая цена последней сделки выше, нежели идентичные показатели за предшествующий период, то рынок характеризуется наличием «бычьего» тренда. Если средняя цена ниже, таких же значений предыдущего временного периода, то речь идёт о нисходящей тенденции. График строится на основе математической функции, касающейся средней скользящей линии. Графические, числовые показатели, которые визуализирует индикатор силы тренда Форекс, это разница, возникающая между прошлыми и текущими средневзвешенными ценами и умноженная на объём, совершённых сделок. Трейдеру необходимо при настройках инструмента, определяющего силу тренда учитывать следующие показатели:

- метод расчёта скользящей средней линии;

- способ определения чувствительности;

- число периодов, используемых для расчёта;

- отрезок времени, определяемый для уточнения верности, проведённых расчётов.

Такие индикаторы математически связаны со скользящими средними линиями, определяющими существующий баланс на рынке. Сравнивается минимальная или максимальная цена со средневзвешенным значением за предыдущий период для того, чтобы выяснить, как сильно продавцы превосходят покупателей или наоборот.

Виды индикаторов силы тренда

Если нужно понять, какая сила тренда индикатор используют сигнальный или устанавливают осциллятор.

Осцилляторы – это класс индикаторов, используемых в техническом анализе для определения состояния перепроданности и перекупленности рынка. Инструменты демонстрируют эффективность, когда рынок находится в стационарном состоянии и образовался флэт, характеризующийся узким диапазоном. Осциллятор показывает, насколько текущая цена отклонилась от среднего значения. Инструмент помогает определить, когда наступит коррекция или произойдёт очередной ценовой импульс.

Преимущества осцилляторов выражаются в следующем:

- опережающие сигналы, информирующие о прекращении локальной тенденции, развивающейся в рамках боковой консолидации. Спекулятивные инвесторы получают больше времени для анализа рынка другими методами и располагают информативными сигналами о точке входа в рынок;

- получение нескольких видов сигналов – Форекс индикатор, показывающий направление и силу тренда, помогает открывать позиции разных типов: отскок от уровня, пробой «поддержки» или «сопротивления», вход по тренду;

- простота использования – метод визуализации сигналов, связан с пересечением кривых линий или их положением относительно процентной шкалы;

- гибкие настройки – пользователь может уменьшить количество сигналов, сделав их более надёжными.

Осцилляторы будут давать много ложных сигналов при развитии устойчивой тенденции, так как в такие периоды цена может находиться в зоне перекупленности или перепроданности в течение длительного времени, при этом не наступает коррекция, а если она и возникает, то является неглубокой и непродолжительной.

Сигнальные индикаторы силы тренда без перерисовки визуализируют данные в формате многоцветной панели или чисел, изменяющихся в зависимости от того, насколько направленным является ценовое движение. Трейдер оценивает показатели, ориентируясь на шкалу, демонстрирующую необходимые данные, позволяющие анализировать рынок. Внешне это отображается в виде скользящей средней линии, размещённой в отдельном окне и стрелок, появляющихся для идентификации точек входа, указывающих, когда тенденция ослабла и можно ожидать коррекции или разворота. Сигнальные инструменты могут отображаться в виде гистограмм, цвет которых меняется в зависимости от текущих настроений на рынке.

Лучшие индикаторы для определения силы тренда

Индикатор ADX

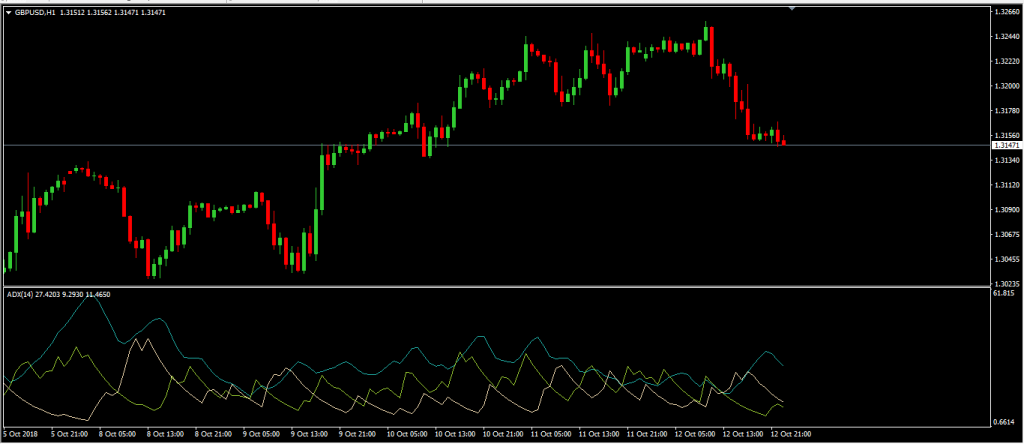

Направленность ценового движения демонстрирует индикатор ADX Форекс, одновременно указывающий силу существующей тенденции. Отображается он в отдельном окне в виде 3-х линий, демонстрирующих определённую динамику в рамках существующей шкалы.

Рисунок 1. Индикатор ADX

Силу продавцов и покупателей определяют парой линий: D+ и D-, отражающих положительную и отрицательную направленность. Если D+ демонстрирует большее значение, относительно D-, то преобладает «бычий» тренд. Рассматриваемые линии формируют третью, информирующую о среднем направлении: ADX. Если линии находятся одна над другой, не касаясь друг друга, то можно судить о большой силе существующей тенденции. Когда они начинают переплетаться, следует ожидать формирования боковой консолидации или разворота. Необходимо ориентироваться на цифровые значения шкалы, варьирующиеся в пределах 0 – 100. Превышение отметки 40 свидетельствует об усилении ценовых движений, а снижение ниже 20 об его ослаблении.

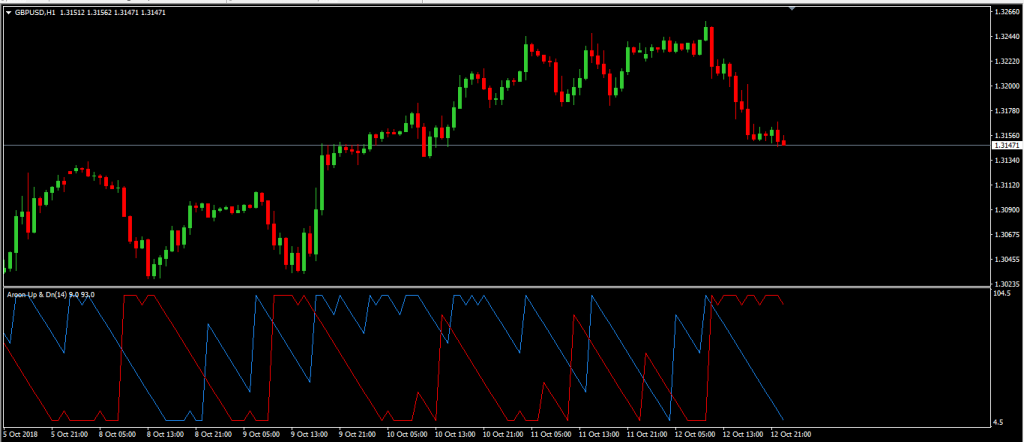

Индикатор Aroon

Эффективный индикатор Aroon без перерисовки отображается в отдельном окне в виде пары линий: down и up, соответственно красного и синего цвета. Происходят колебания в пределах 0- 100.

Рисунок 2. Индикатор Aroon

Традиционно устанавливают три уровня: 30%, 50%, 70%. Если какая-нибудь из линий постоянно располагается выше отметки 70%, а вторая не поднимается выше 30%, то можно судить о развитии сильного тренда. «Быки» проявляют интерес к активу, если линия up постоянно колеблется возле 100%, а down стремится к 0, что свидетельствует об отсутствии энтузиазма со стороны продавцов. Когда линии меняются местами, то диспозиция на рынке кардинально меняется. Классифицировать значения линии up, надо следующим образом:

- больше 70% – развитие восходящей тенденции;

- между 50% и 70% развитие движения;

- между 30% и 50% фаза затухания;

- ниже 30% назревает перелом.

Зеркальной будет ситуация, когда идентичные значения относятся к down.

Предлагается по умолчанию использовать период 14, то есть анализ за последние 2-е недели. Если оставить в силе данные настройки, то можно своевременно получать сигналы о небольших откатах, но не о смене глобальной тенденции. Установив значение 30, непродолжительные движения улавливать не получится, но зато будет понятно направление основного тренда.

Индикатор RSI

RSI – это надёжный индикатор силы тренда для МТ4, определяющий возможность его изменения при снижении интереса участников рынка к поддержанию существующего движения посредством открытия рыночных ордеров. Особенность инструмента в том, что он может формировать графические фигуры, традиционно используемые в техническом анализе.

Рисунок 3. Индикатор RSI

Создатель RSI Уайлдер, рекомендовал применять двухнедельный период для получения наиболее информативных сигналов, информирующих о перепроданности или перекупленности актива. Оповещает об этом приближение к отметкам 0% и 100%. Иногда возникает расхождение, идентифицируемое при формировании экстремумов, выражающихся в движении цены, противоположном тому, что показывает RSI. Порой появляются технические фигуры, например, «Двойное дно» или «Тройная вершина», позволяющие определять точки глобального разворота. Демонстрируемый в окне осциллятора тренд, как правило, совпадает с тенденцией на ценовом графике. Если возникает эффект дивергенции, когда RSI показывает движение в одном направлении, а цена движется в другом, то это свидетельствует о скором развороте цены.

Конвергенция – это ситуация, связанная с формированием новых минимумов/максимумов на графике при том, что RSI не опускается ниже/выше, предыдущих значений. Такая ситуация также указывает на затухание и изменение приоритетов для участников торгов. Практикуется задействование осциллятора в виде фильтра, предостерегающего от покупок в период перекупленности и продаж в момент перепроданности.

Индикатор IVAR

IVAR – индикатор силы тренда в процентах, созданный в соответствии с теорией о временных финансовых рядах. Предполагается противопоставление хаосу, визуализируемое в виде кривой линии, помещённой в отдельное окно и указывающей на наличие или отсутствие трендовых движений.

Рисунок 4. Индикатор IVAR

Устанавливается уровень 0.5 и если линия опускается под него, то можно судить о развитии устойчивой тенденции, а когда она поднимается выше, то трейдеры идентифицируют образование боковой консолидации. Недостаток IVAR заключается в невозможности определения направления движения цены. Поэтому его надо задействовать в сочетании с другими инструментами, позволяющими сделать полноценный технический анализ рынка.

Индикатор CPM_3_CurrentPair

Когда измеряется сила тренда индикатор в процентах CPM_3_CurrentPair подходит лучше всего, так как он визуализирует необходимые данные в определённом соотношении. Внешне он выглядит, как табло с широкой и узкой полосой.

Рисунок 5. Индикатор CPM_3_CurrentPair

Рисунок 5, был сделан в выходной день, поэтому обе полосы не активны, однако в будние, широкая полоса демонстрирует силу и направление тенденции на старшем временном периоде, а узкая линия на меньшем тайм-фрейме. Благодаря этому удаётся получать исчерпывающую информацию о ситуации, пользуясь всего лишь одним окном в торговом терминале.

Заключение

Трейдеры используются инструменты, способствующие определению силы тренда для подтверждения данных, полученных в результате технического, свечного, волнового анализа. Индикаторы не могут быть единственным источником, дающим сигналы для открытия коротких или длинных позиций. Каждый из них может генерировать ложные сигналы. Осцилляторы плохо себя проявляют при сильных тенденциях, так как линии, подающие сигналы, постоянно находятся в зонах перекупленности и перепроданности. Рекомендуется их задействовать только при торговле во флэте на дневных графиках.

Сигнальные математические инструменты анализа дают точки входа на разворот рынка. Точность зависит от жёсткости настроек, они могут находить локальные коррекции или глобальные развороты. Визуализация происходит в виде гистограммы или стрелок, сочетающихся со скользящими средними линиями.

Трейдеры оценивают верность полученных сигналов исходя, из сопутствующих результатов, полученных при нанесении на график горизонтальных и диагональных уровней. Только если они совпадают, принимается решение об открытии позиции рыночным ордером или установке лимитной заявки. Выход из позиции осуществляется при появлении противоположных сигналов, взаимно подтверждающих друг друга.

Индикатор RSI (настройки) – Как выгодно применять в торговле

Индикатор RSI (Relative Strength Index) — как настроить его, чтобы получать прибыль и минимизировать количество убыточных сделок. Его главное преимущество — фильтрация ложных сигналов.

На протяжении нескольких последних десятилетий Индекс Относительной Силы активно используется как профессиональными трейдерами, так и начинающими биржевыми спекулянтами.

Это один из самых популярных и эффективных осцилляторов – инструментов, которые позволяют определить важный параметр “моментум” – то есть силу и скорость определения цены.

Что такое RSI? Как правильно использовать его, торговать по сигналам и настраивать на графике? Ниже вы получите ответы на все вопросы, которые могут возникнуть по поводу того, как пользоваться индикатором RSI.

Содержание статьи:

Что такое RSI простыми словами

Расшифровывается RSI как Relative Strength Index. По обывательски трейдеры иногда называют его “ресай“, на многих тематических форумах можно встретить такое сокращенное название.

Индикатор RSI – это осциллятор, который рассчитывает силу тренда, а также определяет точки его разворота или коррекций.

Если вы включите новостные порталы про экономику и трейдинг на финансовых рынках, если присмотреться, то практически у каждого трейдера на график будет нанесен этот осциллятор.

Другими словами, он показывает силу и слабость текущей тенденции на рынке. Это опережающий индикатор-моментум, основная работа которого основана на изменении амплитуды цены по шкале от 0 до 100, определения точек разворота.

Основная причина, почему RSI так полюбился начинающими трейдерами, заключается в его простоте. Любой спекулянт-новичок без проблем сможет распознать сигналы для открытия сделок. Главными сигналами являются пересечение линий с зонами перекупленности и перепроданности, а также дивергенция, ложные волны, конвергенция и прочее. Но обо всем по порядку!

Описание индикатора RSI в примерах

Итак, то, что это осциллятор, определяющий моментум силы, мы уже разобрались.

Визуально на графике он представляет собой линию, которая движется по шкале от 0 до 100. И в зависимости от ее расположения относительно этой шкалы определяется тренд, его сила и моменты разворота.

- Чем ближе линия RSI к 0, тем больше ослабевает нисходящая тенденция.

- Чем ближе к 100, тем меньше сила роста у цены.

Изначально Уэллс Уайлдер выделил шкалы 70 и 30 для определения зон перекупленности и перепроданности соответственно. Когда линия выходит за эти пределы, то с большей степенью вероятности текущий тренд подходит к завершению, после чего последует его разворот.

Исходя из этого, основными сигналами будут пересечения линии с уровнями 70 и 30. Также трейдеры обращают внимание на пересечение с центральным уровнем и дивергенцию. Но об этом чуть позже.

Изначально в индикаторе установлен период 14. То есть, он анализирует динамику цены за последние 14 свечей.

Об этом уже говорилось выше, а теперь рассмотрим это на конкретных примерах. В рамках формулы, индикатор сравнивает рост с падением цены. То есть, если все предыдущие свечи были бычьими (то есть цена росла), то показатель у RSI будет 100. И наоборот, если цена падала, и каждая новая цена закрытия была ниже предыдущей, то линия RSI будет практически равна 0.

Уровень 50 означает, что половина свечей была в бычьей тенденции, а другая в восходящей. Такая ситуация на рынке называется флетом, которая сигнализирует об отсутствии ярко выраженного тренда. Иными словами – рыночная неопределенность.

На следующем скриншоте выделены уже три области, чтобы наглядно понять, как вычисляется индикатор:

На первой зоне мы видим девять сильных медвежьих свечей на графике, четыре незначительных бычьих и одну Доджи. Это говорит о сильном нисходящем тренде, что подтверждается RSI = 15.

На втором также девять бычьих свечей и пять небольших медвежьих. RSI=70, что сигнализирует о сильном восходящем тренде на рынке.

А вот в третьей зоне уже гораздо больше неопределенности, так как падение сформировалось из восьми медвежьих свечей и шести бычьих. Показатель RSI соответственно не такой уверенный, как в прежних = 34.

Настройка индикатора

Половина успеха в трейдинге зависит от грамотной настройки индикаторов. Настройка RSI не составит труда, так как основной параметр, который влияет на его результаты – это период, который по умолчанию стоит 14. То есть то количество свечей, за которое и происходит анализ динамики цены.

Если перейти на вкладку Style, то здесь уже можно настроить внешний вид и границы зон перекупленности и перепроданности. По умолчанию они стоят как 70 и 30. Но иногда трейдеры в своих стратегиях с использованием индикатора RSI расширяют границы до 80 и 20 ради получения больше эффективности. Это естественно уменьшит количество сигналов, но зато с некоторой вероятностью избавит от появления ложных.

Выбор таймфрейма

В целом, результаты индикатора не будут зависеть от выбора таймфрейма. На 5-минутном или 4-часовом будут одинаково рассчитываться линии по формуле.

Разница только в количестве генерируемых торговых сигналов и их качестве.

Естественно, чем меньше таймфрейм, тем больше будет сигналов. Но среди них может появляться большое количество ложных. То есть тех, которые не принесут прибыли. А все из-за наличия хаотичных рыночных шумов, которые на более старших таймфреймах сглаживаются, и проявляется более четкая тенденция.

Как пользоваться индикатором RSI и его сигналами

В книге “New Concepts in Technical Trading Systems ” изначально предлагается несколько вариантов использования этого рыночного инструмента. И ниже мы рассмотрим самые основные и распространенные из них.

- Первый способ заключается в визуальном определении графических фигур, которые вырисовываются на шкале – треугольники, вымпелы, флаги, прямоугольники и прочее. Они сигнализируют о продолжении или развороте тренда. Многие профи скептически относятся к такой методике, но у нее есть и свои последователи.

- Следующий заключается в анализе пиков и впадин, которые формируются выше уровня 70 и ниже 30 соответственно.

- Использование RSI для определения уровней поддержки и сопротивления. В классическом варианте это линии перекупленности и перепроданности 70 и 30. Но также можно рисовать и трендовые линии, соединяя пики и впадины при помощи графических инструментов.

Часто трейдеры дополняют свою стратегию торговли и сигналами, когда линия индикатора пересекается с серединным уровнем 50.

Перекупленность и Перепроданность

Как говорил в своей книге знаменитый создатель индикатора RSI, если цена за короткий промежуток времени стремительно вырастет, то маловероятно, что и дальше она продолжит свое движение в подобном направлении. Другими словами, она попросту выдохнется, после чего возможен разворот и последующее падение. Это состояние он назвал перекупленностью.

И наоборот, если цена совершила сильное падение, то считается, что она находится в зоне перепроданности. Значит, пока что нет оснований для дальнейшего падения цены, что может привести как к полноценному развороту тренда вверх или коррекции (краткосрочный рост, после чего цена разворачивается и продолжает двигаться в прежнем направлении).

Есть и еще одна ситуация, которая может возникнуть на рынке – это боковой тренд. Линия RSI на шкале в этот момент консолидируется вокруг уровня в 50.

Рассмотрим еще один пример действия индикатора относительно линий перекупленности и перепроданности.

Зелеными и красными овалами обозначены линии, которые показывают локальные максимумы и минимумы. В этот момент посмотрите на RSI – насколько четко совпали его показания.

Далее стоит обратить внимание на восходящий тренд и поведение индикатора. Три раза его линия достигала и касалась уровня перекупленности. После этого происходила небольшая коррекция против тренда (то есть вниз), после чего цена снова возвращалась в прежнее направление.

Линии индикатора при этом тоже находились выше линии 50, что подтверждало преобладание на рынке восходящего тренда. А касание уровня в 70 в этой ситуации было стартом для разворота. Далее задачей трейдера является определить, что это за разворот – всего тренда или краткосрочная коррекция? А это уже нужно делать при помощи других инструментов рыночного анализа.

Рассмотрим еще один пример, но только в ситуации, когда на рынке отсутствует четкий тренд. Сразу видно, как цена разворачивалась в противоположном направлении, как только достигала зон 70 и 30. Она как бы отскакивала, достигала противоположного уровня и направлялась обратно. И так до тех пор, пока на рынке снова на зародится новый тренд и не будет пробит один из этих горизонтальных уровней.

Отсюда делаем выводы:

- RSI как и любой другой осциллятор лучше всего показывает себя на без трендовом рынке, то есть в состоянии горизонтального флета.

- Достигая уровня перекупленности 70, это еще не означает смену тенденции, может произойти всего лишь коррекция. Также и с перепроданностью.

Идентификация тренда

Для новичков лучше всего использовать Индекс Относительной Силы во время горизонтального флета. Гораздо сложнее торговать по тренду. Вот один из примеров:

Рассмотрим на примере восходящего тренда. В такой ситуации линия не движется между 0 и 100. Она больше пребывает в зоне свыше 50.Это чаще всего выступает своего рода зоной поддержки, от которой линия отскакивает и снова устремляется к 90. Если мы видим сильный тренд, то можно открывать сделки вверх всякий раз, когда линия подходит к этой зоне и отскакивает снова по направлению вверх.

Дивергенция и конвергенция по RSI

Для новичков термин “дивергенция” всегда повергает в ужас. На самом деле ничего страшного в этом нет. Более того, профи считают ее одним из самых сильных сигналов, которые отрабатываются в 90% случаях, в отличие от классических от уровней перепроданности и перекупленности.

Дивергенция – это расхождение показания индикатора с тем, что происходит сейчас на графике.

Считается, что RSI как и любой другой индикатор в таких ситуациях всегда правы. Поэтому если мы видим, что каждая его вершина ниже предыдущей (можно соединить эти точки в линию для наглядности), а цена при этом растет, то в скором времени произойдет разворот тренда. И цена все равно последует за индикатором RSI.

Есть два типа дивергенций:

- бычья – цена падает, RSI смотрит вверх;

- медвежья – цена растет на графике, линия индикатора направлена вниз.

Если дивергенция – это расхождение линий, то конвергенция – схождение. Это эффект, полностью противоположный дивергенции.

Позитивная и негативная реверсия

Этот тип сигналов по Индексу Относительной Силы были разработаны Эндрю Кардвелом. Если дивергенция сигнализирует о смене тренда, то реверсия, наоборот, о его продолжении.

С помощью этого свойства можно легко выявлять на графике откаты и коррекции и фильтровать тем самым ложные сигналы.

Ложные волны

Бывают и еще одни интересные ситуации, которые позволят фильтровать убыточные сделки. Рассмотрим на примере ниже:

Линия RSI опустилась ниже 30, тем самым оказавшись в зоне перепроданности. После она снова выросла и откатилась, но выше предыдущего минимума, не достигая при этом зоны в 30. Что мы видим на графике? В этот момент цена пробивает свой предыдущий минимум. Это и был ложный пробой, после которого цена начинает расти.

Стратегии с RSI

Торговать только на основании сигналов от одного индекса относительной силы – это одна из распространенных ошибок новичков. Индикатор действительно хорош, но подобные осцилляторы необходимо использовать только в паре с другими, например, трендовыми MACD и Скользящей Средней.

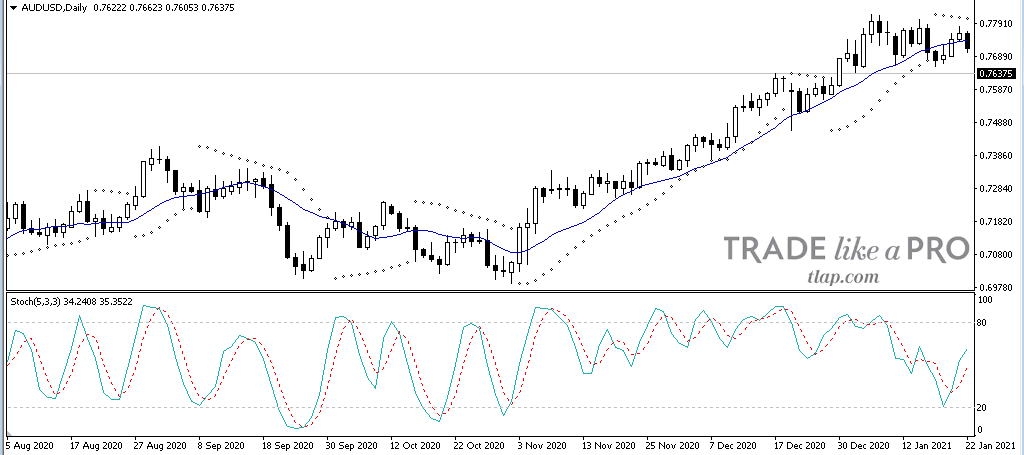

На скриншоте выше видно четкий сигнал, когда одновременно произошло пересечение мувингов MACD в положительной зоне (что является сигналом на падение) и у RSI линия пересеклась с 70 по направлению сверху вниз.

Второй по популярности осциллятор – знаменитый Стохастик. Каждый из них по своему хорош. Так почему бы вобрать в себя все самое лучшее от одного и другого? Так и получился более усовершенствованный осциллятор Stochastic RSI. На скриншоте выше видно, что он более плавный, сглашенный, в отличие от того же классического Стохастика. Кстати именно эта версия больше подойдет для краткосрочной торговли на 5-15 минутных таймфреймах.

Еще есть популярная стратегия – Тройной RSI. На график накладываются одновременно три индикатора, но с разными периодами: 5, 14 и 21. Сделку заключаем только в тот момент, когда одновременно все три линии выходят в зону перекупленности (сделка на понижение) или в перепроданности (сделка на повышение).

История создания

Создателем Индекса RSI является знаменитый трейдер Уэллс Уайлдер (J. Welles Wilder). По совместительству он же является автором другого не менее популярных рыночных инструментов – Parabolic SAR, Average True Range (ATR) и Average Directional Movement Index (ADX).

Общественность узнала о нем только в 1978 году из книги “New Concepts in Technical Trading Systems“, в которой Уэллс помимо других методик рыночного анализа впервые представил Индекс Относительной Силы RSI.

Его автор – это наглядный пример того, что успешными трейдерами не рождаются, а ими становятся! Главное – это желание и упорство! Уэллс работал обычным техником инженером на флоте, был работягой и старался прокормить свою семью, работая по многу часов. Но тех денег ему не хватало, поэтому он решил попробовать себя в качестве биржевого работника.

Некоторые из его высказываний стали знаменитыми цитатами среди биржевиков:

- Не можешь справиться с эмоциями – уходи из трейдинга.

- Некоторые трейдеры рождаются недисциплинированными. Жизнь научит. Будет больно.

Он с головой ушел в постижение технического анализа, в чем смог достигнуть огромных высот.

С каждым годом популярность индикатора RSI все больше росла. И сейчас он входит в число главных основополагающих рыночных инструментов для определения силы тренда и моментов его разворота. RSI особенно любят крупные банки и инвестиционные фонды. Да и вообще все биржевики. А все из-за его точности и высокой эффективности. Ну и естественно простоты!

Формула расчета

Применение RSI рассчитывается по следующей формуле:

RSI = 100 – (100 / (1 + RS))

Эта формула превращает среднюю прибыль или убыток в проценты. По умолчанию в настройках используется период в 14 дней для расчета убытка или прироста цены на фондовом рынке. То есть, вне зависимости от выбранного таймфрейма, расчет цены будет происходить исходя из данных последних 14-ти свечей.

Такая методика расчета представляет собой сглаженную линию движения цены, усредненное ее значение за отсутствием рыночных шумов. Как, к примеру, та же Скользящая Средняя.

Можно менять настройки по своему усмотрению. Чем меньше период, тем больше будет сигналов, но тем меньше их эффективность из-за появления большого числа ложных.

RSI = 100−[ 100/ 1+ ((Предыдущий средний убыток × 13) + Текущий убыток)) / (Предыдущий средний прирост × 13) + Текущий прирост]

Шаг 2 принимает во внимание предыдущую рыночную цену через 14 дней по отношению к сегодняшнему состоянию. В целом, упрощенная формула, объединяющая два шага, будет выглядеть так:

RSI = 100 – [100 / (1 + (Среднее значение изменения цены вверх / Среднее значение изменения цены вниз) )].

Советы по применению

Осциллятор RSI – это эффективная и проверенная далеко не одним десятилетием тактика определения силы тренда и его разворотов. Несмотря на то, что в последнее время рынки отличаются повышенной волатильностью, все равно его актуальность не стихает.

Начинающим трейдерам лучше использовать его на горизонтальном флете, когда на рынке отсутствует ярко выраженный тренд.

Такие осцилляторы стоит использовать не как самостоятельный индикатор, а только в качестве вспомогательного для поиска откатов и коррекций. В качестве основного можно взять Скользящую Среднюю, которая четко определяет текущий тренд на рынке.

Наиболее сильные сигналы – это дивергенция. Вторые по популярности являются сделки на пробой линий поддержки и сопротивления, но они дают больше ложных сигналов.

Заключение

Индикатор RSI – очень простой, но эффективный инструмент рыночного анализа, который определяет силу тренда и моменты его разворота. Он отлично показывает себя в паре с другими, такими как MACD, МА, Полосы Боллинджера, Параболик и прочие сильные трендовые инструменты.

Он отлично справляется со своей функцией фильтра от ложных сигналов других индикаторов. Несмотря на то, что это основной инструмент для профи, он также легок в восприятии и новичками за счет своей простоты и наглядности.

Нужны ли трейдеру индикаторы?

Вы уверены, что понимаете, чем являются индикаторы на самом деле? Даже некоторые «опытные» форекс-трейдеры не совсем это понимают. В этом легко убедиться, увидев их истеричные комментарии к индикаторным стратегиям. Да и тот факт, что индикаторы до сих пор продают (и покупают), тоже говорит о тотальном невежестве…

В сегодняшнем материале мы разберемся, что такое технические индикаторы, какие типы индикаторов существуют и можно ли современному трейдеру вообще отказаться от них.

Если верить истории, технический анализ рынка возник вместе с появлением японских свечей три столетия тому назад. В XX веке первые индикаторы трейдеры вычерчивали вручную на бумаге. Более широкое распространение эти инструменты получили после перехода торгов в электронный формат с помощью торговых терминалов.

Несмотря на значительный период применения индикаторов, полного понимания их смысла нет даже у некоторых профессиональных трейдеров. Многие новички возлагают на индикаторы завышенные надежды или попросту боятся их использовать. Эта статья поможет прояснить цель, смысл и способы использования этих инструментов.

Что такое индикаторы?

Индикатор – это график цены, пропущенный через формулу, либо дополнительная торговая информация, от размера спреда до отображения грядущих новостей .

Полученная кривая или гистограмма значительно упрощает «хаос» движений котировок.

Преобразование цены помогает в поисках торговых сигналов, но иногда трейдеры используют неторговые индикаторы, дающие дополнительную информацию: размер спреда, свопа, время до окончания сессии, закрытия свечи, выхода фундаментальных новостей и т. д.

Цель торговых индикаторов – это обобщение исторических данных цены на графике, чтобы трейдеру было легче интерпретировать поведение рынков .

Результат применения индикатора можно сравнить с очками. Колебания котировок похожи для новичка на размытую картинку смутных очертаний предметов, наблюдаемую невооруженным взглядом близорукого или дальнозоркого человека. Только надев очки, он сможет прочитать текст или увидеть вдалеке препятствие.

В зависимости от вида индикатора трейдер без труда определит тренд, отложит сделку из-за близости зоны перекупленности/перепроданности, выждав коррекцию или подтверждение дальнейшего роста. Вид и назначение каждого конкретного инструмента определяет заложенная в него формула.

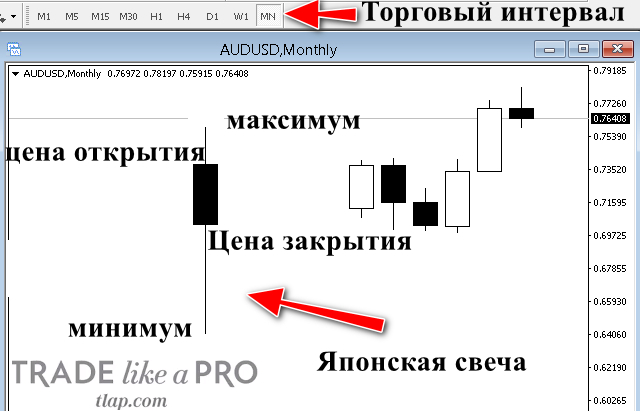

Все вычисления проводятся с помощью простых операций сложения, вычитания и/или деления четырех параметров: цены закрытия, открытия, максимума и минимума на определенном временном интервале. Он задан стандартным рядом значений времени от 1 минуты до месяца и отображается в торговом терминале в виде свечи.

Почему глупо искать «волшебный» индикатор

Мы имеем дело с ограниченным числом переменных: цена, время, иногда объемы .

То есть любой индикатор, если он не информационный, получающий данные из внешних источников, никакой «новой» информации в себе не несет, а только лишь пропускает все те же данные через другую формулу.

Так каким же образом индикатор вам покажет что-то, чего нет на графике?

Типы индикаторов

На рынке принято делить индикаторы на три условные группы:

- – рисующие на графике кривые и ломаные линии, описывающие ценовые колебания, подсказывающие тренд;

- Информационные – отображающие данные из внешних источников или вспомогательную статистику; – определяют текущую позицию относительно какого-то диапазона.

Самый распространенный трендовый индикатор – скользящая средняя (Moving Average), которая преобразует колебания котировок в среднее значение цен закрытия свечей на заданном временном интервале.

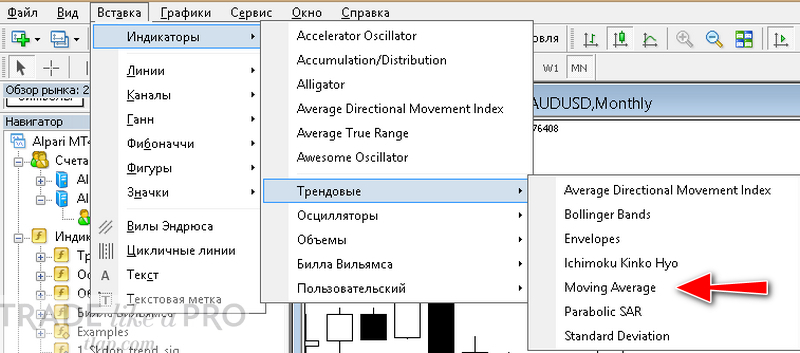

Трейдер самостоятельно задает эти настройки при добавлении инструмента на график. Это можно сделать в торговом терминале Metatrader через меню «Вставка», выбрав раздел «Индикаторы», где содержатся более 50 инструментов. Moving Average находится в разделе Трендовые индикаторы.

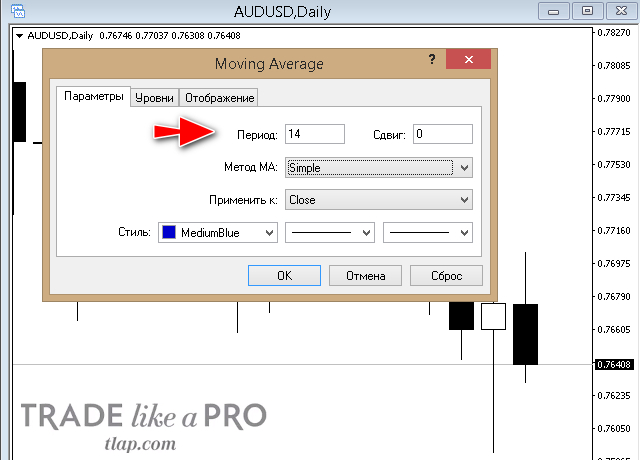

Окно настроек открывается автоматически после выбора индикатора и содержит оптимальные параметры, уже установленные по умолчанию.

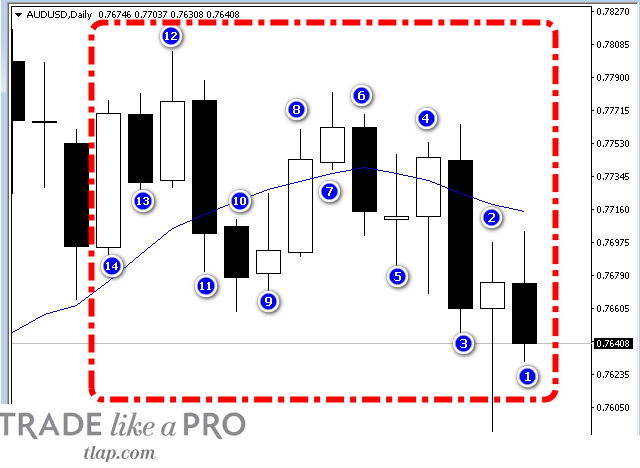

Равный 14 период означает, что каждая точка кривой на графике – это среднее значений 14 цен закрытия (Close) предшествующих свечей. Точка автоматически пересчитывается всякий раз при появлении новой котировки. Трейдер будет наблюдать постоянно «плавающий» конец кривой до завершения формирования свечи.

Не все формулы индикаторов такие простые, как описанная скользящая средняя, но трейдеру важно понимать, что они оперируют только в рамках четырех ценовых значений свечи. Иногда к ним прибавляются объемы торгов – самый распространенный вид анализа VSA.

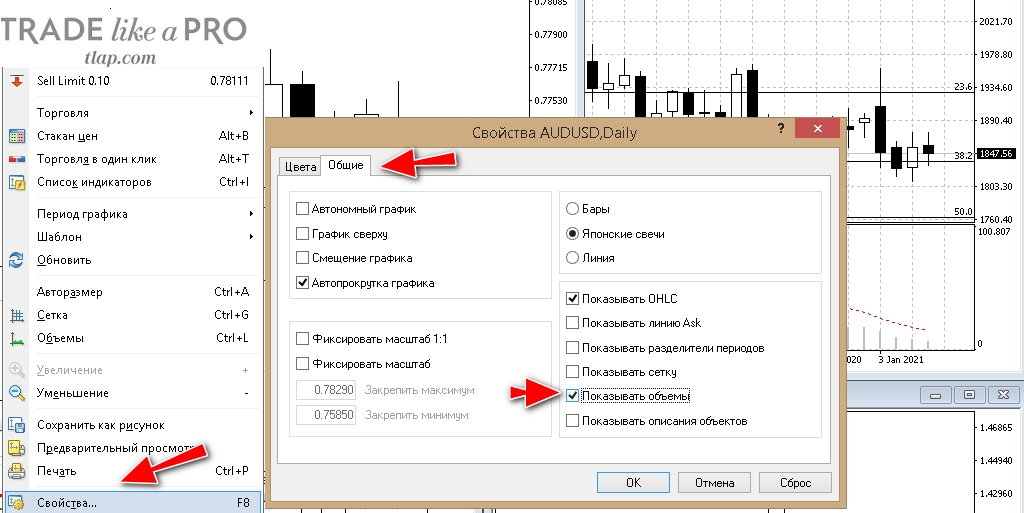

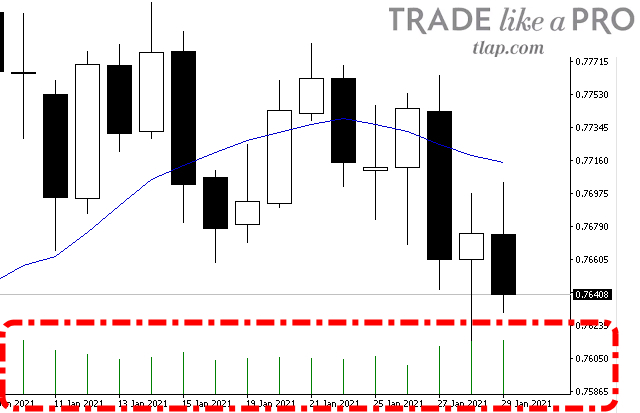

Объемы отображаются на графике Metatrader в виде гистограммы через меню правой кнопки мыши. В выпавшем списке выберите «Свойства», в открывшемся окне перейдите на вкладку «Общие» и поставьте галочку в пункте «Показывать объемы».

На Форекс рассчитываются отображающие частоту сделок тиковые объемы, в отличие от акций или фьючерсов, где учитывается количество проторгованных бумаг или контрактов. Подсчет тиков адекватно заменяет показатели оборота.

Трейдер может в этом убедиться самостоятельно, используя информационные индикаторы, которые переносят в Metatrader объемы торгов по валютным фьючерсам чикагской биржи CME.

Обороты этой площадки равны примерно 30% объемов торгов на Форекс. Трейдеры часто используют данные этой биржи как внешний источник данных для принятия торговых решений, перенося уровни скоплений отложенных ордеров или горизонтальные объемы торгов на определенных ценовых уровнях.

Ряд информационных индикаторов может показывать вспомогательную, но важную информацию. Цифры, звуковые или цветовые сигналы могут обозначать:

- Выход новостей или расширение спреда, указывающие на возможный скачок волатильности торгов;

- Смену отрезков сессии, связанную с разной активностью трейдеров;

- Окончание работы фондовых бирж – это важная информация для торгующих CFD на акции.

Осцилляторы позволяют определить текущее положение цены относительно какого-либо диапазона, как правило, минимума и максимума периода индикатора. Кривая инструмента располагается в подвале графика, обычно не выходя за пределы значений 0 и 1 или 0 и 100.

Осцилляторы имеют зоны перекупленности и перепроданности, где наиболее вероятны коррекция цены или разворот тренда. Индикатор отлично работает при боковом движении рынка, но дает много ложных сигналов на сильных и продолжительных трендах.

Осцилляторы используются в торговых стратегиях вместе с трендовыми индикаторами для поиска точек входа на откатах или моментов выхода на тестировании максимумов рынка. Любители «сеточных» стратегий применяют осцилляторы для усреднения позиции, чтобы заработать на моменте отката валютной пары к среднему значению.

Расхождение максимумов/минимумов этих индикаторов с графиками котировок считается «золотым сигналом». Подобные дивергенции с высоким процентом точности предсказывают временное затухание силы тренда, которое иногда превращается в начало противоположного движения.

Как лучше торговать – с индикаторами или на «чистом» графике?

Графики валютных пар или других активов дают те же ценовые данные, что используются в формулах индикаторов. Это позволяет опытному глазу трейдера визуально определять сигналы входа или выхода без дополнительных инструментов.

Такую торговлю можно сравнить с предсказанием погоды по народным приметам жителем сельской глубинки или диагностикой «на слух» работы двигателя опытным автомехаником. Однако никто из профессионалов не полагается полностью на «чувства», подкрепляя свои прогнозы показаниями метеоприборов или компьютерной диагностикой автомобиля.

Даже профессиональный трейдер может пропустить сигнал на «чистом графике». Применение формул позволяет автоматизировать технический анализ, увеличить количество одновременно торгуемых инструментов, снизив количество ошибок, и уменьшить убытки.

Созданная на основе индикаторов система может быть запрограммирована в виде торгового робота, который выведет трейдинг на совершенно другой уровень. Сигналы пересечения Moving Average или зон осцилляторов может понять даже новичок. Они помогут ему найти однозначные точки входа/выхода и не дадут пропустить сделку профессионалу.

Некоторые сигналы, например, дивергенцию, невозможно увидеть невооруженным взглядом. Нельзя отказаться и от наблюдения за долгосрочным индикатором – скользящей с периодом 200 дней, ставшей «шаблоном» для институциональных инвесторов.

Как выбрать индикатор?

Современные торговые терминалы позволяют любому желающему с навыками программирования написать собственный торговый индикатор. На просторах интернета выложены тысячи таких инструментов в платном и бесплатном доступе.

Проблему выбора при таком большом количестве инструментов может решить Metatrader. Воспользуйтесь для начала базовым пакетом индикаторов, которые стали классическими из-за удобства и широкого использования их формул.

Пакет индикаторов в Metatrader представляет собой оптимальный вариант использования 4 видов ценовых данных свечи. Большинство других индикаторов – это производные классических формул. Трейдер сможет оценить удобства их вариаций после того, как наберется опыта работы с инструментами теханализа в Metatrader.

Каждый торговый индикатор на графике должен работать на общую задачу – создание торговой системы. На рынке нет систем, работающих только на одном инструменте. Однако не стоит увлекаться применением большого количества индикаторов.

Каждый индикатор на графике должен иметь цель. Одна цель – один индикатор .

Пример классической трендовой торговой системы:

- Скользящая средняя (MA) для определения направления торговли;

- Осциллятор Stochastic для поиска точек выхода;

- Точки Parabolic SAR для установки стоп-лосса, ограничивающего убытки.

Трейдеру нет никакого смысла использовать два осциллятора, показывающих лишь слегка разные уровни перекупленности, или инструменты, отображающие на графике два стоп-лосса, которые приведут к путанице.

Применение скользящей средней может быть исключением из правил. В классическом варианте теханализа применяются две кривых MA разных периодов и сигнал их пересечения для входа.

Заключение

Индикаторы можно представить как измерительные приборы рыночных колебаний на торговой панели трейдера. Они помогают прогнозировать будущее движение рынка или распознавать скрытые сигналы типа ценовых дивергенций. Информационные индикаторы делают торговый процесс более удобным для трейдера, либо добавляют вспомогательные данные из внешних источников.

Некоторые индикаторы, такие как MACD, RSI или Moving Average больших периодов, широко распространены в торговых терминалах крупных игроков и аналитиков. Наблюдение за ними может дать трейдеру понимание шаблонов действий институциональных инвесторов.

Новичкам крайне сложно начинать торговать без индикаторов. Вопрос степени использования этих инструментов профессионалами зависит от личного опыта. Следует понимать, что индикаторы – это не машина для добывания денег из рынка, а простой сервисный измерительный инструмент.

P.S. Также не забывайте, что у нас на форуме в разделе «Классические индикаторы» представлено несколько тысяч модификаций всех самых известных и популярных индикаторов/осцилляторов и большинство из них с открытым кодом.

Источник https://howtotrade.biz/indikatoryi-dlya-opredeleniya-silyi-trenda/

Источник https://investingnotes.trade/relative-strength-index.html

Источник https://tlap.com/chto-takoe-indikatory/