Что такое инвестиции и как стать инвестором: обзор

Инвестиции бывают разными — в ценные бумаги публичных компаний, молодые стартапы, в несколько видов активов и другое. Разбираемся, что это такое, как начать и какие известные инвесторы могут послужить вдохновением

Что такое инвестиции

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Большой энциклопедический словарь в редакции 2000 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для этих людей это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

Притом что инвестиции направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные пути получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности. Кроме того, дивестиции могут совершаться в том числе по морально-этическим причинам, например, это может быть продажа акций компании, которая вредит окружающей среде. Помимо этого, иногда дивестиция становится результатом антимонопольной политики.

Виды инвестиций

Понятие инвестиций не ограничивается частными инвестициями в ценные бумаги или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией, будь то деньги, материальные средства или нематериальные активы.

По объектам инвестирования

- Реальные инвестиции. К ним относят, например, покупку уже готового бизнеса; приобретение нематериальных активов, таких как патенты, авторские права, товарные знаки и прочее; строительство, реконструкции, капитальный ремонт.

- Финансовые инвестиции. К ним относится покупка ценных бумаг или производных финансовых инструментов.

- Спекулятивные инвестиции. В этом случае главной особенностью инвестиции является ставка на доход за счет изменения цены актива. Действует принцип «купить дешевле, продать дороже». Предметом спекулятивных инвестиций могут быть акции, а кроме них — валюта, драгоценные металлы, облигации.

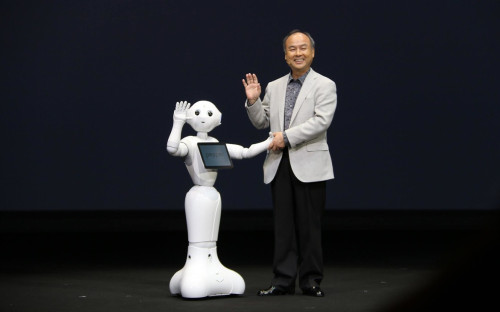

- Венчурные инвестиции. Так называют вложения в молодые компании на долгий срок. Венчурные инвестиции связаны с высоким риском полностью потерять вложения, но также могут принести инвесторам сверхприбыль. Пример успешной венчурной инвестиции — вложения фонда SoftBank в молодую компанию Alibaba в 2000 году. После выхода Alibaba на IPO в 2014 году доля SoftBank выросла с $20 млн до $74 млрд. Пример провальной венчурной инвестиции — банкротство медицинского проекта Theranos, который привлек от венчурных инвесторов не менее $500 млн перед своим крахом.

- Портфельные инвестиции. Это вложения не в один вид актива (например, акцию конкретной компании), а сразу в несколько, которые формируются в виде портфеля из нескольких ценных бумаг.

- Интеллектуальные инвестиции. Так называют вложения средств в интеллектуальный продукт. Таковыми могут являться подготовка специалистов, научные разработки, объекты интеллектуальной собственности, творческий потенциал группы людей.

По срокам инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

- краткосрочные (период до года);

- среднесрочные (от одного года до трех лет);

- долгосрочные (от трех лет и дольше).

По степени риска

В наше время сформировалось два основных стиля инвестирования:

- пассивные инвестиции. Для них характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании и несколько лет держит их, не продавая. Как правило, пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды;

- агрессивные инвестиции. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынков такие бумаги сильнее растут или падают (то есть обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Куда инвестировать деньги

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

- Инвестиции в акции;

- Инвестиции в облигации (государственные или корпоративные);

- Инвестиции в драгоценные металлы (золото, серебро, платину);

- Инвестиции в биржевые фонды (ETF) или паевые инвестфонды (ПИФы);

- Покупку валюты;

- Инвестиции в производные финансовые инструменты (фьючерсы, опционы, свопы и пр.)

Доходность и риски инвестирования

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины — от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с десятилетним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения облигации , тем больший риск берет на себя инвестор (все-таки за десять лет даже с гособлигациями многое может произойти) и, соответственно, тем больше его нужно за этот риск вознаграждать.

Как начать инвестировать

Частное лицо не может торговать на бирже самостоятельно. Этим занимаются брокеры, и они же выступают в качестве посредников между биржей и инвестором. Нужно открыть брокерский счет , после чего его владелец получает возможность покупать/продавать ценные бумаги.

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Налог с дохода от инвестиций

Есть три самых распространенных способа получить прибыль. Получить разницу между покупкой и продажей ценной бумаги, получить купонную выплату по облигациями или дивиденды . Все три вида дохода облагаются налогом. Их государству выплачивает за инвестора брокер.

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета, инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у российских граждан.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходы в виде материальной выгоды, полученные в 2021–2023 годах, не облагаются НДФЛ. В частности, от приобретения ценных бумаг и производных финансовых инструментов.

Портфель инвестиций и его диверсификация

Совокупность всех вложений инвестора называют инвестиционным портфелем. Он может состоять из акций одной единственной компании, однако аналитики и опытные инвесторы рекомендуют не тратить весь капитал на одну ценную бумагу. Чтобы снизить риски и повысить доходность вложений, инвестиционный портфель диверсифицируют — то есть разделяют инвестиции между разными ценным бумагами.

Даже развитые экономики и крупные компании неизбежно сталкиваются с периодами спада и стагнации . Чтобы защититься от таких ситуаций, в инвестиционный портфель включают не только акции, но еще облигации, депозиты, биржевые фонды. Профессиональные инвесторы добавляют в портфель контракты на поставку товаров — фьючерсы.

К самой рисковой, но при этом самой доходной части портфеля относят акции. Биржевые фонды — золотая середина, связанная с относительно низким риском и высоким доходом. Защитная часть портфеля — облигации и депозиты, которые стабилизируют его в случае сильной волатильности , это самая надежная часть портфеля.

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды, когда одни акции падают, другие растут, это создает баланс и позволяет свести потери к минимуму.

Известные инвесторы

Уоррен Баффет — американский бизнесмен, один самых успешных инвесторов в истории и один из самых богатых людей в мире. Его называют «Провидцем», «Волшебником из Омахи», «Оракулом из Омахи». Инвестирует через собственную инвестиционную компанию Berkshire Hathaway. Bloommberg оценивает его состояние в $103 млрд.

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook (Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети), сооснователь и управляющий фондом Founders Fund.

Юрий Мильнер — бизнесмен и венчурный инвестор, сооснователь фонда DST. Через фонд DST Мильнер вкладывал в такие компании, как Facebook (Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети), Spotify, Airbnb, Groupon, Xiaomi, Twitter, Zynga, Alibaba, WhatsApp. В 2022 году Forbes оценивал состояние Юрия Мильнера в $7,3 млрд.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

Карл Айкан — известен как один из самых успешных инвесторов-активистов. Айкан находит неэффективные компании, скупает их акции, продавливает перестановки в руководстве, после чего продает подорожавшие бумаги. Он покупал крупные, нередко контрольные пакеты акций компаний из разных сфер экономики. Среди инвестиций бизнесмена была компания Apple — Айкан купил 4,7 млн ценных бумаг корпорации, после чего добился обратного выкупа на сумму в $150 млрд.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook*) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

*Meta Platforms — компания-владелец Facebook и Instagram, признана в России экстремистской организацией и запрещена, как и сами социальные сети.

Коос Беккер — южноафриканский бизнесмен, глава компании Naspers. Под началом Беккера в 2001 году Naspers вложила $34 млн в малоизвестный китайский стартап Tencent. По итогам сделки Naspers получила 46,5% акций убыточного на тот момент проекта. Со временем Tencent выросла в огромную инвестиционную корпорацию. Главный актив Tencent на сегодняшний день — крупнейший в Китае мессенджер WeChat.

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Инвестиции для всех: как понять, что пора инвестировать, какие инструменты выбрать и считать ли инвестициями вложения в недвижимость и золото

Каждый пятый россиянин считает инвестиции «очень сложными». Так ли это на самом деле — узнали у Андрея Ванина, аттестованного трейдера на рынке ММВБ, инвестора с 15-летним стажем и преподавателя курса «Пассивные инвестиции».

В интервью для Нетологии Андрей рассказал, какие существуют инструменты для разумного инвестирования и какие шаги можно сделать для старта работы с инвестициями.

Андрей Ванин

Аттестованный трейдер на рынке ММВБ, инвестор с 15-летним стажем

Подписаться на соцсети Андрея Ванина

У всех нас появляются сбережения. Часто люди не знают, что делать с накопленными деньгами, если их не тратить.

Базовый принцип, который помогает понять, когда пора задуматься об инвестировании, звучит так →

Вкладывать деньги стоит тогда, когда появляются свободные денежные средства, которые остаются неистраченными по итогам месяца или года.

Какие инструменты инвестирования подойдут новичку?

Существует четыре разумных инструмента инвестирования. Они делятся на долговые и связанные с покупкой активов. Долговые — это депозиты и облигации. Покупка активов — это покупка акций и недвижимости.

Долговые инструменты

Покупка активов

- депозиты

- облигации

- недвижимость

Долговой подход предполагает, что мы даём деньги кому-то в долг: открываем депозит или покупаем облигации. В большинстве случаев он решает задачу защиты сбережений от инфляции. Возможно, будет доход, но небольшой — в пределах 1–2% годовых.

Если же говорить про заработок, то можно выбрать облигации крупных российских компаний. Это 5–6% годовых. Ненамного больше, чем в первом варианте, но всё же это чистый плюс. Некоторые облигации могут принести больше 6%, а иногда даже больше 10% годовых. Но часто это вложения в рискованные компании, и существует вероятность не получить деньги назад. В инвестициях с доходом выше 6% годовых надо хорошо разбираться: кому мы даём в долг, какое у него финансовое положение и так далее.

У долговых инструментов есть две важные составляющие: определённый срок и определённый процент размещения. Нам известно, когда эти деньги вернутся и какой доход мы получим.

При покупке актива мы не знаем точно, за сколько будем его продавать и какой доход получим. Так, при покупке акций мы не знаем, что будет итогом: у компании всё хорошо — получим дивиденды, у компании всё плохо — не получим дивиденды, плюс упадёт цена на акции.

Начать можно с самого простого и понятного инструмента — открытия депозита.

Ограничений по сумме здесь нет — достаточно тысячи рублей. Условно депозиты относят к безрисковым инвестинструментам. Это связано с существующей в нашей стране системой страхования вкладов: подразумевается, что Агентство по страхованию вкладов (АСВ), российская государственная корпорация, в случае банкротства банка вернёт его клиенту сумму до 1,4 млн рублей.

Однако важно понимать, что АСВ — не 100%-я гарантия. В 1998 году вся финансовая система рухнула, в том числе и государственные институты. Но сейчас в России на период кризисов предусмотрены золотовалютные резервы, у нас сравнительно небольшой долг. Поэтому можно округлить: риск положить в банк сумму до 1,4 млн рублей при гарантии АСВ как бы нулевой, поскольку за АСВ стоит государство. Хотя он, конечно, существует. Просто он наименьший по сравнению с другими.

По статистике 50–60% нашего населения инвестируют в депозиты СберБанка, считая его самым надёжным. Но с гарантией со стороны государства между банками нет никакой разницы. Исходя из этого, можно выбирать банк, где процент по депозиту выше, даже если банк не сверхпопулярный. Правда, важно убедиться, что на сайте АСВ он числится в списке организаций-участников системы страхования вкладов.

При этом если разместить деньги в депозиты разных банков — можно рассчитывать на страхование в каждом из них, если вклад в один банк не превышает 1,4 млн рублей.

Инвестирование в банковские депозиты — это условная первая ступень.

Дальше есть два варианта: облигации и акции.

Вложения в облигации — это вариант инвестирования, когда мы даём в долг эмитенту ценных бумаг, рассчитывая получить определённый доход.

Важно понимать, что самой банковской системе деньги не нужны. Она посредник: берёт деньги у тех, у кого они есть, и перенаправляет их туда, где они нужны. Поэтому можно, минуя посредника, дать в долг напрямую компаниям или даже государству. Вместо открытия депозита в СберБанке под 4,5% годовых можно приобрести у государства облигации федерального займа (ОФЗ) под те же 4,5% годовых.

Если у вас есть деньги, но вы не можете просто инвестировать их куда-то на продолжительный срок и забыть про их существование, то выбирать следует облигации или депозиты — так деньги всегда будут под рукой.

Если же у вас есть какая-то сумма и вы себе говорите: «Есть деньги. Я хочу, чтобы они где-то работали. Они мне особо не нужны. Я хотел бы их вложить на какой-то долгий неопределённый срок, желательно больше трёх лет, но точно больше года. Мне хочется получить больший доход», то ваш вариант — это акции.

Вложения и в акции, и в облигации нужно рассматривать как долгосрочные «ленивые» инвестиции. Большая проблема в том, что люди относятся к акциям как к инструменту, на котором нужно играть, отлавливать моменты их роста и падения. Эта дорожка ведёт к плохим результатам.

Люди, которые приобрели активы и не суетятся, всегда заработают больше тех, кто постоянно что-то выискивает и пытается активно торговать.

Активные инвестиции — это спекулятивный подход, когда приходится торговать на изменении цен, новостях и тому подобном. Я никому не рекомендую этим заниматься. А всё, о чём мы говорим сегодня: депозиты, облигации, акции, недвижимость, которую мы обсудим чуть позже, — всё это пассивные инвестиции. Мы не вкладываем много времени и труда, чтобы получить доход.

Можно попробовать себя в венчурных инвестициях, но это ещё более рискованно. Например, можно дать в долг Газпрому под 5% годовых или маленькой неизвестной компании — под 15%. И там, и там ничего делать не придётся. Но во втором случае риск гораздо больше.

Если говорить об акциях, то одно дело — купить акции СберБанка, крупной компании или просто стабильной компании. И совсем другое — купить акции малоизвестных бизнесменов, у которых есть только идея. Второй вариант будет более рискованным.

То есть можно сказать, что венчурные инвестиции — это пассивные инвестиции, но с очень высоким риском. Хотя бывает, что бизнес малоизвестных ребят выстреливает, и доходность их акций может оказаться выше, чем у того же СберБанка.

Эмитент: организация, которая выпускает ценные бумаги

курс

Пассивные инвестиции:

как получать дополнительный доход

Узнать больше

- Научитесь самостоятельно собирать инвестиционный портфель

- Изучите альтернативные инвестиции — в недвижимость, бизнес, драгоценные металлы

- Разберётесь, как вкладывать деньги с минимальными рисками

Когда покупку недвижимости можно считать инвестицией?

Недвижимость — достаточно распространённый инструмент инвестирования. Тем не менее главный минус этого актива — большой порог входа. В депозит, облигации, акции можно вложиться и одной тысячей рублей. На недвижимость надо накопить несколько миллионов.

Отличить инвестиционную недвижимость от обычной очень просто: если она создаёт положительный денежный поток, то это инвестиция, если отрицательный — нет.

Под отрицательным потоком следует понимать ситуацию, когда человек покупает квартиру для себя, сам в ней живёт и оплачивает все расходы.

Если же недвижимость покупается в ипотеку и сдаётся в аренду, то нужно посчитать: такая покупка будет инвестицией при условии, что платежи по ипотеке меньше, чем аренда. Если есть хоть какой-то доход, то условно любую недвижимость можно назвать инвестицией. И неважно, приобретена она в ипотеку или нет.

Надо понимать, что в среднем в долгосрочной перспективе цены на недвижимость вырастают за год на размер инфляции в стране. Если учитывать миграцию, то там, куда граждане прибывают, цены на недвижимость растут быстрее, а откуда они уезжают — медленнее или вообще снижаются. В нулевые недвижимость росла значительно быстрее инфляции, потом лет десять роста не наблюдалось. Могло показаться, что рост был всегда, но цена в долларах падала.

В перспективе цены должны расти и защитить вложенные средства на годовой уровень инфляции в стране. А за счёт арендных платежей можно получать дополнительный доход.

На стоимость недвижимости также влияют локальные факторы. Например, возле дома построили новый торговый центр или мусорный завод. Сложно предсказать выгодность вложений: надо учесть много моментов. Но в целом, если вкладываетесь в недвижимость, то вероятность быть в большем плюсе выше, чем при открытии депозита.

На сегодня я считаю существенным один фактор. После пандемии меняется парадигма «работать в офисе». Работая удалённо, люди перестанут стремиться жить в крупных городах. А эта тенденция говорит о рисках для классического инвестирования в недвижимость.

Ценные металлы — это инвестиция?

С моей точки зрения, золото, предметы старины и тому подобное не являются инвестиционными инструментами. Депозит и облигации приносят процент за пользование деньгами. Недвижимость можно сдавать в аренду и получать арендную плату. По акциям выплачиваются дивиденды. Мы имеем так называемый дополнительный доход помимо изменения стоимости.

Золото и тому подобное — это исключительно защита от инфляции. И то в лучшем случае. Здесь нет дополнительного дохода. Принцип роста этих активов заключается в том, что в экономике денег становится больше, чем золота. В кризис оно дорожает быстрее, а когда кризиса нет, может долго не расти и даже падать в цене.

Есть «физическое» и «нефизическое» золото. Во втором случае мы покупаем финансовый актив, привязанный к золоту, или открываем «металлический» счёт в банке. Если банк обанкротится, то золота у нас не будет.

Если же вы всё-таки хотите вкладываться в ценные металлы, то инвестировать надо в «физическое» золото. При этом украшения и тому подобное стоит оценить в стоимость лома, так как они не стоят столько, за сколько их покупали. Отталкиваться нужно от цены лома — это их реальная цена.

Золото — хороший защитный инструмент, когда рушится финансовая система. Оно может пережить обесценивание валюты, как в период развала СССР. Тут речь идёт не про заработок, а про сохранение своей платёжеспособности в случае серьёзной экономической проблемы.

При этом мы оставляем за скобками волатильность цены самого золота. Если человек покупает его, чтобы заработать на изменении цены, то он потеряет либо часть, либо все свои деньги.

Откуда появился стереотип про активную торговлю акциями и как выбрать надёжного брокера?

Напрямую открыть счёт на бирже у нас не получится — нужен брокер, то есть посредник между обычным инвестором и рынком, где обращаются ценные бумаги.

Каждый раз, когда совершается операция на этом рынке, брокер получает комиссию за сделку. Сейчас на российском рынке она одна из самых низких. При этом неважно, будет ли сделка успешной, — брокер обязательно получит свою комиссию.

Так возникает конфликт интересов инвестора и брокера.

Инвестор должен быть заинтересован в долгосрочном инвестировании, например, покупке акций на 3–5 или 10 лет: чем дольше хранятся ценные бумаги, тем больше вероятность на них заработать.

Но брокеру это невыгодно. Главная цель брокера и всей индустрии — стимулировать людей активно торговать. Отсюда огромное количество призывов: «Купи сегодня это, завтра то!». А новостная лента постоянно подогревает тревожность, идёт постоянное обращение к эмоциональности, игра на FOMO — страхе упущенной выгоды. Каждый раз инвесторов стремятся подвести к совершению сделки.

Главное здесь — понимать, что у брокера свои задачи, у инвестора — свои. Цели разные. А те, кто делает первые шаги от депозитов к акциям и облигациям, часто теряют деньги, потому что считают фондовый рынок местом, где надо активно торговать.

Отслеживать же ситуацию всё равно придётся. Купить и совсем забыть — плохой вариант. На периодах 3–5 лет и более, если упрощать, стратегия может выглядеть так: приобретаем акции какой-то компании. Раз в год выходит годовой отчёт о её деятельности — там отражается выручка и чистая прибыль. Знакомимся с этим документом и делаем выводы. Если всё в порядке, ждём ещё год.

В целом брокерские агентства — достаточно надёжные организации, потому что они никаких базовых рисков не несут, оказывают посреднические услуги. Но, к сожалению, были неприятные прецеденты, когда кто-то увлекался торговлей на фондовом рынке, проигрывал свои капиталы и залазил в карманы клиентов.

Поэтому обращаем внимание на крупные брокерские конторы — они надёжные. На сайте «Мосбиржи» можно посмотреть их рейтинг по обороту, который связан с количеством торгующих через них людей. Или же выясняем, входит ли наш брокер в крупную финансовую структуру.

В мировой практике также существует страхование брокерских услуг — это страховка от незаконных действий брокера с нашими активами. Но тут важно понимать, что имеется в виду под страхованием — деньги за акции, которые упали в цене, никто не вернёт. В России этот вопрос пока не решён, поэтому лучше выбирать крупных российских брокеров.

Что сделать, чтобы начать инвестировать?

Общепринятых стратегий инвестирования, к сожалению, нет. Часто многое зависит от человека и его жизненной ситуации.

Если мы понимаем, что у нас есть некая сумма и она может понадобиться в любой момент или в течение трёх ближайших лет, имеет смысл только вложиться в облигации или открыть депозит.

Если же есть свободные деньги и мы хотим, чтобы они работали, хотим получать больший доход, можно вложить их в акции на неопределённый срок, желательно больше трёх лет.

Грубо говоря, существует принцип: чем мы старше, тем больше у нас в портфеле должно быть облигаций по сравнению с акциями.

Также стоит открыть индивидуальный инвестиционный счёт (ИИС). Как и брокерский счёт, он позволяет покупать и продавать акции, облигации и валюту. Но его плюс в том, что можно вернуть 13% от вложенных средств за счёт ранее уплаченных налогов. Схема сложная, но её стоит изучить. Это лучший инвестиционный инструмент для новичка, потому что это гарантированный доход, по сути — налоговый вычет. Правда, деньги нельзя выводить из купленных активов три года, но общий доход будет значительно выше дохода от средств, хранящихся на депозите.

Минимального ограничения, чтобы открыть ИИС и начать инвестировать, нет. Можно начать с одной тысячи рублей — столько стоят большинство облигаций. Но есть максимальное ограничение: счёт можно пополнить только на 1 млн рублей в год.

С учётом всех нюансов инвестировать больше 400 тыс. в год не нужно, так как это максимальная сумма, от которой считается налоговый вычет. Можно вложить и большую сумму (до 1 млн), но вернут лишь 52 тыс. рублей за календарный год.

Открыть можно только один ИИС.

В дополнение можно рассмотреть иностранные акции и облигации. Не валюту — валюта не является инвестиционным инструментом.

Есть долларовые облигации, акции, недвижимость и депозиты. Эти активы можно приобрести на торгах Санкт-Петербургской биржи. Там введены в обращение уже больше 1 500 ценных бумаг иностранных эмитентов. Либо можно открыть счёт у иностранного брокера. Это вполне доступно. Открываем счёт, переводим деньги и покупаем иностранные активы. Всё делается удалённо.

Ближе к пенсионному возрасту свои активы обязательно надо диверсифицировать.

Если мы хотим ещё больший доход, надо либо вкладывать больше денег, либо больше времени, применяя механизм сложного процента: получив проценты, не тратить их, а снова инвестировать.

Вложения в экономику: об инвестициях простыми словами

.jpg)

Без дополнительных финансов невозможны рост бизнеса и развитие городов и стран. Рассказываем, какое значение инвестиции имеют для экономики в целом и для каждого из нас.

Привлекать инвестиции важно как для бизнеса, так и для экономики городов и даже целых государств. Дополнительные финансы позволяют активнее развиваться, не откладывая рост на будущее. Например, модернизировать производство, создавать новые рабочие места, строить дороги и жилье, развивать транспорт, благоустраивать городские скверы и улицы. Все это дает больше возможностей и в итоге повышает качество жизни. Продолжаем цикл публикаций «Московская экономика простым языком». В этот раз рассказываем, что такое инвестиции и как столица привлекает капитал.

Что такое инвестиции

Инвестициями называют вложения ресурсов в различные проекты. Их можно разделить на финансовые (покупка ценных бумаг, вложение денег в бизнес на длительный или краткосрочный срок) и инвестиции в реальные активы. Они бывают материальными (например, покупка оборудования) и нематериальными (патенты, научные разработки и прочее). Стать инвестором может не только компания, но и любой человек, даже с небольшим свободным капиталом.

Оптимальное решение

Петр Смирнов много работал и накопил солидную сумму. Он боится ее потерять из-за колебаний курса валют, инфляции и других причин. Вложить свои средства в покупку недвижимости кажется ему оптимальным решением. Такой способ инвестирования традиционно считается одним из самых надежных. Можно купить квартиру на этапе подписания проектной документации по низкой цене, понимая, что со временем стоимость этого актива будет только расти, а недвижимость передается в наследство.

.jpg)

Инструменты инвестиций

Любую покупку, совершенную для того, чтобы получить доход в будущем, можно назвать инвестиционным инструментом. Это покупка недвижимости, оборудования для производства товаров или даже затраты на дополнительное образование, которое даст новые знания и улучшит навыки. Финансовыми инструментами инвестирования считают покупку валюты, металлов, акций, облигаций, недвижимости, а также традиционный банковский вклад.

Деньги в долг

Покупая акции, инвестор выделяет свои деньги на развитие компании в надежде, что она увеличит свои финансовые показатели. Акции наделяют своего владельца правом на получение дивидендов. Покупая облигации, инвестор дает средства в долг под определенный процент и ждет, когда заемщик вернет ему деньги с учетом полученного дохода.

Вкладывая свой капитал в бизнес, инвестор рассчитывает получить отдачу — прибыль. Поэтому он проводит оценку деятельности компании, прежде чем финансово поддержать тот или иной проект. В свою очередь, предприниматели, которые планируют привлечь инвестиции, прописывают детальные бизнес-планы. Они не только прогнозируют, как вырастет бизнес благодаря вложенным средствам, но и пытаются рассчитать, насколько увеличится прибыль инвестора.

.jpg)

Вклад чашки кофе в экономику страны

На деньги инвесторов владелец небольшой кофейни может купить дополнительную кофемашину. У него появится возможность варить и продавать больше кофе. Это повысит общий объем продаж для бизнеса. В сочетании с деятельностью многих других организаций увеличение производства может привести к росту валового внутреннего продукта как региона (ВРП), так и всей страны (ВВП). С помощью этого показателя оценивают ситуацию в экономике и узнают об уровне жизни страны или региона.

В погоне за инвестором

Для привлечения инвестиций совсем другого масштаба, например для запуска крупных производств, на уровне городов и государств разрабатывают инвестиционные стратегии и создают привлекательные условия: снижают налоги, упрощают бюрократические процедуры, развивают инфраструктуру, стимулируют спрос на продукцию.

Можно сказать, что регионы и города соревнуются друг с другом, создавая привлекательный инвестиционный климат, чтобы заинтересовать больше перспективных инвесторов и привлечь крупный капитал в свой регион.

Для жителей инвестиции в экономику очень выгодны. В городах, которые привлекают больше инвестиций, увеличивается количество рабочих мест, растет уровень жизни, развивается социальная сфера.

Стать резидентом

Для инвесторов, которые хотят развивать бизнес в России, создают особые экономические зоны (ОЭЗ) — инфраструктурные площадки со своей внутренней экосистемой. Яркий пример — ОЭЗ «Технополис “Москва”». На ее территории работают российские и зарубежные высокотехнологичные предприятия, а город предоставляет резидентам налоговые преференции, обучает кадры, выстраивает инженерную и производственную инфраструктуру.

Технополис «Москва» уже дал столице почти 11 тысяч рабочих мест, а бюджету — налоговые поступления. За девять месяцев 2020 года резиденты особой экономической зоны инвестировали в развитие столичной экономики 7,4 миллиарда рублей. Сейчас совокупный объем всех вложений резидентов за все время существования ОЭЗ уже превысил 36 миллиардов рублей.

Инвестиционный климат Москвы

Высокий инвестиционный потенциал столицы подтверждается международными рейтингами. По итогам 2020 года Москва вошла в топ-25 глобальных городов будущего, привлекательных для иностранных инвесторов. Кроме того, столица возглавляет национальный рейтинг состояния инвестиционного климата в регионах России.

Для иностранных инвесторов Москва имеет ряд конкурентных преимуществ. В первую очередь столица — это точка выхода на рынок всей России и стран СНГ. Также инвесторы, которым нужны выгодные условия для размещения нового бизнеса или расширения существующего, могут найти в Москве привлекательные арендные ставки производственных площадей, развитую инфраструктуру и квалифицированные кадры.

.jpg)

На долю компаний, зарегистрированных в столице, приходится порядка половины всех поступивших в Россию прямых иностранных инвестиций. Их накопленный объем, по данным на 1 июля 2020 года, составил 259,4 миллиарда долларов США.

Только в 2020 году объем инвестиций в экономику Москвы составил 3,6 триллиона рублей, что на 1,7 процента большепоказателя годом ранее. Всего на долю Москвы сегодня приходится почти 18 процентов общероссийского объема инвестиций в основной капитал.

Во время пандемии сохранить инвестиционную активность в столице помогла система мер поддержки. Ее начали формировать пять лет назад и регулярно улучшают. Город предлагает инвесторам площадки для размещения производств на льготных условиях, предоставляет различные субсидии и льготные займы, снижает налоговую нагрузку.

В 2020 году появились две новые меры для поддержки инвесторов — инвестиционный налоговый вычет и программа стимулирования создания рабочих мест. В 2021 году в силу вступит еще одна форма взаимодействия инвесторов с городом — заключение соглашений о защите и поощрении капиталовложений.

Источник https://quote.rbc.ru/dict/investments

Источник https://netology.ru/blog/09-2021-investment-for-beginners

Источник https://www.mos.ru/news/item/88461073/