Тинькофф Инвестиции: обзор брокерского счета

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

Выбор брокера — одна из самых важных задач для инвестора, как на начальном этапе, так и в любой другой момент. Все хотят сэкономить на комиссиях, получить хороший сервис и качественную поддержку. Но не всегда получается совместить все выгоды одновременно. В чем плюсы, минусы и подвохи мобильного приложения Тинькофф Инвестиции и подходит ли этот брокер начинающим инвесторам, разобрался специалист сервиса Бробанк.

- Как выйти на фондовый рынок через Тинькофф банк

- Тарифы на брокерское обслуживание физических лиц в Тинькофф

- Инвестор

- Трейдер

- Премиум

- Личный кабинет брокера Тинькофф Инвестиции

- Портфель

- Что купить

- Пульс

- Чат

- Другие вкладки

- Плюсы и минусы мобильного приложения

- Преимущества и недостатки сотрудничества с Тинькофф брокером

- Преимущества

- Недостатки

- В чем подвох Тинькофф Инвестиций

- Робот-советник

- Комиссия

- Сбои в работе приложения

- Акции и бонусы

- Налогообложение

- Подходит ли брокер Тинькофф Инвестиции для новичков

Как выйти на фондовый рынок через Тинькофф банк

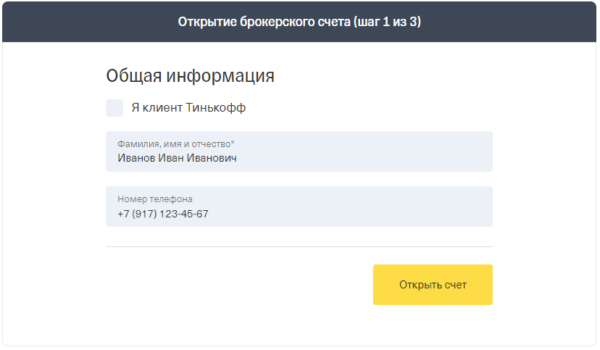

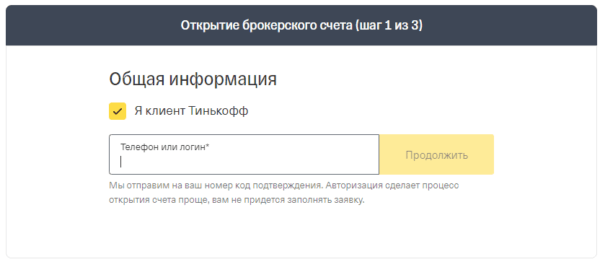

Для выхода на фондовый рынок нужен брокерский или индивидуальный инвестиционный счет. Чтобы открыть его в Тинькофф банке:

- Закажите карту Тинькофф Black. Если у вас такая карта уже есть, оформлять еще одну не надо. Карта нужна, чтобы выводить суммы с индивидуального инвестиционного или брокерского счета. Других способов у инвесторов нет. Перевести деньги на ИИС и брокерский счет в Тинькофф можно бесплатно со счетов или карт внутри банка или в других банках.

- Подайте заявку на открытие брокерского счета или ИИС через мобильное приложение или официальный сайт. Счет откроют в срок от нескольких часов до суток.

Тинькофф банк периодически проводит розыгрыши среди своих клиентов. К примеру, с 25.08.2022 года по 07.10.2022 года при открытии брокерского счета и прохождении обучения у брокера можно получить в подарок акции компаний на сумму до 20 000 рублей.

Тарифы на брокерское обслуживание физических лиц в Тинькофф

В Тинькофф Инвестиции три тарифных плана для частных клиентов. Пополнение, вывод средств и депозитарное обслуживание бесплатное для всех инвесторов, что выгодно отличает брокера от ближайших конкурентов.

Инвестор

Комиссия за сделки с ценными бумагами – 0,3%. На этом тарифе бесплатное обслуживание брокерского счета. Инвестору доступен базовый каталог ценных бумаг, а также рекомендации робота-советника и онлайн-поддержка в чате.

Комиссия за сделки с валютой — 0,9%, за сделки с драгметаллами — 1,9%.

Тариф подходит для клиентов, которые совершают небольшое число сделок. Если операций по счету будет много, комиссия окажется не самой выгодной.

Трейдер

- нет сделок,

- оформлена Премиальная карта,

- оборот в прошлом месяце больше 5 млн рублей или портфель на сумму от 2 млн рублей.

Если ни одно из условий не выполнено, плата за обслуживание – 290 рублей.

Комиссия за сделки с валютой — 0,4%, за сделки с драгметаллами — 1,5%.

Трейдеру доступен базовый каталог ценных бумаг, рекомендации и аналитика от робота-советника, а также онлайн-поддержка в чате.

Премиум

Базовая комиссия для инвесторов на премиальном тарифе — 0,025%, но при проведении сделок на внебиржевом рынке плата от 0,25% до 4% от суммы.

Ведение счета – 3 000 рублей в месяц. Обслуживание будет бесплатным, если собран портфель на сумму более 3 млн рублей или неснижаемый остаток 1 млн рублей, а обороты по карте в расчетном периоде от 200 000 рублей. В остальных случаях ежемесячная плата за премиальный тариф 1 990 рублей.

Кроме базового перечня ценных бумаг инвестору с пакетом «Премиум» доступны бумаги с мировых бирж и внебиржевые активы. Клиентов с премиальным тарифом ведут персональные менеджеры. Также они получают индивидуальные рекомендации аналитиков Тинькофф банка и помощь в составлении портфеля.

Комиссия за сделки с валютой — 0,3%, за сделки с драгметаллами — 0,9%.

Личный кабинет брокера Тинькофф Инвестиции

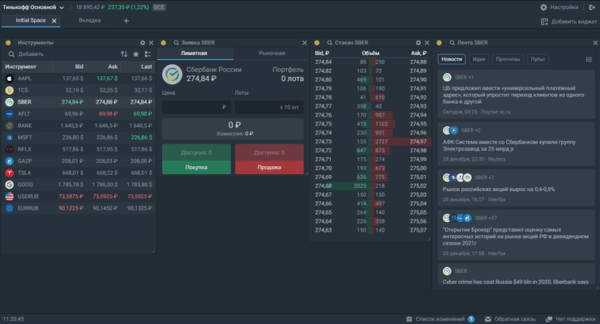

- Официальный сайт. Тогда пользователь попадает в торговый терминал Тинькофф Инвестиций, работа в котором описана в отдельном обзоре Бробанка.

- Мобильное приложение. Скачать его можно на AppStore, AppGallery и в Google Play и установить на устройства на базе iOs или Android. В статье подробнее рассмотрим, как работает мобильное приложение Тинькофф Инвестиции.

После скачивания и установки мобильного приложения Тинькофф Инвестиции выберите способ авторизации – по отпечатку пальца или четырехзначному ПИН-коду. Подтвердите действие смс-паролем.

Пройдите тест на определение инвестиционного профиля и получите рекомендации робота-советника по формированию первого портфеля. Не обязательно им следовать. Совет можно закрыть и покупать те ценные бумаги, которые вам кажутся более достойными, чем рекомендованные активы.

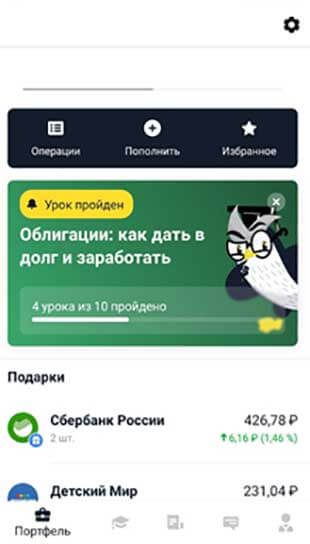

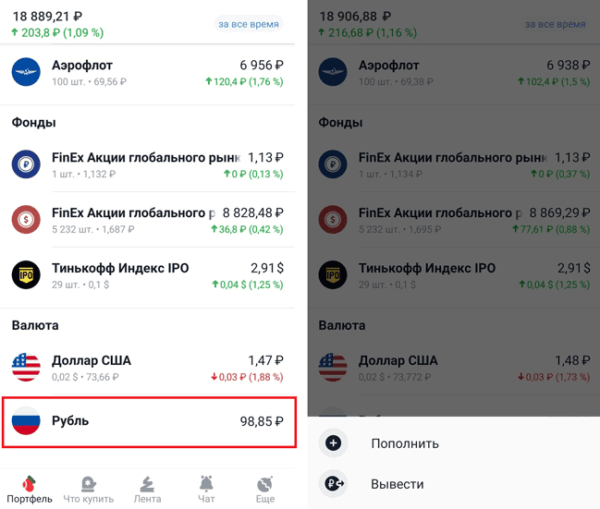

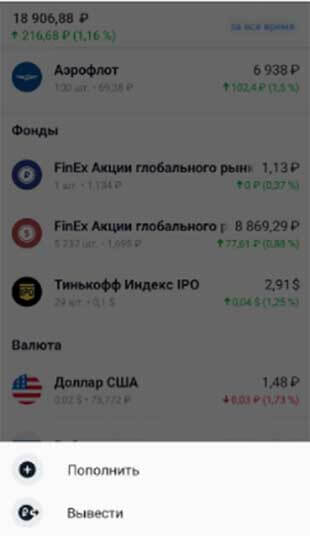

Портфель

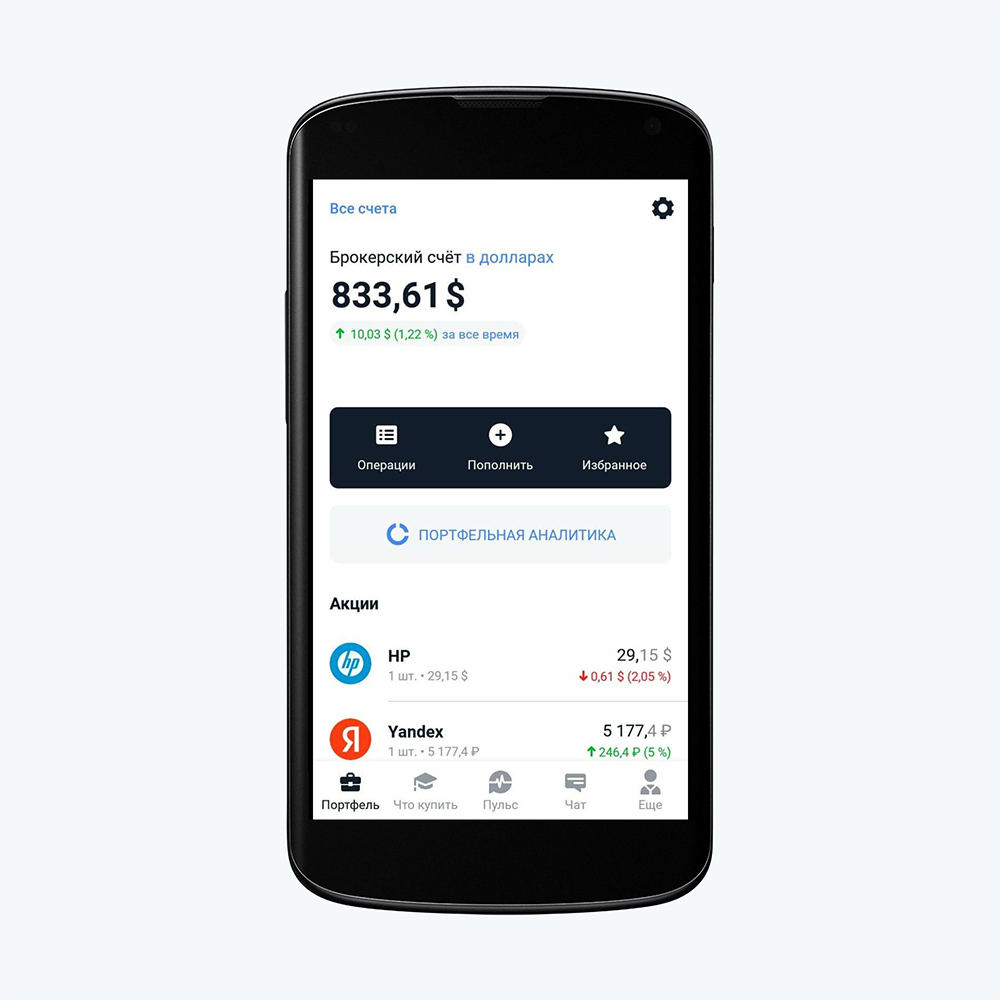

Запуск приложения Тинькофф Инвестиции всегда начинается с экрана «Портфель».

- В верхней части экрана расположена вкладка «Все счета». Если по ней щелкнуть, появится информация обо всех брокерских и инвестиционных счетах инвестора. Здесь же можно открыть новый счет без обращения в банк и других дополнительных действий.

- В правом верхнем углу расположена шестеренка, при щелчке на которую можно вызвать вкладку пополнения счета и вывода. А также настроить автопополнение, включить или отключить маржинальную торговлю и овернайт. Здесь же размещена вкладка «Отчеты».

Если вы зашли и уже работаете в приложении некоторое время, перейти на главный экран можно по щелчку с правом нижнем углу, где написано «Портфель».

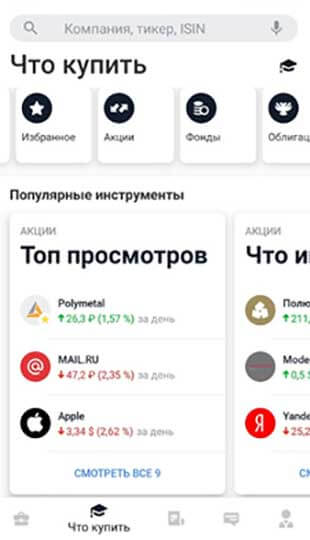

Что купить

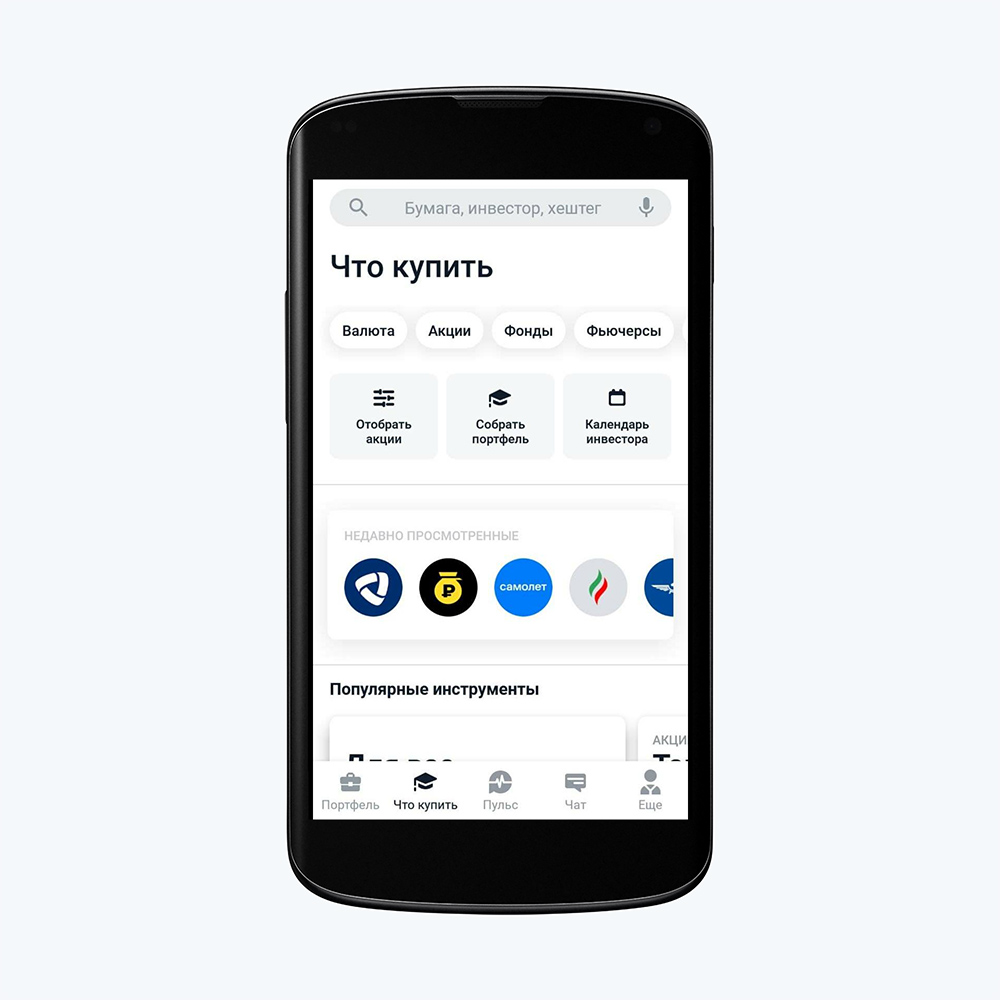

Вторая вкладка меню в нижней части экрана мобильного приложения Тинькофф Инвестиций «Что купить».

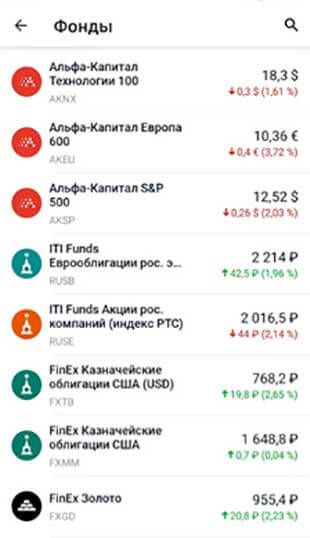

- Здесь можно выбрать актив – валюту, акции, фонды, фьючерсы, облигации или структурные ноты.

- Под перечнем активов доступны три кнопки: «Отобрать акции», «Собрать портфель» и «Календарь инвестора».

- В этом же разделе видны все недавно просмотренные активы, популярные инструменты и актуальная информация, где собраны рекомендации Тинькофф банка по покупке.

- Если интересуют инвестиционные идеи, они сгруппированы в два раздела: что покупают и что продают.

- В разделе «Что купить» Тинькофф предлагает инвесторам разные стратегии. Такие как высокодоходные облигации, фонды, рублевые облигации, акции роста, еврооблигации в евро, облигации с высоким рейтингом и авиакомпании.

- В этой же вкладке собраны рекомендации аналитиков Тинькофф и топ-5 акций для покупки в текущем месяце.

- В разделе «Взлеты и падения» вкладки «Что купить» для пользователей мобильного приложения Тинькофф Инвестиции брокер собирает топ-15 активов, которые выросли или упали сильнее всего. Список обновляется в режиме реального времени.

- Еще ниже расположены рекомендации по портфелю ИИС. В них входят дивидендные акции российских, иностранных и американских компаний, высокодоходные облигации в долларах, китайские акции и корпоративные облигации в рублях.

- Здесь же размещены разделы посвященные фондам компании Тинькофф.

- Если прокрутить экран, ниже видны лидеры торгов, мировые фондовые индексы, информация по дивидендам на текущей неделе и отдельно по акциям РФ и США.

- Новичкам будет полезен раздел «С чего начать».

- Здесь же Тинькофф сгруппировал лидирующие активы по валютам: самые дешевые и самые дорогие, как в долларах, так и в рублях.

В самом низу вкладки «Что купить» размещены коллекции и каталог инструментов.

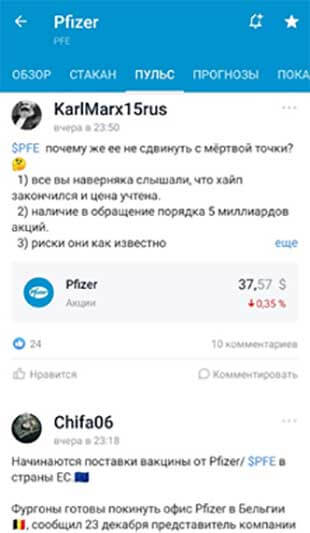

Пульс

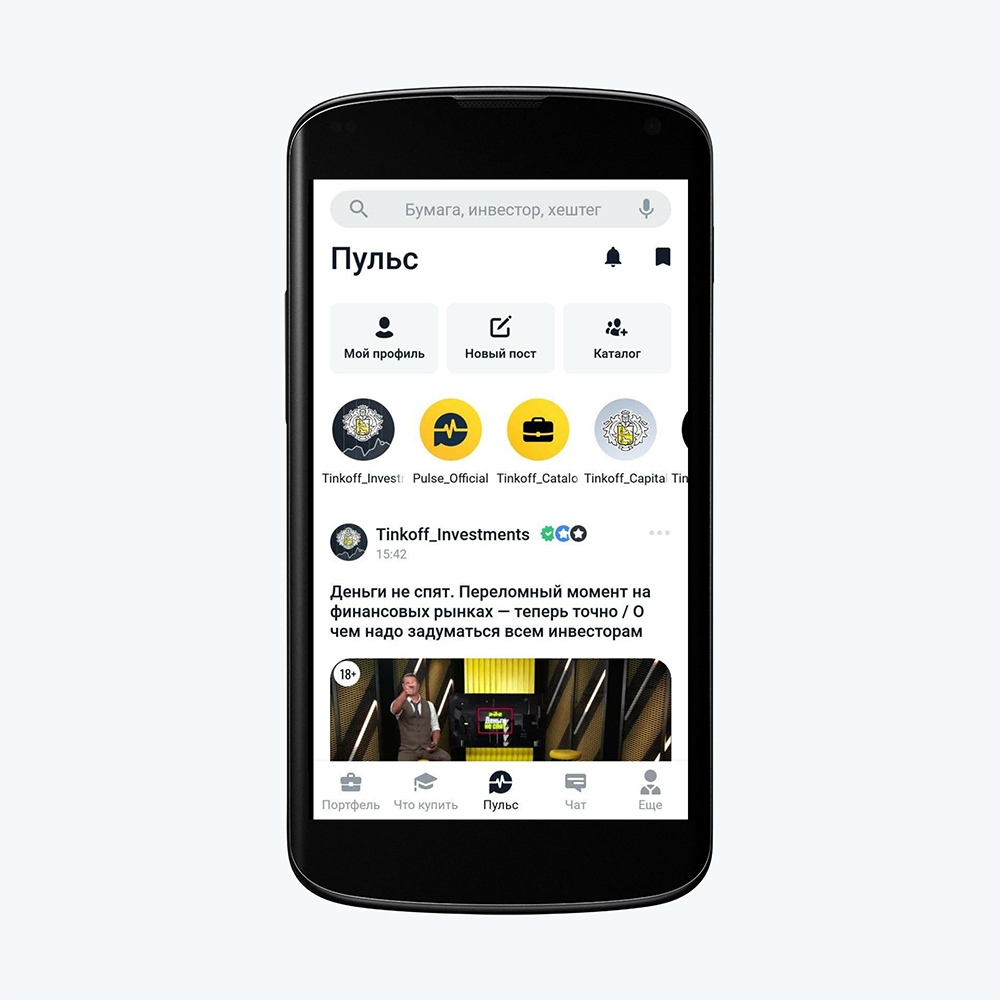

Социальная сеть для инвесторов и трейдеров, которые пользуются услугами брокера Тинькофф Инвестиции, называется «Пульс». Для удобства клиентов на главном экране вкладки размещен поиск по названию бумаги, имени инвестора, каналу или хэштегу. Ниже размещены три действия на выбор: «Мой профиль», «Новый пост» или «Каталог».

В ленте публикуют новости Тинькофф Журнала, Tinkoff Investments. Можно подписаться и на другие информационные порталы, такие как Ведомости, Интерфакс, vc.ru, RNS, Рейтерс, Тинькофф Капитал и Тинькофф Каталог. Здесь же подобраны рекомендации наиболее популярных инвесторов и трейдеров, которые делятся своими мыслями и идеями по поводу разных инструментов и активов.

Можно подписаться на публикации помеченные разными хэштегами. Наиболее популярные в Пульсе – #что_купить, #обучение, #обзор, #новичок, #россия, #нефть и #отчеты. Если какая-то из тем больше не интересна, можно в любой момент отписаться от новостей или хэштега.

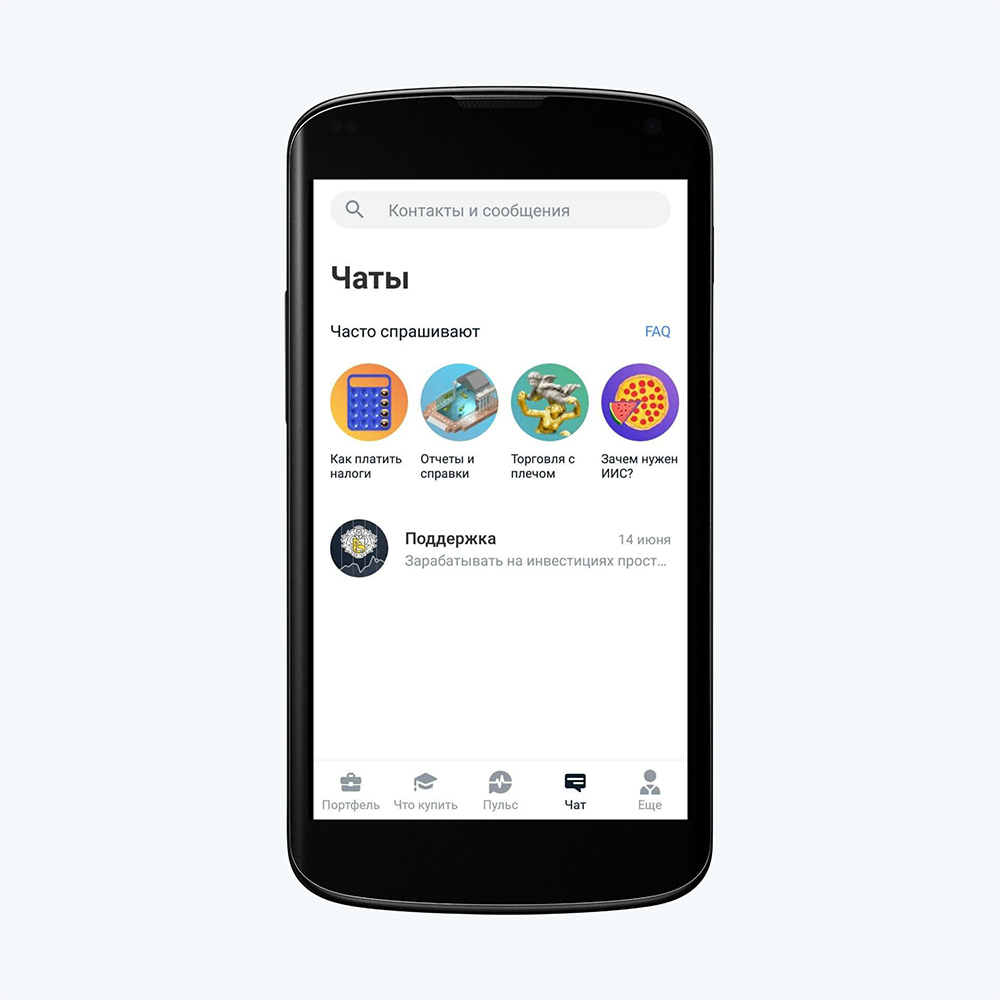

Четвертая вкладка нижнего меню в Тинькофф Инвестициях – онлайн-чат со службой поддержки.

- Как платить налоги.

- Отчеты и справки.

- Торговля с плечом.

- Зачем нужен ИИС.

- Как работает Пульс.

Чат со службой поддержки круглосуточный. Чтобы специалист брокера дал ответ быстрее, все вопросы сгруппированы в разделы: «Бонусы и акции», «С чего начать», «Комиссии», «Налогообложение» и «Вывод и пополнение». Здесь же публикуют некоторые рекомендации от робота-советника или по акциям. Например, как получить подарки за участие в конкурсах в Пульсе или купить актив из подборки «Без убытка» на выгодных условиях.

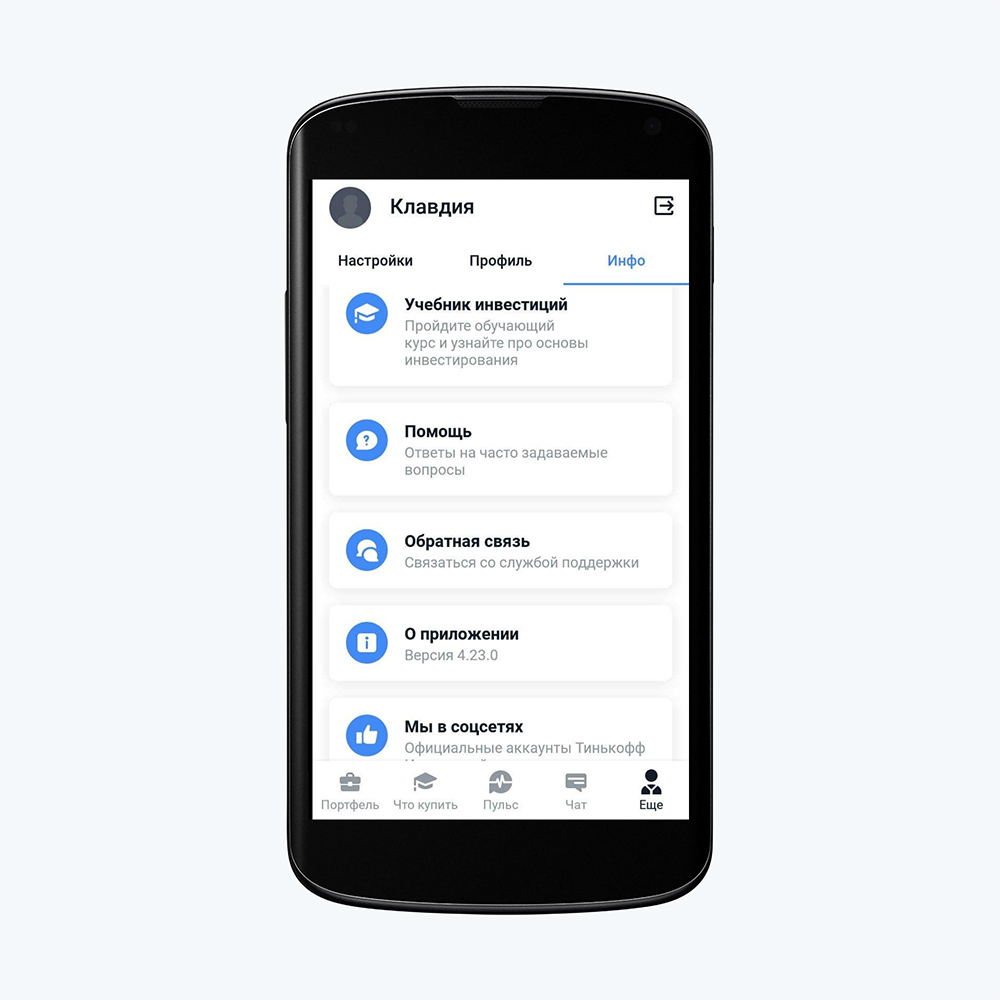

Другие вкладки

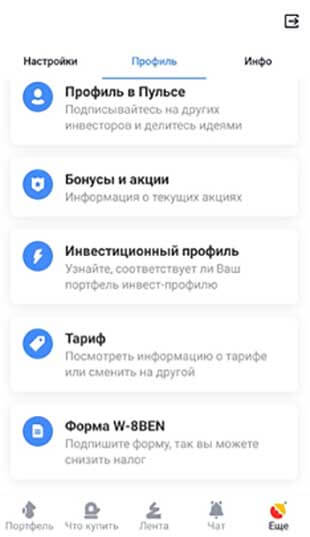

- Настройки. Здесь можно настроить уведомления, параметры входа и авторизации в приложение, отключить смс-подтверждение части сделок, скрыть овернайты и выбрать тему оформления.

- Профиль. В этой вкладке можно настроить профиль в Пульсе, прочитать о текущих акциях и бонусах, изменить тарифный план и подписать форму W-8BEN. Здесь же можно проверить какой инвестиционный профиль вам присвоен роботом-советником: консервативный, умеренный или агрессивный. Если вы не согласны с результатами теста по определению риск-профиля, пройдите его еще раз. От этого зависят советы, которые вам будет давать робот при формировании портфеля.

- Инфо. Через вкладку доступны 5 разделов: «Учебник инвестиций», «Помощь», «Обратная связь», «О приложении» и ссылки на социальные сети брокера Тинькофф Инвестиции.

Если общения в чате недостаточно, можно позвонить на телефон горячей линии для инвесторов и трейдеров в Тинькофф банке 8 800 755 27 56. Также можно заказать звонок по телефону или оставить отзыв о работе приложения или брокера. Эти действия доступны в разделе «Инфо»-«Обратная связь».

Плюсы и минусы мобильного приложения

- выбор из нескольких тарифов для разного типа инвестирования – «Инвестор», «Трейдер», «Премиум»;

- удобный интерфейс с интуитивно понятной навигацией, с которой сможет разобраться даже новичок;

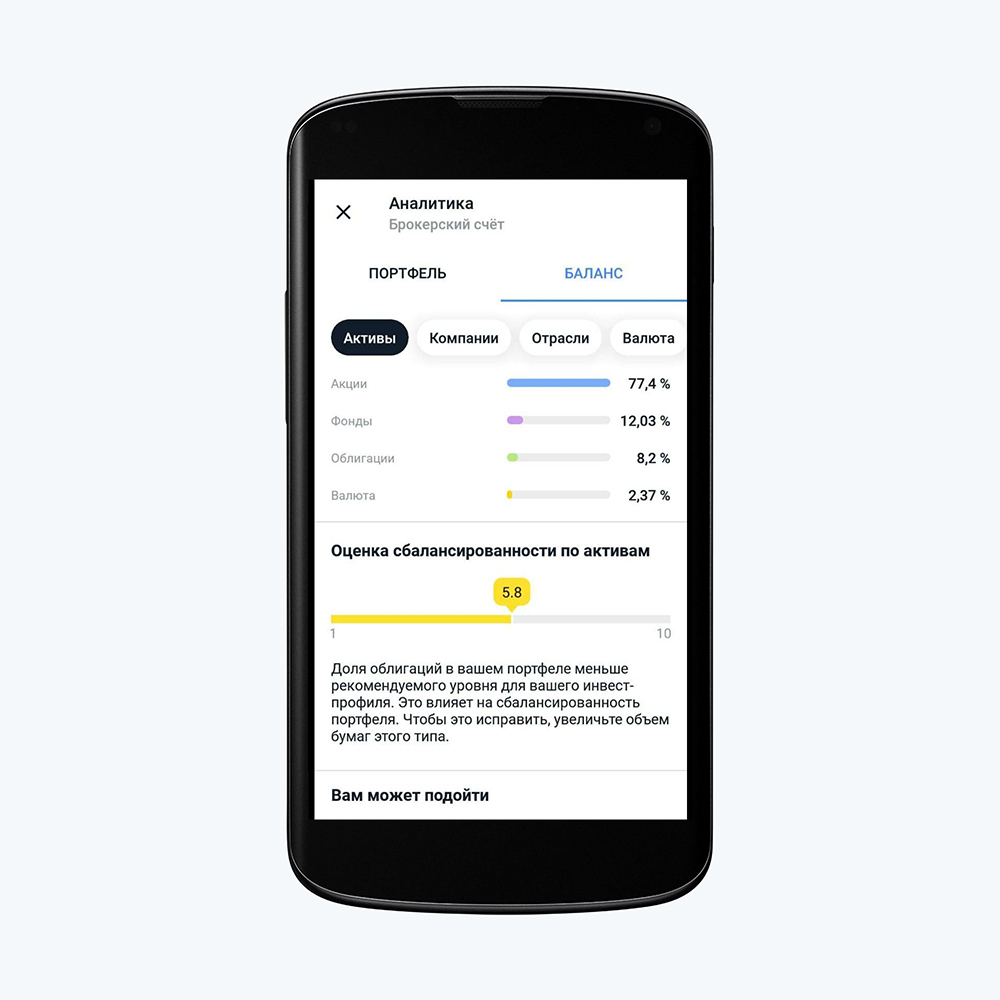

- аналитика инвестиционного портфеля с рекомендациями робота-советника по балансировке;

- доступ к социальной сети «Пульс», к которой подключены все клиенты брокера Тинькофф Инвестиции;

- самостоятельное подключение или отключение маржинальной торговли;

- выбор из нескольких типов активов – валюта, акции, фонды, фьючерсы, облигации, структурные ноты;

- покупка валюты по биржевому курсу от одной единице, доступны 9 валют;

- новости, прогнозы и идеи ведущих агентств: Ведомости, Reuters, Interfax, БКС Мой брокер, Финам, ВТБ Капитал, Сбербанк, Альфа и Атон;

- много информации к каждому активу – детали, обзор, прогнозы, показатели, дивиденды, купоны, новости, идеи, события и обсуждения в «Пульсе»;

- трансляция биржевого стакана к каждому инструменту в прямом эфире;

- график к каждому инструменту, где можно добавить заметку или настроить оповещение при достижении заданной цены или изменении в процентах от текущей стоимости;

- несколько типов заявок в зависимости от задач пользователя – лучшая цена, лимитная заявка, рыночная заявка, стоп-маркет, стоп-лимит и тейк-профит;

- лучший инвестиционный сервис в мире по версии Global Finance.

- участие в IPO в первый день размещения;

- доступ к мировым биржам и внебиржевым фондам;

- обзоры команды аналитиков и отчеты по интересующим компаниям.

Мобильное приложение Тинькофф Инвестиции скачали более 10 млн пользователей смартфонов на базе Android.

Основной недостаток приложения, о котором пишут пользователи – сбои в работе. Самое большое количество негатива в адрес брокера от трейдеров в моменты высокой активности на фондовой бирже. У таких клиентов счет идет на доли секунд, поэтому они могут пострадать от любой заминки в работе сервиса.

Еще один минус мобильной версии – нет средств для технического анализа. Для активных трейдеров больше подойдет десктопная версия Тинькофф Инвестиции, в которую можно зайти с официального сайта брокера через любой браузер.

Преимущества и недостатки сотрудничества с Тинькофф брокером

Плюсы и минусы мобильного приложения показывают не все нюансы брокера, поэтому рассмотрим отдельно преимущества и недостатки сотрудничества с Тинькофф Инвестициями.

Преимущества

- Онлайн-заявка и полностью дистанционное открытие брокерского счета. Не надо никуда ходить или ездить. Если нет карты Тинькофф Блэк, ее доставят на дом или по удобному адресу. Возможно бесплатное обслуживание карты, если держать на счетах, в том числе и брокерских в течение месяца сумму больше 50 000 рублей. Есть и другие условия для бесплатного обслуживания карты

- Для открытия счета нужен только паспорт и мобильный телефон.

- Нет платы за обслуживание брокерского счета на тарифе «Инвестор» только комиссия за сделки. На двух других тарифах также возможно бесплатное ведение счета при соблюдении некоторых условий брокера.

- Нет скрытых комиссий. Тарифные планы достаточно простые, описание каждого умещается на одном листе. В них нет условий со звездочкой или дополнительных правил, которые приходилось бы запоминать и соблюдать.

- Бесплатные услуги депозитария.

- Круглосуточное пополнение и вывод средств без комиссии.

- Доступ к услугам робота-советника, который поможет собрать первый инвестиционный портфель или скорректировать уже имеющийся.

- Круглосуточная поддержка в чате.

- Мультивалютный счет. Проводить сделки можно в рублях, долларах и евро. Конвертация доступна в мобильном приложении.

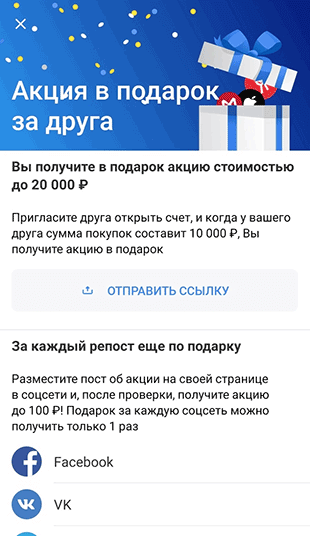

- Подарки от брокера. Тинькофф Инвестиции постоянно поощряют своих клиентов. Дарят акции за обучение, приглашение друга, репосты в социальных сетях. Эти активы потом можно продать и на полученные деньги купить другие.

- Покупка фондов Тинькофф проходит без комиссии.

- Обновление персональных данных при их изменении проходит дистанционно.

- Через брокера можно выходить не только на Московскую, но и на Санкт-Петербургскую биржу. Это расширяет возможности инвесторов и дает доступ к активам зарубежных компаний.

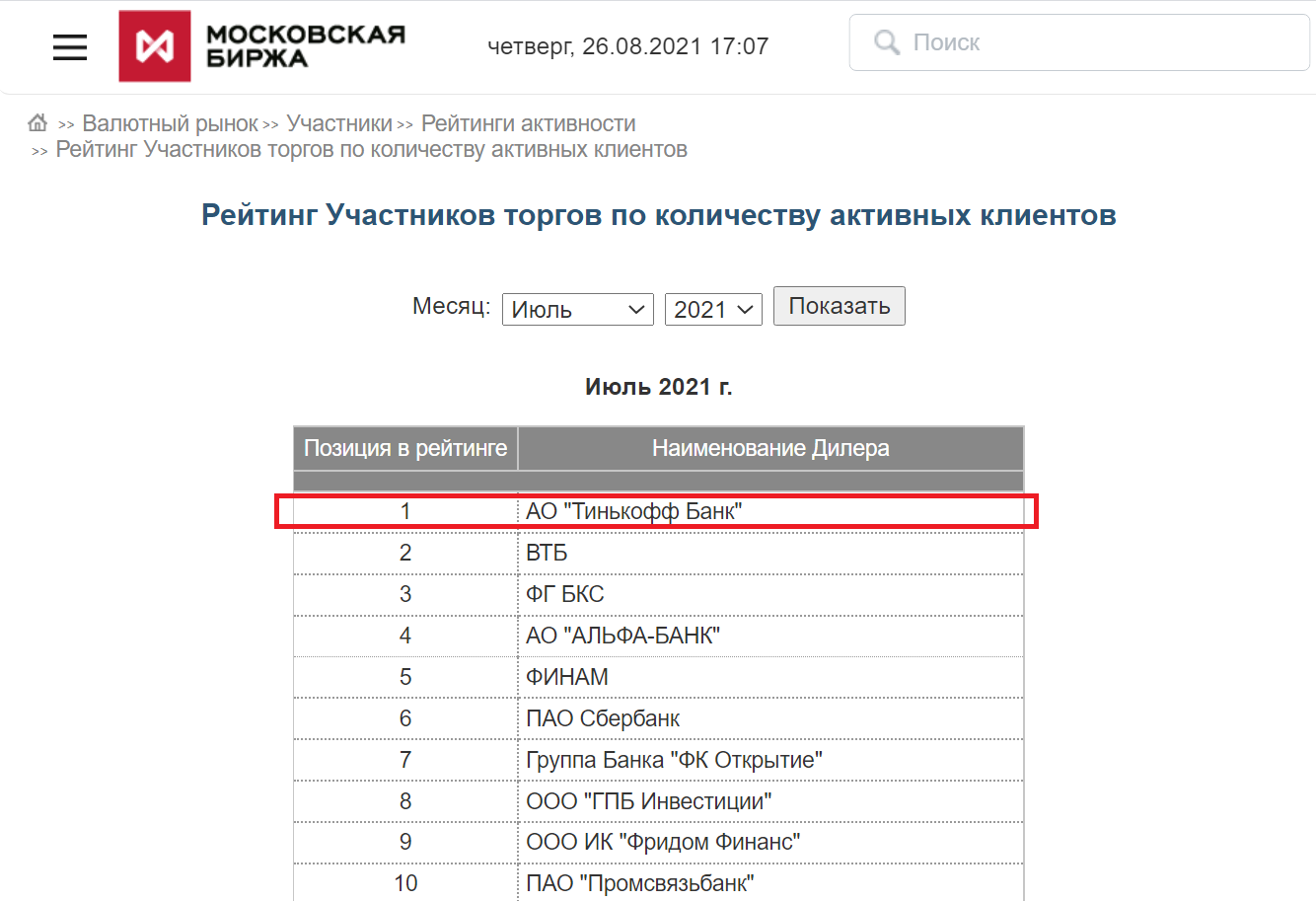

- Сотрудничество с лидером рынка. Тинькофф банк входят в топ-3 банков по числу клиентов, а по количеству активных инвесторов в 1,5 млн брокер занимает первое место по данным Мосбиржи уже больше года.

Число новых клиентов брокера Тинькофф Инвестиции постоянно растет. Кроме того, у него самое большое количество активных инвесторов, то есть тех, которых совершают как минимум одну сделку в отчетном периоде.

Недостатки

Из минусов большинство пользователей отмечают, что нужна карта Тинькофф банка, за которую надо платить. Но брокер настолько качественно обходит этот недостаток, что инвесторы все меньше обращают на него внимание. Достаточно сформировать портфель, стоимость которого не будет опускаться ниже 50 000 рублей, и пользователю ничего не придется платить банку.

| Стоимость от | 0 Р |

| Кэшбек | 1-30% |

| % на остаток | До 6% |

| Снятие без % | До 500 000 руб. |

| Овердрафт | Есть |

| Доставка | 1-2 дня |

Второй минус – самостоятельная оплата налогов по дивидендам, полученным от инвестиций в зарубежные инструменты. Если подписать форму W8-BEN и подтвердить, что вы не являетесь налоговым резидентом США, брокер снимет только 10% по американскому законодательству, остальные 3% придается внести в декларацию 3-НДФЛ. Если форму не подписывать, с дохода снимут 30% налога, тогда в российскую налоговую службу ничего не придется платить. Однако заполнять и подавать декларацию, все равно будет нужно.

Перечень недостатков гораздо скромнее, чем преимуществ, и даже их брокер Тинькофф старается уменьшить.

В чем подвох Тинькофф Инвестиций

Брокер Тинькофф Инвестиции один из самых лучших и клиентоориентированных в России. Но некоторые особенности сотрудничества с ним все же вызывают нарекания у пользователей.

Робот-советник

Некоторые пользователи мобильного приложения отмечают, что инструкции робота-советника недостаточно персонализированы. Однако такие отзывы оставляют в основном инвесторы и трейдеры, которые уже хорошо разбираются в инструментах фондового рынка.

Для новичков рекомендации робовайзера чаще всего оказываются полезными. Они помогают избежать серьезных ошибок и учат балансировке портфеля. Советы робота напрямую зависят от риск-профиля инвестора, который присвоен по результатам прохождения теста в момент регистрации в мобильном приложении. С учетом этих данных консервативному или умеренному инвестору не предложат высокорисковые акции. А при попытке купить слишком волатильную ценную бумагу в свой инвестиционный портфель, придет уведомление, что актив не соответствует установленному риск-профилю.

Помните, что предложения робота-советника нельзя считать инвестиционной рекомендацией. Вы полностью несете ответственность за принятые решения при покупке и продаже активов. Нет никаких гарантий, что портфель, сформированный по рекомендациям робовайзера, принесет прибыль. Советник предлагает бумаги, исходя из предыдущей доходности, но это не означает, что в будущем у них будут такие же позитивные результаты, какие были в прошлом.

Комиссия

Второй подвох – высокая комиссия за сделки 0,3% на тарифе «Инвестор». У некоторых других брокеров можно найти более низкие ставки для новичков. Но этот недостаток будет менее значим для тех, кто проводит мало сделок и покупает бумаги для долгосрочного хранения.

Помните, что в погоне за самыми низкими комиссиями за сделку можно проглядеть другие условия брокеров, которые бьют по вашему карману. Такие как стоимость обслуживания счета, плата за размещение бумаг на депозитарном счете или платные пополнения и вывод средств с брокерского счета.

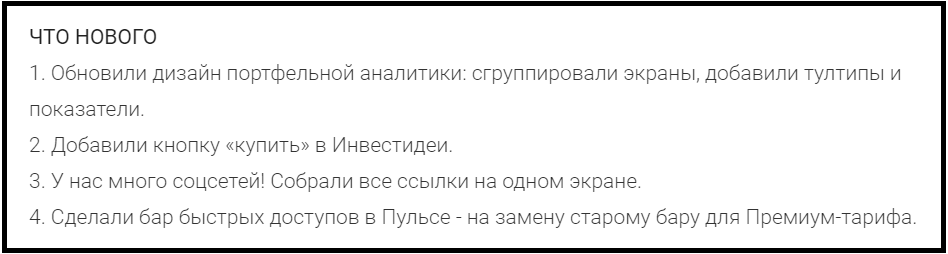

Сбои в работе приложения

Третий нюанс, который вызывает много нареканий у пользователей брокера Тинькофф, – технические сбои и ошибки в отображении данных. Надо заметить, что команда Тинькофф круглосуточно работает со своими клиентами и всегда оперативно реагирует на любые сообщения. Все баги и сбои исправляют максимально быстро.

Обо всех исправлениях и доработках команда отчитывается при установке обновленной версии мобильного приложения. Служба поддержки не оставляет клиентов один на один с возникшей проблемой, поэтому постепенно ошибок в работе сервиса становится все меньше.

Акции и бонусы

Еще один нюанс, который вызывает негативные отзывы — проводимые акции. Брокер Тинькофф всегда лаконично формулирует условия розыгрышей – «пакет акций на сумму до 25 000 рублей за прохождение обучение», «бонус до 1 000 рублей» или «акция на сумму до 10 000 рублей за приглашение друга». Размер приза периодически меняется и Тинькофф постоянно придумывает новые форматы. При этом почти никому не удавалось получить такие «щедрые» подарки. Гораздо чаще сумма приза в разы скромнее, чем максимально возможный бонус.

Однако многие другие брокеры вообще ничего не обещают и редко что дарят. Поэтому если вы идете в инвестирование не за призами и бонусами, а для реализации своих финансовых целей, разочарования будет меньше.

Дополнительный нюанс подарков от Тинькофф Инвестиций – акции, которые дарят клиенту не входят в его портфель. Их придется продать до истечения определенного времени, иначе они сгорят. При продаже акций деньги зачисляют на брокерский счет. На них можно купить такие же акции или любые другие активы, доступные у брокера. Если впоследствии вы не захотите инвестировать, но выполните все условия брокера, то деньги от продажи подарочных акций можно вывести на карту Тинькофф Блэк.

Налогообложение

Последний подвох кроется в том, что клиенту, придется самостоятельно платить налоги с доходов, полученных за рубежом. Такое положение вещей нельзя назвать недостатком в работе именно брокера Тинькофф Инвестиции. С такой же ситуацией сталкиваются все российские инвесторы, которые получают прибыль по иностранным активам. Тут скорее речь о некотором неудобстве, чем о недостатке. При этом в мобильном приложении Тинькофф Инвестиции размещена подробная инструкция как подсчитать, а также когда и как заплатить НФДЛ.

О том, как избежать налогообложения, какие льготы положены инвестору или как уменьшить налогооблагаемую базу, читайте в отдельной статье Бробанка.

Подходит ли брокер Тинькофф Инвестиции для новичков

Брокер Тинькофф Инвестиции подходит как новичкам, так и более опытным инвесторам. Тем, кто только знакомится с инвестированием, Тинькофф предлагает пройти не только бесплатное обучение, но и дает шанс заработать на получении знаний. Общая сумма подарков может достигать десятков тысяч рублей.

Приложение простое и интуитивно понятное. Тариф для новичков прозрачный и без скрытых комиссий. При выборе брокера Тинькофф можно погружаться в мир инвестиций без каких-либо знаний. Но если вы хотите не только сохранить деньги, но и преумножить их, тогда вам все равно придется углублять свои умения и навыки, чтобы совершать прибыльные сделки.

- Тинькофф Инвестиции Тинькофф Инвестиции: «Инвестор«, «Трейдер» и «Премиум«.

Клавдия Трескова – эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту admin@brobank.ru.

Комментарии: 9

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Добрый день, сейчас есть какие -либо ограничения по выводу долларов, снятие наличных будет без проблем? На сколько достоверна информация о нахождении в банкоматах достоинства купюр? Во всей России заложены только купюры $100 ? Если мне нужно снять 250 например, то это уже невозможно?

Добрый день, Евгения. До 9 сентября 2022 года вы сможете снять наличными со счета только доллары, которые находились на вашем счете до 9 марта 2022 года и то в пределах 10 000 долларов. То есть, если вы сейчас купите доллары на бирже или только сейчас переведете на счет банковской карты валюту с брокерского счета, то не сможете снять эти деньги в банкомате. Так как фактически сумма поступит на ваш счет позже 9 марта. При попытке вывода такой валюты через банкомат, произойдет отказ. Но вы можете предварительно обменять валюту на рубли по официальному курсу или по курсу Тинькофф банка, если он на момент обмена будет выгоднее для клиента, чем официальный.

Банкоматы Тинькофф выдают купюры номиналом 50 долларов. О наличии купюр в ближайшем банкомате, не только Тинькофф банка, но и его партнеров, можно узнать по этой ссылке.

Клавдия, предварительно — это сколько по времени, сутки или больше?

и, получается выводить их надо не на валютный счет, а на рублевый, где будет сразу конвертация валюты?

Евгения, предварительно — это перед тем как снять. То есть вы можете провести конвертацию, стоя непосредственно возле банкомата. В какой валюте и на какой счет вам будет выгоднее выводить деньги, вам лучше подсчитать в момент проведения операции. Если самой подсчитать не получается, или вы боитесь упустить какие-то нюансы, обратитесь в службу поддержки Тинькофф — в чат в мобильном приложении или через социальные сети. Попросите специалиста банка подсчитать, как вам будет выгоднее вывести сумму:

1. Обменять валюту на рубли по биржевому курсу и вывести рубли на карту и только после этого снять.

2. Вывести валюту на карту и обменять ее на рубли по банковскому курсу после чего снять рубли в банкомате.

Исходя из ответа специалиста, проводите сделку. Главное, чтобы у вас был доступ в мобильное приложение Тинькофф банка и приложение Тинькофф Инвестиции. Успешной вам конвертации, по выгодному для вас курсу.

Спасибо большое за развернутый ответ!

Здравствуйте! Как без комиссии внести рубли на свой брокерский счёт( лучше, если единоразово) для покупки 100000 долларов? Или есть лимит?

Уважаемая Полина на сайте банка указано, что для клиентов Тинькофф по большинству доступных валют таких ограничений нет, вы можете купить и 1000, и 100, и даже всего 1 $. Никаких других ограничений при покупке валюты на бирже не введено. Пополнить счет можно в личном кабинете, на странице «Пополнение брокерского счета» или в мобильном приложении Тинькофф Инвестиций.

Можно ли вывести средства со своего брокерского счета на «чужую» карту или счет в иностранном банк?

Добрый день, Елена. С брокерского счета в Тинькофф Инвестиции вы можете вывести деньги только на карту Тинькофф банка, а уже оттуда можете переводить на карты других банков.

Тинькофф Инвестиции: как зарегистрироваться и начать зарабатывать

Один из крупных фондовых брокеров России, создал для своих клиентов удобную платформу, через которую можно совершать сделки с различными ценными бумагами. Речь идет о – Тинькофф Инвестициях. Из настоящего обзора вы сможете узнать, как пользоваться приложением и зарабатывать в нем деньги.

Как зарегистрироваться в Тинькофф инвестиции

Чтобы пользоваться платформой, нужно предварительно открыть брокерский счет. Сделать это можно на сайте банка или же в мобильном приложении. При выборе первого варианта необходимо зайти на официальный сайт брокера, выбрать вкладку «Инвестиции». Далее прокрутить страницу вниз, заполнить онлайн заявку и нажать на кнопку «Открыть счет».

Регистрация в приложении Тинькофф инвестиции (без карты или с ней) будет иметь следующий вид:

- Установка мобильного приложения на телефон. Его можно найти в свободном доступе в App Store или Google Play.

- Открыв платформу на своем телефоне, нужно выбрать одну из кнопок: «Я клиент Тинькофф» (если у пользователя уже есть дебетовая карта этого банка) или «Стать клиентом» (для лиц, впервые пользующихся услугами).

В последнем случае пользователю необходимо будет оформить карту Тинькофф. В указанное время приедет специалист из банка со всеми необходимыми документами и сразу выдаст карту.

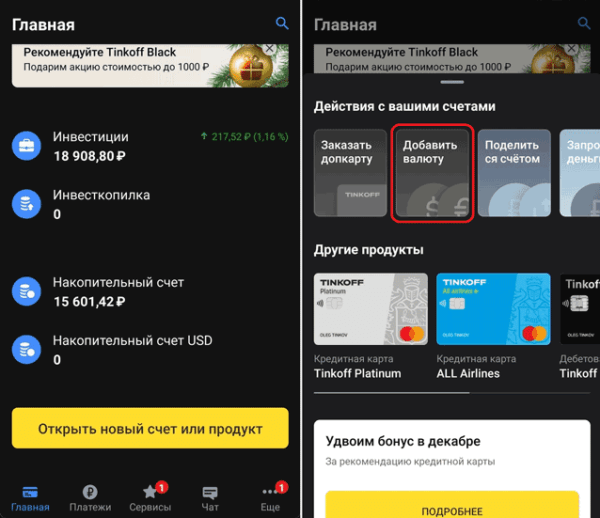

- Войдя в приложение, в нижней части нужно кликнуть на кнопку «Открыть новый счет или продукт».

- Выбор и переход в раздел «Инвестировать в акции».

- На следующей странице нужно ознакомиться с условиями открытия брокерского счета и нажать кнопку «Продолжить».

- Последний шаг – подача заявки. Для этого следует кликнуть по кнопке «Подписать заявку».

Брокерский счет будет открыт в течение нескольких часов или на следующий день (в случае, если биржа будет закрыта).

Сразу после регистрации по умолчанию будет активирован тариф «Инвестор». За его обслуживание не взимается плата. При необходимости клиент может подключить пакет «Трейдер» или «Премиум».

Платформа Тинькофф Инвестиции позволяет вам научиться прибыльному и современному делу, открывая возможности не только приумножить капиталы, но и предоставляя бесплатные уроки, акции в подарок, а также специальную программу «Рост активов за 3 месяца». Переходите по ссылке здесь👈 и безопасно обучайтесь уже сегодня!

Как пользоваться приложением Тинькофф инвестиции

Пользоваться сервисом можно не только с компьютера, но и через телефон. Банк разработал удобное мобильное приложение, которое можно бесплатно скачать на Андроид или iOS.

Основной функционал приложения:

- Открытие брокерского счета/ИИС – опция доступна как для клиентов Тинькофф, так и для новых пользователей (подробный порядок действий описан выше).

- Покупка/продажа ценных бумаг – для совершения операций необходимо перейти во вкладку с перечнем ценных бумаг определенного вида, выбрать интересующий инструмент и нажать кнопку «Купить» или «Продать».

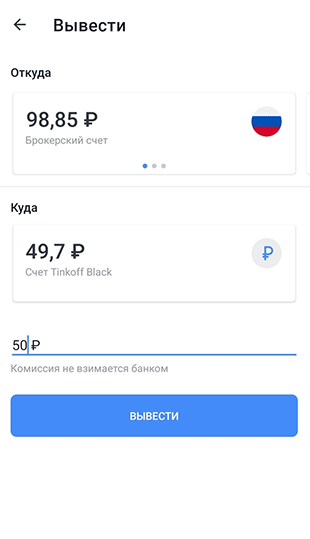

- Пополнение баланса/вывод денег – следует открыть в приложении страницу с брокерским счетом (ИИС), кликнуть на значок в правом верхнем углу, а затем нажать на кнопку «Пополнить» или «Вывести».

- Аналитика портфеля инвестора – в Тинькофф Инвестиции отображается подробная аналитическая информация по инвестиционной деятельности пользователя. Для просмотра данных нужно перейти на страницу брокерского счета и кликнуть на кружок в верхней части.

В разделе с аналитикой отражаются: доля каждой группы ценных бумаг в общем портфеле инвестора, доходность по каждой компании, отрасли, в которые были инвестированы деньги и т.д.

- Смена тарифа – в приложении Тинькофф Инвестиции также есть возможность поменять тариф. Для этого нужно перейти в раздел «Профиль» и в дальнейшем действовать в соответствии с подсказками системы.

- Заказ документов – у пользователей также есть возможность прямо в мобильном приложении заказать документы, связанные с инвестиционной деятельностью (депозитарный отчет, брокерский отчет, справка о доходах, полученных вне территории РФ и т.д.).

Порядок действий: переход в раздел «О счете», выбор вкладки «Отчеты Тинькофф». В дальнейшем следует нажать на интересующий вас вид документа.

Документы можно скачивать себе на телефон в формате Excel.

Как зарабатывать на Тинькофф инвестициях

Часто новички задаются вопросом о том, как зарабатывать в Тинькофф Инвестиции и с чего начать. Владельцы брокерского счета могут получать доход с покупки и продажи ценных бумаг. Деньги можно вложить в следующие виды финансовых инструментов:

Акции – это доля от компании (отечественной или иностранной). После приобретения акции пользователь становится совладельцем выбранной организации и имеет право на получение части прибыли (дивидендов).

Вкладываясь в акции, инвестор имеет возможность заработать на росте их стоимости. К примеру, ценная бумага была куплена за 100 рублей, в дальнейшем ее цена выросла до 170 рублей. Продав такую акцию, доход инвестора составит 70 рублей.

Следует учитывать, что акции являются наиболее рискованным видом вложений. Здесь присутствуют сразу три угрозы: неполучение дивидендов, продажа ценных бумаг в убыток и потеря вложений по причине банкротства компании.

Облигации – это разновидность долговой ценной бумаги. Принцип: государство или частная компания выпускает облигацию для того, чтобы взять деньги в долг. Инвестор приобретает такую ценную бумагу. В дальнейшем вложенные средства ему возвращаются вместе с процентами.

Величину заработка на облигациях характеризует такой показатель, как доходность к погашению. Это годовые проценты, которые получит инвестор в случае, если не продаст ценную бумагу раньше срока ее погашения.

ETF – набор активов, которые инвестор может купить или продать на бирже. Как правило, состав такого имущества представлен акциями и облигациями различных компаний.

Ключевые преимущества ETF: возможность вложения в самые разные ценные бумаги при минимальном капитале, инвестору не нужно самостоятельно принимать решение о выборе компаний, благодаря обширной диверсификации риск потери средств минимален.

ИСЖ – расшифровывается, как инвестиционное страхование жизни. При выборе такого варианта пользователь имеет возможность заработать на деньгах, внесенных за страхование.

Средства, перечисленные страхователем, компания вкладывает в ценные бумаги. В дальнейшем возможен один из таких сценариев:

- ценные бумаги подорожали – страхователь в конце срока действия полиса получает его стоимость и дополнительные проценты,

- ценные бумаги подешевели – страхователь получает только деньги, заплаченные за полис.

Как видно из описанной схемы, при вложении свободных финансов в ИСЖ практически отсутствует риск потери инвестиций. Таким образом, для того, чтобы начать зарабатывать на инвестициях, нужно пройти регистрацию в приложении Тинькофф Инвестиции, после чего можно вкладывать деньги. При отсутствии необходимого опыта начинать лучше с небольших сумм.

Видеообзор

Тинькофф Инвестиции — подробный обзор: регистрация, как пользоваться и зарабатывать

Инвестирование

Приветствую, друзья! Сегодня мы поговорим о том, что такое Тинькофф Инвестиции, как им пользоваться и как довольно просто заработать. Приложение очень понятное и удобное, что идеально подходит для новичков. Порог входа также минимальный, а благодаря бонусам для новых пользователей заработать станет ещё проще!

Сам я давно пользуюсь этим сервисом и нареканий пока нет. До этого использовал Альфа Инвестиции, однако щедрые бонусы для новых пользователей и более приятный интерфейс перетянули меня на сторону Tinkoff.

Что такое Tinkoff Инвестиции?

«Тинькофф Инвестиции» является одним из способов заработка в интернете. Он позволяет зарабатывать на инвестициях т.е. на покупке и продаже ценных бумаг – акции, облигации, валюты, драгметаллов и прочего. Торгуются там как отечественные, так и зарубежные продукты. Все операции по покупке и продаже доступны в одном приложении.

Тинькофф Инвестиции также существует и для компьютера в качестве “терминала”, однако функционал в нём немного ограничен и новичку будет не так просто разобраться (интерфейс терминала ниже), так что советую использовать приложение с телефона.

Краткий обзор Тинькофф Инвестиции

Это довольно удобный инструмент для инвестиций с низким порогом входа. В отличие от, например, Форекса, интерфейс в Тинькофф Инвестициях прост и понятен, весь функционал доступен в пару нажатий.

Все необходимые элементы есть на нижней панели: Ваш портфель, Страница покупок, Лента новостей, Чат со службой поддержки и часто задаваемые вопросы, а также вкладка «Ещё», где можно найти учебник по инвестициям, настройки приложения и пр.

Условия пользования и тарифы

В Тинькофф Инвестициях доступно 3 тарифа: Инвестор (по умолчанию), Трейдер и Премиум. Тарифы отличаются комиссией за сделку. Давайте разберём каждый тариф поподробнее:

Инвестор

Как я уже сказал, этот тариф установлен по умолчанию и является полностью бесплатным. Подходит он тем, кто планирует совершать сделки на сумму, ежемесячно не превышающую 116 000 ₽. Всё дело в комиссии, процент которой как раз таки зависит от этой суммы.

Например, если вы захотели инвестировать 20 000 ₽. и купить 2 акции стоимостью 10 000 руб. каждая, то в этом случае ваша комиссия составит:

(10 000 х 2) × 0,3% = 60 ₽

С тарифом трейдер комиссия составила бы 205 ₽.

Трейдер

Этот тариф подойдёт, если вы собираетесь ежемесячно совершать сделки на сумму, превышающую 116 000 ₽

Если на вашем брокерском счёте находится больше 2 млн. руб. либо у вас есть премиальная карта Tinkoff, то обслуживание брокерского счёта с тарифом Трейдер будет бесплатным. В противном случае стоимость обслуживания составит 290 руб. в месяц.

Например, вы решили инвестировать 200 000 ₽ и хотите купить 100 акций по 2000 руб. за каждую. В этом случае вы заплатите:

2000 × 100 × 0,05% + плата за обслуживание 290 руб. = 390 ₽

С тарифом Инвестор за эту сделку вы заплатили бы 500 ₽.

Премиум

Этот тариф создан для самых крупных инвесторов и вряд ли подойдёт для обычного пользователя. Он включает в себя сниженную комиссию на крупные сделки, доступ к IPO, персонального инвестиционного консультанта, консьерж-сервис за дополнительную плату, который сможет зарезервировать для вас столик в ресторане или помочь с выбором отеля. Тариф премиум также откроет доступ не только к Московской и Санкт-Петербургской биржам (как в остальных тарифах), но и к более чем 30 биржам других стран.

Стоимость тарифа составит 3000 ₽ в месяц. Если на брокерском счёте от 1 до 3 млн. руб., то начиная со второго месяца обслуживание будет стоить 990 ₽ в месяц. Если на брокерском счёте больше 3 млн. руб. – обслуживание со второго месяца будет бесплатным.

Налоги

Как правило, налоги с вас удерживает и платит брокер. Чаще всего происходит это когда вы получили купоны по облигациям, дивиденды по акциям либо при продаже каких-либо ценных бумаг дороже закупочной стоимости – то есть при получении дохода. Стандартная налоговая ставка с подобных операций составит 13%. Дивиденды по акциям иностранных компаний могут облагаться налогом по другой ставке.

Например, если вы являетесь акционером какой-нибудь американской компании, налог на дивиденды составит 30%. Его можно снизить до 13%, подписав специальную форму W-8BEN. Она подтверждает то, что вы не являетесь американским налоговым резидентом. После подписания этого документа налог на дивиденды в размере 10% с вас будет удерживаться автоматически, а 3% нужно будет доплатить самостоятельно. Найти этот документ можно во вкладке «Ещё», в разделе «Профиль». Там же есть вся инструкция по дальнейшим действиям.

Ещё одна интересная деталь, касающаяся налогов — после открытия обычного брокерского счёта вы можете открыть индивидуальный инвестиционный счёт (ИИС). От брокерского он отличается тем, что вы легально можете снизить свои налоги с инвестиций, однако выводить средства из ИИС можно только через 3 года с момента его открытия.

У ИИС есть 2 типа вычета налогов — Вычет А и Вычет Б. Пользоваться можно только одним.

- Вычет А позволяет вернуть с налоговой 13% от суммы пополнения ИИС. Получить вычет можно будет в следующем году. Например пополнили вы ИИС в 2021, налоговый вычет сможете получить только в 2022, и то только в том случае если вы работаете по белой зарплате и исправно платите НДФЛ.

Если да, то в таком случае сумма налогового вычета с пополнения ИИС не может превышать сумму уплаченного вами НДФЛ — заплатили 30 тыс. НДФЛ — вернуть можете только 30 тыс. Максимальная сумма налогового вычета с пополнения ИИС равняется 52 тыс. руб. в год.

- Если вы не платите НДФЛ и трудоустроены неофициально, вам подойдёт Вычет Б. Он позволяет легально не платить налог с инвестиционного дохода.

Подытоживая, ИИС — это хороший инструмент для долгосрочного инвестирования, который легально позволяет вам снизить налоги.

Более подробно об ИИС вы можете прочитать в нашей статье: «Что такое Индивидуальный Инвестиционный Счёт (ИИС)».

Акции и подарки

По сравнению с Альфа Инвестициями или схожими приложениями, в сервисе от Tinkoff сейчас действует куча выгодных промо-акций и предложений:

- К примеру, акция для новых клиентов – бесплатное страхование от убытков. Для этого нужно открыть брокерский счёт до 31.12.2021, купить предложенных акций на сумму не более 100 000 ₽, и, если через 30 дней их стоимость упадёт, вы получите компенсацию убытков на дебетовую карту Tinkoff Black.

То есть если вы, например, приобрели 10 акций Сбербанка (при этом они выросли на 1000 ₽), 20 акций Газпрома (они упали на 500 ₽) и 1 акцию Apple (упала на 30 долларов), то ваша компенсация составит 500 ₽ по акциям Газпрома и 30 долларов по акциям Apple.

Список акций, к которым применяется бесплатная страховка, очень большой. С ним вы сможете самостоятельно ознакомится в приложении Тинькофф Инвестиции.

- Ещё один приятный бонус, который получают новые пользователи – возможность получить акции на общую сумму до 25 000 ₽, пройдя специальное бесплатное обучение от Тинькофф Инвестиций. Процесс построен на изучении предоставленного материала, сдачу зачётов по каждому разделу, а затем и финального экзамена по всем темам. Материал связан с инвестициями, основными тезисами и терминами, которые вам, определенно, пригодятся.

Процесс выглядит так: всего есть 10 разных тем, после ознакомления с каждой из которых нужно будет сдать небольшой зачёт, состоящий из 5-7 вопросов. Если вы правильно ответили хотя бы на половину из них – вам даётся акция в подарок. Стоимость такой акции в среднем составляет 200-500 руб. Каждая новая тема открывается по мере сдачи «зачётов». В конце будет один большой экзамен из 15 вопросов (в нём правильно ответить нужно хотя бы на 14), по завершению которого вам дадут большую акцию. В моем случае это была акция Майла за 2 тыс. руб.

Продать свои подарки вы сможете только после того, как сумма покупок именно с брокерского счёта (не с ИИС) достигнет 15 тыс. руб. Внимание! Подарочные акции пропадают по истечению трёх месяцев с момента их получения, поэтому не забудьте их вовремя продать.

- Также сейчас действует акция «Подарок за друга» — если друг откроет брокерский счёт по вашей ссылке и приобретёт с него ценных бумаг стоимостью от 10 тыс. руб., вы получите акцию стоимостью до 20 тыс. руб. Чтобы найти свою ссылку и отправить её другу, в приложении перейдите во вкладку «Ещё», затем в подраздел «Профиль» и в «Бонусы и акции». Перейдите во вкладку «Подарок за друга», там будет заветная кнопка «Отправить ссылку».

Вы также можете получить акцию стоимостью до 100 ₽ за репост в трёх социальных сетях – VK, Facebook и Одноклассники. В каждой соц. сете можно делать только 1 репост.

Плюсы и минусы

Как и у любого инвестиционного сервиса, у Тинькофф Инвестиций есть свои достоинства и недостатки. Начнём с достоинств.

Набор сервисов и продуктов сильно ограничен, но он постоянно обновляется и добавляются новые продукты.

Как пользоваться?

Работа с приложением от Tinkoff очень проста и удобна.

Шаг #1. Регистрация

Всё начинается с открытия брокерского счёта. Для того чтобы это сделать нажмите на кнопку снизу.

На странице регистрации спуститесь ниже, там вы увидите поля для заполнения информации. Заполните их и следуйте по инструкции.

При регистрации счёта возможны два варианта:

- Если вы не являетесь клиентом Тинькофф Банка, то представитель принесёт на дом все необходимые документы для заполнения и дебетовую карту Tinkoff Black (она нужна для пополнения брокерского счёта и вывода средств), а от вас понадобится только паспорт.

- Если вы являетесь клиентом банка, всю операцию можно проделать онлайн, подтвердив свою личность с помощью кода из СМС, указав свой телефон или логин от личного кабинета и тем самым «подписав» договор об открытии счёта.

После того, как счёт открыт, смело устанавливайте приложение на ваш телефон. Скачать его можно и на IOS, и на Android.

Шаг #2. Пополняем баланс

Пополнить баланс можно без комиссии с помощью любой карты Tinkoff. При пополнении брокерского счёта с карты другого банка комиссии от Тинькофф Инвестиций также не будет, однако она может быть у карты вашего банка.

Чтобы пополнить баланс, переходим в наш Портфель — самая первая вкладка, опускаемся в самый низ и нажимаем на Рубль, затем на кнопку пополнить.

В следующем окне вначале выбираем откуда пополнять, а ниже — на какой счёт (рублёвый, долларовый или евровый).

Также при наличии ИИС можно пополнить и его, но только в рублях. Иностранную валюту в ИИС можно будет купить уже потом, перейдя на страницу покупки валют. Там выбираем нужную нам валюту и нужный счёт. Покупается она ровно по тому же принципу, как и при покупке акции. Его я описал ниже.

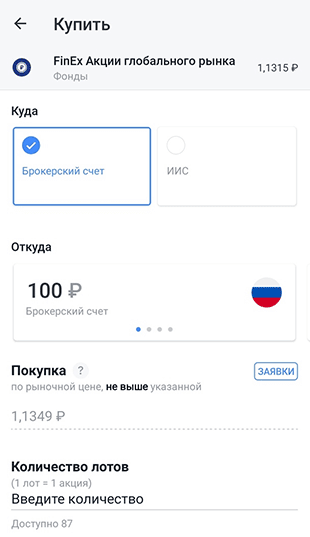

Шаг #3. Покупаем акции или облигации

Приобретать и продавать ценные бумаги через Тинькофф Инвестиции можно только в будние дни — по выходным биржа закрыта. Чтобы купить нужный нам продукт, переходим во вкладку “Что купить” и выбираем какую-нибудь ценную бумагу. Для примера я выберу FinEx Акции глобального рынка (кстати неплохая покупка в долгосрочной перспективе, найти можно вбив в поиске сверху FXRW).

Итак, находим нужный нам продукт — акцию, облигацию, фонд, валюту, — нажимаем на него и в следующем окне выбираем на какой счёт добавить продукт — брокерский или ИИС. Выбираем способ оплаты (для брокерского счёта можно прямо с банковской карты Tinkoff) и указываем необходимое количество единиц. Нажимаем купить и всё готово, теперь продукт находится в вашем портфеле.

Отдельно хочу рассказать про «Пульс»: на странице покупки какого-либо продукта присутствует много полезной информации, в том числе вкладка Пульс. Перед тем, как принять решение о приобретении продукта, советую ознакомиться с этим разделом.

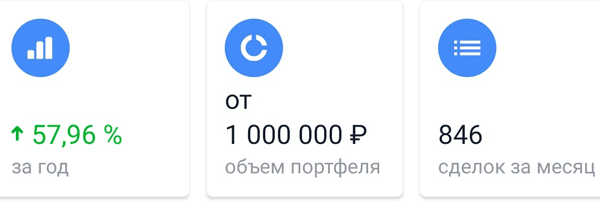

В нём пользователи пишут свои комментарии и мнения о той или иной ценной бумаге. Вы можете открыть профиль любого комментатора и, оценив его годовую прибыль, убедится, насколько он успешный инвестор и стоит ли прислушиваться к его мнению. После открытия профиля вы сразу увидите все необходимые показатели:

Шаг #4. Выводим прибыль

Выводить средства с брокерского счета можно только на карту Tinkoff. Для этого всё также переходим в наш портфель, нажимаем на Рубль, но на этот раз выбираем Вывести

Далее по старой схеме — Откуда и Куда. Вывод происходит почти моментально.

Важный момент — чтобы выводить валюту, нужно иметь банковский счёт в нужной вам валюте. В Тинькофф он обслуживается бесплатно и открывается всего в пару нажатий. Для того, чтобы открыть валютный счёт, переходим в основное приложение Тинькофф Банка, сразу проматываем вниз и нажимаем кнопку Открыть новый счёт или продукт.

В следующем меню наверху нажимаем Добавить валюту и открываем нужный нам валютный счёт. После этого просто введите код из СМС и счёт готов.

Как зарабатывать на Тинькофф Инвестициях?

Все аналитики и эксперты сходятся во мнении, что самый безопасный способ заработать на бирже – это покупать фонды и надёжные облигации (в этом я убедился сам). Профит от таких вложений будет не слишком большим, но и риски при этом минимальны. Давайте разберёмся, что такое фонды и облигации.

Фонды

Для того, чтобы понять, что такое фонд, нужно сначала разобраться, что такое акция. Представим акцию какой-нибудь фирмы N. При её покупке вы буквально приобретаете небольшую часть компании. Стоимость одной акции может быть совершенно разной – от пары центов до нескольких тысяч долларов.

Если фирма N имеет финансовый рост – растёт и ваша акция, ну а если дела у фирмы N плохи, – то наоборот. Некоторые компании могут выплачивать дивиденды своим акционерам, то есть небольшой денежный бонус. Сумма и частота выплаты дивидендов полностью зависит от желания директоров и никак не регулируется.

Фонд (он же EFT), в свою очередь, включает в себя пакет сразу из десятков или сотен акций (или облигаций) разных компаний. При этом каждая акция равномерно распределяется между держателями фонда. То есть вам не нужно по отдельности платить за каждую акцию в составе фонда, вы буквально «скидываетесь» на её покупку с другими людьми.

Плюс фонда состоит в том, что если стоимость одной акции в нём упадёт, эту издержку возьмёт на себя рост другой. Благодаря таким «качелям» риск падения стоимости фонда минимален, а в долгосрочной перспективе, как правило, происходит рост.

В состав фонда обычно входят разные компании из одного сектора (IT, нефтедобыча, драгметаллы и т.д.). Либо компании определенного государства.

Дивиденды держателям фонда не выплачиваются, они идут на увеличение самого фонда – покупку новых акций или облигаций. Владельцами фонда могут быть разные компании. В случае с Тинькофф Инвестициями это FinEX и ITI или банки – Тинькофф, Сбер, Альфа, ВТБ. Владельцы фонда отличаются своей комиссией за управление фондом. Комиссию, понятное дело, платите вы. Как правило это от ~0.80% до ~1.5% за сделку. Чем выше комиссия, тем ниже ваша прибыль. Узнать ее можно на странице покупки фонда.

Облигации

Здесь всё немного проще, если покупка акции – это покупка части компании, то при приобретении облигации вы даёте компании «в долг» под процент. Чем надёжнее компания, тем этот процент будет ниже, поэтому не стоит вестись на космические 20% годовых – после покупки такой облигации, своих денег вы скорее всего больше не увидите.

Процент выплаты более-менее надёжной компании в среднем колеблется от 6% до 8%. Если больше, то стоит насторожиться. Срок также может быть разным, в среднем 3-5 лет, хотя есть и больше — вплоть до 20 лет. В течении этого времени компания постепенно выплачивает вам купоны, то есть погашает свой долг.

Можно приобрести облигации не только частных компаний, но даже отдельных стран и регионов, надёжность таких бумаг, как правило, выше, а процент ниже. Налогом такие бумаги не облагаются.

Во вкладке «Что купить» в Тинькофф Инвестициях то и дело всплывают различные рекомендации либо первичные размещения. Несмотря на привлекательные заголовки и красивый текст, такие вложения не всегда могут быть надёжными (иногда очень даже наоборот), поэтому если присутствует хотя бы капелька сомнений, то не вкладывайтесь. На первое время ограничьтесь покупкой фондов и облигаций – сбережёте деньги.

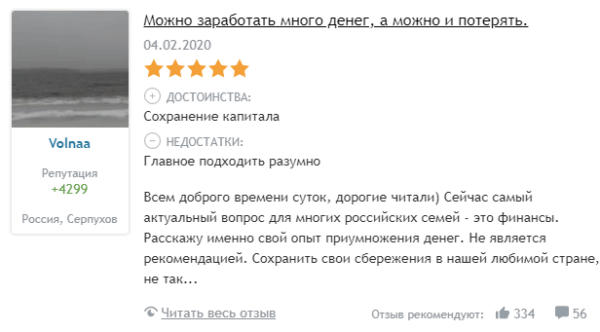

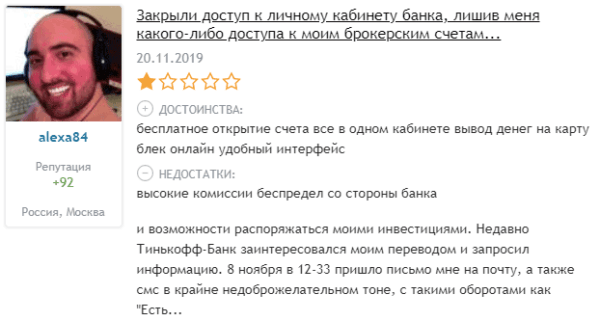

Отзывы

В целом пользователи лояльно относятся к Тинькофф Инвестициям. Приложение регулярно получает полезные обновления, улучшающие его работу и добавляющие новые функции, а на торговой площадке время от времени появляются новые инвестиционные инструменты.

Однако есть и те, кто остался недоволен. В основном они негодуют по поводу высоких комиссий (что справедливо) и не слишком отзывчивой технической поддержки (с этой проблемой я не сталкивался).

Стоит помнить, что ни один сервис не является идеальным, к тому же в случае с Tinkoff большинство пользователей остаются довольны.

Аналоги

Похожие сервисы есть почти у каждого банка — Сбербанк Инвестор, Альфа Директ, ВТБ Мои инвестиции и пр. У каждого из них есть свои плюсы и минусы. Например, у Сбера к покупке доступны лишь отечественные бумаги, в Альфе деньги можно выводить только в определенные дни и время и полностью отсутствует какая-либо информация о дивидендах, у ВТБ большая комиссия, которая становится приемлемой только при обороте в 1 млн. руб.

Тинькофф Инвестиции также имеет высокую комиссию за сделки, однако этот минус компенсируют собой множество плюсов, которые особенно приглянутся новичкам. Однако если этот сервис вас по какой-то причине всё же не устроит, можно попробовать и Альфа Инвестиции. На мой взгляд, это неплохой аналог (хотя в конечном итоге ему я предпочёл Tinkoff).

Заключение

Мне доводилось пользоваться множеством разных инвестиционных сервисов, но несмотря на то, что Тинькофф Инвестиции далёк от идеала, он мне понравился больше всех. К тому же если брать во внимания все акции и бонусы для новых пользователей, то это приложение определенно стоит попробовать.

Если вам понравилась статья, поделитесь ею с друзьями! Не забудьте подписаться на наш блог и всего вам хорошего!

Источник https://brobank.ru/tinkoff-investicii/

Источник https://ecofinans.ru/investment/kak-zarabatyvat-na-tinkoff-investicziyah/

Источник https://iprodvinem.com/zarabotok/investirovanie/tinkoff-investicii.html