Депозитные операции

Депозитные операции банков – это операции по привлечению денежных средств граждан во вклады (срочные и до востребования), юридических лиц – в депозиты, для формирования ресурсной базы банка, увеличения объема активных операций.

Давайте разберемся подробнее, что такое вкладные операции, как они осуществляются, для чего нужны банкам.

Депозитные операции – что это такое

Депозитными являются операции, целью которых является увеличение размера банковских средств. Это аккумуляция и размещение денег с целью извлечения дохода. Депозитные операции являются одним из основных источников формирования ресурсов банка.

В банках одним из основополагающих документов для работы является «Депозитная политика». Она определяет совокупность мероприятий банка, направленных на формирование ресурсной базы, а также по управлению всеми видами привлеченных от клиентов депозитов. В ней определяются основные требования и условия для осуществления депозитных операций.

Схема работы

Схема работы депозитных операций также определяется «Депозитной политикой» банка. В целом схема проведения депозитных операций следующая:

- Кредитная организация аккумулирует денежные средства граждан и юридических лиц и размещает во вклады и депозиты.

- Затем перенаправляет их на выдачу новых кредитов и вкладов.

- Разница в процентах является прибылью кредитной организации.

Кредитные организации при осуществлении банковской деятельности обязаны поддерживать достаточный уровень ликвидности в соответствии с обязательными нормативами Банка России, а также резервировать часть привлеченных средств на отдельном счете в РКЦ Банка России. Процент резервирования составляет в среднем 4-5% от общей суммы привлеченных денежных средств клиентов банка.

Назначение вкладных операций

Задачей депозитных операций выступает сбор и дальнейшее размещение денежных ресурсов банка.

Вкладные операции позволяют банку аккумулировать ресурсы вкладчиков на оптимальных для обеих сторон условиях.

Характеристики операций

Депозитные операции могут быть активными и пассивными:

- Пассивные – это привлечение средств во вклады и депозиты, выпуск ценных бумаг, счета ЛОРО.

- Активные – размещение средств в кредиты, в депозиты других банков, счета НОСТРО.

Классификация по сроку действия:

- Срочные – действующие определенный срок. Он может быть любым, от нескольких дней до нескольких лет. Они в свою очередь делятся на краткосрочные, среднесрочные и долгосрочные.

- До востребования –без конкретного срока погашения. Сюда включаются средства физических лиц и компаний бизнеса на счетах в банке, депозиты до востребования, расчеты по аккредитивам и чекам, корсчета в других банках и т. д.

- Условные – до выполнения вкладчиком определенного условия, например, вклад на имя ребенка с условием снятия при достижении им совершеннолетия.

- Платные. За размещение средств в депозиты банк платит вкладчику процент по договору. Для клиента он является доходным, а для банка расходным.

- Бесплатные. Это средства, размещенные на счетах банка физическими и юридическими лицами, за остатки по которым он не начисляет проценты.

Депозитные операции по сторонам договора:

- С физическим лицом. Программы по вкладам отличаются в банках условиями размещения средств, доходностью.

- С юридическим лицом. Депозитные программы менее распространены, но банки их активно предлагают.

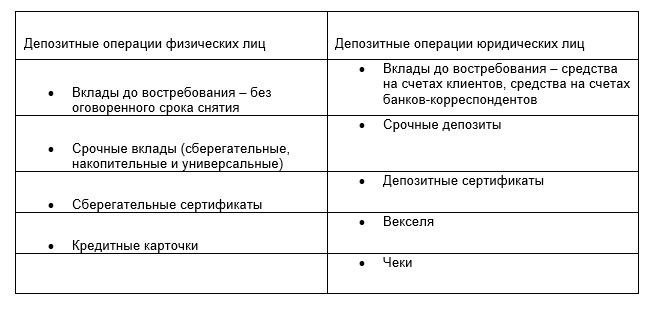

Группировка депозитных операций:

Какие бывают срочные вклады?

Виды срочных депозитов:

- Накопительные. Предназначенные для того, чтобы вкладчик сумел накопить денежные средства. Их можно пополнять, но досрочное снятие ограничено.

- Универсальные. Предназначены для пользования денежными средствами. Их можно снимать и пополнять счет без ограничений.

- Сберегательные. Вклады, по которым не допускается частичное снятие или пополнение.

Что такое депозитный и сберегательный сертификаты?

Депозитный сертификат – это ценная бумага, подтверждающая факт внесения и хранения определенной суммы средств в банк юридическим лицом. Сберегательные сертификаты были предназначены для физических лиц, на данный момент выпуск сберегательных сертификатов на предъявителя банками прекращен. Депозитные сертификаты могут выпускаться только в рублях. Доход начисляется в виде процентов. Они могут быть именными и на предъявителя, выпускаться в разовом порядке или сериями.

Депозитная политика коммерческого банка

Насырова, А. П. Депозитная политика коммерческого банка / А. П. Насырова. — Текст : непосредственный // Молодой ученый. — 2014. — № 2 (61). — С. 508-511. — URL: https://moluch.ru/archive/61/9051/ (дата обращения: 22.12.2022).

Статья раскрывает теоретико-методические основы понятия «Депозитная политика коммерческого банка» и представляет специфику организации депозитной политики в коммерческом банке. Особое внимание в работе автор акцентирует на элементах, инструментах и механизмах организации депозитной политики коммерческого банка. Автор затрагивает вопросы, касающиеся современных тенденций развития депозитной политики коммерческих банков Российской Федерации.

Ключевые слова:депозит, депозитная политика, банковская деятельность, ресурсная база, ликвидность, юридические лица.

В рамках депозитной политики внимание уделяется управлению банковским вкладами и банковскими депозитами, что характеризуется движением капитала от «обладателей» определенной денежной суммы к кредитному институту. Данный процесс находится под воздействием многочисленных факторов.

По нашему мнению, для того чтобы полно раскрыть теоретико-методические основы вопроса связанного с формированием депозитной политики банка, необходимо определить и представить однозначную трактовку терминов и прежде всего — определение банковского депозита или банковского вклада.

Банковский вклад или же банковский депозит — это сумма денег, которая передается физическим либо юридическим лицом кредитному учреждению, с целью получить доход в виде процентов, которые образуются в ходе финансовых операций.

При этом достаточно часто банковский вклад и банковский депозит рассматриваются как категории-синонимы. Подобному восприятию способствует ст. 834 ГК Российской Федерации, согласно которой банковский депозит это практически тоже самое, что и банковский вклад. Однако между ними существуют определенные отличия. Это отличие связано с тем, что все средства клиентов коммерческого банка можно разделить на следующие группы: [2]

— во-первых, вклады физических лиц;

— во-вторых, депозиты юридических лиц;

— в-третьих, остатки денежных средств на расчетных и текущих счетах, которые регулярно пополняются владельцами и с помощью которых они выполняют свои денежные обязательства перед третьими лицами, а также перед банком.

Таким образом, термин «банковский вклад» используется в двух случаях:

— вкладчиком выступает не физическое, а юр. лицо;

— сумма, внесенная в банк на строго определенный срок, который, как правило, не подлежит изменению.

На сегодняшний день банковский вклад является наиболее востребованным инвестиционным инструментов для российских граждан ввиду легкости его использования. Приведем статистические данные из официальных источников. Согласно данным ЦСИ «Росгосстраха» в 2011 году заинтересованность к открытию рублевого вклада проявили 12 % семей, а 2 % семей — к вкладу в иностранной валюте. [6]

Каждая кредитная организация разрабатывает собственную депозитную политику по формированию банковских ресурсов, что подразумевает определение форм, задач и содержания банковской деятельности, связанной с привлечением банковских ресурсов. При формировании подобной политики любой банк ставит перед собой главную цель — увеличение объема ресурсной базы, минимизация расходов, связанных с ее привлечением, а также поддержание должного уровня ликвидности.

Несмотря на то, что основные элементы депозитной политики уже обозначены самим ее определением и целью проведения, в теории большинство авторов предлагают следующие элементы депозитной политики банка:

— стратегия депозитного процесса;

— организация ресурсной базы;

— контроль за реализацией представленных элементов. [4]

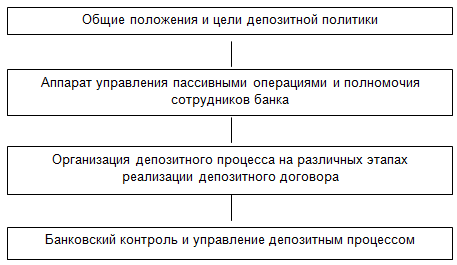

Таким образом, модель формирования депозитной политики банка предполагает формирование текущих (тактических) и перспективных (стратегически) задач, которые необходимо решить в процессе осуществления операций, а также создания должной ресурсной базы. Представим модель формирования депозитной политики банка на рисунке 1.

Рис. 1. Модель формирования депозитной политики

Охарактеризуем каждый из этапов формирования депозитной политики.

Первый этап — это определение стратегии банка в сфере привлечения и формирования ресурсной базы.

Второй этап — действия со стороны банка в управлении депозитными операциями.

Третий этап подразумевает конкретные операции и подходы банка к организации депозитного процесса на этапах рассмотренных выше.

Завершающий этап — контроль и управление депозитным процессом. [2]

В зависимости от субъектов депозитных отношений, банковских инструментов которые служат для привлечения ресурсов, сроков и целей привлечения ресурсов выстраивается целостная система депозитной политики банка.

Также выделяют ряд необходимых мероприятий позволяющих эффективно реализовать депозитную политику:

— анализ депозитного рынка;

— определение целевых рынков;

— минимизация расходов связанных с привлечением денежных средств;

— оптимизация и поддержание должного уровня ликвидности.

В процессе формирования депозитной политики нельзя забывать о многочисленных влияющих, а в некоторых случаях ее определяющих, факторах, к которым можно отнести:

— состояние и тенденции финансового рынка;

— ставка рефинансирования ЦБ РФ. [5]

Эффективная депозитная политика невозможна без высокого корпоративного управления, соблюдения банком законодательных аспектов, соблюдение принципов профессиональной этики.

Инструментами, которые используются банком для привлечения ресурсов, как мы же отмечали выше, являются депозиты, а также остатки на счетах юридических лиц, а следовательно, депозитная политика коммерческого банка напрямую зависит от финансовой политики хозяйствующих субъектов. Это в свою очередь, ведет к необходимости учета факторов второго уровня — факторы устойчивости ресурсной базы. К ним принято относить:

— развитие бизнеса юр. лицами;

— открытие счетов новыми клиентами;

— аккумулирование фин. потоков.

Заимствование денежных средств как инструмент формирования ресурсной базы не оказывает значительного влияния на депозитную политику. Несмотря на данный факт, оперативность привлечения денежных ресурсов на межбанковском рынке для поддержания должного уровня ликвидности оказывает весомую роль, что может расцениваться как косвенное влияние на депозитную политику.

Схожее влияние оказывают собственные векселя банка. Выпуск и размещение собственных векселей банком основывается на работе с юр.лицами.

Банк выпускает и продает собственные векселя:

— процентные и дисконтные.

Председатель правления банком утверждает доходность, по банковским векселям исходя из условий привлечения средств. Внедрение новых банковских продуктов дает определенный стимул к расширению инструментов привлечения ресурсов.

Депозитная политика банка строго регламентируется внутренними документами.

Кредитный отдел банка проводит предварительный технико-экономический анализ для принятия решений, в области банковских операций позволяющих привлекать денежные средства.

Задача технико-экономического анализа ответить на ряд вопросов в области привлечения ресурсов: [3]

— цель привлечения ресурсов;

— срок привлечения ресурсов;

— стоимость привлекаемых ресурсов;

— расчет эффективности операций.

Решения, связанные с привлечением ресурсов принимает правление банка которое, в свою очередь, определяет общую ценовую (процентную) политику банка в области привлечения ресурсов, утверждает предельные процентные ставки на привлекаемые ресурса, а также индивидуальные процентные ставки по конкретным счетам. Приказ председателя правления банка вводит в действия решения, которые принимает правление банка.

В рамках общей системы внутреннего контроля действующего в банке осуществляется контроль за проводимой банком депозитной политикой и банковскими операциями, связанными с привлечением ресурсов.

Ответственность за исполнение депозитной политики банка связанной с привлечением ресурсов возлагается на отдел по работе с клиентами.

Отдельные операции, связанные с привлечением ресурсов осуществляет правление банка, которое, в свою очередь, заслушивает доклад руководителя отдела по работе с клиентами и принимает решения по данным операциям.

Рассмотрим современные тенденции, которые сформировали российские коммерческие банки в области депозитной политики.

Российские коммерческие банки стремятся проводить активную депозитную политику, однако нестабильная общеэкономическая ситуация в стране вносила, подчас, жесткие коррективы в деятельности.

Разрабатываются разные модели (стратегии) депозитной политика для построения оптимальной, эффективной депозитной политики.

Согласно статистическим данным весьма важным источником прироста ресурсов, явились вклады физ. лиц. В 2005 году они увеличились на 39,3 % по сравнению с 2004 годом и составили 2754, 6 млрд. рублей.

Увеличилась и доля этого источника в совокупных пассивах банковского сектора с 27,7 до 28,3 %.

Факторы которые способствовали росту вкладов физ.лиц связанны с приростом реальных доходов населения а также непосредственно организацией банковской деятельности.

Принятый Закон о страховании вкладов физических лиц поспособствовал повышению доверия со стороны населения. К факторам также стоит отнести расширение банковской сети, приближение банковских продуктов к потребителям а также повышение качества обслуживания клиентов. [6]

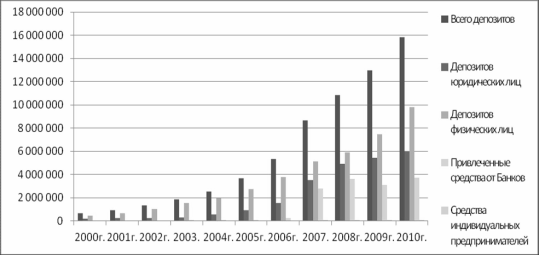

На рис.2 отобразим динамику привлечения средств кредитными организациями в период 2000–2010 гг. (млн. руб.)

Рис. 2. Привлеченные средства кредитными организациями в 2000–2010 гг. (млн. руб.)

Вклады физических лиц оставались наиболее стабильно растущим источником ресурсной базы банков: вклад обеспечивались около 22 % прироста пассивного банковского сектора.

Увеличение внимания населения к вложениям в паевые инвестиционные фонды, в акции Сбербанка России оказали снижение темпов прироста объема вкладов.

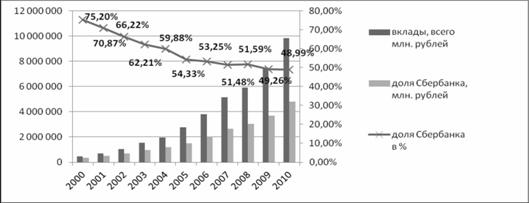

Вклады населения (без учета Сбербанка России) выросли за 2007 г. на 40,7 %. У Сбербанка России прирост составил 30,8 %, в связи, с чем чего доля на рынке, составлявшая 53,3 % на начало 2007 г., к концу года снизилась до 51,4 %, или на 1,9 процентных пункта (рис.3).

Рис. 3. Вклады (депозиты) физических лиц в Сберегательном банке Российской Федерации за период 2000–2010 гг. (млн.руб.)

Современный этап (2012–2013) характеризуется тем, что коммерческие банки разрабатывают, а также реализуют депозитную политику в условиях мирового экономического кризиса и посткризисного развития адаптируясь тем самым к реалиям рынка.

Проведанное исследование показало, что основными тенденциями формирования депозитной политики в современных условиях являются следующие:

— ежегодный рост привлеченных ресурсов;

— роль коммерческих банков в привлечении ресурсов физических лиц повышается, в том время как Сбербанк постепенно уступает свою долю рынка;

— повышается ликвидность коммерческих банков;

— расширяется ассортимент банковских продуктов;

— повышается уровень автоматизации банковской системы. [6]

1. О страховании вкладов физических лиц в Банках Российской Федерации: Федеральный закон от 23 декабря 2003 № 177-ФЗ (ред. от 29.12.2010).

2. Коробова Г. Г. Банковское дело: Учебник. — М.: Экономистъ, 2006. — 766 с.

3. Тавасиев А. М., Бычков В. П., Москвин В. А. Банковское дело: Учеб. пособие. — М.: Финансы и статистика, 2005. — 304 с.

4. Инвестиционное поведение населения в 2006–2011 годах — 2012. «Финансы», № 11, 2012, с.70–73.

5. Отчет о развитии банковского сектора и банковского надзора Центрального Банка Российской Федерации в 2010 году. Москва, — с. 22.

6. По данным банка России. Статистика [Электронный ресурс] | По данным банка России. — Режим доступа: свободный, www.cbr.ru.

Основные термины (генерируются автоматически): депозитная политика, привлечение ресурсов, депозитная политика банка, банковский вклад, ресурсная база, банк, коммерческий банк, банковский депозит, лицо, Российская Федерация.

Ключевые слова

депозит, депозитная политика, банковская деятельность, ресурсная база, ликвидность, юридические лица.

Похожие статьи

Особенности развития депозитных операций в банках России

3. Привлечение банком вкладов и депозитов. —

Основные термины (генерируются автоматически): вклад, лицо, срок привлечения, данные, день, депозит ЮЛ, операция, Российская Федерация, общий объем, Центральный Банк.

Проблемы формирования депозитной политики в современных.

Ключевые слова:депозитная политика, коммерческий банк, депозит. Депозитные операции имеют большое значение для обеспечения нормальной деятельности коммерческих банков, на их основе формируется основная часть банковских ресурсов.

Эффективное управление привлеченными ресурсами.

В статье определяются основные цели и направления формирования ресурсной базы коммерческого банка. Проводится анализ ключевых принципов формирования политики, стратегии и тактики управления привлеченными ресурсами банка.

Проблемы механизма осуществления пассивных операций.

‒ банк должен иметь современную депозитную политику, выработанную с учетом специфики его деятельности и критериев оптимизации этого процесса

Совершенствование механизма формирования ресурсной базы коммерческого банка.

Понятия и классификация депозитов банка | Статья в журнале.

Ключевые слова:депозит, вклад, банк. Под депозитом (вкладам) в мировой банковской практике понимаются денежные средства или ценные

Как правило, все депозиты, как до востребования, так и на срок, считаются основным источником банковских ресурсов [2]. Это.

Депозитные операции коммерческого банка (на примере АО. )

Депозитная политика банка связана с инфляционными процессами, так как

Ресурсная база банка была сформирована в результате проведения пассивных операций

Далее рассмотрим состав и структуру кредитов и депозитов, привлечённых банком от других банков (табл. 2).

Ключевые слова: ресурсы, привлеченные средства, депозит.

средство, банк, ресурс, депозит, коммерческий банк, операция, ресурсная база, привлеченный ресурс банка, безналичная форма, ресурсная база банка.

Проблема аккумуляции сбережений населения во вклады.

Ключевые слова: депозит; вклад; сбережения населения; депозитная политика; тенденция; банк; экономика; кризис. В недавнем прошлом большая часть коммерческих банков Российской федерации осуществляло свою деятельность на основе привлечения денежных.

Тенденции развития депозитной активности населения.

Ключевые слова: коммерческий банк; клиент; депозитные операции; ресурсы коммерческого банка; депозитная политика; депозитная ставка; система страхования вкладов. В настоящее время сбережениям населения отводится важное место среди экономических явлений.

Депозитные операции: функции, виды, влияние на политику банка

Депозитные операции затрагивают широкий круг клиентов, поэтому кредитно-финансовые организации заинтересованы в развитии этого направления. Банки разрабатывают новые виды продуктов, которые станут интересны большинству населения. Мы изучили, что такое депозитные операции банка, какие они бывают и чем могут быть полезны каждому.

Определение и функции депозитных операций

Для осуществления деятельности банку, как и любой другой организации, нужны средства (ресурсы, капитал).

Основные источники средств банков:

- собственные;

- привлечённые.

Собственные — это фонды, которые формируются для определённых целей. К примеру, задача резервного фонда — компенсация потерь при возникновении убытков.

Привлечённые средства — те, которые банковские учреждения привлекают за плату.

Недепозитные операции включают привлечение заёмного капитала (кредитов между банками и займов), выпуск ценных бумаг банка (векселя, облигации). Кредиты между банками могут быть рассчитаны как на длительный срок, так и на перекрытие разрыва в поступлениях (на день).

Привлечённые средства играют важную роль в деятельности кредитно-финансовых организаций. Именно благодаря им банки покрывают свои нужды в капитале.

В их доле значимую часть занимают депозитные операции.

Депозитные операции — те, которые направлены на рост банковских ресурсов, а также на размещение денег с целью извлечения дохода. Именно они являются основным источников средств. Главная роль — последующее их вложение и получение прибыли банком.

Субъекты и объекты депозитных операций

Субъекты депозитных операций — те, с кем взаимодействуют банки и другие кредитно-финансовые организации при привлечении средств.

- население,

- частные предприятия,

- индивидуальные предприниматели,

- общественные организации,

- предприятия с долей иностранного капитала,

- другие банки,

- государственные организации;

- общества;

- товарищества;

- кооперативы;

- страховые компании;

- прочие.

Объектом депозитных операций являются депозиты.

Депозит — это вложения в банк, который капитал хранит и использует для получения дохода. Банк оперирует средствами для развития своей деятельности, а клиенту платит вознаграждение в виде процентов.

Какие бывает депозитные операции

Депозитные операции делятся на виды в зависимости от признака, лежащего в основе классификации.

Активные и пассивные

Активные депозитные операции — размещение средств и получение за счёт этого дохода.

К ним относятся:

- депозиты в других банках;

- счета НОСТРО (средства в заграничных банках).

Пассивные — привлечение средств для формирования ресурсной базы и выполнения деятельности.

К ним относятся:

- привлечение депозитов;

- счета ЛОРО (средства заграничных банков в банке-резиденте);

- выпуск ценных бумаг.

Срочные, до востребования и условные

Срочные депозиты открываются на оговоренный срок. Они бывают:

- на месяц;

- на квартал;

- на полгода;

- на год;

- от двух до трёх лет;

- более трёх лет.

До востребования — не имеют твердого срока. Включают:

- деньги на счетах населения и организаций разных форм собственности;

- корреспондентские счета в других банках;

- депозиты до востребования;

- расчёты по аккредитивам, чекам;

- прочие.

Для банка недостаток депозитов до востребования в том, что невозможно предугадать, когда и сколько денег заберёт клиент.

Условные — на время до выполнения определённого условия, например, до достижения вкладчиком 18 лет.

Повышенные процентные ставки по срочным вкладам назначают с целью привлечения большего количества вкладчиков. Для банка данный вид операций наиболее надёжен. Поэтому чем больше срок и сумма, тем выше ставка по вкладу. Депозиты до востребования привлечь легко и быстро, именно они важны в поддержании банковской ликвидности — способности в кратчайший срок рассчитаться по своим обязательствам. Однако из-за отсутствия конкретного времени снятия средств проценты по таким депозитам невысоки.

Депозитные операции физических и юридических лиц

Депозиты для физических лиц — для населения. Существуют специальные продукты для отдельных групп граждан: для пенсионеров, детские, социальные.

Депозитные операции юридических лиц — вклады организаций различных форм собственности.

Депозитные операции можно раздробить по группам:

Наибольшим источником являются средства на расчётных счетах организаций и счета банков-корреспондентов.

Срочные вклады включают:

- Сберегательные вклады — для сбережения денег. По ним не осуществляются операции дополнительного внесения денег и снятия.

- Универсальные — с возможностью добавлять и снимать суммы.

- Накопительные — дают возможность накопить определённую сумму. По ним возможно пополнение.

Сберегательные и депозитные сертификаты — уточняют сумму вклада и права вкладчика или третьего лица получить её по истечении времени. Могут быть именными или на предъявителя, последние можно передать другому лицу. В Российской Федерации сберегательные сертификаты выпускают лишь в российских рублях. Выгодны тем, что имеют фиксированную процентную ставку, которая не изменится в течение всего срока действия сертификата. Сберегательные предоставляются физическим лицам, а депозитные – юридическим.

В настоящее время сберегательные сертификаты для физических лиц не выпускаются в связи с поправками в Гражданский кодекс. Продолжается обслуживание ранее выпущенных сертификатов.

Векселя — фиксируют обязательство банка выплатить его владельцу оговорённую сумму.

Таким образом, виды привлечённых средств разнятся. Постепенно продукты обновляются, по ним появляются новые условия, учитывающие факторы развития экономики и максимально удовлетворяющие потребности клиентов.

Депозитная политика банка

Депозитная политика — комплекс мер по привлечению средств для их последующего размещения и получения прибыли. При формировании депозитной политики банк должен учитывать не только пассивные операции, но и активные. Приводить их в соответствие друг другу, обеспечивать их тесное взаимодействие, чтобы в конечном результате извлечь прибыль.

Депозитная политика включает:

- Разработку стратегии.

- Формирование методов достижения целей.

- Контроль за их исполнением.

- Анализ результатов и выводы.

В условиях конкурентной борьбы за капитал населения и организаций, постоянно появляющихся новых учреждений, банки разрабатывают различные методы достижения целей.

За счёт дифференциации предлагаемых продуктов, активного привлечения новых клиентов, увеличивается объём привлекаемых ресурсов. Депозитная политика призвана обеспечить сопоставление по срокам привлекаемых и предоставленных средств, повышение доходности.

Банк может заключать с клиентами соглашения как стандартной формы, так и индивидуальной — с условиями, разработанными под конкретного вкладчика.

Существуют особые ставки, которые обсуждаются руководством банка и устанавливаются именно для этого клиента. Как правило, такой клиент имеет большие обороты по счетам и банку выгодно взаимное сотрудничество с ним.

Однако затраты банк также несёт, выплачивая процентное вознаграждение за пользование денежными ресурсами. Поэтому разрабатываются всё новые условия роста средств, а ставки по депозитам так разнообразны.

Задачи депозитной политики:

- поддержать ликвидность банка и при этом минимизировать расходы;

- согласовать активные и пассивные операции;

- обеспечить рост базы ресурсов;

- создать условия для получения прибыли в будущем.

Кроме того, на политику банка оказывает влияние ряд внешних факторов, не зависящих от самого банка:

- государственная политика;

- экономическая ситуация в стране;

- развитость финансово-кредитных организаций и отношений между ними;

- демографическая ситуация;

- информационная среда.

Разработка и выполнение депозитной политики — трудная задача. Справляясь с ней, банки обеспечивают прибыль и возможность дальнейшего развития деятельности.

Таким образом, депозитные операции играют важную роль в привлечении банком капитала. Их многообразие служит тому подтверждением. Стратегия развития депозитных операций определяется депозитной политикой банковских организаций. На принятие решений и формирование политики оказывает влияние множество факторов.

Источник https://www.sravni.ru/vklady/info/depozitnye-operacii/

Источник https://moluch.ru/archive/61/9051/

Источник https://moneyscanner.net/depozitnye-operacii/