Как привлечь инвестиции в бизнес?

Финансовые вложения в развитие существующего бизнеса позволяют с одной стороны расширить возможности предприятия, а с другой — увеличить прибыльность и доход для инвесторов. Для этого существуют разные варианты взаимодействия. Постараемся выяснить, в какие проекты выгоднее инвестировать и где найти источник финансирования.

Содержание статьи:

- Виды инвестиций в бизнес

- Источники для получения денежных инвестиций

- Риски инвестиций в начинающий бизнес

Виды инвестиций в бизнес

При условии благоприятного финансового климата вложение свободных денежных средств в начинающий стартап-проект или действующий бизнес — это перспективный источник пассивного дохода. Однако существует принципиальная разница между тем, кто является получателем денег: собственное или чужое предприятие.

Первый вариант требует профессиональных компетенций в отрасли, в которой работает компания, а также затрат времени на ведение дел. При этом владелец отвечает за поступление финансов, необходимых для развития организации, и единолично несет ответственность за распоряжение капиталом.

Вложение в готовый сторонний проект, напротив, не предполагает прямого участия в рабочем процессе компании или специальных знаний о специфике чужого бизнеса. В этом случае можно снизить долю ответственности за счет распределения суммы среди всех инвесторов. При таком подходе существуют различные способы получить прибыль:

- Поиск и приобретение выгодных ценных бумаг. Покупка акций в момент их первичного размещения на бирже или напрямую у эмитента позволяет получать прибыль за счет роста котировок и получения дивидендов. Аналогичным способом инвесторы могут стать обладателями долговых облигаций или векселей, которые со временем выкупаются предприятием на заранее оговоренных условиях.

- Выкуп доли бизнеса. На этапе расширения или запуска нового продукта организации часто привлекают дополнительные финансовые средства извне. Оценив перспективы таких преобразований, инвестор может стать полноправным собственником доли предприятия и в случае успеха получать прибыль, которая будет распределяться между всеми совладельцами в соответствии с установленными пропорциями.

- Прямое финансирование проектов малого, среднего и крупного бизнеса. При заключении договора инвестирования или предоставления займа, сторона, выдавшая деньги, получает по истечению оговоренного срока ценные бумаги или денежное возмещение. Также инвестор может предоставить в пользование предприятию транспорт, помещение или иное оборудование взамен фиксированной выплаты или доли в компании.

- Вступление в паевой или венчурный фонд. Такой подход позволяет вкладывать средства с целью получения пассивного дохода через посредников. Фонд распоряжается финансами инвестора, распределяя их по стартапам на свое усмотрение.

Каждый из перечисленных вариантов — рабочий инструмент инвестирования, однако все они обладают своими особенностями, которые необходимо учитывать.

Источники для получения денежных инвестиций

Рассмотрим ситуацию с другой стороны. Необходимо найти надежного партнера для привлечения инвестиций в бизнес. В этом случае рекомендуем обратить внимание на следующие варианты:

- Кредит в банке. Такой способ сотрудничества оптимален в двух случаях. С целью открытия своего дела ИП и учредители предприятий среднего звена берут потребительский кредит, размер которого составляет 1-5 млн рублей. Подобная практика зарекомендовала себя не только в России, но и во всем мире. Крупный бизнес может запросить в банке финансирование на развитие. В этом случае величина необходимых инвестиций будет исчисляться десятками и даже сотнями миллионов, поэтому заемщику потребуется обеспечить гарантии возврата средств — внести залог размером 70% и более от суммы кредита.

- Вложения частного инвестора или инвестиционного фонда. В первом случае это может быть как отдельное лицо, так и сравнительно небольшая компания, работающая по системе Family office — активы предоставляются предпринимателям, сумевшим заинтересовать вкладчика. Крупные фонды, напротив, нацелены на получение сверхприбылей, поэтому избегают сотрудничества с малым и даже средним бизнесом.

- Процедура отбора кандидатов строго регламентирована и может занять длительное время.

- Субсидии, гранты и иные формы поддержки от государства. Многие актуальные госпрограммы нацелены на стимулирование малого предпринимательства и выражаются в налоговых льготах или сравнительно небольших отчислениях из бюджетных средств. Как правило, инвестиции большого объема предназначены для узкого перечня приоритетных направлений (сельское хозяйство, нанотехнологии и т. д.). Часто процесс получения поддержки растягивается во времени из-за специфики работы бюрократической системы.

Таким образом, выбор источника инвестиций во многом зависит от размеров организации, которой необходимы финансовые вливания, а также от возможных рисков, возникающих при принятии долговых обязательств.

Риски инвестиций в начинающий бизнес

Вложение в предприятие финансов — инициатива с долгосрочным результатом, не предполагающим возмещения денежных средств и получения дохода в короткий срок. Как правило, экономически выгодное решение — инвестиция в бизнес на ранних этапах его становления. Однако такой подход более рискованный, так как стартап может потерпеть неудачу по ряду причин:

- просчеты при составлении бизнес-плана;

- падение спроса на товар или услугу вследствие сезонности;

- неотлаженные бизнес-процессы;

- наем неквалифицированных кадров и т. п.

От подобных сценариев развития невозможно застраховаться, зато можно минимизировать возможные убытки за счет тщательного анализа объекта капиталовложений и предварительной оценки потенциальных рисков, диверсификации инвестиционного портфеля между разными направлениями, а также непосредственного участия в управлении молодым бизнесом.

Роль инвестиций в развитии организации

Прищепова, А. О. Роль инвестиций в развитии организации / А. О. Прищепова. — Текст : непосредственный // Вопросы экономики и управления. — 2018. — № 1 (12). — С. 28-32. — URL: https://moluch.ru/th/5/archive/78/3043/ (дата обращения: 17.11.2022).

В статье раскрыты понятия инвестиций, инвестиционной деятельности и инвестиционного проекта. Особое внимание уделено изучению содержания и этапов инвестиционного проекта. Также представлены основные принципы оценки проекта.

Ключевые слова: инвестиции, инвестиционный проект, инвестиционная деятельность, эффективность инвестиций.

В экономической литературе существует немалое количество трактований понятия «инвестиции». Инвестиции можно определить как вложение капитала во всех его формах в различные объекты (или инструменты) хозяйственной деятельности организации с целью получения прибыли, а также достижения иного экономического и внеэкономического эффекта, осуществление которого базируется на рыночных принципах и связано с факторами времени, риска и ликвидности [2, с. 17–18]. Такое определение представляет из себя образец расширенного трактования инвестиций, которое подразумевает, что осуществление вложений связано не только с экономическими выгодами (с доходом), но также с другими выгодами. На практике распространено узкое определение инвестиций, при котором под инвестированием подразумевается акт вложения денежных средств с целью получения дохода в будущем [3, с. 23]. Эти денежные средства и есть инвестиции. Общее определение понятия предлагает профессор Теплова Т. В.: инвестиции — это текущее вложение разнообразных ресурсов, в том числе денежных, с целью получения выгод в будущем [6, с. 20].

В Федеральном законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», инвестиции определяются как денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской или иной деятельности в целях получения прибыли или достижения иного полезного эффекта [1].

Вопреки различиям в определении инвестиций, все специалисты выделяют единый первостепенный признак инвестиций — отказ от текущего потребления блага ради достижения выгоды от его потребления в будущем.

Существуют разнообразные классификации инвестиций. По объектам вложения капитала выделяют три класса инвестиций:

‒ инновационные (интеллектуальные) инвестиции.

Реальные инвестиции — это инвестиции в развитие производства продукции. В качестве объектов реального инвестирования рассматриваются следующие:

‒ инвестиции в основной капитал (капитальные вложения);

‒ расходы на капитальный ремонт;

‒ инвестиции на покупку земельных участков и объектов природопользования;

‒ инвестиции в недвижимое имущество.

Финансовые инвестиции состоят из вложения средств на приобретение:

‒ ценностей фондового рынка (облигации, акции);

‒ ценностей денежного рынка (валюта, депозиты, межбанковские и коммерческие кредиты).

Инновационные инвестиции вкладываются в разработку новых продуктов и услуг, бизнес-моделей, технологических решений. Они предполагают производство или покупку новации и ее внедрение в осуществляемые инвестиционные решения. Результатом является создание объектов интеллектуальной собственности.

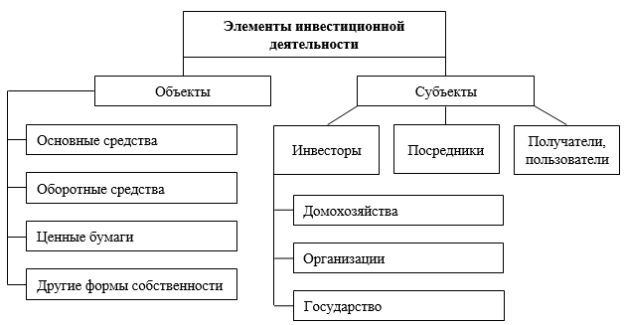

Реализацию инвестиций обеспечивает инвестиционная деятельность компании. Инвестиционная деятельность является целенаправленно осуществляемым процессом поиска необходимых инвестиционных ресурсов, выбора эффективных объектов вложения средств, формирования сбалансированной по выбранным параметрам инвестиционной программы и обеспечения ее реализации. К главным особенностям инвестиционной деятельности относятся следующие ее черты:

‒ подчиненность инвестиционной деятельности целям операционной деятельности;

‒ формы и методы инвестиционной деятельности почти не обладают отраслевыми особенностями;

‒ объемы инвестиций неравномерны во времени;

‒ эффект от вложения средств проявляется с отставанием во времени.

Основные элементы инвестиционной деятельности представлены на рисунке 1.

Рис. 1. Структура инвестиционной деятельности

Теперь рассмотрим, как трактуется в экономической литературе инвестиционный проект. Одним из наиболее распространенных является определение инвестиционного проекта как плана мероприятий, связанных с вложением капитала и имеющих в качестве своей цели получение прибыли или рост рыночной стоимости. Инвестиционный проект по существу следует рассматривать в роли обоснования экономической целесообразности, объемов и сроков осуществления инвестиций в рамках разработанной проектно-сметной документации [5, с. 11]. Получается, что инвестиционный проект — это документ, определяющий необходимость вложения средств и описывающий ключевые характеристики плана инвестирования, включая показатели финансового и экономического анализа проекта.

Для средних и крупных инвестиционных проектов (объем требуемых инвестиционных ресурсов составляет соответственно от 100 тыс. долл. США и от 1000 тыс. долл. США [2, с. 228]) необходима разработка подробного обоснования инвестирования в соответствии с определенными международными и национальными стандартами. Данное обоснование должно подчиняться логической структуре, которая в большинстве развитых стран носит унифицированный характер.

Главные разделы инвестиционного проекта на основе рекомендаций ЮНИДО (является структурным подразделением Организации Объединенных Наций, осуществляющим содействие промышленному развитию стран-членов ООН) отражены в таблице 1.

Структура инвестиционного проекта по методике ЮНИДО

Глава

Название

Содержание

Концепция проекта, обоснование и формы реализации концепции

Предпосылки и основная идея проекта

Наиболее важные параметры проекта, изучение области расположения проекта вместе с рыночной и ресурсной средой, составление графика реализации, характеристика инициатора

Анализ рынка и концепция маркетинга

Результаты маркетинговых исследований, обоснование концепции маркетинга и создание проекта его бюджета

Сырье и поставки

Перечень необходимых видов сырья и материалов, оценка наличия основного сырья в регионе, программа поставок сырья и материалов

Место осуществления проекта

Описание месторасположения проекта, характера окружающей среды, анализ социально-экономического развития региона, изучение инвестиционного климата

Инженерное проектирование и технология

Производственная программа, изучение производственных мощностей предприятия, выбор технологии, список необходимых машин, оборудования

Организационная структура и система управления компании, распределение ответственности, представление сметы накладных издержек

Требования к категориям и функциям персонала, анализ возможностей его формирования в регионе расположения проекта, организация набора, план обучения работников, оценка связанных с трудовыми ресурсами затрат

Планирование реализации проекта

Сводный финансовый план, обоснование отдельных стадий реализации проекта, уточнение графика реализации, разработка бюджета проекта

Анализ экономических выгод

Расчет общего объема инвестиционных расходов, определение методов и результатов оценки эффективности проекта, оценка инвестиционного риска

Осуществление инвестиционного проекта во времени можно представить в виде цикла, который состоит из трех фаз:

‒ эксплуатационная (производственная) фаза.

Общая продолжительность фаз образует жизненный цикл инвестиционного проекта (срок жизни проекта). Изучим каждую из вышеназванных стадий.

В предынвестиционной фазе происходит разработка проекта, исследуются его возможности, осуществляются предварительные технико-экономические изыскания, проводятся переговоры с потенциальными инвесторами и другими участниками проекта, выбираются поставщики сырья, материалов и оборудования. Если инвестиционный проект требует привлечения кредитных средств, в данной фазе заключается соглашение на получение кредита. На первой стадии также осуществляется юридическое оформление проекта (регистрация организации, оформление контрактов и т. п.). Затраты, которые связаны с реализацией предынвестиционной фазы, в случае положительного результата и перехода к реализации проекта капитализируются и входят в состав предпроизводственных затрат, а затем через механизм амортизации относятся на себестоимость продукции [4, с. 53].

Вторая, инвестиционная, фаза, собственно, предполагает инвестирование (вложение средств в проект). На этом этапе разрабатывается проектно-сметная документация, осуществляются подготовка производственных площадок, заказ и поставка оборудования, а также его монтаж и пусконаладочные работы, проводятся обучение сотрудников и активная рекламная кампания. На инвестиционной стадии формируются постоянные активы фирмы.

Третья фаза — эксплуатационная (производственная) — начинается с момента введения в эксплуатацию оборудования либо покупки недвижимости или других активов. Можно также зафиксировать наступление производственной фазы с момента первого поступления выручки. На данной стадии осуществляется запуск производства продукции. При использовании кредита происходит его возврат. Длительность эксплуатационной фазы оказывает существенное влияние на общую характеристику инвестиционного проекта. Чем она длиннее, тем больше общая величина доходов.

Изучим, как осуществляется оценка инвестиционного проекта. Данная оценка имеет в своей основе общепринятые принципы, к которым относятся следующие:

‒ рассмотрение проекта в течение его полного жизненного цикла;

‒ моделирование денежных потоков (притоков и оттоков);

‒ положительность и максимум эффекта осуществления проекта;

‒ учет фактора времени;

‒ учет предстоящих доходов и расходов;

‒ принятие во внимание всех значимых последствий проекта;

‒ учет воздействия неопределенности и инвестиционных рисков.

Инвестиционный проект будет принят к реализации при выполнении следующих ключевых требований:

1) возмещение вложенных инвестиций;

2) приращение капитала, компенсирующее риски проекта;

3) окупаемость инвестиций в рамках заданного периода времени.

Определение реальности выполнения этих главных требований проекта — это и есть центральная задача анализа и оценки инвестиционного проекта. Результаты оценки обуславливаются полнотой и достоверностью исходной информации проекта, а также зависят от корректности применяемых методов.

Таким образом, инвестиции — это один из главных источников процветания организации, позволяющий ей вовремя отвечать на требования непрерывно изменяющейся окружающей среды. Ключевой признак инвестиций — отказ от текущего потребления ради приобретения выгоды в будущем. Чтобы получить и максимизировать будущую выгоду, требуется разработать обоснование экономической целесообразности, объемов и сроков реализации инвестиций. Данную задачу решает инвестиционный проект — документ, который устанавливает необходимость инвестирования и содержит описание всех основных характеристик плана организуемых мероприятий. Инвестиционный проект, имеющий в качестве одной из целей привлечение инвесторов, обеспечивает рациональное распределение ресурсов, оценивает сильные и слабые стороны инвестирования, а также позволяет повысить эффективность управления организацией.

- Федеральный закон от 25.02.1999 № 39-ФЗ (ред. от 26.07.2017) «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» [Электронный ресурс] // Режим доступа: http://www.consultant.ru; Дата обращения: 15.12.2017.

- Бланк И. А. Инвестиционный менеджмент. Учебный курс / И. А. Бланк. — Киев: Эльга-Н, Ника-Центр, 2001. — 448 с.

- Виленский П. Л. Оценка эффективности инвестиционных проектов. Теория и практика: учебное пособие / Виленский П. Л., Лившиц В. Н., Смоляк С. А. — М.: Дело, 2002. — 888 с.

- Инвестиции: учебное пособие / Г. П. Подшиваленко и др. — М.: КНОРУС, 2006. — 200 с.

- Теплова Т. В. 7 ступеней анализа инвестиций в реальные активы. Российский опыт / Т. В. Теплова. — М.: Эксмо, 2009. — 368 с.

- Теплова Т. В. Инвестиции. Теория и практика: учебник для бакалавров / Т. В. Теплова. — М.: Издательство Юрайт, 2016. — 782 с.

Основные термины (генерируются автоматически): инвестиционный проект, инвестиционная деятельность, инвестиция, вложение средств, вложение капитала, фаза, США, цель получения прибыли, экономическая литература, экономическая целесообразность.

Ключевые слова

Похожие статьи

К вопросу об основных понятиях инвестиционной деятельности

инвестиционный проект, инвестиционная деятельность, инвестиция, вложение средств, фаза, вложение капитала, экономическая литература, экономическая целесообразность, США, цель получения прибыли.

Роль инвестиций в экономике | Статья в журнале.

Ключевые слова: инвестиции, инвестиционный проект, инвестиционная деятельность, эффективность инвестиций.

Инвестиционная деятельность — это вложение инвестиций и осуществление практических действий юридических и физических лиц в целях получения.

Анализ показателей эффективности инвестиционного проекта

Ключевые слова: инвестиции, инвестиционный проект, чистая текущая стоимость, индекс прибыльности, внутренняя норма рентабельности

Создается возможность в сохранении и преумножении капитала, при помощи размещения средств в инвестиционные проекты.

Сравнительный анализ методов экономической оценки.

Характеристика экономической категории инвестиций: − вложение капитала в объекты предпринимательской деятельности с целью прироста первоначально авансированной стоимости

Инвестиции и инвестиционная деятельность региона.

инвестиции, значение инвестиций, инвестиционная деятельность, инвестирование, инвестиционная деятельность региона

Субъекты инвестиционной деятельности — экономические субъекты, принимающие участие в инвестиционной деятельности.

Оценка эффективности инвестиционного проекта

Ключевые слова: инвестиционный проект, эффективность, оценка эффективности.

Инвестиционные проекты могут преследовать самые разнообразные цели. В некоторых случаях проекты направлены не столько на получение прибыли, сколько на снижение.

Оценка эффективности долгосрочных инвестиций

Основные термины (генерируются автоматически): инвестиционный проект, проект, индекс прибыльности, вложение, инвестиция, средство

Анализ экономической эффективности инвестиционного проекта. Инвестиционный проект является экономически эффективным.

Анализ эффективности инвестиционных вложений

Ключевые слова: инвестиции, инвестиционный проект, инвестиционная деятельность, эффективность инвестиций. В экономической литературе существует немалое количество трактований понятия «инвестиции».

Инвестиционная привлекательность предприятия.

Инвестиционная привлекательность предприятия. Инвестирование в форме заемных средств.

Инвестиционный проект — обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектная.

Сущность инвестиций

Инвестиции — это способ вложения капитала с целью получения прибыли. Сущность инвестиций заключается в том, что инвестор вкладывает свои средства, ценные бумаги, имущество и права, имеющие ценность, в проекты, которые впоследствии приносят прибыль.

Виды инвестирования

По типу инвестирования (средства) выделяются:

- Финансовые. Приобретаются финансовые требования на активы в определённой форме.

- Нематериальные. Вложения в человеческий капитал, патенты, лицензии, информацию и пр.

- Реальные. Приобретаются средства производства — земля, строения, оборудование и т. п.

В зависимости от возможностей инвестора участвовать в делах компании, в которую были вложены средства, инвестиции бывают:

- Прямые инвестиции. Инвестор вкладывает не менее 10% капитала предприятия. Он получает возможность управления предприятием и иметь своего представителя в совете директоров.

- Портфельные. Инвестиции на сумму менее 10% капитала фирмы. Инвестировать можно сразу в несколько предприятий, застраховавшись от возможных рисков.

Другие инвестиции не предполагают никакой связи с конкретным предприятием. Средства вкладываются в фонды, банки, страховые компании.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

В зависимости от периода инвестирования выделяются:

- Краткосрочные;

- Среднесрочные;

- Долгосрочные.

С региональной точки есть следующие виды инвестиций:

- Внутренние. Осуществляются в пределах страны.

- Внешние. Иностранные инвестиции.

В свою очередь внешние инвестиции могут быть входящими (иностранные инвесторы вкладывают деньги в развитие российских предприятий) и исходящие (российские инвесторы поддерживают иностранные компании.

Выделяются частные инвестиции, государственные и совместные.

Сущность инвестиций в развитии экономики

Экономическая сущность инвестиций заключается в том, что они напрямую благотворно влияют на экономику. Они способствуют повышению качества жизни частных лиц, предприятий-инвесторов, а также на экономическую политику государства. Также положительно сказывается и приток входящих инвестиций.

Отличным примером служат валовые инвестиции. Благодаря им, предприятия наращивают производственные мощности, увеличивают объём выпускаемой продукции. В результате макроэкономические показатели заметно улучшаются, наблюдается рост ВВП страны. Это делает государство более устойчивым на международной арене.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Инвестиции влияют на общий уровень благосостояния граждан. Особое место занимают инвестиции в человеческий капитал. С привлечением инвестиций реализуется множество социальных проектов.

Кто занимается инвестициями?

Инвестиционная деятельность довольно распространена в частном секторе. Инвестировать могут все заинтересованные лица. Ограничений практически нет: необходим лишь капитал достаточной величины, а главное — багаж знаний, умение управлять своими средствами и грамотное инвестиционное планирование. Разберём подробно участников инвестиционной деятельности:

Источник https://www.lockobank.ru/articles/biznes/kak-privlech-investitsii-v-biznes/

Источник https://moluch.ru/th/5/archive/78/3043/

Источник https://bankiros.ru/wiki/term/susnost-investicij