Что будет с рынком РФ, если американский обвалится

Все сейчас говорят о проблемах в США: экономика буксует, число заражённых растёт, а пожар тушат триллионами свеженапечатанных долларов. Такой расклад увеличивает вероятность обвала американского рынка.

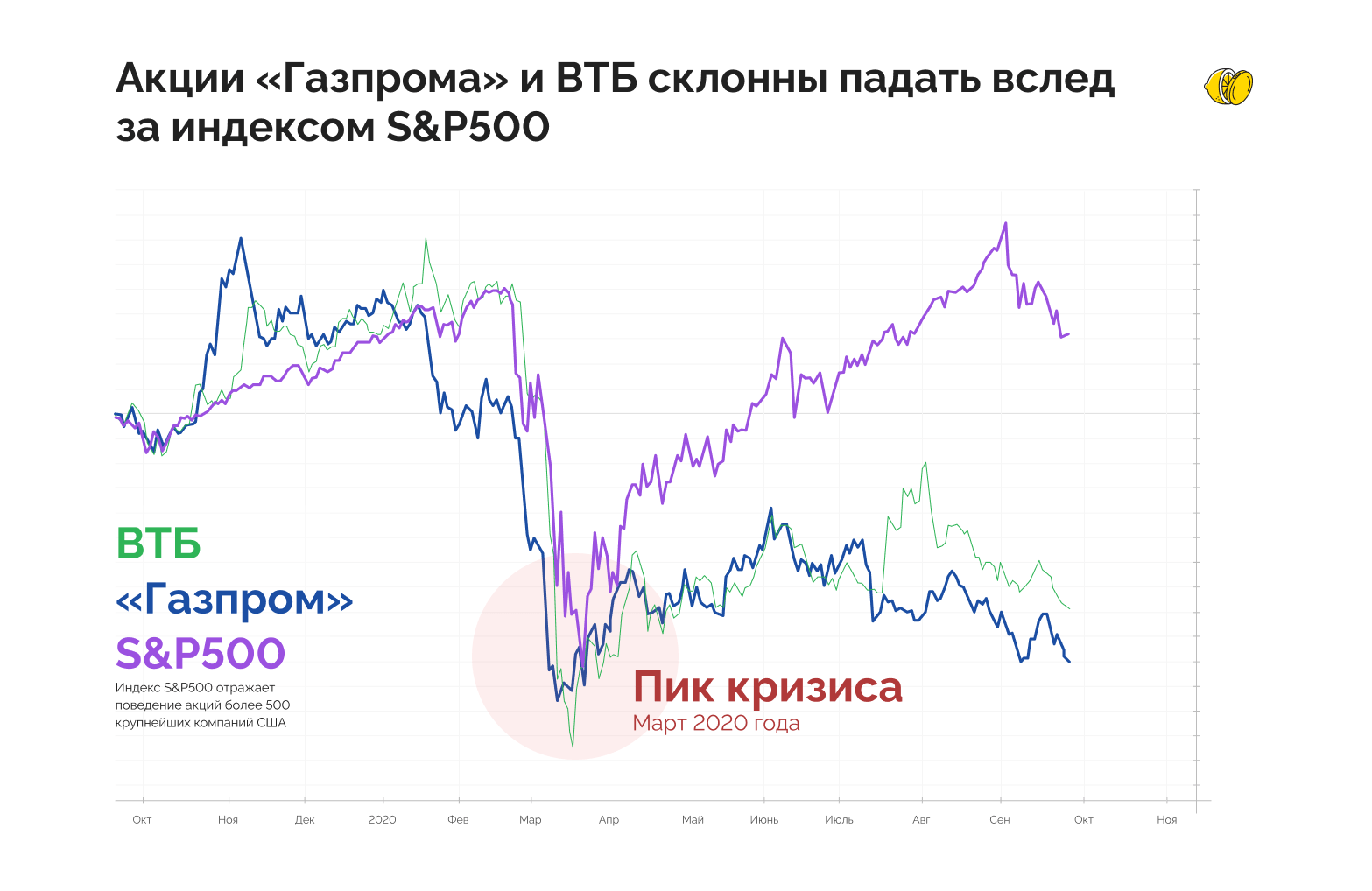

Но не нужно думать, что это где-то там, «за бугром». Практика показывает, что проблемы США отражаются и на России.

Почему американцы тянут за собой нас

Экономику США и их фондовый рынок принято считать развитыми, а у нас — только развивающимися. Хотя бы потому, что:

- Основные финансы сконцентрированы в США.

- Объём американского рынка акций в 55 раз больше нашего: $0,59 трлн vs $33 трлн.

Поэтому если какой-то кипиш происходит в Америке, то это сказывается на нас — инвесторы при малейшем шорохе выводят деньги, в том числе и с нашего рынка.

Логика следующая: «если в таком надёжном крупняке, как США, происходит что-то плохое, то что будет с более молодыми рынками? Лучше вернуть деньги обратно от греха подальше».

Что будет с рынком РФ

Если рынок США обвалится, то и у нас попадает всё, как это было в марте 2020-го. Или как в 2008-м году, когда снижение деловой активности и объёмы торговли в Америке ударили по РФ.

Иногда достаточно одних негативных новостей. Например, в этот понедельник американский рынок потянул наш вниз на фоне публикации слабых прогнозов. В России тогда откровенно плохих вестей не было.

В тесной связи между США и РФ есть плюс

Она делает такую сложнопредсказуемую штуку, как инвестирование, чуть-чуть предсказуемой. Можно наблюдать за «старшим братом» и скорректировать свои действия на отечественном рынке.

Как я уже сказал — если сейчас в США будет обвал, то, скорее всего, пострадает наш рынок. Именно поэтому с осторожностью смотрю на инвестиции в компании РФ.

Последствия санкций для России: пора ли паниковать?

Финансы

Из-за непростых мировых событий каждого волнуют последствия санкций для России. Европейские решения действительно выглядят устрашающими и способны запугать людей, совершенно далеких от политики и экономики в равной степени, как и тех, кто в ней разбирается. В первую очередь, вызывают вопросы последствия санкций для банков, но и все остальное будет затрагиваться в не меньшей степени.

Что происходит во время обвала фондового рынка 2022

В настоящее время мы наблюдаем обвал фондового рынка 2022. Ситуация крайне непростая. И доллар, и евро достигли своего исторического максимума. Курсы и котировки меняются каждый день. Банки прекращают торговлю валютой, еще и потому что попадают под зарубежные санкции, больше неспособны выполнять свои обязательства. Прежде, чем анализировать последствия применения санкций, можно попытаться что это значит в целом для России:

- Прежде всего, чем грозит обвал фондового рынка. Речь идет об акциях компаний. Это постоянная биржевая игра — одни покупают, другие продают. На основании манипуляций потенциальные инвесторы и иные крупные клиенты решают для себя, имеет ли смысл вкладывать свои финансовые средства в определенное направление или стоит лучше оставить на потом. Или вообще продавать активы. Таким образом, санкции против биржи — это значительное проседание цены на акции банков России, а также компаний. Еще вчера пакет стоит, допустим, тысячу долларов, а сегодня уже всего сто или двести.

- Далее можно посмотреть возможные последствия санкций. Если акции становятся слишком дешевыми, большинство от них избавляется. Они обесцениваются и превращаются в «бумажки». Инвесторы отказываются вкладывать свой капитал. Аналогичным образом происходит с национальной валютой. Если смотреть, какие последствия после санкций — огромное падение рубля. Это мы уже можем наблюдать в прямом эфире. Дополнительно валюта России затрагивает другие, в том числе, белорусскую и казахстанскую, поскольку страны связаны Таможенным Союзом.

- Чтобы сообразить, что делать при обвале рынка — не паниковать будет первым советом. Существует понятие волатильности. Это способность ценных бумаг, в том числе, денег и акций банков России колебаться в пределах какого-то уровня. Сейчас она повышенная, но это вовсе не означает, что так будет всегда. Любой экономический кризис конечен. Если анализировать работы видных деятелей в этой области, тоже пытающихся понять, почему обвал рынка и как это происходит: факторов много. Не на все можно повлиять. Но есть хорошая новость для банков России: фондовые торги рано или поздно приходят к стабильности.

- Итак, чтобы осознать, что значит обвал рынка: обесценивание акций и ценных бумаг. Но это не постоянное явление. Все может поменяться в любой момент. На фондовые процессы очень сильно влияют внешние события, начиная от эпидемии коронавируса и заканчивая любыми другими. Все рано или поздно приходит в норму.

Безусловно, обвал цен на рынке — не самое приятное событие. Многие люди испытывают тревогу и депрессивные эпизоды на фоне происходящего. Здесь есть смысл не переживать, а обратиться к психологу, который поможет справиться с негативными эмоциональными проявлениями. Тогда вам станет гораздо легче.

Действия при проблемах фондовых активов и санкциях в России

Обвал рынка в 2022 году произошел во многом неожиданно. Не все успели подготовиться и перевести имеющиеся накопления в твердую валюту. Чтобы понимать, как действовать дальше, надо разобраться с тем, что такое виды санкций по направленности неблагоприятных последствий и работать с ними. Принцип такой:

- Для начала нужно осознание, какие последствия новых санкций. Это невозможность работать с валютой и зарубежными партнерами в прежнем формате. Но собственные деньги России внутри страны остаются на месте. Равно как и большинство активов. Поэтому по-прежнему можно вкладываться в экономику страны.

- Главные последствия американских санкций — закрытие бизнеса за рубежом. Альтернативой считают возможность развития собственного внутреннего производства, наращивание темпов в России давно стало общей темой для разговоров. Довольно сложно пока судить об успешности такого решения. Но и оценка последствий санкций, особенно когда говорят о совсем катастрофических сценариях, пока преждевременна.

- Многих волнует: могут ли закрыть биржу из-за санкций. Международной точно ничего не угрожает. Это привело бы к краху общемировой экономики, никто предпринимать настолько самоубийственных решений не будет.

- Также если волнует, как санкции отразятся на работе российских бирж: будет экономический спад, замедление развитие. На данном этапе, если есть такая опция, желательно вложиться в то, что никогда не потеряет стоимости: золото, серебро. Можно просто купить украшения. А вот с инвестициями пока лучше повременить.

- Если все-таки размышляете, что купить на бирже при санкциях: лучше сейчас воздержаться от сделок. Это наиболее оптимальное решение для граждан не только России, но и других стран, ведь ситуация крайне нестабильная и непростая.

Многие экономисты рекомендуют просто затаиться, выжидать и не предпринимать никаких резких движений. Иначе есть риск потери финансовых средств и фондовых активов.

Дополнительные советы

В трудное для России время банки способны вводить различные ограничения. Это переводы за рубеж и многое другое, касающееся фондовых активов. Самое время поискать альтернативные методики работы с валютой, вложениями. Все еще остаются страны, которые не вводили против России никаких репрессивных мер. Взаимодействие с ними сейчас будет основным вектором развития и базовым приоритетом для страны.

Вполне возможно, есть смысл задуматься об инвестициях, включая альтернативные. Экология, шедевры искусства, страусиные фермы — есть огромный ассортимент привлекательных стартапов. Экономика не исчезает из-за внешних событий любого типа. Более того, после их завершения она будет шагать вперед семимильными шагами. Поэтому самое время просто подождать и пока почитать статью, куда лучше инвестировать в настоящее время.

Что случится в России, если в США объявят дефолт? Разбор Финтолка

Лучшие финансовые лайфхаки в нашем Telegram-канале. Без спама и назойливых новостей. Подписывайтесь, чтобы ничего не пропустить.

У США заканчиваются деньги, им не на что содержать правительство и выполнять социальные обязательства. Если потолок госдолга не будет повышен, то Америке грозит дефолт. Аналитики наперебой предупреждают, что дефолт США обернется для мировой экономики, которая только-только начала выбираться из коронакризиса, катастрофой. Финтолк поговорил с экспертами о том, насколько вероятен дефолт США и стоит ли его бояться россиянам.

Почему все боятся дефолта США

Текущий госдолг США составляет 28,43 трлн долларов. Лимит, то есть потолок госдолга, установлен на уровне 28,4 трлн долларов.

Потолок долга — это предельная сумма денег, которую федеральное правительство имеет право занимать для выполнения своих финансовых обязательств.

США тратят больше, чем зарабатывают, поэтому государству приходится занимать огромные суммы для оплаты счетов.

Денис Бадьянов, аналитик УК «Альфа-Капитал»:

— В США сумма государственной поддержки, то есть трат, составила порядка 9 трлн долларов, что привело к рекордному увеличению госдолга до почти 29 трлн долларов — это 101 % ВВП страны (еще больший размер госдолга наблюдался только в 1946 году — 106 %). В прошлом году дефицит бюджета США покрывался за счет гособлигаций.

Валовый внутренний продукт (ВВП) — совокупность всех произведенных товаров и услуг в стране.

Для того чтобы власти США смогли и дальше выпускать гособлигации и за счет привлеченных средств выполнять свои обещания, Конгресс США должен принять решение о повышении потолка государственного долга до 1 октября. Эта дата важна, потому что с этого дня в США начинается новый финансовый год, и бюджет на следующий год должен уже верстаться, исходя из понимания, есть у Америки деньги или нет, или хотя бы будут ли в перспективе. Сейчас их нет. Местный Минфин предупредил, что органы власти смогут работать в лучшем случае до середины октября, а затем придется вводить «шатдаун».

«Шатдаун» — временное сокращение работы федеральных органов власти из-за прекращения финансирования.

Республиканцы и демократы, которые входят в Конгресс, не могут договориться между собой. И у каждой из политических партий своя правда, как обычно. Демократы настаивают на повышении потолка госдолга, чтобы американские власти смогли снова выпустить государственные облигации и занять еще больше денег у всех, кто их купит, под проценты, конечно. Республиканцы, в свою очередь, выступают против, как и всегда это делают с 2013 года. Нежелание повышать лимит госдолга республиканцы объясняют тем, что не хотят поддерживать масштабное наращивание госрасходов администрацией Джо Байдена, так как опасаются, что будут повышены налоги.

Лев Кравец, главный аналитик компании Esperio:

— Если тупик не будет устранен, то после закрытия правительства с 1 октября у Минфина США останется средств на счетах лишь до 18 октября, после чего США не смогут платить проценты по облигациям и финансировать другие внутренние обязательные статьи расходов. Это и будет означать первый в истории США дефолт, последствия которого вряд ли кто-то сможет оценить из-за отсутствия схожих примеров в истории.

Как «шатдаун» отразится на фондовых рынках

Прекращение работы американского правительства («шатдаун») может быть вполне вероятным развитием событий. И хоть и звучит это страшновато, но для США это почти рутинное событие.

С 1976 года правительство США прекращало работу 21 раз.

Инвесторы к «шатдаунам» относятся с пониманием, говорит главный аналитик компании Esperio Лев Кравец, и приводит доказательства: «Медианное значение изменения индекса широкого рынка S&P 500 за периоды „шатдауна“ составляет 0 %. Очень успокаивающе выглядит и амплитуда колебаний S&P 500, самое большое падение индекса (−4,0 %) было в 1979 году, а самый большой рост (чуть более 2,0 %) в 2013 году».

Лев Кравец, главный аналитик компании Esperio:

— В целом, закрытия правительства США, которое произойдет, если республиканцы и демократы не смогут договориться до пятницы, 1 октября, бояться не стоит. Да, волатильность рынка может вырасти, особенно если индекс S&P 500 пройдет сопротивление 4 330 пунктов, потому что тогда откроется путь к снижению в зону поддержки к 4 100-4 200 пунктов, где сейчас располагается 200-дневная скользящая средняя, на которую, как на важный уровень поддержки, ориентируются крупные фонды.

Наиболее пессимистичным рассматривается сценарий снижения американских фондовых индексов в период «шатдауна» с 1 октября в размере 5-6 %, что вместе с уже произошедшим снижением на 3-4 % составит размер нормальной коррекции в 8-10 %. После чего рынки будут внимательно следить за проторговкой на 200-дневной скользящей средней, для S&P 500 это отметка 4 145 пунктов. Если начнется хороший отскок, это станет первым сигналом к тому, что индексы попытаются отыграть всю коррекцию, заключает Лев Кравец.

Будет или нет дефолт США

Если в США будет объявлен дефолт, то фондовые рынки упадут, как минимум, на 30 %. Такие мрачные прогнозы о разрушительном экономическом ударе дает международное рейтинговое агентство Moody’s.

Ряд аналитиков настроены более оптимистично, считая, что, несмотря на серьезность ситуации вокруг госдолга, речь о дефолте пока не может идти.

Денис Бадьянов, аналитик УК «Альфа-Капитал»:

— Страна имеет резервы для обслуживания своих обязательств, ключевая ставка США — одна из рекордно низких, а инвесторы продолжают вкладывать средства в акции американских компаний. Это позволит не допустить нового витка кризиса, который, безусловно, был бы вызван дефолтом.

Дефолтом США, если потолок госдолга не будет увеличен в очередной раз, нас пугают последние лет десять, если не больше, говорит генеральный директор криптобанка Chatex Майкл Росс-Джонсон. Вся история заимствований Штатов — это постоянное увеличение потолка на протяжении ста лет. Поэтому нет никаких сомнений, что Конгресс снова это сделает — потолок госдолга будет в очередной раз увеличен, и США опять будут занимать средства у всего мира под залог своих гособлигаций, уверен Майкл Росс-Джонсон .

Майкл Росс-Джонсон, генеральный директор криптобанка Chatex:

— У США огромный внутренний рынок, большие внешние возможности для развития экономики, для них не составит труда поднять потолок госдолга и обосновать это. Но если вдруг не поднимут, это гарантированно приведет к новому кризису в мировой экономике. Учитывая, что в Китае на грани дефолта находится один из крупнейших девелоперов и его банкротство может привести также к сильнейшему шторму на финансовых рынках, эти перспективы совсем не радуют.

В случае дефолта США под вопросом окажется существование всей долларовой финансовой системы, считает Лев Кравец.

Лев Кравец, главный аналитик компании Esperio:

— Из-за немыслимости дефолта консенсус-прогноз сводится к тому, что либо будет принято соглашение о временном финансировании на несколько недель или месяцев, либо демократы, пользуясь лазейкой процедуры «примирения», смогут протащить бюджет с повышенным госдолгом через Сенат США с помощью простого большинства голосов (50 демократов + спикер Камала Харрис против 50 республиканцев). Но во втором случае, это станет поводом для мощной критики во время следующих выборов в Конгресс США в 2022 году, потому что увеличение расходов подразумевает существенное повышение налогов.

Как на России отразится дефолт в США

Проблемы в Китае, которые уже отражаются на рынках, а потом еще и в США для российской экономики будут означать повторение кризиса 2008 года как минимум. При этом кризис может быть более масштабным и с очень серьезными последствиями, считает Майкл Росс-Джонсон.

Майкл Росс-Джонсон генеральный директор криптобанка Chatex:

— На российском фондовом рынке дефолт США отразится напрямую, потому что многие отечественные компании производят и экспортируют свою продукцию в США, рассчитываются в долларах и т. д. Это будет глобальный кризис, который, конечно же, так же негативно отразится на российском рынке и экономике в целом.

Гипотетический дефолт в США встряхнет фондовый рынок России и отразится в целом на экономике страны, уверен Денис Бадьянов, объясняя это тем, что инвесторы начнут выводить средства из рисковых активов, к которым относятся российские ценные бумаги.

Сергей Макаров, заместитель директора департамента рынков капитала Accent Capital

— Никакого дефолта в США не будет, потолок госдолга как это было раньше спокойно поднимут, следовательно, на российском рынке все спокойно, а рост цен на сырье добавляет дополнительной устойчивости (временной).

Лев Кравец, в свою очередь, полагает, что для российских фондовых индексов (РТС и индекс Мосбиржи) схема движения на время неопределенности, то есть «шатдауна», может быть абсолютно идентичной с остальными рынками — снижение на 8-10 %. Однако у российских инвесторов есть и другие факторы для беспокойства, которые намного более вероятны.

Лев Кравец, главный аналитик компании Esperio:

— Если вырастет вероятность введения новых санкций, которые предполагают полный запрет на покупку госдолга России для американских компаний и включение в «черный список» крупных российских бизнесменов и чиновников, то динамика российского фондового рынка будет определяться именно этими факторам, а не ситуацией на глобальных площадках. Тогда при пробое индексом РТС поддержки на 1 730 пунктах, а индексом Мосбиржи на 4 030 пунктах может начаться глубокая коррекция на 15-20 %.

Источник https://lemonfortea.ru/chto-budet-s-rynkom-rf-esli-amerikanskij-obvalitsja/

Источник https://sferijiznivm.ru/posledstviya-sankczij-dlya-rossii-pora-li-panikovat/

Источник https://fintolk.pro/chto-sluchitsja-esli-ssha-objavjat-defolt-razbor-fintolka/